Навигация

Система страхования депозитов в Российской Федерации и ее совершенствование

3.2 Система страхования депозитов в Российской Федерации и ее совершенствование

11 января 2005 ОАО «Банк «Петровский» был включен в систему страхования вкладов.

Привлечение средств юридических и физических лиц, операции по депозитным счетам являются одним из основных видов деятельности для банков. В то же время банкротство банков приводит к потере вкладчиками своих денег. Гарантия сохранности банковского вклада в таких случаях может быть обеспечена посредством механизма депозитного страхования.

Одним из проявлений стабилизации российской экономики является выраженная тенденция к росту реальных доходов населения, соответственно, его сберегательного потенциала. Денежные накопления граждан являются важным резервом увеличения ресурсной базы банковского сектора, столь необходимого для расширения его инвестиционных возможностей. Поэтому задача по активизации процесса мобилизации финансовых ресурсов физических лиц во вклады имеет для нашей страны макроэкономическую значимость.

По мнению ведущих отечественных и зарубежных экспертов, главным фактором, препятствующим успешному решению рассматриваемой задачи, выступает низкий уровень доверия граждан к коммерческим банкам. Для изменения подобного положения Правительством РФ и Банком России был принят целый комплекс мероприятий. К числу важнейших из них правомерно отнести введение законодательной базы страхования вкладов.[7] Этот федеральный закон обеспечивает необходимую правовую базу для централизованной защиты интересов вкладчиков, устанавливает организационные основы системы страхования вкладов, регулирует юридические и финансовые отношения, возникающие в процессе ее функционирования.

Независимые эксперты и представители банковского сообщества единодушно отмечают его положительное влияние на развитие сберегательного дела в современной России. Вместе с тем, анализ результатов функционирования системы позволил констатировать наличие ряда не решенных и спорных вопросов. Они касаются понятийного аппарата, общей методологии обязательного страхования вкладов, его прикладных механизмов, наконец, функций и полномочий Агентства, управляющего данной системой.

Система страхования вкладов - это комплекс мер, направленных на защиту вкладов и обеспечивающих их гарантированный возврат в полном объеме (или частично) в случае банкротства финансового учреждения. Система страхования базируется на следующих принципах:

•обязательность участия в системе страхования вкладов;

•сокращение рисков наступления неблагоприятных последствий для вкладчиков в случае неисполнения банками своих обязательств;

•прозрачность деятельности системы страхования вкладов;

•накопительный характер формирования фонда обязательного страхования вкладов за счет регулярных взносов банков-участников системы страхования вкладов.

И все же главным фактором, определяющим вид системы защиты депозитов, является экономический уровень развития страны: степень развитости денежно-кредитной системы, доля государственной собственности в банковском секторе, а также возможность возникновения банковского кризиса, что является важным стимулом для введения более эффективного механизма защиты депозитов.

Важнейшим фактором перераспределения средств между банками, естественно, является процентная политика банков. Введение каких-либо усовершенствованных новых гарантий приведет к снижению процентных ставок по депозитам в коммерческих банках, а высокими процентные ставки останутся только в наиболее рискованных и агрессивных банках, нуждающихся в дополнительных средствах, стимулирование которых никак не входит в число задач создания новой системы.

Были внесены изменения к действующему федеральному закону о страховании вкладов с целью повышения эффективности системы страхования вкладов физических лиц и повышения доверия населения к банкам.[8] Рассмотрим совершенствование критериев и механизмов контроля за соответствием банков, требованиям к участию в системе страхования вкладов после внесения изменений от 2008г.:

- устранена неточность, согласно которой установленные требования к банкам, участвующим в системе страхования вкладов, распространялись только на банки, имеющие на день вступления в силу данного Федерального закона разрешение на привлечение во вклады денежных средств физических лиц и на открытие и ведение банковских счетов физических лиц. Согласно новой формулировке должны удовлетворять не только банки, имеющие соответствующее разрешение Банка России, но и ходатайствующие о его выдаче.

Кроме того, уточнены сами требования, предъявляемые к банкам - участникам системы страхования вкладов. Ранее предусматривалось, что участником системы страхования вкладов может стать банк при соответствии одновременно следующим условиям:

- учет и отчетность банка признаются Банком России достоверными;

- банк выполняет обязательные нормативы, установленные Банком России;

- финансовая устойчивость банка[9] признается Банком России достаточной;

- к банку не применяются меры, предусмотренные банковским законодательством, а также отсутствуют основания для их применения (в том числе введение запрета на осуществление отдельных банковских операций, взыскание с кредитной организации штрафов, осуществление мер по предупреждению банкротства).

- добавлено еще одно требование: соблюдение банком установленного порядка раскрытия неограниченному кругу лиц информации о лицах, оказывающих существенное (прямое или косвенное) влияние на решения, принимаемые органами его управления. При этом Банк России обязан принять решение о введении запрета на прием во вклады денежных средств физических лиц, в случае если банк не удовлетворяет предусмотренным требованиям в течение определенного срока. Так, в частности, установлено, что банк не соответствует требованиям к участию в системе страхования вкладов в случаях, если:

- учет и отчетность банка признаются Банком России недостоверными в течение трех месяцев подряд;

- банк в течение шести месяцев подряд не выполняет один и тот же обязательный норматив из числа установленных Банком России. Невыполнением обязательного норматива в отчетном месяце является его нарушение по совокупности за шесть и более операционных дней в течение данного месяца;

Кроме того, Банк России вправе принять решение о введении запрета на привлечение во вклады денежных средств физических лиц в случаях, если:

1) учет и отчетность банка признаются Банком России недостоверными;

2) банк в течение двух месяцев подряд не выполняет один и тот же обязательный норматив из числа установленных Банком России;

3) банк два месяца подряд имеет оценку “неудовлетворительно” по одной и той же группе показателей (оценки капитала, активов, ликвидности, а также оценки качества управления банком, его операциями и рисками).

4) если банк имеет оценку “неудовлетворительно” по одной и той же группе показателей (оценки капитала, активов и ликвидности) на шесть отчетных месячных дат подряд или на две отчетные квартальные даты подряд;

5)если банк имеет оценку “неудовлетворительно” по группе показателей оценки качества управления банком, его операциями и рисками, а также в отношении порядка раскрытия неограниченному кругу лиц информации о лицах, оказывающих существенное (прямое или косвенное) влияние на решения, принимаемые органами его управления, три месяца подряд;

6) если банк имеет оценку “неудовлетворительно” по группе показателей оценки доходности на две отчетные квартальные даты подряд.

Также на банки возлагается обязанность по ведению учета не только обязательств банка перед вкладчиками, но и встречных требований банка к вкладчику. Ведение такого учета обеспечивает готовность банка сформировать при наступлении страхового случая, а также на любой день по требованию Банка России (в течение семи календарных дней со дня поступления в банк указанного требования) реестра обязательств банка перед вкладчиками. Реестр формируется в порядке и по форме, которые устанавливаются Банком России по предложению Агентства. Уточнен состав вкладов, подлежащих обязательному страхованию. Так, из данного состава исключены денежные средства, размещенные на банковских счетах (вкладах) адвокатов, нотариусов и иных лиц, если такие счета открыты для осуществления профессиональной деятельности.

Был расширен круг лиц, имеющих право на получение возмещения по вкладам после наступления страхового случая, а именно наследникам вкладчика. Наследник вправе воспользоваться правами умершего вкладчика с момента выдачи наследнику соответствующего свидетельства о праве на наследство или иного документа, подтверждающего его право на наследство или право использования денежных средств наследодателя.

Помимо этого, введено новое правило в отношении дополнительных денежных средств, поступивших во вклад (на счет) после введения Банком России запрета на привлечение во вклады денежных средств физических лиц. Такие средства (за исключением начисляемых в соответствии с условиями договора процентов) не зачисляются во вклад (на счет), а подлежат либо возврату лицам, которые дали поручение о зачислении денежных средств во вклад (на счет), либо, по заявлению физического лица перечисляются на счет того же физического лица, открытый в другом банке, состоящем на учете в системе страхования вкладов.

По внесенным изменениям на Агентство возложены функции конкурсного управляющего (ликвидатора) при банкротстве кредитных организаций. Кроме того предусматривается наделение Агентства правом осуществлять операции по реализации имущества (предмета залога), являющегося обеспечением исполнения обязательств кредитных организаций - контрагентов Банка России.

Из вышеизложенного можно сделать вывод о том, что главной причиной совершенствования механизма страхования вкладов в РФ является финансовая ненадежность большинства существующих финансовых институтов и колоссальные потери населения от крушения крупнейших частных банков в период неустойчивого финансового положения экономики страны.

Как известно, самым тяжелым последствием банковских кризисов различных стран стал тотальный кризис недоверия населения к банковской системе. Совершенно очевидно, что никакими административными мерами нельзя заставить население хранить свободные денежные средства в банках. Нужны экономические меры и создание адекватного нормативно - правового обеспечения функционирования системы защиты банковских вкладов. В этих условиях вопрос о создании системы, позволяющей защитить вклады граждан от риска быть потерянными, выходит на первый план при реализации мероприятий по восстановлению доверия общества к банкам. Политическая и экономическая нестабильность являются следствием:

- снижения сберегательной активности и увеличения размеров потребления за счет накопительных средств, при падении интереса к доходам, получаемым по вкладам в виде процента;

- снижения активности населения по вложению средств в ценные бумаги;

- перевод средств из рублевой зоны в валютную.

Поэтому, на наш взгляд, перед современным российским государством стоят важные задачи совершенствования системы страхования, касающиеся, во-первых, стимулирования экономического роста и, во-вторых, повышения уровня защищенности прав и законных интересов человека и гражданина.

Таким образом, стоит отметить, что для нашей страны в условиях общей экономической нестабильности, инфляции, огромного бюджетного дефицита создание множества банков, реорганизация банковской системы и т.д. со всей остротой встает вопрос о совершенствовании страхования банковской деятельности, обеспечение интересов клиентов банков.

В заключение данного вопроса надо сказать, что надежность коммерческих банков является одним из решающих элементов их деятельности, а одной из важных мер по обеспечению надежности является страхование депозитов, которое применяется во всех странах с высокоразвитыми банковскими системами. В связи с этим банковской системе необходимо существенно повысить уверенность потенциальных вкладчиков в полном и своевременном возврате средств, доверенных банку. Это будет способствовать решению важной задачи по вовлечению в экономику финансовых ресурсов, находящихся в настоящее время у населения в форме рублевой и валютной наличности на многие десятки миллиардов долларов.

Заключение

Сегодня коммерческие банки способны предложить клиенту разнообразные банковские продукты и услуги. Все банки в Российской Федерации по своей специфике универсальны. Существует определенный базовый набор, без которого банк не может существовать и нормально функционировать. Среди них отдается предпочтение привлечению и размещению временно свободных денежных средств клиентов во вклады.

Депозиты являются важным источником ресурсов коммерческих банков. Депозитные счета могут быть самыми разнообразными и в основном их классификации могут быть положены такие критерии, как источники вкладов, их целевое назначение, степень доходности и т.д.

Привлеченные ресурсы имеют для банков важное значение, так как именно за счет них банки покрывают наибольший удельный вес своих потребностей в средствах, который составляет в среднем 40% от общего числа ресурсов коммерческого банка.

В то же время нельзя не сказать, что такому источнику формирования банковских ресурсов, как депозиты присущи и некоторые недостатки. Речь идет о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченности свободных денежных средств. Кроме того, мобилизация средств во вклады зависит в значительной степени от клиентов, а не от самого банка. Поэтому конкурентная борьба между банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов. Для этих целей коммерческим банкам важно разработать стратегию депозитной политики, исходя из их целей и задач. Укрепление депозитной базы очень важно для банков. За счет увеличения общего объема вкладов и расширения круга вкладчиков юридических и физических лиц, можно улучшить организацию депозитных операций и систему стимулирования привлечения вкладов.

В ходе написания работы, изучена деятельность конкретного субъекта банковской системы – ОАО «Банк «Петровский» в области вкладных операций.

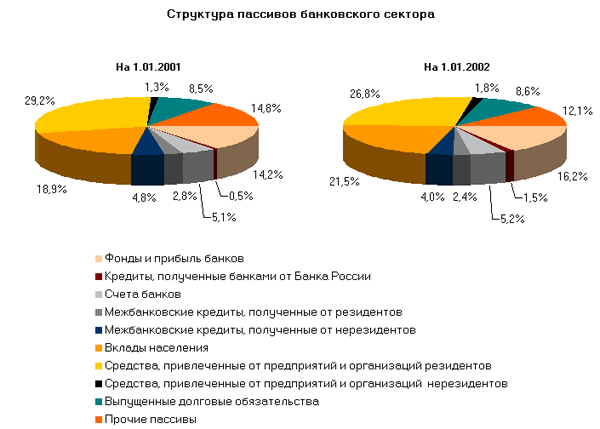

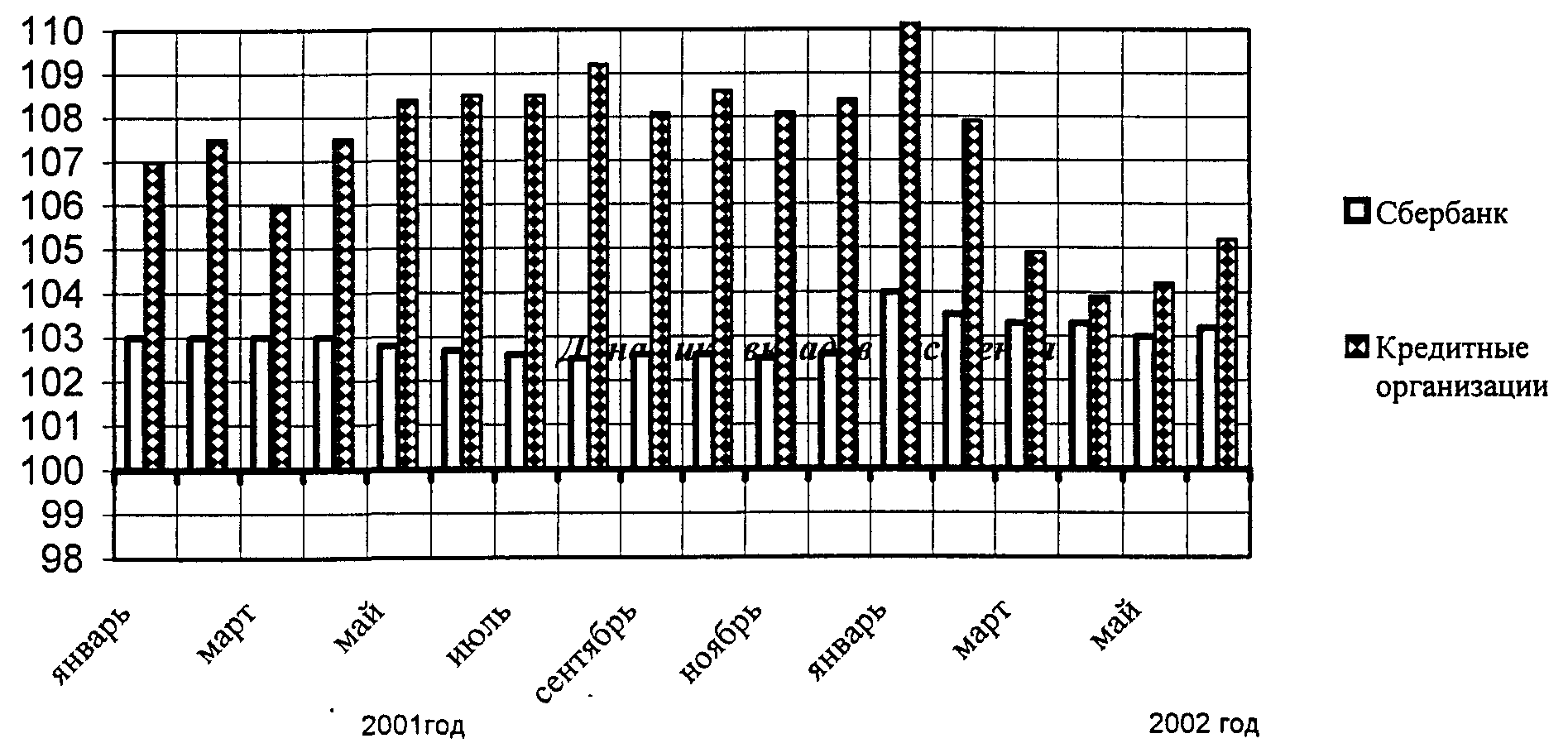

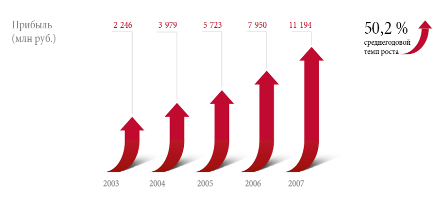

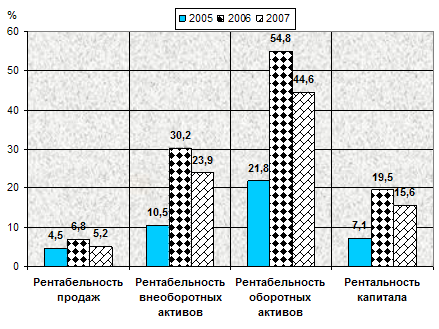

Анализируя рынок депозитов, можно выявить тенденцию роста доли депозитов юридических и физических лиц в совокупных пассивах банковского сектора, их доля на протяжении 2005 – 2008 годов неуклонно растет.

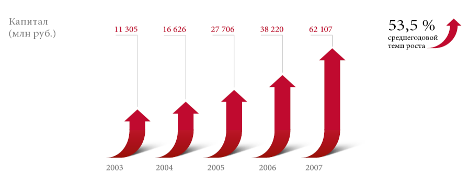

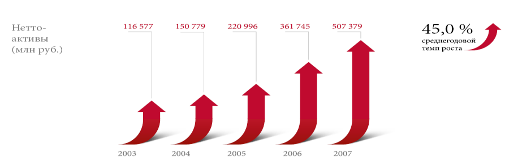

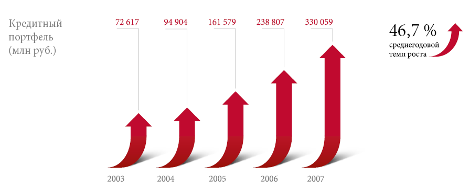

Что касается деятельности ОАО «Банк «Петровский», то здесь можно отметить как позитивные, так и негативные тенденции. К положительным моментам в работе банка можно отнести постоянно расширяющуюся клиентскую базу, капитала и привлеченных средств. Однако в структуре привлеченных средств необходимо больше уделять внимания средствам, привлекаемым от юридических лиц, так как именно вклады в настоящее время являются наиболее перспективными пассивами и приоритетным направлением банковского роста.

Депозиты юридических лиц из всего объема депозитов составляют приблизительно 24,2% по состоянию на 01.01.2009г., это на три порядка меньше, чем депозиты физических лиц. Это связано с особенностью депозитной политики ОАО «Банк «Петровский»: не привлекать на услугу возможного размещения средств с расчетного или текущего счета клиента в банке в срочный депозит, гораздо удобнее и выгоднее, чтобы денежные средства бесплатно находились на расчетном счете, или, в крайнем случае - ежемесячное начисление процентов на среднедневные остатки по счету. А если учесть, что есть такое понятие как комплексное обслуживание клиента (наличие расчетного счета, системы Банк-Клиент, зарплатного проекта, бизнес - счета и других услуг), которое подразумевает увеличение процентной ставки на несколько пунктов при использовании услуги срочный депозит совместно с другой услугой банка, то можно сделать вывод, что шансы сберегательного банка по привлечению этого клиента практически равны нулю.

Объем привлеченных средств в депозиты от организаций имеет положительную тенденцию на протяжении последних лет. Это связано с ростом доходов предприятий и развитием бизнеса клиентов.

Процентная политика является неотъемлемой частью формирования депозитной политики коммерческого банка. Это заключается в соблюдении ряда принципов, на которых должна базироваться оптимальная процентная политика банка. Среди них, в первую очередь, следует назвать принцип дифференциации процента в зависимости от срока хранения и размера сбережений, принцип «социальной» дифференциации процента по вкладам, принцип обеспечения рентабельности банковской деятельности и принцип сохранения и защиты сбережений вкладчиков. При формировании эффективной процентной и депозитной политики банка требуется сочетание всех этих принципов.

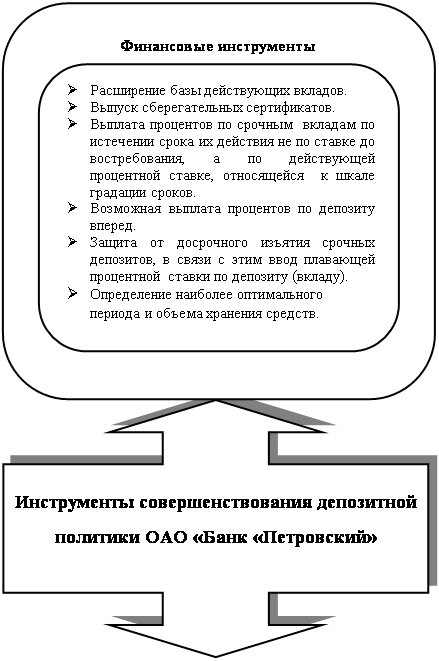

Политика в области привлечения свободных денежных средств в депозиты как для юридических, так и для физических лиц в ОАО «Банк «Петровский» несмотря на равномерный рост из года в год должна постоянно совершенствоваться.

Исследование теоретических основ депозитной политики и оценка сложившейся ситуации в сфере привлечения средств в условиях сложившегося финансового кризиса во вклады позволили выработать ряд предложений и рекомендаций по совершенствованию депозитной политики.

Так, для укрепления депозитной базы и расширения ресурсного потенциала банку предлагается:

1) Расширить перечень существующих вкладов, ориентируясь на различные слои населения с разным уровнем доходов. В связи с этим предложен ряд новых вкладов

2) Принять меры по минимизации негативного влияния непредвиденного изъятия населением срочных вкладов.

3) Производить выплату процентов по размещенным вкладам по ставке, соответствующей сроку хранения средств на счете с целью компенсации инфляционных потерь для клиента

Надежность коммерческих банков является одним из решающих элементов их деятельности, а одной из важных мер по обеспечению надежности является страхование депозитов, которое применяется во всех странах с высокоразвитыми банковскими системами. В связи с этим банковской системе необходимо существенно повысить уверенность потенциальных вкладчиков в полном и своевременном возврате средств, доверенных банку.

Для нашей страны в условиях общей экономической нестабильности, инфляции, огромного бюджетного дефицита создание множества банков, реорганизация банковской системы и т.д. со всей остротой встает вопрос о совершенствовании страхования банковской деятельности, обеспечение интересов клиентов банков.

Подводя итоги необходимо отметить, что каждый банк разрабатывает свою депозитную политику самостоятельно, определяя виды депозитов, их сроки и проценты по ним, условия проведения депозитных операций, опираясь при этом на специфику своей деятельности и учитывая фактор конкуренции со стороны других банков и инфляционные процессы, протекающие в экономике.

Список литературы

1. «О банках и банковской деятельности в РФ» Федеральный закон РФ от 02.12.1990 №395-1

2. Гражданский кодекс РФ

3. «Об обязательных нормативах банков»: Инструкция Банка России от 16.01.2004 г №110-И

4. «Об обязательных резервах кредитных организаций»: Положение Банка России от 29.03.2004 г № 255-П

5. «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств, и отражения указанных операций по счетам бухгалтерского учета»: Положение Банка России от 26.06.98 №39-П

6. «О депозитных и сберегательных сертификатах кредитных организаций»: Положение Банка России от 10.02.1992г. №14-3-20 от 10.02.92 № 14-3-20 в ред. письма ЦБ РФ от 18.12.92. №23

7. «О методике расчета собственных средств (капитала) кредитных организаций»: Письмо Банка России от 16.12.1998г. №363-Т.

8. Федеральный Закон № 395-1-ФЗ от 02.12.1990г "О банках и банковской деятельности" (с изменениями и дополнениями)

9. Указания ЦБ РФ от 11 января 2000 № 713-У

10. Федеральный Закон №86-ФЗ от 10.07.2002г "О центральном банке Российской Федера10ции (Банке России)" (с изменениями и дополнениями)

11. Федеральный Закон № 177-ФЗ от 23.12.2003г. «О страховании вкладов физических лиц в банках Российской Федерации»

12. Федеральный Закон №158-ФЗ от 22.07.2008 г. «О внесении изменений в главы 21, 23, 24, 25 и 26 части второй Налогового Кодекса Российской Федерации и некоторые другие акты Законодательства Российской Федерации о налогах и сборах»

13. Федеральный Закон № 48-ФЗ от 11.03 1997г «О переводном и простом векселе»

14. Положение Банка России № 255-П от 20.03 2004г «Об обязательных резервах кредитных организаций» (с учетом изменений)

15. Банковское дело: Учебник/под ред. Г. Н. Белоглазовой, Л. П. Кроливецкой, 5-е издание переработанное и дополненное, Москва, “Финансы и Статистика”, 2008.- 478с.

16. Банковские операции/ под ред.Ю.И.Коробова.-М.:Магистр, 2007.-446с.

17. Банковские операции: Учебник/под ред А. В. Печникова, О. М. Маркова, Е. Б. Стародубцева, Москва, 2009.- 284с.

18. Банковские операции: учебное пособие/ коллектив авторов; под ред.О.И.Лаврушина.-М.:КНОРУС, 2007.-384с.

19. Банковское дело: Учебник . - 2-е изд., перераб. и доп./ Под ред. О.И. Лаврушина.-М.:Финансы и статистика, 2005. – 576 с.

20. Банковское дело: учебник/ под ред.д-ра экон.наук, проф.Г.Г.Коробовой.-изд.с изм.-М.:Экономистъ, 2006.-766с.

21. Белоглазова Г.Н., Кроливецкая Л.П. Банковское дело. Организация деятельности коммерческого банка: учебник.-М.:Высшее образование,2008.- 422с.

22. Велиева И., Волков С.«Время собирать деньги »//Эксперт №11 (650) от 23.03.2009

23. Глушкова Н.Б. Банковское дело: Учебное пособие - М., Академический проект, 2005.-210с.

24. Жарковская Е.П. Банковское дело: учебник для студентов вузов.- М., Омега-Л, 2008.-480 с.

25. Шеремет А.Д., Сайфулин Р.С..Методика финансового анализа.– М., ИНФРА-Москва, 2007.-376с.

26. Интернет – сайт АСВ: http//www.asv.org.ru/guide (раздел «Справочник вкладчика»)

27. Интернет – сайт: http://www.rbcdaily.ru

28. Интернет – сайт: http://www.petrovskiybank.ru/

29. Интернет – сайт: http://www.consultant.ru

30. Интернет – сайт: http://bankrange.ru/

Приложение № 1

ДОГОВОР № ______________ О ВКЛАДЕ «ДО ВОСТРЕБОВАНИЯ»г.Санкт-Петербург «_________»_______________200___г.

ОАО «Банк «Петровский» далее именуемый «БАНК»,в лице _____________, действующего на основании Устава с одной стороны, и ________________________________________________________

_____________________, далее именуемый «ВКЛАДЧИК», с другой стороны, заключили договор о нижеследующем:

1. ПРЕДМЕТ ДОГОВОРА

1.1. Предметом договора являются отношения сторон по поводу приема денежных средств во вклад, выплаты процентов и возврата вклада на условиях и в порядке, предусмотренных настоящим договором.

2. ПОРЯДОК НАЧИСЛЕНИЯ И ВЫПЛАТЫ ПРОЦЕНТОВ

2.1. БАНК открывает ВКЛАДЧИКУ счет__________________

2.2. За пользование денежными средствами БАНК выплачивает ВКЛАДЧИКУ __________________% годовых. Срок вклада: до востребования.

2.3. Проценты на сумму вклада начисляются со дня, следующего за днем ее поступления в БАНК, по день, предшествующий ее возврату ВКЛАДЧИКУ, либо ее списанию со счета ВКЛАДЧИКА по иным основаниям. При этом за базу для расчета берется действительное число календарных дней в году (365 или 366 дней соответственно).

2.4. Начисленные в течение календарного года проценты присоединяются к остатку вклада, увеличивая его сумму, в последний рабочий день текущего года.

2.5. При выплате в наличной форме средств со вклада в иностранной валюте суммы, меньшие минимального номинала банкнот соответствующей валюты, выплачиваются ВКЛАДЧИКУ в валюте Российской Федерации по курсу, установленному Центральным Банком России на дату выплаты.

3. ПРАВА И ОБЯЗАННОСТИ СТОРОН

3.1. ВКЛАДЧИК имеет право:

3.1.1. Совершать по вкладу приходные и расходные операции, как наличными денежными средствами, так и безналичным путем. Возможно пополнение вклада третьими лицами.

3.1.2. В одностороннем порядке расторгнуть договор и востребовать сумму вклада с причитающимися процентами.

3.1.3. Выдать третьему лицу доверенность на распоряжение вкладом и составить завещательное распоряжение правами на денежные средства в БАНКЕ.

3.2. ВКЛАДЧИК обязан:

3.2.1. Внести во вклад наличными или безналичным путем денежные средства в сумме не менее 10 (Десять) рублей или эквивалента в иностранной валюте, не меньше минимального номинала банкнот.

3.2.2. Не использовать вклад «До востребования» для осуществления расчетов, связанных с предпринимательской деятельностью.

3.2.3. Возмещать БАНКУ расходы, возникающие при исполнении БАНКОМ поручений ВКЛАДЧИКА в соответствии с тарифами комиссионного вознаграждения, утвержденными в БАНКЕ.

3.2.4. Уведомить БАНК за два рабочих дня о намерении востребовать со вклада сумму, превышающую 10000 рублей или эквивалент в иностранной валюте на дату уведомления.

3.3.БАНК имеет право:

3.3.1. В течение срока вклада изменять процентную ставку по вкладу. Новая процентная ставка вступает в силу по истечении 10 дней с момента размещения соответствующего сообщения на рекламных стендах в помещениях БАНКА.

3.3.2. Списывать в момент совершения операции со счета ВКЛАДЧИКА в безакцептном порядке причитающуюся плату за услуги БАНКА в соответствии с тарифами комиссионного вознаграждения, утвержденными в БАНКЕ.

3.4. БАНК обязан:

3.4.1. Предоставлять ВКЛАДЧИКУ выписку по счету, отражающую движение денежных средств на счете при совершении приходно-расходных операций.

3.4.2. Соблюдать тайну вклада в соответствии с законодательством РФ.

4. ОСОБЫЕ УСЛОВИЯ

4.1. Если ВКЛАДЧИК в течение 12 (двенадцати) месяцев со дня последней операции имеет на счете нулевой остаток, БАНК вправе рассматривать это обстоятельство, как прямое распоряжение самого ВКЛАДЧИКА на закрытие счета по вкладу.

4.2. Сберегательная книжка по вкладу не оформляется.

СРОК ДЕЙСТВИЯ ДОГОВОРА

5.1. Настоящий договор вступает в силу с момента его заключения и внесения денежных средств во вклад и действует до закрытия счета по заявлению ВКЛАДЧИКА или до наступления обстоятельств, указанных в п.4.1. данного договора.

5.2. Настоящий договор составлен в двух экземплярах, по одному для каждой из сторон, имеющих одинаковую юридическую силу.

5. РЕКВИЗИТЫ, АДРЕСА И ПОДПИСИ СТОРОН

БАНК: ОАО «Банк «Петровский»:

191186 Санкт-Петербург, Невский пр., дом 26, к/с 30101810600000000809 в ГРКЦ ГУ Банка России по Санкт-Петербургу, БИК 044030809,

ИНН 7831000179, КПП 783501001, ОКОНХ 96120, ОКПО 09801859, ОГРН 1027800000568 SWIFT: PETR RU 2P

ВКЛАДЧИК: ФИО______________________ ИНН

_Дата рождения ___________________________

Почтовый индекс, адрес_____________________Телефон__________

Паспорт: серия________ номер_______________ кем и когда выдан _________________________________________________________________

Подпись ___________________

Приложение № 2

Вклад «ПЕТРОВСКИЙ-УНИВЕРСАЛЬНЫЙ»Во вклад принимаются дополнительные взносы наличными денежными средствами, либо безналичным путем. Периодичность внесения и величина дополнительных взносов не ограничиваются.

По вкладу допускаются частичные выплаты сумм в пределах 20% от суммы денежных средств, находящихся на счете на 1-ое число месяца, в котором производится выплата.

Договор срочного вклада заключается в письменной форме вкладчиком или его представителем по нотариально удостоверенной доверенности, в которой оговорено это право представителя вкладчика.

Вклады принимаются в рублях, долларах США или евро. Сумма и срок вклада могут быть любыми из предлагаемых установочных диапазонов. Процентная ставка по вкладу зависит от суммы и срока вклада и не подлежит изменению в течение основного или пролонгированного сроков.

По вкладу производится 3-х кратная автоматическая пролонгация срока вклада без личного присутствия вкладчика.

Проценты по вкладу выплачиваются в дату возврата вклада основного или пролонгированного срока путем причисления к сумме вклада. При востребовании суммы вклада до истечения основного или пролонгированного срока проценты за период с начала срока (основного или пролонгированного) до даты востребования начисляются в размере 0,05% годовых.

По вкладу можно оформить доверенность и завещательное распоряжение правами на денежные средства, внесенные вкладчиком во вклад.

Вклад "ПЕТРОВСКИЙ - УНИВЕРСАЛЬНЫЙ"

| срок вклада (включительно), дней | 91-180 | 181-1 год | свыше 1 года до 3 лет |

| сумма, руб. | |||

| от 10 000 доп. взнос от 1 000 | 11,25 | 12,25 | 12,75 |

| от 500 000 доп. взнос от 25 000 | 12,25 | 13,25 | 13,70 |

| от 1 000 000 доп. взнос от 50 000 | 12,50 | 13,50 | 13,95 |

| сумма, доллары США | |||

| от 300 доп. взнос от 50 | 5,00 | 6,00 | 6,15 |

| от 15 000 доп. взнос от 500 | 5,90 | 6,90 | 7,05 |

| от 30 000 доп. взнос от 1 000 | 6,05 | 7,05 | 7,25 |

| сумма, евро | |||

| от 300 доп. взнос от 50 | 4,60 | 5,60 | 5,75 |

| от 15 000 доп. взнос от 500 | 5,50 | 6,50 | 6,65 |

| от 30 000 доп. взнос от 1 000 | 5,65 | 6,75 | 6,80 |

- с выплатой процентов ежемесячно или в конце срока вклада

Договор срочного вклада заключается в письменной форме вкладчиком или его представителем по нотариально удостоверенной доверенности, в которой оговорено это право представителя вкладчика.

Вклады принимаются в рублях, долларах США или евро. Сумма и срок вклада могут быть любыми из предлагаемых установочных диапазонов. Процентная ставка по вкладу зависит от суммы и срока вклада и не подлежит изменению в течение основного или пролонгированного сроков.

Дополнительные взносы во вклад не принимаются. Выплата части вклада с сохранением процентной ставки не допускается. По вкладу производится 3-х кратная автоматическая пролонгация срока без личного присутствия вкладчика с выплатой процентов ежемесячно.

Проценты по вкладу выплачиваются на текущий счет вкладчика 01 числа каждого месяца и в последний день основного или пролонгированного срока вклада.

- с выплатой процентов в конце срока вклада Проценты по вкладу выплачиваются в дату возврата вклада основного или пролонгированного срока путем причисления к сумме вклада.При востребовании суммы вклада до истечения основного или пролонгированного срока проценты за период с начала срока (основного или пролонгированного) до даты востребования начисляются в размере 0,05% годовых. По вкладу можно оформить доверенность и завещательное распоряжение правами на денежные средства, внесенные вкладчиком во вклад. Вклад "ПЕТРОВСКИЙ-КЛАССИЧЕСКИЙ"

| срок вклада (включительно), дней | 31-90 | 91-180 | 181-1 год | свыше 1 года до 3 лет |

| процентные ставки по вкладу (% годовых)с выплатой процентов: | ||||

| рубли | в конце срока | |||

| 1 000-100 000 | 9,20 | 12,75 | 13,75 | 14,25 |

| 100 000- 700 000 | 9,40 | 13,00 | 14,00 | 14,45 |

| от 700 000 | 9,60 | 13,25 | 14,25 | 14,70 |

| доллары США | ||||

| 100-3 000 | 4,50 | 6,50 | 7,50 | 7,65 |

| 3 000-15 000 | 4,65 | 6,65 | 7,65 | 7,80 |

| от 15 000 | 4,80 | 6,80 | 7,80 | 7,95 |

| евро | ||||

| 100-3 000 | 4,10 | 6,10 | 7,10 | 7,25 |

| 3 000-15 000 | 4,25 | 6,25 | 7,25 | 7,40 |

| от 15 000 | 4,40 | 6,40 | 7,50 | 7,55 |

| рубли | ежемесячно | |||

| 1 000-100 000 | 8,20 | 11,75 | 12,75 | 13,25 |

| 100 000- 700 000 | 8,40 | 12,00 | 13,00 | 13,45 |

| от 700 000 | 8,60 | 12,25 | 13,25 | 13,70 |

| доллары США | ||||

| 100-3 000 | 3,50 | 5,50 | 6,50 | 6,65 |

| 3 000-15 000 | 3,65 | 5,65 | 6,65 | 6,80 |

| от 15 000 | 3,80 | 5,80 | 6,80 | 6,95 |

| евро | ||||

| 100-3 000 | 3,10 | 5,10 | 6,10 | 6,25 |

| 3 000-15 000 | 3,25 | 5,25 | 6,25 | 6,40 |

| от 15 000 | 3,40 | 5,40 | 6,50 | 6,55 |

Приложение № 3

Инструменты совершенствования депозитной политики

ОАО «Банк «Петровский»

| |||

| |||

[1] Инструкция Банка России от 16.01.2004г. № 110-И

[2] Депонирование обязательных резервов в Банке России осуществляется в соответствии с Положением Банка России от 20 марта 200 года №255-П «Об обязательных резервах»

[3] Банковское дело: учебник/ под ред.д-ра экон.наук, проф.Г.Г.Коробовой.-изд.с изм.М.:Экономистъ, 2006.-766с.

[4] О депозитных и сберегательных сертификатах банков: Изменения к письму от 24.06.1993 г. № 40// www.consultant.ru

[5] О размере ставки рефинансирования Банка России: Указание ЦБ РФ от 29.09.2009 N 2299-У.// www.consultant.ru

[6] http:/www.bdm.ru //Банки и деловой мир от 01.12.2009г. № 156

[7] О страховании вкладов физических лиц в банках Российской Федерации: Федеральный закон от 23.12.2003 N 177-ФЗ

[8] О внесении изменений в ФЗ о страховании вкладов: Федеральный закон от 22.12.2008г. № 270-ФЗ

[9] Об оценке финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов: Указание ЦБ РФ от 16.01.2004г. № 1379-У.//www.consultant.ru

Похожие работы

... ! Уважаемые члены государственной аттестационной комиссии! Уважаемые слушатели! Вашему вниманию предоставляется дипломная работа на тему «Особенности формирования депозитной политики коммерческих банков в современных условиях» на материалах ОАО «Импэксбанк» филиал «Орловский». Актуальность исследования обусловлена видением проблем наращивания ресурсного потенциала коммерческих банков ...

... обычно, имеют в своей сети специальные подразделения, которые в праве заниматься покупкой и продажей акций на заграничных биржах. С этим связаны перспективные направления в деятельности транснациональных банков. Также нужно отметить, что в деятельности ТНБ появились и другие виды операций, не характерные ранее для банковской деятельности. В их числе участие в сделках по аренде оборудования, или ...

... информационных технологий в банковском бизнесе, что значительно повышает уровень обслуживания клиентов. 3. РАЗРАБОТКА ПРАКТИЧЕСКИХ РЕКОМЕНДАЦИЙ ПО РАБОТЕ С VIP-КЛИЕНТАМИ 3.1. Организация работы с VIP-клиентом 3.1.1. Поиск крупных клиентов Будет большой ошибкой для банка, если клиентская база в глазах его руководителей будет представлена неким однородным монолитом, с которым ведется ...

... политики предприятия; 4) управление оборотными средствами, кредиторской и дебиторской задолженностью; 5) управление издержками, включая выбор амортизационной политики; 6) выбор дивидендной политики. 2. Оценка финансовой политики предприятия на примере ОАО "Чебоксарский хлебозавод № 2" 2.1 Общая характеристика предприятия Открытое акционерное общество "Чебоксарский хлебозавод № 2" ...

0 комментариев