Навигация

Анализ депозитного портфеля

2.3 Анализ депозитного портфеля

Основной целью депозитной политики ОАО «Банк «Петровский» является привлечение оптимального объема денежных ресурсов (по срокам и по валютам), необходимого и достаточного для работы на финансовых рынках, при условии обеспечения минимального уровня издержек.

Привлечение ресурсов осуществляется в ходе проведения конкретных операций, предусмотренных действующими банковскими лицензиями. При этом, основными инструментами, используемыми ОАО «Банк «Петровский» для привлечения ресурсов, являются:

o открытие и ведение счетов юридических и физически лиц, предполагающее поступление на эти счета денежных средств;

o открытие и ведение счетов других банков, предполагающее поступление на эти счета денежных средств.

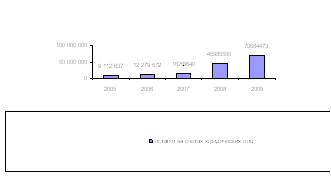

Перечень инструментов для привлечения средств может быть расширен в ходе дальнейшей банковской деятельности. В ходе проведения депозитных операций подразделения Банка руководствуются законодательством РФ, нормативными актами ЦБ РФ, Уставом Банка, данным Документом и внутренними документами, регламентирующими технический порядок и условия проведения конкретных видов банковских операций. Если проследить динамику за несколько лет, то можно отметить устойчивый рост остатков на счетах юридических лиц (Рисунок 11):

Рисунок 11 Динамика остатков на счетах юридических лиц ОАО «Банк «Петровский»

Вклады физических лиц проанализируем с помощью таблицы №2:

Анализ депозитного портфеля ОАО «Банк «Петровский» в 2008 году (по срочности вложений)

| № п/п | Наименование статьи ПДС | Балансовый счет | Величина ПДС,тыс. руб. | Структура ПДС, в% | Изменения за период (+/-) | |||

| на 1.01.08 г. | на 1.01.09 г. | на 1.01.08 г. | на 1.01.09 г. | в тыс. руб. | в% | |||

| Депозиты (Д), всего в том числе: | Σ п.1 - 7 | 19270123.00 | 18033769.00 | 100.00 | 100.00 | -1236354 | -7% | |

| I . | Депозиты до востребования (Двостр), всего | 410-423(01), 42309, 425-426 (01), 42609 | 250819.00 | 290832.00 | 1 | 2 | 40013 | 15.9 |

| II . | Срочные депозиты (Дс), всего | 19019304.00 | 17742937.00 | 99 | 98 | -1276367 | -6.8 | |

| 1. | на срок до 30 дней | 410-423(02), 42310, 425-426 (02), 42610 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

| 2. | на срок от 30-90 дней | 410-423 (03), 42311, 425-426 (03), 42611 | 445687 | 1109708 | 2 | 6 | 664021 | 148 |

| 3. | на срок 91-180 дней | 410-423(04), 42312, 425-426 (04), 42612 | 2247860 | 3590845 | 12 | 20 | 1342985 | 59.7 |

| 4. | на срок от 181 дня до 1 года | 410-423(05), 42313, 425-426 (05), 42613 | 5946184 | 5155936 | 31 | 29 | -790248 | -13.3 |

| 5. | на срок от 1 года до 3-х лет | 410-423(06), 42314, 425-426 (06), 42614 | 10379573 | 7886448 | 54 | 43 | -2493125 | -24.1 |

| 6. | на срок свыше 3-х лет | 410-423(07), 42315, 425-426 (07), 42615 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 | 0.00 |

Такой анализ позволяет выявить особенности депозитной политики банка и определить в общем виде примерные сроки размещения ресурсов банка. В частности, результаты анализа позволяют сделать вывод о привлечении ресурсов с точки зрения их стоимости («дорогие» / «дешевые»): срочные депозиты значительно дороже остатков средств на счетах до востребования.

Дополнительно для формулировки окончательного вывода по анализу депозитов по срокам, целесообразно рассчитывать следующие показатели:

- коэффициент срочности структуры депозитов (d в Д):

d в Д = Дс/Д, где Дс – объем срочных депозитов; Д – общий объем депозитов.

По состоянию на 01.01.2008 98%

По состоянию на 01.01.2009 98%

Высокий показатель срочности структуры депозитов характеризует степень постоянства и стабильности ресурсной базы.

В целом рост доли срочных депозитов в общей сумме депозитов банка должен оцениваться положительно, т.к. срочные депозиты как наиболее стабильная составляющая депозитного портфеля обеспечивает на приемлемом уровне и позволяет повышать ликвидность банка и проводить операции по размещению ресурсов на более длительные сроки.

- доля срочных депозитов (Дс) в общей сумме пассивов (П) : d = Дс/П.

По состоянию на 01.01.2008 38.5 %

По состоянию на 01.01.2009 21.4 %

Рекомендуемый уровень данного показателя – не менее 50%; мы видим отрицательную динамику за истекший год.

- коэффициент структуры обязательств (Ксо): Ксо = Двостр./Дс.

По состоянию на 01.01.2008 1.3 %

По состоянию на 01.01.2009 0.1 %

Показатель характеризует стабильность финансовых ресурсов банка. Чем ниже значение показателя, тем меньше относительная потребность банка в ликвидных активах, обусловленная структурой обязательств.

На рисунке 12 видно, что наибольший объем привлеченных средств приходится на депозиты сроком свыше 181 дня и свыше года.

Рисунок 12 Структура вкладов ОАО "Банк "Петровский" по срокам на 01.01.2009

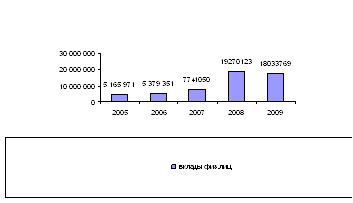

Начиная с 2005 года ОАО «Банк «Петровский» уверенно наращивает депозитный портфель, как это видно на рисунке 13.

Рисунок 13 Динамика остатков на счетах физических лиц

Банковский кризис октября 2008 года пошатнул устойчивость банка, но на сегодняшний день все стабилизировалось

Похожие работы

... ! Уважаемые члены государственной аттестационной комиссии! Уважаемые слушатели! Вашему вниманию предоставляется дипломная работа на тему «Особенности формирования депозитной политики коммерческих банков в современных условиях» на материалах ОАО «Импэксбанк» филиал «Орловский». Актуальность исследования обусловлена видением проблем наращивания ресурсного потенциала коммерческих банков ...

... обычно, имеют в своей сети специальные подразделения, которые в праве заниматься покупкой и продажей акций на заграничных биржах. С этим связаны перспективные направления в деятельности транснациональных банков. Также нужно отметить, что в деятельности ТНБ появились и другие виды операций, не характерные ранее для банковской деятельности. В их числе участие в сделках по аренде оборудования, или ...

... информационных технологий в банковском бизнесе, что значительно повышает уровень обслуживания клиентов. 3. РАЗРАБОТКА ПРАКТИЧЕСКИХ РЕКОМЕНДАЦИЙ ПО РАБОТЕ С VIP-КЛИЕНТАМИ 3.1. Организация работы с VIP-клиентом 3.1.1. Поиск крупных клиентов Будет большой ошибкой для банка, если клиентская база в глазах его руководителей будет представлена неким однородным монолитом, с которым ведется ...

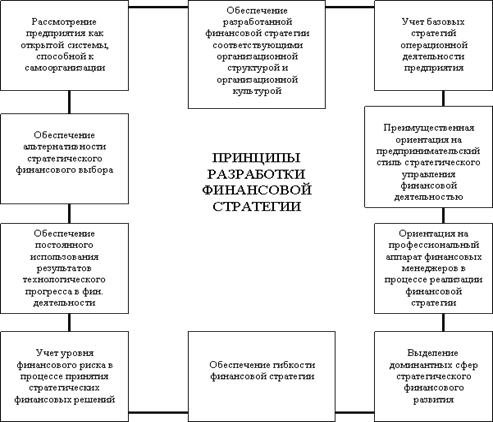

... политики предприятия; 4) управление оборотными средствами, кредиторской и дебиторской задолженностью; 5) управление издержками, включая выбор амортизационной политики; 6) выбор дивидендной политики. 2. Оценка финансовой политики предприятия на примере ОАО "Чебоксарский хлебозавод № 2" 2.1 Общая характеристика предприятия Открытое акционерное общество "Чебоксарский хлебозавод № 2" ...

0 комментариев