Навигация

Инструментарий проведения денежно-кредитной политики

2.2 Инструментарий проведения денежно-кредитной политики

Достижение целей денежно-кредитной политики Центральный банк осуществляет с помощью законодательно обозначенного инструментария. Федеральным законом «О Центральном банке Российской Федерации (Банке России)» определил основные инструменты денежно-кредитного регулирования Банка России:

· процентные ставки по операциям Банка России;

· нормативы обязательных резервов, депонируемых в Банке России (резервные требования);

· операции на открытом рынке;

· рефинансирование банков;

· валютное регулирование;

· установление ориентиров роста денежной массы;

· прямые количественные ограничения.

Работая в сфере денежно-кредитного обращения, ЦБ использует косвенный характер воздействия, но некоторые операции кредитного центра могут осуществляться прямым образом (схожим примером могут служить субсидии государства)

Дисконтная политика, или изменение учетной ставки, представляет собой изменение своеобразной цены дополнительных ресурсов, предоставляемых ЦБ остальным банкам.

В случае «перегрева» конъюнктуры и ускорения роста цен ЦБ проводит политику «дорогих денег», повышает учетную ставку и тем самым сокращает спрос на кредиты со стороны коммерческих банков, а, следовательно, и их клиентов и уменьшает количество денег в обращении, снижает рост цен, замедляет инвестиции и рост производства и может провоцировать рост безработицы.

Повышение учетной ставки свидетельствует об ужесточении кредитной политики. И, наоборот, при «охлаждении» конъюнктуры, стагнации производства и увеличении безработицы, ЦБ проводит либеральную или экспансионистскую кредитно-денежную политику: снижает учетную ставку, удешевляет кредиты и расширяет их, а, значит, увеличивает количество денег в обращении, стимулирует инвестиции и рост производства, сокращая при этом и безработицу.

Процентная ставка Центрального Банка - один из важнейших инструментов денежно-кредитного регулирования и используется для воздействия на рыночные процентные ставки в целях укрепления национальной валюты./18/

Банк России может устанавливать одну или несколько процентных ставок по различным видам операций или проводит процентную политику без фиксации процентной ставки Банка России - это минимальные ставки, по которым он осуществляет свои операции. Поддержание Банком России процентных ставок на низком положительном уровне стимулирует спрос на заемные средства со стороны реального сектора и ведет к экономическому росту.

Рост спроса на деньги вызывает оживление в экономике. В то же время возможен перегрев экономики, что связано с избытком денежной массы, инфляцией, неуправляемым ростом цен.

Учетная политика Центрального Банка состоит также в учете и переучете коммерческих векселей, поступающих от коммерческих банков, которые в свою очередь, получают от промышленных, торговых и транспортных компаний. Центральный Банк выдает кредитные ресурсы на оплату векселей и устанавливает так называемую учетную ставку. Как правило, учетная политика центрального банка направлена на лимитирование переучета векселей, установление предельной суммы кредита для каждого банка. Таким образом, осуществляется воздействие на объем выдаваемых ссуд.

Учетная политика обычно сочетается с государственным регулированием процентных ставок по вкладам и кредитам. Хотя банки в основном самостоятельно определяют проценты по вкладам и ссудам, тем не менее, они ориентируются на учетную ставку ЦБ - так называемое дисконтное окно.

Другим важным инструментом кредитно-денежной политики Центрального Банка являются обязательные резервы, которые кредитные учреждения должны хранить в ЦБ. С 11 января 2000 г. Центральный банк РФ издал указания № 731-У «Об изменениях нормативов обязательных резервов кредитных организаций и Сберегательного банка Российской Федерации и проведении внеочередного регулирования размера обязательных резервов» по состоянию на 1 января 2000 г. Этим указанием устанавливаются следующие нормативы обязательных резервов депонируемых в Центральный банк РФ по привлеченным средствам юридических и физических лиц в иностранной валюте в размере 10%, по денежным средствам физических лиц, привлеченным во вклады (депозиты), в валюте Российской Федерации — в размере 7 %, которые действуют без изменений до настоящего времени.

Суть регулирования этим рычагом сводится к тому, что в случае «перегрева» конъюнктуры и нежелательного роста цен ЦБ увеличивает нормы обязательных резервов и сокращает возможности кредитования, а значит, и размеры денежной массы, сдерживает рост производства и цен. И наоборот, снижение нормы приводит к «подогреву» экономики с вытекающими из этого последствиями.

Однако перегиб в регулировании резервирования (повышение и так уже завышенных процентов обязательных резервов) может привести к нежелательным последствиям, а не к тому, что действительно необходимо в экономической и финансовой ситуации страны. /24/

Инструментарий ЦБ регулирования нормы резервов распространяется главным образом на все виды банков (а в ряде стран и на некоторые специальные кредитно-финансовые институты), которые определяют процентные ставки по кредитам. Большинство других кредитно-финансовых институтов в процентной политике следуют за коммерческими банками. С помощью нормы резервов центральный банк воздействует в целом на ссудный процент, который, в свою очередь, влияет на доходность тех или иных ценных бумаг (курс акций и облигаций).

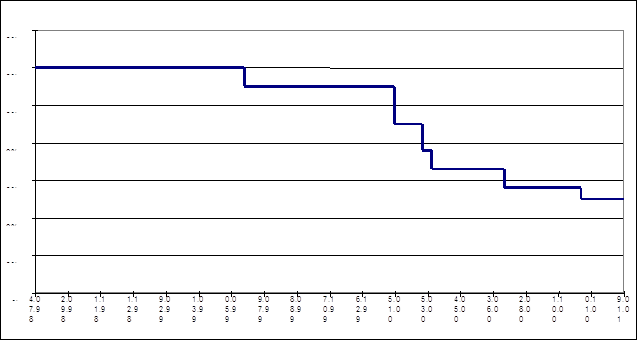

К обязательным резервам относятся и создание Стабилизационного Фонда. Средства фонда выступают механизмом регулирования общей ликвидности банковской системы, который используется для контроля над денежными агрегатами посредством снижения денежного мультипликатора. Резервные требования устанавливаются в целях ограничения кредитных возможностей кредитных организаций и поддержания на определенном уровне денежной массы в обращении. Базовый объем Фонда в 500 млрд. руб. был достигнут в 2004 г. К концу 2005 г. он увеличился более чем в два раза и составил 1237,0 млрд. руб., или 5,8% ВВП. В этой сумме не учитываются остатки средств федерального бюджета в размере 227 млрд. руб., которые будут перечислены по итогам 2005 г. С учетом этих остатков объем Стабилизационного фонда на начало 2006 г. составил 1464,1 млрд. руб., или 6,8% ВВП. В 2015 г. планируется увеличить Стабилизационный фонд до 164 млрд. долл. (Приложение 2)/13/

Еще одним инструментом в осуществлении денежно-кредитной политики Центральным Банком России является прямое государственное воздействие Центрального Банка путем прямых предписаний органов контроля в форме инструкций, директив, применения санкций за нарушения. В ряде случаев Центральный Банк осуществляет контроль над крупными кредитами, лимитирование банковских кредитов, выборочную проверку кредитных учреждений. Однако методы прямого воздействия в основном распространяются на коммерческие и сберегательные банки и в меньшей степени - на другие кредитно-финансовые институты.

Главным инструментом кредитно-денежной политики ЦБ во многих странах становятся операции на открытом рынке. Суть этого инструмента состоит в покупке или продаже ценных бумаг ЦБ за свой счет. Покупая ценные бумаги, ЦБ увеличивает количество денег в обращении, продавая, -изымает часть их из обращения.

Операции на открытом рынке приобретают решающее значение в силу того, что это более гибкий инструмент регулирования по сравнению с политикой дисконта и обязательных резервов. Он носит сугубо добровольный характер и, как правило, перманентный — в зависимости от состояния экономики и кредитно-денежного рынка.

Расширению спектра применяемых операций на открытом рынке должны способствовать постепенное восстановление объема операций во всех секторах финансового рынка, появление на рынке новых ликвидных инструментов, в том числе ценных бумаг Банка России и долговых обязательств Министерства Финансов РФ. В 1999-2000 гг. из-за последствий финансового кризиса Банку России не удалось широко использовать операции с ценными бумагами на открытом рынке: интерес краткосрочным заимствованиям был невысок из-за роста избыточной ликвидности у кредитных организаций./26/

В отношении купли-продажи иностранной валюты на открытом рынке Банк России проводит политику, направленную на предотвращение резких колебаний курса национальной валюты, наращивание золото - валютных резервов, пытается остановить увеличение денежной массы.

Конкретные направления валютного регулирования как одного из основных инструментов денежно-кредитного регулирования определены Федеральным законом «О Центральном банке Российской Федерации (Банке России)» и Законом РФ «О валютном регулировании и валютном контроле». С сентября 1998 г. По настоящее время для регулирования валютного курса применяется режим «свободного плавания», подразумевающий определение курса на основе спроса и предложения.

Федеральным законом «О Центральном банке Российской Федерации» установлено, что Банк России только в исключительных случаях в целях проведения единой государственной денежно-кредитной политики после консультаций с Правительством РФ вправе применять количественные ограничения.

С помощью указанных инструментов ЦБ удается в определенной степени влиять и управлять инфляцией. Но одними только этими инструментами победить инфляцию невозможно. Тем более что российская инфляция имеет глубокие, специфические корни: глубокие диспропорции нашей экономики; преобладание отраслей, добывающих сырье и производящих средства производства; огромный дефицит государственного бюджета, ошибки в проведении экономических реформ. Поэтому усилия ЦБ по стабилизации цен, конечно, важны, но совершенно недостаточны для того, чтобы победить этот пока самый страшный недуг нашей экономики. Более того, сама кредитная система страны оказалась заложницей инфляции и не может функционировать нормально.

Похожие работы

... кризисы, сдержать рост инфляции, в целях поддержания конъюнктуры государство использует кредит для стимулирования капиталовложений в различные отрасли экономики страны. Нужно отметить, что денежно-кредитная политика осуществляется как косвенными (экономическими), так и прямыми (административными) методами воздействия. Различие между ними состоит в том, что центральный банк либо оказывает ...

... будет продолжать совершенствование режима пруденциального надзора за банками и мониторинг уровня банковских рисков. В соответствии с законодательством Банк России располагает достаточно широким кругом инструментов денежно-кредитной политики, которые в основном соответствуют применяемым в международной практике. Вместе с тем возможности их применения в полной мере в 2002 году (особенно в части ...

... на другие виды финансовой деятельности. При этом широкий доступ иностранных банков к местным рынкам рассматривается как необходимый фактор повышения эффективности последних. Главные задачи денежно-кредитной политики России определены в ежегодно разрабатываемых Центральным банком РФ "Основных направлениях денежно-кредитной политики" и совместных заявлениях Правительства РФ и Центрального банка РФ ...

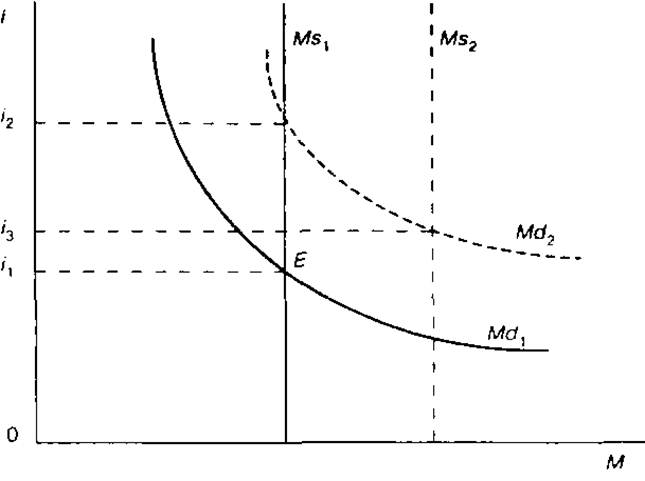

... процентной ставки (i2). Увеличение предложения денег сдвинет кривую Ms1 вправо, в положение Ms2;, и соответственно понизит равновесную процентную ставку до значения (i3). Используя методы денежно-кредитной политики, государство может оказывать воздействие на процентную ставку, а через нее на уровень инвестиций, поддерживая полную занятость и обеспечивая экономический рост. Однако Дж. Кейнс и ...

0 комментариев