Навигация

Обов’язкове резервування як інструмент грошово-кредитного регулювання цінової стабільності

3.3 Обов’язкове резервування як інструмент грошово-кредитного регулювання цінової стабільності

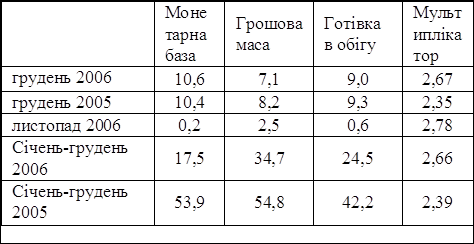

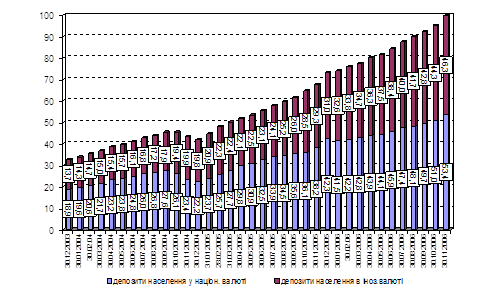

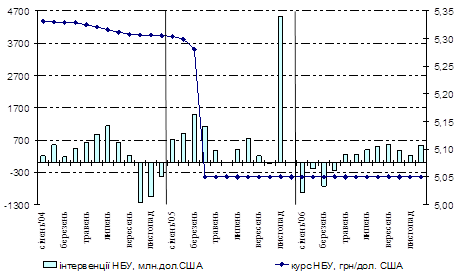

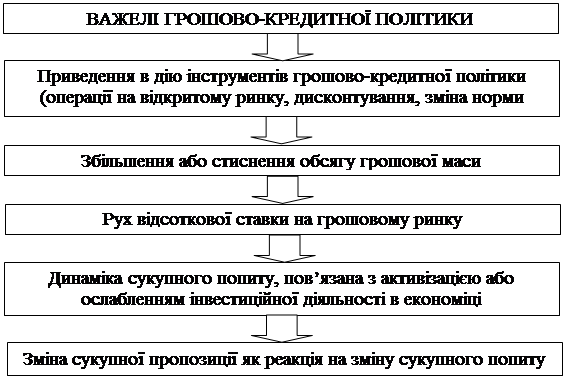

Для досягнення та підтримки цінової стабільності у довгостроковому періоді у країнах з перехідною економікою, у тому числі й Україні, доцільним є, зокрема, використання обов’язкового резервування, яке є надзвичайно потужним, дієвим та простим у застосуванні інструментом грошово-кредитної політики з прямим характером дії. Обов’язкове резервування є інструментом подвійної дії: за його допомогою можна регулювати, по-перше, співвідношення між сукупними банківськими резервами і більш широкими грошовими агрегатами, по-друге – ліквідність банківської системи. Ефективність використання даного інструмента грошово-кредитної політики забезпечує встановлення норми резервування на довгостроковий період, оскільки навіть невеликі коливання норм обов’язкових резервів спричиняють значні зміни кон’юнктури ринку позичкових капіталів.

Цілі застосування, функції та правила використання обов’язкового резервування на сучасному етапі наведено на рис. 3.3.

До недоліків обов’язкового резервування відносять: негнучкість, неоперативність, жорсткість, вилучення частини позичкового капіталу з реального сектора, збільшення ціни банківських ресурсів, податковий характер обов’язкових резервів, дестабілізуючий вплив змін порядку і норм обов’язкового резервування на банківську систему.

Залежність між нормами обов’язкового резервування та ціновою стабільністю є оберненою (рис. 3.4). Втім, надмірне підвищення норм резервування може викликати зниження ділової активності, неможливість ефективного використання банками залучених ресурсів та спричинити кризу банківської системи.

Рис. 3.3. Цілі застосування, функції та правила використання обов’язкового резервування

Рис. 3.5. Механізм впливу зміни норми обов’язкового резервування на цінову стабільність

Зазначений механізм впливу норм обов’язкового резервування на цінову стабільність є спрощеним, оскільки у ньому не враховуються такі фактори, як частка готівки, що залишається у позичальника, загальна структура грошової маси за агрегатами, надлишкові резерви, процентні ставки, кон’юнктура грошового ринку тощо.

У міру розвитку ринкових процесів у трансформаційних економіках спостерігається тенденція зниження ефективності регуляторного впливу обов’язкового резервування на сферу фінансового посередництва, що пов’язано з об’єктивними та суб’єктивними факторами. До об’єктивних факторів відносять: посилення інтеграції зі світовими фінансовими ринками завдяки динамічному розвитку внутрішніх ринків капіталу і поступовій лібералізації валютних обмежень; зростання інтересу банків до переорієнтації з традиційних кредитних на інші сегменти фінансового ринку через розширення можливостей фондового інвестування і посилення ролі фінансових ринків при перерозподілі капіталу; посилення ролі надлишкової банківської ліквідності через зростання грошової бази, зумовленої припливом капіталу з-за кордону, на фоні обмеженого зростання грошової маси. До суб’єктивних – вплив політики зближення з Єврозоною на організацію системи інструментів грошово-кредитної політики банків перехідних економік.

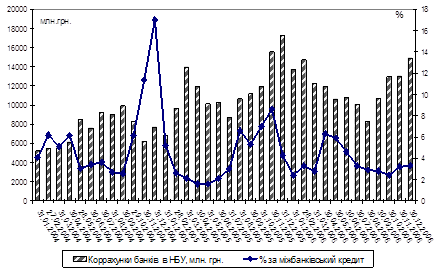

Про низькі можливості впливу існуючої політики резервних вимог на ліквідність банківської системи свідчать зменшення позитивної кореляції між нормою обов’язкового резервування та процентною ставкою за кредитами на міжбанківському ринку (коефіцієнт кореляції протягом 1998–1999 рр. дорівнював 0,635, протягом 2003–2005 рр. – 0,238).

До головних причин зниження норм обов’язкового резервування у країнах з перехідними економіками відносять: сприятливу внутрішню та міжнародну макроекономічну кон’юнктуру, зростання довіри іноземних інвесторів до економічної політики в цілому та грошово-кредитної політики зокрема, консолідацію національної банківської системи і розробку більш ефективного банківського нагляду, підвищення конкурентоздатності вітчизняних банків внаслідок інтеграції внутрішнього ринку у міжнародну фінансову систему. Обов’язкове резервування у деяких країнах з перехідною економікою має такі особливості (Додаток О).

Політика обов’язкового резервування почала застосовуватись Національним банком України з 1992 року. Норматив обов’язкового резервування коштів банків у Національному банку України змінювався досить часто: в 1992 р. він становив 10%, 1993 р. – 25, 1994 р. – 15, 1995 р. – 15, 1996 р. – 15, 1997 р. – 15, 1998 р. – 17, 1999 р. – 15, 2000 р. – 15, 2001 р. – 6–14, 2002 р. – 0–12, 2003 р. – 0–12% [3, с. 62–63]. Це пояснюється низькою потужністю ринку цінних паперів та непрямих інструментів грошово-кредитної політик.

Порядок формування обов’язкових резервів, запроваджений з 1 березня 1994 р., передбачав зберігання обов’язкових резервів на кореспондентському рахунку у Національному банку України. З 1 червня 1995 р. було запроваджено порядок формування обов’язкових резервів в обсязі 7,5% від суми залучених коштів населення на строкові вклади до запитання для Ощадного банку України. З листопада 1996 р. було дозволено формувати обов’язкові резерви в іноземній валюті на окремому рахунку НБУ в банку Mees Pierson Amsterdam. У 1996 р. було дозволено включати у покриття обов’язкових резервів придбані державні цінні папери. З 1 квітня 1997 р. було встановлено єдиний норматив формування обов’язкових резервів для всієї банківської системи на кореспондентському рахунку в НБУ. З серпня 1998 р. було запроваджено щоденний контроль за формуванням обов’язкових резервів комерційними банками з метою послаблення негативних наслідків фінансової кризи в Росії.

З 1 жовтня 2004 р. встановлено такі нормативи обов’язкового резервування для формування банками обов’язкових резервів: строкові кошти і вклади (депозити) юридичних і фізичних осіб у національній та іноземній валюті – 7%; кошти вкладів (депозитів) юридичних і фізичних осіб у національній та іноземній валюті та кошти на поточних рахунках – 8%.

Таблиця 3.4. Норматив обов’язкового резервування та обсяги банківського капіталу в Україні за період 1995–2005 р.

| Показник | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 |

| Норматив обов’язкового резервування коштів банків у НБУ, на кінець періоду, % | 15 | 15 | 15 | 17 | 17 | 15 | 6–14 | 0–12 | 0–12 | 6–7 | 6–8 |

| Обсяги банківського капіталу, на кінець періоду, млн. грн. | 1580 | 3156 | 3971 | 4828 | 5878 | 6450 | 7854 | 9981 | 12882 | 18421 | 25451 |

| Темп зростання обсягів банківського капіталу, до попереднього періоду, % | 4,3 р. | 199,7 | 125,8 | 121,6 | 121,7 | 109,7 | 121,8 | 127,1 | 129,1 | 142,9 | 138,2 |

З таблиці 3.4 ми можемо спостерігати, що зі зниженням нормативу обов’язкового резервування підвищуються темпи зростання обсягів банківського капіталу. На рівень банківського капіталу та на пропозицію грошей можуть впливати кризові ситуації у фінансовому секторі, а, зокрема, паніка серед населення може суттєво вплинути на обсяги залучених банківських капіталів та стабільності банківської системи в цілому. У кризовій економічній ситуації НБУ підвищує норму обов’язкового резервування, а у періоди стабілізації – знижує або залишає незмінною.

Таким чином, можна зробити наступні висновки. Диференціація обов’язкових резервів залежно від: типу кредитної установи, терміну її діяльності, величини активів, особливостей регіону і стану грошового ринку, видів і строків кредиту, складу і структури активів комерційних банків, належності депонованої суми до певного агрегату грошової маси.

Виключення з бази резервування коштів у національній та іноземній валюті, залучених від населення (або нижчий норматив обов’язкового резервування).

Зменшення суми коштів, що підлягають депонуванню для виконання резервних вимог, на величину довгострокових кредитів підприємствам.

Об’єднання кореспондентського рахунку кредитної організації і рахунку, на якому депонуються її обов’язкові резерви, в єдиний кореспондентський рахунок з обов’язковою умовою забезпечення потрібного рівня ліквідності на рахунку протягом місяця.

З метою підвищення ефективності та гнучкості обов’язкового резервування як інструмента грошово-кредитного регулювання вважаємо за доцільне запровадити в Україні:

· систему диференціювання обов’язкових резервів залежно від абсолютних сум депозитів та видів кредитних установ, їх розмірів та вибору пріоритетів при здійсненні активних операцій, що стимулювало б комерційні банки до роботи з дрібними вкладниками, мало позитивний вплив на стан ліквідності кредитної системи внаслідок широкої диверсифікації банківських пасивів та дало можливість центральному банку впливати на динаміку грошової маси, кредитну політику комерційних банків, склад і структуру кредитної системи, інтенсивніше розвиваючи ті інститути, які є найбільш конкурентоспроможними щодо виконання вимог обов’язкового резервування, і встановлюючи для них пільгові ставки резервування (критеріями зазначеного диференціювання і пільгової підтримки можуть бути величина статутного фонду банку, його територіальне розміщення або кредитування тих чи інших програм відповідно до завдань економічної політики держави);

· нижчий норматив обов’язкового резервування коштів у національній та іноземній валюті, залучених від населення;

· меншу суму коштів, що підлягають депонуванню для виконання резервних вимог, на величину довгострокових кредитів підприємствам.

Похожие работы

... періоду, здійснює мобілізаційну підготовку системи Національного банку; 21) вносить у встановленому порядку пропозиції щодо законодавчого врегулювання питань, спрямованих на виконання функцій Національного банку України; 22) здійснює методологічне забезпечення з питань зберігання, захисту, використання та розкриття інформації, що становить банківську таємницю; 23) здійснює інші функції у фі ...

... ЇЇ РОЗВИТКУ В УКРАЇНІ 3.1 Причини нестабільності грошово-кредитної системи України та заходи щодо її стабілізації Серед основних причин, що спричиняють порушення у функціонуванні грошово-кредитної системи, необхідно визначити такі: - нестабільність курсу національної валюти; - прорахунки грошово-кредитної політики Центрального банку; - неадекватна фіскальна ...

... , передбачені жорстокі заходи щодо приборкання експлуатованих, придушення їхнього протесту. У XVII ст. економічна теорія ще не виділялась в окрему галузь науки. Суспільно-економічна думка в Україні була проникнута антикріпосницькими, демократичними ідеями. Зокрема, відомий просвітитель Яків Козельський (1729–1795) у 60–70-х роках виступав проти кріпосницького гноблення і безправності народних мас ...

... ї політики в Україні є забезпечення фінансової стабільності, поступове зниження інфляції, виведення економіки з кризи та поступове економічне зростання. 2. Зарубіжний досвід проведення грошово-кредитної політики держави Спираючись на кількісну теорію грошей, можна стверджувати, що головним чинником, який формує темпи інфляції, є темпи зміни грошової маси в обігу, а тому вивчення механізмів ...

0 комментариев