Навигация

Вклады до востребования – вклад, выдача которых предусматривается по первому требованию вкладчиков;

1. Вклады до востребования – вклад, выдача которых предусматривается по первому требованию вкладчиков;

2. Срочный вклад – вклад, возврат которых производится по истечения определенного договором срока.

По договору банковского вклада любого вида банк обязан выдать сумму вклада или её часть по первому требованию ее вкладчика. Исключения составляют вклады, внесенные юридическими лицами на других условиях возврата, предусмотренных договором.

Проценты на сумму банковского вклада начисляются со дня, следующего за днем в нее поступления в банк, со дня предшествующего ее возврата вкладчику - либо ее списанию со счета вкладчика по иным основаниям.

Заключения договора банковского вклада с гражданином и внесения денежных средств на его счет по вкладу удостоверяется сберегательной книжкой. Сберегательная книжка на предъявителя является ценной бумагой.

Банк может также предоставить различные кредиты. По кредитному договору кредитная организация – кредитор обязуются предоставить кредит заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

Кредитор и заемщик могут отказаться от предоставления и получения кредита; кредитор - в случае наличия обязательств, при которых предоставленная заемщику ссуда не будет возвращена в срок; заемщик должен уведомить кредитора об отказе от ссуды.

При нецелевом использовании кредита заемщиком кредитор вправе также отказаться от дальнейшего кредитования по договору.

Активные операции - это операции, посредством которых банки реализуют имеющиеся в их распоряжении ресурсы. Предоставляемые банком денежные ресурсы образуют долги банку и являются его активами.

Основной вид активной банковской операции - это выдача ссуды (предоставление кредита). Однако надо иметь в виду, что банки не имеют права выдавать ссуду на всю сумму имеющихся у них депозитов. Часть своих депозитов банк обязан хранить в виде наличности или вкладов на беспроцентных счетах центрального банка. Минимальный размер вклада, который банк должен держать в центральном или иметь в наличности, называется обязательными резервами. Величина обязательных резервов определяется на основании норматива (rr), устанавливаемого центральным банком в виде доли (процента) от депозитов банка.

Например, если депозиты банка составляют 100 млн. руб., а норматив обязательных резервов установлен на уровне 20%, то банк обязан хранить на счетах центрального банка 20 млн. руб.

На первый взгляд может показаться, что сумма обязательных резервов представляет собой своеобразный страховой фонд, из которого коммерческие банки могут черпать необходимые им средства в случае больших и неожиданных изъятий денег их вкладчиками. Однако это не так. Дело в том, что вклады в коммерческие банки могут быть несколько раз больше, чем величина резервов, т.е. резервы являются частичными, поэтому при внезапных и крупных изъятиях средств вкладчиками наличие обязательных резервов не спасет коммерческие банки от банкротства.

Требование хранения части пассивов в виде резервов объясняется необходимостью контроля за способностью коммерческих банков к кредитованию своих клиентов. Центральный банк как координирующий орган стремиться предотвратить избыток или недостаток кредита и тем самым оказать необходимое воздействие на количество денег в обращении и на макроэкономическую ситуацию в целом. Фактические резервы банка, как правило, больше обязательных: эти превышение называются избыточными резервами, которые и служат источником ссуд.

Если банк имеет 100 млн. руб. фактических резервов, то он может выдать новых ссуд на сумму в 80 млн. руб. (100 млн. руб. фактических резервов минус 20 млн. руб. обязательных резервов).

Весьма распространенной активной операцией банка, способом предоставления краткосрочных ссуд является учет векселей. Учет векселя - это покупка векселя банком, банк покупает право получения денег по векселю по истечении его срока. За то, что банк авансирует векселедержателя, он взимает учетный процент - дисконт. Дисконт равен разности между суммой, обозначенной на векселе, и суммой, выплачиваемой банком при учете векселя. По истечении срока векселя банк предъявляет его должнику к погашению.

К числу активных операций относится и инвестиционная деятельность банка-вложение банком средств в частные и государственные ценные бумаги. Покупая ценные бумаги, банки обеспечивают приток средств на относительно длительный период. С точки зрения приносимого дохода инвестиции – это второй (после процентов по кредиту) источник банковской прибыли.

Комиссионные операции банков – это разного рода посреднические и доверительные услуги, за оказание которых банк взимает комиссионные вознаграждения. Спектр предоставляемых банковских услуг постоянно расширяется. В частности, все большее распространение сегодня получают такие комиссионные операции как лизинг, факторинг и траст.

Лизинг – это банковская деятельность по сдаче в аренду машин, оборудования, сооружений. Банки вместо того, чтобы выдавать предприятию ссуду на приобретение подобных средств, сами их приобретают и сдают в аренду, сохраняя за собой право собственности. При этом банке получает арендную плату (лизинговые платежи), а не ссудный процент. Под лизинговыми платежами в настоящих рекомендациях понимается общая сумма, выплачиваемая лизингополучателем лизингодателю за предоставленное ему право пользования имуществом-предметом договора.

В лизинговые платежи включаются: амортизация лизингового имущества за весь срок действия договора лизинга, компенсация платы лизингодателя за использованные им заемные средства, комиссионное вознаграждение, плату за дополнительные услуги лизингодателя, предусмотренные договором лизинга, а также стоимость выкупаемого имущества, если договором предусмотрен выкуп и порядок выплат указанной стоимости в виде долей в составе лизинговых платежей. Лизинговые платежи уплачиваются в виде отдельных взносов.

При заключении договора стороны устанавливают общую сумму лизинговых платежей, форму, метод начисления, периодичность уплаты взносов, а также способы их уплаты.

Платежи могут осуществляться в денежной форме, компенсационной форме (продукцией или услугами лизингополучателя), а также в смешанной форме. При этом цена продукции или услуг лизингополучателя устанавливается в соответствии с действующим законодательством.

Для предприятий лизинг является специфической формой финансирования инвестиций.

Факторинг – вид банковской деятельности, которая заключается в том, что банк покупает у своих клиентов их требования к дебиторам (покупателям), оплачивая им 60-90% суммы обязательств в виде аванса, с окончательным перерасчетом после погашения задолженности. За оказание этих услуг банк взимает комиссионные.

Как меняется спрос на факторинг в России? Factorings.ru провел исследование спроса на услуги факторинга среди российских компаний в 2008 и 2009 году. «Мы проанализировали данные из 1130 заявок отправленных в адрес факторов в период с марта 2008 года по август 2009 года через сайт Factorings.ru. Заявки на факторинговое обслуживание передавались факторам напрямую по электронной почте. Рост интереса к факторингу со стороны бизнеса неуклонно растет – за исследуемый период он вырос, по меньшей мере в три раза».[1]

Трастовые операции - выполнение банком различных функций, связанных с управлением имуществом, пенсионными фондами, хранением ценных бумаг по доверенности клиента. По доверительным операциям банки получают комиссионное вознаграждение. Сосредоточивая трастовые активы, банки имеют возможность значительно расширить сферу своей деятельности и влияния, обеспечивая себе, таким образом, высокие прибыли.

Результаты активных и пассивных операций банка отражаются в балансе банка, характеризующего соотношение его пассивов (долгов банка) и активов (долгов банку) на определенную дату. Годовые отчеты (балансы) банков публикуются в открытой печати.

Похожие работы

... в том числе его покупательной способности и курса по отношению к иностранным валютам; · развитие и укрепление банковской системы Республики Беларусь; · обеспечение эффективного, надежного и безопасного функционирования платежной системы. Национальный банк выполняет следующие функции: · разрабатывает и совместно с Правительством Республики Беларусь проводит единую денежно-кредитную политику ...

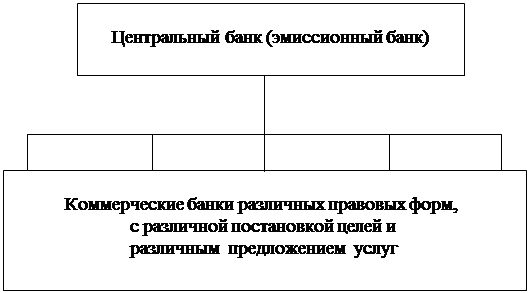

... коммерческие банки в первые годы их существования. Акции банков в виде акционерных обществ закрытого типа выкупаются, как правило, их учредителями. Более гибкой структурой являются банки в виде обществ с ограниченной ответственностью. Количество их пайщиков может пополняться с соответствующей регистрацией в Центральном банке. Коммерческие банки в зависимости от круга выполняемых операций бывают ...

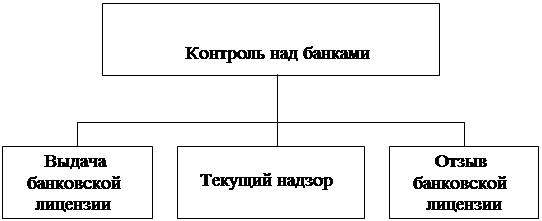

... и физических лиц; 9) акты Банка России обжалуются в порядке, предусмотренном для обжалования решений и действий органов государственной власти. 2. Анализ надзорных и регулирующих функций Банка России Банк России как орган банковского регулирования и банковского надзора обязан обеспечивать поддержание стабильности банковской системы РФ и защиту интересов вкладчиков и кредиторов. ...

... в филиал более крупного банка. ЗАКЛЮЧЕНИЕ В процессе написания контрольной работы было выявлено назначение Центрального Банка Российской Федерации, определены его функции, установлено каким образом Банк России осуществляет контроль за деятельностью кредитных организаций. По результатам проведённых исследований можно сделать следующие выводы: Главной целью деятельности ЦБ РФ является ...

0 комментариев