Навигация

Розрахуємо графік обслуговування стандартного короткострокового кредиту

1. Розрахуємо графік обслуговування стандартного короткострокового кредиту.

Враховуючи, що в якості застави короткострокового кредиту можна надати власно кредитуєме обладнання, визначимо максимально можливу суму кредиту:

![]() грн. (2.1)

грн. (2.1)

де Sобл – вартість обладнання, грн.

k – коефіцієнт забезпеченості кредиту, долі од.

Ставка по короткостроковому кредиту на 5% більше базової процентної ставки R1=24,0% по гривневому кредиту (табл.1.5). Таким чином, процентна ставка складає 29% з врахуванням плаваючого корегування на протязі року згідно табл. 1.4.

Витрати на оформлення застави по короткостроковому кредиту становлять 0,1% від вартості застави, тобто 124 872 * 0,001 = 125 грн., страхування застави при цьому виді кредитування не передбачається.

Кредит може погашатись рівними сумами основного кредитного боргу (варіант 1) та рівними виплатами частини основного боргу та кредитних відсотків (амортизаційний графік обслуговування боргу – варіант 2).

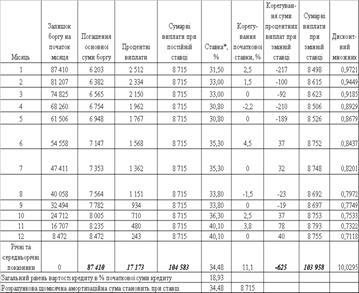

Розрахуємо варіант 1 з використанням «електронних таблиць» Excel2000 (табл. 2.1).

Таблиця 2.1 Погашення короткострокового кредиту рівними сумами

|

(варіант 1), грн.

Розрахуємо варіант 2. Для розрахунку сумарної виплати за період скористуємось формулою постійних виплат (РМТ):

(2.2)

(2.2)

де r – річна процентна ставка по кредиту, долі од.

![]() початкова сума кредиту, грн

початкова сума кредиту, грн

Скориставшись наведеною формулою (2.2) та даними табл.2.1, розраховуємо, що при середньорічній відсотковій ставці 33,56% щомісячні виплати повинні становити 7 983,71 грн. Однак, процентна ставка змінюється щомісяця, тому в таблицю вводиться додатковий стовпчик “Поправка на процент”. Значення даного стовпчика розраховуються так:

![]() (2.3)

(2.3)

де rпот – поточна річна процентна ставка по кредиту, долі од.,

rпоч – початкова річна процентна ставка по кредиту, долі од.

![]() поточний залишок кредиту, на який нараховується

поточний залишок кредиту, на який нараховується

процентна ставка.

Графік обслуговування боргу приймає наступний вигляд (табл. 2.2).

|

Таблиця 2.2 Погашення короткострокового кредиту рівними виплатами (варіант 2), грн.

При використанні стандартного короткострокового кредиту підприємство повинно оплатити наступні витрати (табл. 2.3).

|

Таблиця 2.3 Сукупні витрати з обслуговування стандартного короткострокового кредиту, грн.

2. Розрахуємо графік обслуговування кредитної лінії.

При використанні кредитної лінії проводяться аналогічні розрахунки. Особливістю даного кредиту є надання кредиту окремими траншами. Тобто, в місяці надання окремого траншу відсотки нараховуються за фактичний період використання кредиту.

Ставка по кредитній лінії на 3% більше базової процентної ставки R1=24,0% по гривневому кредиту (табл.1.5). Таким чином, процентна ставка складає 27% з врахуванням плаваючого корегування на протязі року згідно табл. 1.4. Окрім цього, сума кредиту страхується від неповернення з витратами 5 % від суми кредиту.

Згідно з вхідними даними параметри кредитної лінії наступні (табл. 2.4).

Таблиця 2.4 Вхідні параметри гривневої кредитної лінії

| Показник | Сума | Показник | Термін | Сума |

| Сума кредиту, грн. | 109 264 | Транш 1 (60%) | 10.01.2007 | 65 560 |

| Початкова ставка кредиту , % | 27 % | Транш 2 (40%) | 15.01.2007 | 43 704 |

| Сума застави, грн. | 156 091 | |||

| Витрати на оформлення застави(0,1%), грн. | 156 | |||

| Витрати на страхування кредиту (5%), грн. | 5463 |

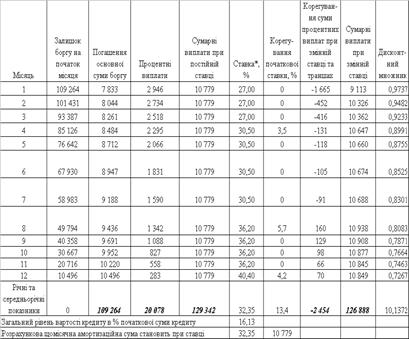

Розрахунок варіанту 1 та варіанту 2 наведений у табл. 2.5 та 2.6.

Таблиця 2.5 Погашення кредитної лінії рівними сумами (варіант 1),

|

грн.

|

Таблиця 2.6 Погашення кредиту рівними виплатами (варіант 2), грн.

В табл.2.5, 2.6 за перший місяць визначена сума поправки як на плаваючу ставку так і з урахуванням фактичного періоду використання кредиту: 1 транш –21день, 2 транш –16 днів з 31 днів січня 2007 року.

Таким чином, при використанні кредитної лінії підприємство повинно оплатити наступні витрати (табл. 2.7).

|

Таблиця 2.7 Сукупні витрати з обслуговування кредитної лінії, грн.

Похожие работы

... кредитоспроможність можуть погіршитися або покращитися. Тому увага кредитних працівників Київської філії АКБ “МТ-Банк” повинна акцентуватись на покращенні ризик-менеджменту самого банку.71 Глава 3. Шляхи вдосконалення мінімізації кредитного ризику комерційного банку. 3.1.Зарубіжний досвід щодо мінімізації кредитного ризику. При формуванні і вдосконаленні банківської системи України обов”язковою ...

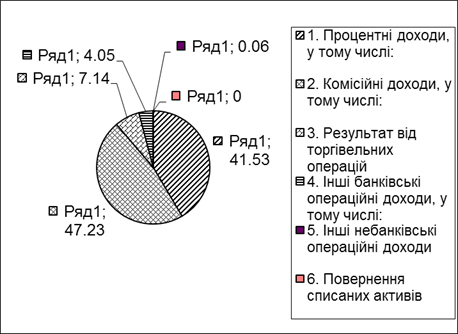

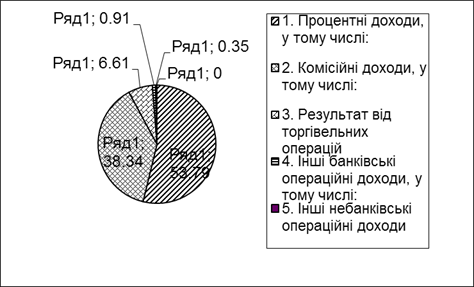

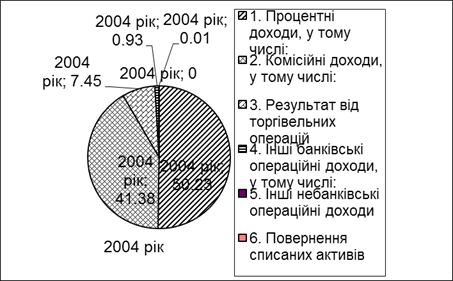

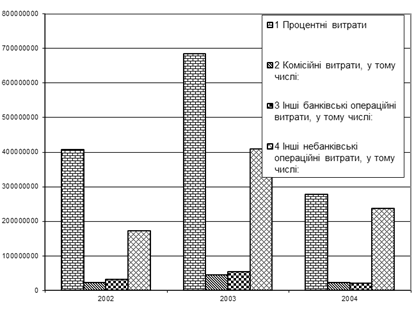

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

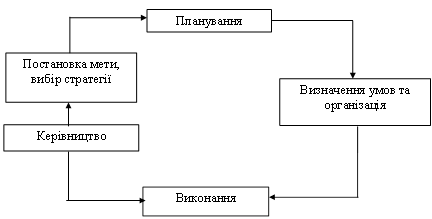

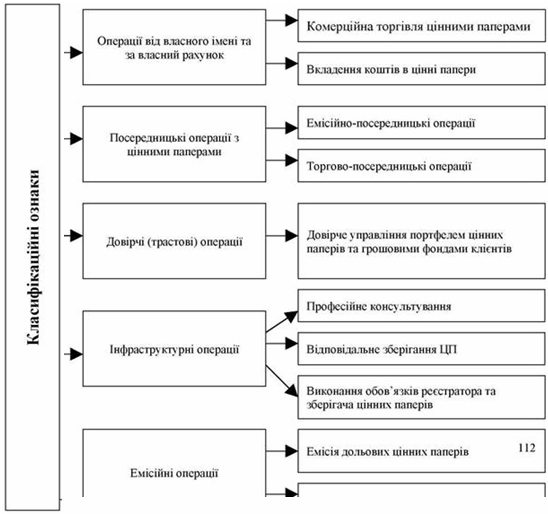

... поданих на рис. 1.5 методик. Відповідно до цієї методики аналіз інвестиційної привабливості підприємства здійснюється в послідовності, наведеній на рис. 1.6. Аналіз і оцінка інвестиційної привабливості підприємства на основі аналізу фінансових показників передбачають дослідження фінансово-економічних процесів на підприємстві (табл. 1.2). Таблиця 1.2 Цілі аналізу фінансово-економічних процесів ...

... «ОТР Банк» і ЗАТ КБ «ПриватБанк» мають значні запаси ліквідності і спроможні щодо погашення зобов’язань. РОЗДІЛ 3. ШЛЯХИ ВДОСКОНАЛЕННЯ ІНВЕСТИЦІЙНОЇ ДІЯЛЬНОСТІ БАНКУ ТА ЇЇ ВПЛИВ НА ЙОГО ФІНАНСОВИЙ СТАН 3.1 Державне регулювання інвестиційної діяльності банків як фактор стабілізації його фінансового стану Становлення розвинутої ринкової економіки неможливе без створення умов для активізації ...

0 комментариев