Навигация

Анализ показателей ликвидности и платежеспособности

2.5 Анализ показателей ликвидности и платежеспособности

Анализ платежеспособности предприятия осуществляют путем соизмерения наличия и поступления средств с платежами первой необходимости. Различают текущую и ожидаемую (перспективную) платежеспособность.

Текущая платежеспособность определяется на дату составления баланса. Предприятие считается платежеспособным, если у него нет просроченной задолженности поставщикам, по банковским ссудам и другим расчетам.

Ожидаемая (перспективная) платежеспособность определяется на конкретную предстоящую дату путем сравнения суммы его платежных средств со срочными (первоочередными) обязательствами предприятия на эту дату [6, c.122].

Анализ ликвидности баланса заключается в сравнении активов сгруппированных по степени их ликвидности с пассивами, сгруппированными по степени срочности погашения обязательств.

Анализ показателей ликвидности и платежеспособности представлены в таблице 4 и на рисунках 8,9,10 и 11.

Таблица 4

| Анализ показателей ликвидности и платежеспособности | |||||

| Показатели | Норм. ограничения | 2005 | 2006 | 2007 | |

| 1. Денежные средства | - | 190264 | 397225 | 27289 | |

| 2. Краткосрочные финансовые вложения | - | 638784 | 689320 | 2665768 | |

| 3. Дебиторская задолженность | - | 2592857 | 2899098 | 5834380 | |

| 4-5. Запасы, НДС по приобретенным ценностям | - | 5272250 | 4083329 | 2494614 | |

| 6. Общая сумма активов | - | 13005106 | 15883349 | 17439578 | |

| 7. Собственные акции, выкупленные у акционеров | - | _ | _ | _ | |

| 8. Задолженность участникам по взносам в уставный капитал | - | _ | _ | _ | |

| 9. Долгосрочные обязательства | - | 4665490 | 3685000 | 1134267 | |

| 10. Краткосрочные обязательства | - | 5569524 | 3569503 | 5859852 | |

| 11.чистый оборотный капитал (п.1+п.2.+п.3+п.4+п.5)-п.10 | 3124631 | 4499469 | 5162199 | ||

| 12. Коэффициент абсолютной ликвидности (п.1+п.2)/п.10 | >0,2-0,3 | 0,1 | 0,3 | 0,5 | |

| 13. Коэффициент критической ликвидности (п.1+п.2+п.3)/п.10 | >0,7-1 | 0,6 | 1,1 | 1,5 | |

| 14. Коэффициент покрытия (текущей ликвидности) (п.1+п.2.+п.3+п.4+п.5)/п.10 | >1-2 | 1,6 | 2,3 | 2,1 | |

| 15.Коэффициент восстановления (утраты) | >1 | 0,6 | 1,2 | 1 | |

| платежеспособности за 6 мес. | |||||

Рисунок 8. Динамика изменения коэффициента абсолютной ликвидности по годам.

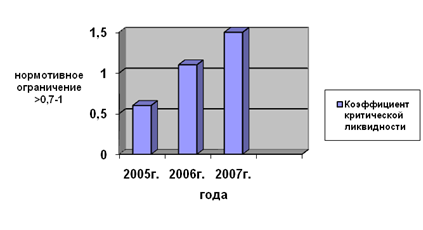

Рисунок 9. Динамика изменения коэффициента критической ликвидности по годам.

Рисунок 10. Динамика изменения коэффициента покрытия (текущей ликвидности) по годам.

Рисунок 11. Динамика изменения коэффициента восстановления (утраты) платежеспособности за 6 (3) месяцев.

Как показывают данные таблицы 4 и рисунков 8,9,10 и 11 за три года коэффициент абсолютной ликвидности возрос и соответствует нормативному значению > 0,2-0,3 ( в 2005 году коэффициент был равен 0,1, в 2006- 0,3, а в 2007 уже 0,7), так же увеличился и коэффициент критической ликвидности (в 2005 году он составлял 0,6, в 2006- 1,1, в 2007- 1,5 при нормативе >07-1).Динамика увеличения говорит о возможности расплатится активами по своим обязательством.

Коэффициент покрытия или текущей ликвидности находится в пределах нормы > 1-2 и равен 2, но по сравнению с предъидущем годом он снизился (на 0,3), следовательно, понизился и коэффициент восстановления (утраты) платежеспособности, но он так же входит в рамки нормативных ограничений > 1 и равен 1. Таким образом, можно сказать, что ОАО «НКМК» не утратит своей платежеспособности в ближайшие 3 месяца, но динамика снижение коэффициентов по сравнению с 2006 годом требует разработки мероприятий по укреплению платежеспособности.

Похожие работы

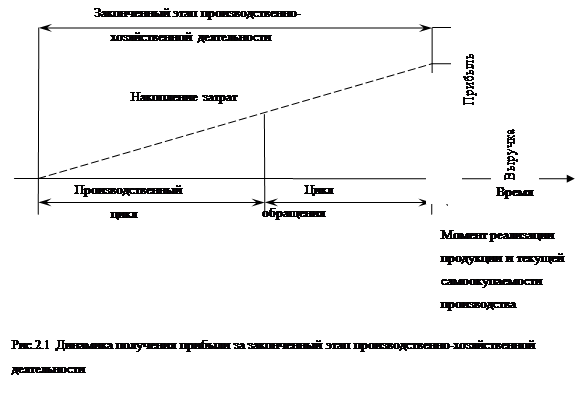

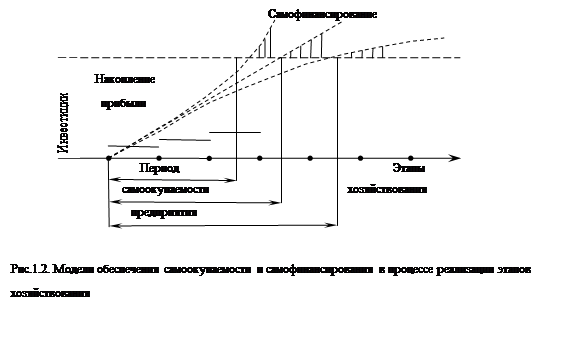

... обточка и УЗК) позволяют гарантированно получать металлопродукцию заданного высокого качества. Глава 2. Теоретико-методические основы осуществления анализа финансово-хозяйственной деятельности металлургических предприятий 2.1 Прибыль и рентабельность как необходимые условия самоокупаемости и самофинансирования производства Анализ прибыли и рентабельности предприятия позволяет ...

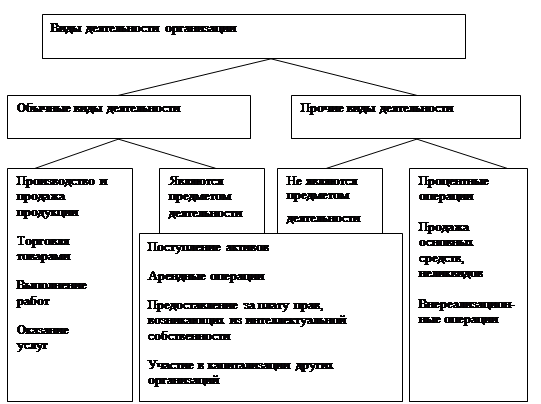

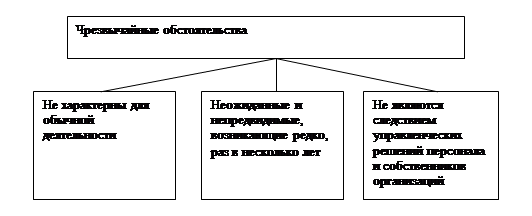

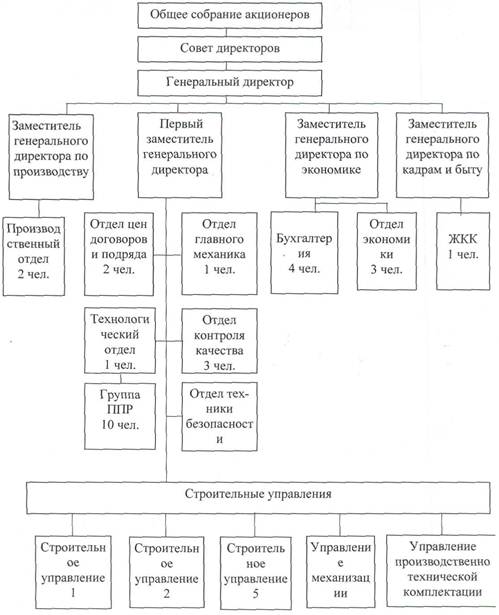

... функцио-нирования, так как именно с продуктом или товаром производимый организацией, она выходит во внешнее окружения. Как работает предприятие можно выяснить в результате анализа деятельности на примере ОАО"Гурьевский металлургический завод" во второй главе. ГЛАВА II. АНАЛИЗ ОРГАНИЗАЦИОННО -ЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ ОАО "ГУРЬЕВСКИЙ МЕТАЛЛУРГИЧЕСКИЙ ЗАВОД".2.1. Характер и масштабы деятельности ...

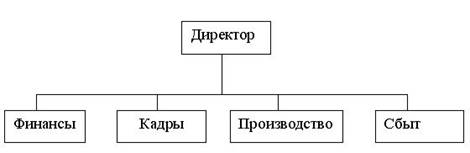

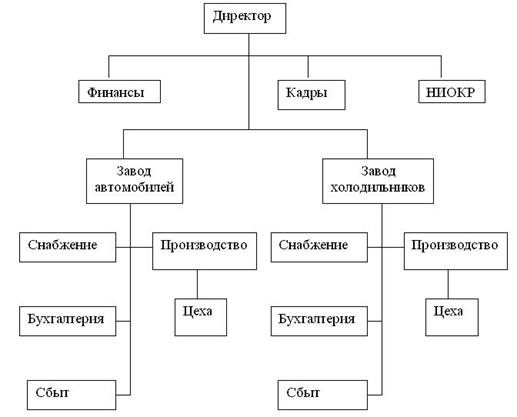

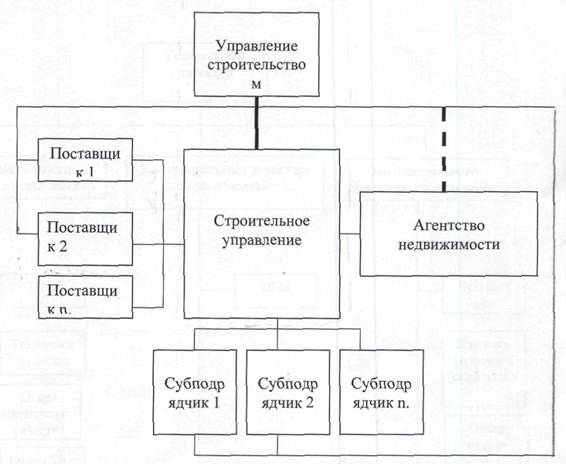

... новых технологий И недостатки: 1. Отсутствие возможности непосредственного контроля. 2. Возможность нежелательной утраты организационных частей. 3. Низкая лояльность сотрудников. 3. УСОВЕРШЕНСТОВАНИЕ ОРГАНИЗАЦИОННОЙ СТРУКТУРЫ УПРАВЛЕНИЯ ОАО ««ТРЕСТ «КУЗНЕЦКМЕТАЛЛУРГСТРОЙ» 3.1 Разработка системы мероприятий по совершенствованию ОСУ Для устранения недостатков дивизиональной структуры ...

... осуществляется несколькими горно-обогатительными предприятиями, находящимися на территории Кузбасса, в Горной Шории и Хакасии (Западная Сибирь) и Коршуновским комбинатом в Восточной Сибири. 3. Состояние Сибирской металлургической базы в условиях становления рыночных отношений На долю Сибири Дальнего Востока приходится примерно пятая часть производимых в России чугуна и готового проката и ...

0 комментариев