Навигация

1. Монетарные меры

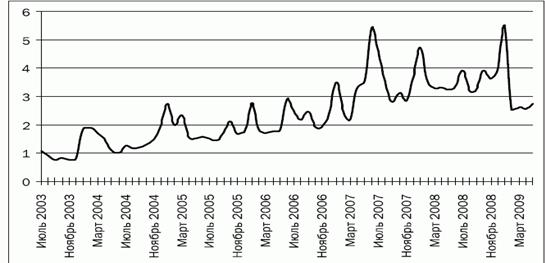

Установленный в январе 2009 г. коридор колебаний рубля к бивалютной корзине соответствует расчетному уровню поддержки и, вероятно, обеспечивает при текущих макроэкономических параметрах определенное равновесие. Основная задача государства сейчас – подтвердить твердые намерения по поддержанию адекватного курса рубля и обеспечить его стабильность.

Кроме того, представляется необходимым снизить ставку рефинансирования до 8 – 10%. Это позволит повысить доступность кредитов для предприятий и населения, и как результат, стимулировать производство и внутренний спрос, снизить уровень дефолтов заемщиков. В противном случае мы можем получить и высокую инфляцию и сведем к минимуму внутренний спрос и экономическую активность в реальном секторе. Снижение ставки центральными банками во время кризиса является стандартной мировой практикой.

2. Повышение капитализации банковской системы

Мерами в данном направлении могут быть: введение нулевой ставки налога на прибыль в случае ее реинвестирования в собственный капитал банка, освобождение от налогообложения части прибыли инвесторов, направляемой на формирование уставного капитала банков, законодательное упрощение регулирования капитала банков.

3. Консолидация банковского сектора

Это направление призвано повысить устойчивость банковской системы и ее способность решать задачи по финансовому обеспечению отечественных производителей. В данном направлении положительную роль может сыграть механизм предоставления капитала крупнейшим банкам (в том числе частным) для приобретения неплатежеспособных банков в дополнение к долговому финансированию, предоставляемому Агентству по страхованию вкладов (АСВ). Также необходимо повысить требования к минимальному размеру собственных средств (капитала) для кредитных организаций, усовершенствовать процедуру реорганизации кредитных организаций и упростить процедуры их банкротства. Именно с этой целью государство увеличивает с 1 января 2010 года минимальный уставной капитал для банков до 90 миллионов рублей, а с 2012 года - до 180 миллионов рублей.

4. Формирование базы пассивов банков за счет источников внутреннего рынка

Учитывая острую потребность банков в формировании базы пассивов, следует принять следующие меры:

• обеспечение предсказуемости условий предоставления беззалоговых кредитов Банка России и снижение их стоимости;

• увеличение размера гарантий по вкладам физических лиц как минимум до 3 млн руб. Непринятие такой меры грозит уходом крупнейших частных депозиторов в более защищенные банковские системы мира;

• страхование средств юридических лиц в банках;

• законодательное закрепление возможности открытия безотзывных вкладов – данный законопроект уже внесен на рассмотрение в Государственную думу Федерального собрания Российской Федерации;

• предоставление муниципальным образованиям, бюджеты которых дотируются не более чем на 20%, права размещать свои средства на депозитах в коммерческих банках (данный законопроект уже внесен в Государственную думу);

• обеспечение участия пенсионных накоплений в фондировании банков.

5. Расширение спектра государственных гарантий

Государственные гарантии – одно из важнейших направлений укрепления отечественной банковской системы. Объектами защиты с помощью государственных гарантий должны быть не только предприятия, но и граждане. Эти меры должны способствовать повышению внутреннего спроса, снижению панических настроений и негативных социальных последствий. Использование государственных гарантий может быть реализовано за счет:

• поддержки внутреннего спроса через финансирование программ по приобретению населением товаров длительного пользования (посредством субсидирования процентных ставок по кредитам и частичной компенсации стоимости товара);

• включения 30 – 50 крупнейших банков в программу кредитования инфраструктурных, стратегических проектов, предприятий малого и среднего бизнеса на конкурсной основе под гарантии государства;

• покрытия обязательств перед банками тех граждан, которые потеряли возможность обслуживать кредиты (в том числе ипотечные) в результате кризиса.

В специальной поддержке нуждается Агентство по ипотечному жилищному кредитованию (АИЖК) как организация, отвечающая за стимулирование первичного спроса. От работы Агентства во многом зависит существование ипотечного рынка, а значит, и строительной отрасли в целом. Представляется необходимым увеличить капитал АИЖК на 60 млрд. руб. (в дополнение к 66 млрд. руб., выделенным в 2008 г.).

Агентство по страхованию вкладов сейчас выполняет важные функции по обеспечению стабильности депозитной базы и осуществляет поддержку санации банковской системы. Следует, на наш взгляд, увеличить капитал АСВ на 100 млрд. руб. (в дополнение к выделенным средствам в размере 266 млрд. руб.).

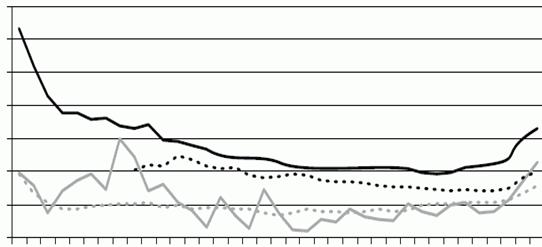

6. Упорядочение рынка проблемных активов

Важным условием укрепления банковского сектора является упорядочение рынка проблемных активов. В первую очередь, необходимо сформировать единую систему классификации проблемных активов, а затем обеспечить вывод с помощью государства проблемных активов с балансов банков и создать единую площадку для торговли ими.

Для облегчения доступа банков к публичной финансовой информации было бы целесообразно создать Государственное бюро финансовой информации по банкам и корпоративным клиентам банков на базе Банка России.

Кроме того, необходимы меры в области учета и распоряжения имуществом: формирование единой системы учета (регистрации) залога движимого имущества, создание механизма обязательного ареста имущества должников по искам банков, ввод упрощенного порядка судебного рассмотрения споров, связанных со взысканием задолженности по кредитным договорам и обращением взыскания на заложенное имущество. Также необходимо обеспечить возможность погашения требований банков за счет заложенного имущества, минуя процедуру банкротства.

Похожие работы

... банки лучше приспособлены, поскольку обладают более высокой способностью брать на себя риск освоения новых рынков и имеют больший доступ к мировому капиталу. 1.2 Проблемы и перспективы развития банковской системы Республики Беларусь. Мы видим, что банки играют очень важную роль в экономике. Поэтому именно с налаживания нормально функционирующей банковской системы нужно начинать выход из ...

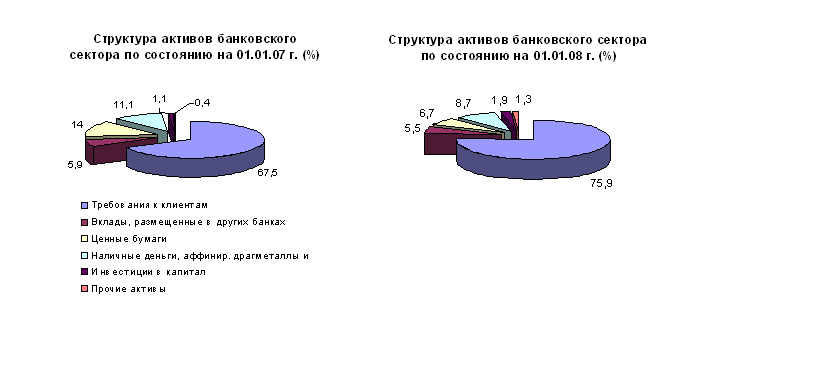

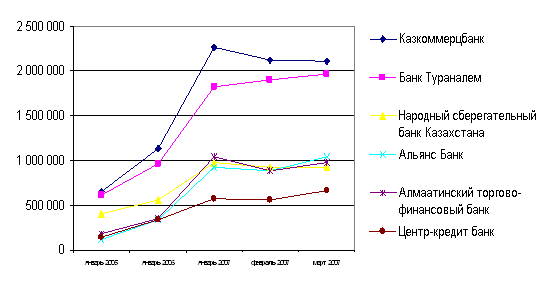

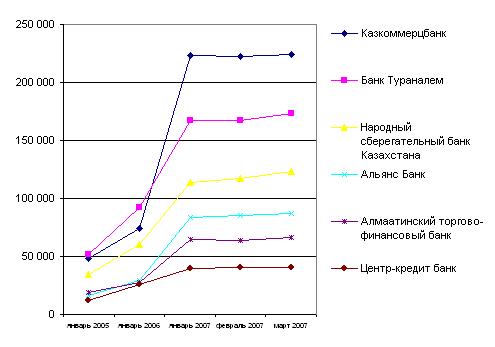

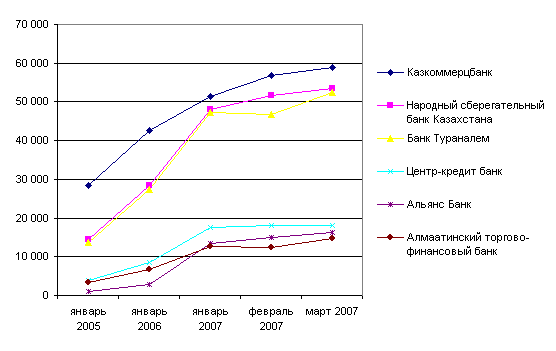

... опасения в плане ограничения прав собственников, а с другой – внушает надежду на то, что финансовый и банковский кризис банковской системе Казахстана не грозит. 2. Анализ современного состояния банковской системы Республики Казахстан и основные проблемы её функционирования 2.1 Национальный банк Республики Казахстан как основное звено банковской системы Республика Казахстан имеет ...

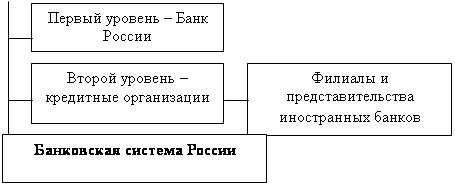

... . К настоящему времени сложилась определённая система регулирования деятельности коммерческих банков, которая постоянно совершенствуется с учётом нашей практики и мирового опыта. 2. Анализ тенденций развития банковской системы России 2.1 История развития банковской системы Российской Федерации Считается, что начало банковской деятельности в России было положено в первой половине XVIII в. ...

... общего объема производства. Наименьшие объемы продукции госсектора в общем объеме составляли: в машиностроении – 1%, в черной металлургии – 1,5%, в цветной – 2,4%. В гражданском машиностроении в 1998 г. в состав государственного сектора экономики входили 168 предприятий. В составе химического комплекса находились 154 предприятия государственного сектора, из них 8 акционерных обществ – с ...

0 комментариев