Навигация

Современная структура банковской системы России

2. Современная структура банковской системы России

В России начали действовать самые разнообразные банки. Их можно классифицировать прежде всего по признаку собственности. Хотя монополия государства на банковское дело была ликвидирована, тем не менее она сохранилась в системах Центрального банка, Сберегательного банка, Внешторгбанка, Промстройбанка и других банков, где признак государственности с позиции собственности на банковский капитал является основополагающим. Исходным в деятельности таких банков является ее подчиненность государственным национальным интересам.

На базе государственной собственности функционируют и другие банки, учредителями которых явились отраслевые министерства и ведомства. Среди них Нефтехимбанк, Нефтегазстройбанк, Рыбхозбанк, Связь-банк, Химбанк, Автобанк, Аэрофлот, Коопбанк Центросоюза и др. Особенность данных банков состоит в том, что их стартовый капитал не являлся единственным капиталом, скорее всего, он выступал как акционерный капитал, поскольку мог включать другие части, относящиеся к другим формам собственности. Это, однако, не мешает данным банкам оставаться в определенной степени государственными, содействовать развитию предприятий соответствующей отрасли народного хозяйства.

Наиболее распространенной формой собственности в современном банковском деле России является акционерная форма. Акционерами коммерческого банка обычно выступают как юридические, так и физические лица. Уставный капитал таких банков неодинаков. Для коммерческих банков, действующих в качестве обществ с ограниченной ответственностью либо акционерных обществ закрытого типа, минимальный размер уставного капитала в те годы был определен в сумме 5,0 млн. руб., для коммерческих банков, действующих в виде акционерных обществ открытого типа, – в сумме 25,0 млн. руб. Количество коммерческих банков быстро возрастает.

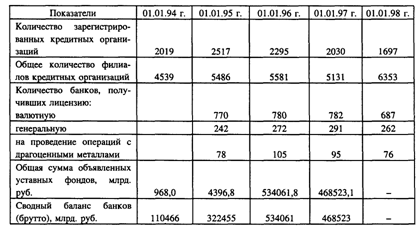

Данные, характеризующие некоторые стороны деятельности коммерческих банков, приведены в табл. 1.

Таблица 1

Основные показатели деятельности коммерческих банков России

Динамика численности банков до 1995 г. свидетельствует об их неуклонном росте. Если на начало 1989 г. в целом по СССР насчитывалось всего 43 коммерческих банка, на начало 1990 г. – 224, то к началу 1991 г. их было уже 1357, а на 1 января 1995 г. было зарегистрировано 2517 коммерческих банков и 5486 филиалов. Мировая банковская история не знает аналога тому, что произошло в России. За кратчайший с точки зрения истории срок (с 1988 по 1995 г.) возникло более 2500 самостоятельных банков. В США для создания 1000 банков потребовалось около 80 лет[4]. По числу банков в расчете на 1 млн. граждан Россия обогнала Англию и Японию, существенно уступая Германии и США. Кстати, в Америке, которая сравнима с Россией по территориальным параметрам, насчитывается 13,5 тыс. банков, имеющих 50 тыс. филиалов. При этом сами американцы считают свою банковскую систему оптимальной.

Одновременно происходили крупные структурные изменения в системе коммерческих банков: уменьшалось число банков с небольшим объявленным уставным фондом (до 500 млн. руб.) и, напротив, увеличивалось число банков с крупным уставным фондом. Так, доля банков с уставным капиталом от 5 млрд. до 20 млрд. руб. составила на 1 декабря 1997 г. 35,4%. Уставный фонд 272 банков (15,8%) превышал 20 млрд. руб., в том числе у 189 банков (11%) он превышал 30 млрд. руб. Наблюдается, таким образом, процесс стратификации (расслоения) коммерческих банков, когда выделяется, с одной стороны, небольшая группа мощных банков, а с другой, – узкая прослойка средних банков и большое количество малых банков с недостаточным капиталом. Именно небольшие банки в определенном смысле цементировали экономику России, особенно в отдаленных ее регионах, куда не дотягиваются "руки" крупных кредитных предприятий. Крупные банки имеют 400 филиалов (без учета филиалов Сбербанка), а административных районов в Российской Федерации – около 2 тыс. Ясно, что только малые и средние банки могут заполнить пустующие ниши, стать финансовой опорой развивающегося на периферии малого бизнеса.

Одной из характерных особенностей банковской системы России является неравномерность размещения банковских учреждений (банков и их филиалов) по территории страны. Прежде всего, заметна их концентрация в Москве, где на начало 1998 г. из 1697 кредитных организаций было сосредоточено 706, или более 40% всех коммерческих банков страны. На Центральный экономический район в целом приходится 48,5% коммерческих банков. Лидером по количеству коммерческих банков является также Северный Кавказ, в 10 раз опережающий находящийся в аутсайдерах Центральночерноземный район[5].

На другом полюсе по числу коммерческих банков находятся прежде всего почти все автономные округа Крайнего Севера. Менее чем по 10 коммерческих банков зарегистрировано в ряде областей европейской части России.

Что касается географии банковских филиалов, то в целом она повторяет картину размещения собственно коммерческих банков. Более 100 банковских филиалов зарегистрировано в республиках Татарстан, Дагестан, Башкортостан, в Краснодарском, Алтайском и Красноярском краях, в Нижегородской, Воронежской, Самарской, Ростовской, Свердловской, Челябинской и Иркутской областях. В то же время число банковских филиалов было относительно невелико в республиках Мордовии и Марий Эл, в Чувашской республике. Мурманской, Камчатской, Магаданской и Сахалинской областях. В некоторых российских регионах число банков сократилось до нескольких единиц. Эти районы контролируются банками республиканских центров или других регионов (как правило, Москвы).

Необходимо подчеркнуть, что в неблагоприятных в целом для развития коммерческих банков условиях 1995-1997 гг. (спад производства в реальном секторе экономики, инфляция, рост убыточности предприятий, обвальное нарастание неплатежей, участившиеся факты невозврата кредитов и др.), что ставит всю деятельность банков на грань предельного риска, многие российские банки в поисках стабильности выработали определенные меры, реализуя которые они пытались минимизировать потери от инфляционного обесценения активов, обеспечить более устойчивое финансовое состояние. Назовем основные из них.

Прежде всего, это сотрудничество банков с крупными организационными структурами: концернами, ассоциациями, научно-производственными объединениями, крупными промышленными акционерными обществами. Банки стремятся найти себе таких партнеров, которые обеспечивают гарантированные кредитные ресурсы и рынок кредитов. Таким образом создаются финансово-промышленные группы. Элементом стратегии ряда коммерческих банков стало стремление войти не в одну, а в несколько организационных структур, предпочитая те из них, которые располагают значительными объемами бюджетного финансирования, остродефицитной продукцией на рынке товаров народного потребления, экспортными ресурсами и валютной выручкой.

В практике деятельности банков все большее распространение получают различные варианты использования банка в крупной организационной структуре, когда он становится кредитно-расчетным центром либо центром холдинговой структуры, держателем пакетов акций, необходимых для контроля за деятельностью входящих в него единиц. Банк берет на себя выполнение ряда внутренних управленческих функций объединения, выступает центром ассоциации предприятии – крупнейших контрагентов объединения и т.д.

Некоторые банки стремятся окружить себя дочерними предприятиями. Часто банк выступает соучредителем нескольких десятков юридических лиц, а также их ассоциаций. Учреждение предприятий многоотраслевого характера позволяет банкам обойти запрещения заниматься тем или иным видом деятельности, снимает их риски, связанные с небанковскими операциями. Создание таких предприятий способствует формированию банками в своем штате многоотраслевых структурных подразделений и по мере наращивания их операций преобразованию в самостоятельные юридические лица (факторинговые, лизинговые предприятия, консультационные фирмы, брокерские фирмы по операциям с ценными бумагами и т.п.). Кроме повышения прибыльности банка, снижения и диверсификации рисков, такие ассоциативные структуры вокруг банка создают дополнительные каналы привлечения кредитных ресурсов.

Получает распространение практика создания вокруг банка буферных финансовых институтов. Один из вариантов стратегии коммерческого банка – быстрое развитие филиальной сети в регионах, имеющих избыток или относительно дешевые кредитные ресурсы, а также создание системы участия (например, обмен между столичными и региональными банками паями, что создает при равенстве паев и неравенстве уставных фондов неравные возможности влияния). Некоторые банки стали объявлять себя "банковскими объединениями", "финансовыми группами", выбрав экспансионистскую политику поведения на рынке. Другим вариантом буферной стратегии является учреждение вокруг коммерческого банка различных целевых общественных и благотворительных фондов, которые выполняют роль каналов привлечения дополнительных кредитных ресурсов. При этом инициаторами и одними из учредителей фондов выступают сами банки, стремясь стать основными держателями их средств и счетов. Новой экономически выгодной политикой для коммерческих банков стало участие в учреждении различных сообществ совместного инвестирования (инвестиционных и финансовых компаний, инвестиционных фондов, пенсионных фондов и т.п.) и окружение ими банков для создания дополнительных каналов привлечения кредитных ресурсов, снижения и диверсификации рисков.

Все шире входит в практику сотрудничество банков с органами власти и общественными организациями. Ресурсы правительств регионов, общественных организаций становятся одним из важнейших элементов уставной и депозитной базы коммерческих банков. В эти банки идет прилив капитала как непосредственно, напрямую, так и через счета третьих юридических лиц. В практике известны случаи заключения банками договоров о сотрудничестве с республиканскими и местными властями, обеспечивающих им особые и льготные условия деятельности.

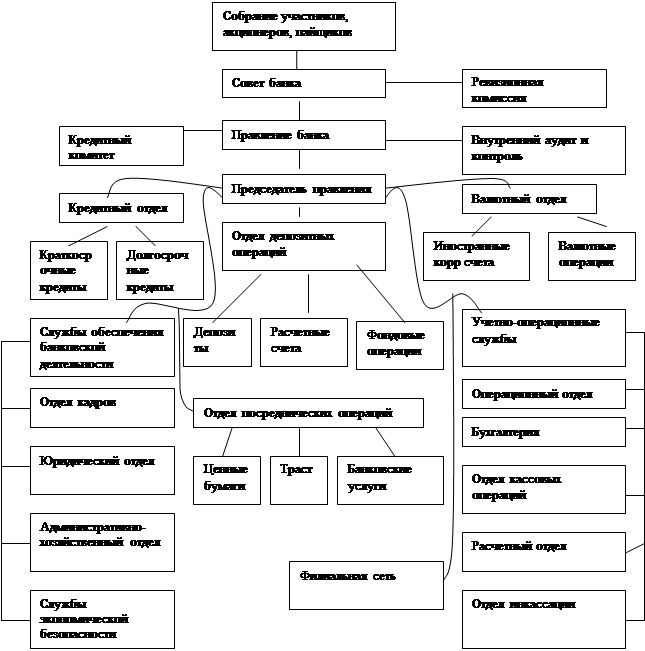

Ряд коммерческих банков выбрали для себя стратегию быстрой универсализации, хотя первоначально являлись узкоспециализированными. В рамках политики универсализации многие новые банки, для того чтобы выжить, осознанно проходили четыре этапа развития операций. Первый этап – начальный, "ростовщический", когда основная деятельность заключалась в привлечении депозитов и размещении их в ссуды. На втором этапе депозитно-ссудные операции дополнялись расчетно-кассовыми. На третьем этапе в развитие всего спектра операций коммерческого рынка банк создавал разветвленную внутреннюю организационную структуру. Наконец, на четвертом этапе банк начинает проводить внешнеэкономические операции, осуществлять первые сделки с ценными бумагами, создавать филиальную сеть и выделять специализированные структурные подразделения в дочерние предприятия. В последующем, при благоприятном стечении обстоятельств, такое развитие может привести к созданию кредитного банковского объединения.

Началось быстрое развитие нетрадиционных операций, направленных на всемерную диверсификацию услуг, предоставляемых банками клиентам. Это прежде всего операции с ценными бумагами, управление имуществом по поручению, выполнение по поручению операций, относящихся к внутренней компетенции клиента, – ведение бухгалтерского учета, кассового и финансового хозяйства, осуществление планово-финансовых и других управленческих функций. Одновременно более активными стали специализированные банки, создание которых связано с появлением новых видов рынков в России и инициативой коммерческих структур, действующих на этих рынках. Речь идет о биржевых, ипотечных, страховых, муниципальных и других банках, осуществляющих кредитно-расчетное и иное обслуживание соответствующих операций и предприятий.

Все более расширяющейся практикой становятся переключение части денежных активов банка на вложения в реальное имущество, увеличение доли в активах банков вложений в недвижимость, интеллектуальную собственность, права пользования, предметы искусства и т.д. Неприбыльность таких вложений преодолевается передачей объектов собственности в аренду, рекламными результатами этих акций либо последующей перепродажей по ценам, превышающим стоимость покупки, что предохраняет активы от инфляционного обесценения. Тем же задачам служат расширение валютных оборотов в коммерческих банках и увеличение доли активов в иностранной валюте, трансформация их в валютную форму из рублевой.

Все более интенсивное развитие получает фондовое направление банковской деятельности. Банки стали увеличивать долю своих активов, вложенных в предприятия и организации, которые обеспечивают сохранность банковского капитала в условиях инфляции, а также дают возможность доступа к дополнительным материальным ресурсам, имуществу, правам пользования. В частности, речь идет о таких ценных бумагах, как акции крупных приватизируемых предприятий, имеющих известное имя и продукцию, обеспеченную спросом.

Коммерческие банки находили и другие возможности активизации своей деятельности с целью достижения более устойчивого финансового состояния.

Похожие работы

... , кредитованием и аккумулированием средств на определенные цели: были ж/д банки, земельные банки, торговые банки и т.д. При формировании современной банковской системы России на самом начальном этапе, банки создавались с таким разделением, как чисто коммерческий банк, как инновационный банк, инвестиционный банк, даже было создано 4 ипотечных банка (На сегодня не осталось ни одного, кроме ...

... зарубежья Инкомбанк осуществляет расчеты с Казахстаном, Украиной, Белоруссией, Молдовой, и другие государства. Переводные операции в банки-корреспонденты осуществляются в течение 1-2 банковских дней. ГЛАВА 4 ТЕНДЕНЦИИ РАЗВИТИЯ БАНКОВСКОЙ СИСТЕМЫ Известно, что банковская система России прошла сложный путь развития в рамках различных хозяйственных укладов. До революции и во времена НЭПа ...

... отзыва лицензий на совершение банковских операций, определены возможности для предъявления дополнительных требований к руководителям и участникам кредитных организаций. Все это не могло не сказаться на развитии банковской системы России. Состояние банковского сектора в последние годы свидетельствует о закреплении и развитии тенденции к восстановлению банковской деятельности. За период с 2000 ...

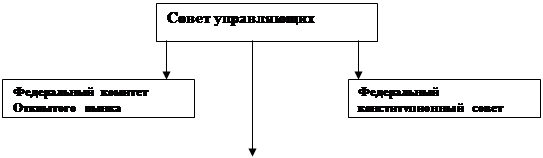

... любом построении банковской стстемы. В настоящее время, практически во всех странах с рыночной экономикой созданны и активно развиваются двухуровневые банковские системы, гле на первом уровне функционирует центральный банк страны, осуществляющий эмиссионную, законотворческую, надзорную и прочие виды деятельности;на втором - действуют коммерческие банки. Однако, на страницах экономической ...

0 комментариев