Навигация

Основные пути реформирования банковской системы

3. Основные пути реформирования банковской системы

3.1 Стратегические цели и задачи реформирования банковской системы России

Российская банковская система нуждается в стабильном развитии, об этом высказывались многие эксперты. Но для того, чтобы реформы прошли успешно необходимо понимать, что функционирование банковской системы базируется на законодательстве Российской Федерации, нормативно-правовых актах Министерства Финансов РФ, Центрального банка РФ, в ряде случаев на региональных законодательных и нормативных документах, которые не должны противоречить федеральному законодательству. По мнению ряда экспертов, нестабильность российских банков и возможность совершать различные операции с нарушением или двусмысленным толкованием правил имеет корни в весьма противоречивом и непродуманном законодательстве, а так же обусловлена парадоксально выстроенной линией отношений с коммерческими банками Центрального банка. Поэтому необходимо устранить противоречия и нормализовать правовую основу функционирования банковской системы. Для этого нужно привести нормативно-правовую базу к сбалансированному и внутренне непротиворечивому состоянию. Реализация этих задач имеет много аспектов – от политических до экономических.

В основе реформирования российской банковской системы должен быть принцип экономической целесообразности и экономической эффективности.[16]

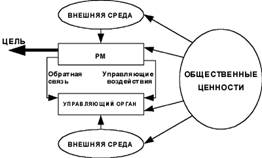

Экономическая целесообразность и экономическая эффективность представляют две стороны одного явления. С одной стороны, экономическая эффективность призвана вести реформирование отечественной банковской системы в направлении повышения ее конкурентоспособности, улучшения качества обслуживания частных лиц и корпоративных клиентов. С другой стороны, экономическая целесообразность диктует необходимость модернизировать существующие банки, улучшать структуру их активов и повышать устойчивость доступными способами, а не способствовать ее исчезновению. В определенной степени это помогает сохранению или незначительной реорганизации банковской архитектуры в регионе. Фактически экономическая целесообразность и экономическая эффективность в чем-то противоречат друг другу, но отчасти представляют единое целое. Их связующим звеном становится политическая сила, направленная на сохранение российской банковской системы.[17]

В условиях современной российской экономики необходимо принимать очень четкие и продуманные, эффективные меры в реформировании банков России.

Опираясь на существующие документы необходимо отметить, что приоритетом государственной социально-экономической политики является обеспечение высоких и устойчивых темпов экономического роста. Повышение роли банковского сектора в экономике является одной из важнейших задач государства. Динамика решения задач развития банковского сектора будет в значительной степени зависеть от состояния правовой среды, инвестиционного и делового климата, налоговых условий, совершенствования регулирования банковской деятельности и системы банковского надзора, эффективности функционирования системы страхования вкладов.

Основной целью развития банковского сектора на среднесрочную перспективу является повышение устойчивости банковской системы и эффективности функционирования банковского сектора. Реформирование банковского сектора будет способствовать реализации программы социально-экономического развития Российской Федерации на среднесрочную перспективу, прежде всего преодолению сырьевой направленности российской экономики за счет ее ускоренной диверсификации и реализации конкурентных преимуществ.

До настоящего момента основными направлениями деятельности Правительства Российской Федерации и Банка России были:[18]

совершенствование правового обеспечения банковской деятельности;

формирование благоприятных условий для участия банков в финансовом посредничестве;

повышение эффективности банковского регулирования и банковского надзора;

развитие конкурентной среды и обеспечение транспарентности в деятельности кредитных организаций;

укрепление рыночной дисциплины в банковской сфере и обеспечение равных условий конкуренции для всех кредитных организаций, включая банки, контролируемые государством;

повышение требований к качеству корпоративного управления в кредитных организациях;

развитие инфраструктуры банковского бизнеса.

Но прошедший в июне 2007 года Международный банковский конгресс определил новые задачи развития.

3.2 Анализ существующих мер реформирования российской банковской системы

На прошедшем в г. Санкт-Петербурге в июне 2007 г. XVI МЕЖДУНАРОДНОГО БАНКОВСКОГО КОНГРЕССА (МБК‑2007) были выработаны следующие меры реформирования:[19]

Правительству Российской Федерации, органам исполнительной власти с участием Банка России

В целях дальнейшего укрепления национальной банковской системы, повышения уровня капитализации и конкурентоспособности банков, активизировать усилия по внесению изменений в действующее законодательство и подготовке законопроектов предусматривающих:

1) в сфере роста капитала, укрепления экономической мощи банков

– предоставление банку права на привлечение во вклады денежных средств физических лиц с даты его государственной регистрации, если размер уставного капитала вновь регистрируемого банка не ниже суммы рублевого эквивалента 100 млн. евро. Отмена двухлетнего «испытательного срока» для действующих банков, если размер собственных средств (капитала) не ниже суммы рублевого эквивалента 100 млн. евро;

– упрощение процедур реорганизации кредитных организаций с одновременным повышением их прозрачности и обеспечением надлежащей защиты интересов кредиторов реорганизуемых кредитных организаций;

– совершенствование процедур размещения ценных бумаг банков с учетом интересов инвесторов при сохранении механизмов контроля за качеством инвестируемых капиталов;

2) в сфере развития банковской деятельности

– обеспечение условий для унификации и развития системы регистрации имущества и имущественных прав;

– формирование правовых условий для более комплексного привлечения кредитными организациями организаций федеральной почтовой связи для осуществления отдельных функций, связанных с осуществлением банковских операций.

– законодательное регулирование сферы потребительского кредитования, регламентирующее все существенные аспекты взаимоотношений;

– создание правовых условий развития системы образовательных кредитов, повышение доступности образовательных кредитов для граждан Российской Федерации;

3) в области внедрения подходов, признанных в международной практике управления рисками, банковского регулирования и надзора

– создание правовых условий для комплексной реализации в Российской Федерации положений документов Базельского комитета по банковскому надзору «Основополагающие принципы эффективного банковского надзора» и «Международная конвергенция измерения капитала и стандартов капитала: новые подходы» (Базель II);

– совершенствование правовых подходов к оценке рисков, включая вопросы концентрации кредитных рисков;

– совершенствование правовых условий для осуществления консолидированного надзора и управления рисками на консолидированной основе, включая возможности обмена конфиденциальной информацией в рамках банковских групп и между органами банковского надзора;

– установление критериев определения реальных владельцев кредитных организаций и порядка раскрытия информации о них;

– конкретизацию квалификационных требований к должностным лицам кредитных организаций и членам совета директоров (наблюдательного совета) кредитных организаций, предоставление Банку России права определять критерии оценки их деловой репутации;

– установление требований ко всем аффилированным лицам хозяйственных обществ о предоставлении обществам сведений о себе и ответственности аффилированных лиц за непредоставление сведений;

– усиление роли и повышение ответственности совета директоров (наблюдательного совета) кредитной организации;

– создание механизма реализации активов ликвидируемых кредитных организаций, повышение прозрачности ликвидационных процедур, совершенствование процедур оспаривания сомнительных сделок, в том числе предусматривающих право Агентства по страхованию вкладов оспаривать действия должников кредитной организации;

4) в области развития финансовых рынков

– обеспечение судебной защиты срочных сделок (производных финансовых инструментов);

– совершенствование регулирования процедур секьюритизации финансовых активов;

– обеспечение законодательных условий создания и порядка доверительного управления активами Общих фондов банковского управления;

5) в сфере совершенствования системы рефинансирования

– наделение Агентства по страхованию вкладов функцией организации публичных торгов по реализации предметов залога (активов) по непогашенным кредитам Банка России, не обращающихся в Российской Федерации на организованном рынке (векселей, прав требования по кредитным договорам), принятых в обеспечение по данным кредитам;

В целях обеспечения дальнейшего развития системы страхования вкладов, включая определение сроков и предельных сумм возмещения по вкладам, а также ставок страховых взносов и механизмов их отчислений, внести изменения в действующее законодательство, уточняющие:

– механизмы, обеспечивающие осуществление выплат вкладчикам, функции и полномочия Агентства по страхованию вкладов;

– основания для введения запрета на привлечение банком-участником системы страхования вкладов физических лиц.

В целях создания более благоприятных условий для выполнения кредитными организациями законодательства о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма ускорить работу по внесению изменений, касающихся прав банков на расторжение договоров банковского счета в одностороннем порядке. В целях сокращения административных издержек банков принять решение об освобождении их от обязанности по контролю за выполнением организациями правил ведения кассовых операций. Продолжить работу по приближению российского правил бухгалтерского учета к МСФО.

Банку России необходимо разработать нормативные акты, направленные:

1) на внедрение международных подходов к оценке достаточности капитала кредитных организаций, определенных в рамках соглашения «Международная конвергенция измерения капитала и стандартов капитала: новые подходы» (Базель II), в части Компонента 1 «Минимальные требования к капиталу».

Активизировать проводимую с участием банковского сообщества работу в отношении Компонента 2 («Организация надзорного процесса») и Компонента 3 («Рыночная дисциплина») по подготовке проектов нормативных актов. Предусмотреть реализацию в Компонентах 2 и 3 Базеля II принципов пропорциональности и соразмерности.

2) на внедрение в надзорную практику уточненных подходов к оценке финансовой устойчивости кредитных организаций, обеспечивающих единство оценок деятельности банков в рамках надзора и оценок соответствия банков требованиям к участию в системе страхования вкладов.

3) на оптимизацию правил и процедур, применяемых при формировании уставного капитала кредитных организаций, в том числе предусматривающих либерализацию требований по оплате уставного капитала при первичном публичном размещении акций кредитной организации на открытом рынке;

4) на создание единого механизма рефинансирования (кредитования) кредитных организаций под залог имущества из формируемого «единого пула обеспечения»;

В целях оптимизации состава, объемов и сроков предоставления банками всех видов отчетности разработать нормативные акты, предусматривающие:

1) отражение в отчетности характера и реального уровня рисков, принятых кредитными организациями, имея в виду возможность использования этих сведений и для управления рисками;

2) дифференциацию объемов и периодичности представления кредитными организациями в Банк России отчетности исходя из оценки Банком России экономического положения кредитной организации;

3) введение унифицированных форматов сбора отчетности для кредитных организаций (проект по созданию Единой информационной системы поддержки деятельности Банка России по регулированию и развитию банковского сектора);

Совместно с другими органами регулирования и контроля рассмотреть возможность обеспечения государственных организаций и ведомств необходимой информацией о деятельности кредитных организаций на основе соглашений об информационном взаимодействии с Банком России с целью сокращения объемов и потоков информации, представляемой кредитными организациями в различные государственные организации, исключения дублирующих показателей.

Разработать нормативный акт Банка России, устанавливающий дифференцированные режимы надзора за банками, включая вопрос дифференциации режимов отчетности, исходя из оценки их экономического положения. Продолжать работу по развитию консолидированного надзора, в том числе трансграничного, включая анализ и оценку принимаемых банковскими / консолидированными группами и банковскими холдингами рисков на консолидированной основе.

В целях совершенствования трансграничного банковского надзора расширять взаимодействие с надзорными органами зарубежных стран, в том числе на основе заключаемых соглашений о сотрудничестве в области надзора. Развивать взаимодействие с аудиторскими организациями по вопросам деятельности кредитных организаций и банковских / консолидированных групп с учетом международных рекомендаций. Продолжить работу по развитию подходов к оценке концентрации кредитных рисков по операциям и сделкам кредитных организаций со связанными с ними контрагентами (заемщиками), группами взаимосвязанных контрагентов, а также по секторам экономики и в территориальном разрезе. Изучить подходы к надзору за рисками по операциям и сделкам внутри банковской группы (холдинга). Продолжить работу, направленную на повышение качества капитала кредитных организаций и недопущение фиктивного капитала в банковском секторе. Проверять соблюдение банками требований о доведении до сведения заемщиков информации о размере эффективной процентной ставки. Продолжить проведение комплексной оценки финансовой устойчивости банковского сектора на базе регулярного мониторинга состояния основных банковских рисков, расчета и анализа рекомендуемых МВФ показателей финансовой устойчивости, методов стресс-тестирования. Продолжить работу по развитию действующей системы мониторинга предприятий и использованию получаемой информации в целях управления банковскими рисками и банковского надзора. Продолжить осуществление мероприятий по построению системы валовых расчетов в режиме реального времени по крупным, срочным платежам (систему БЭСП Банка России). Продолжить публикацию Банком России информации о состоянии банковского сектора, банковском надзоре, в том числе на сайте Банка России в сети Интернет. Рассмотреть вопрос дальнейшем развитии транспарентности деятельности Банка России, о мерах по повышению финансовой грамотности населения, в том числе об открытии на сайте Банка России отдельного раздела, рассчитанного на широкий контингент профессионально неподготовленных пользователей разных возрастных категорий.

Кредитным организациям и их ассоциациям:

Продолжить работу по повышению капитализации, в том числе за счет первичных публичных размещений акций среди широкого круга инвесторов, включая население. Обеспечивать высокое качество капитала. Продолжать дальнейшее развитие систем управления рисками с учетом международной практики, адекватно оценивать потери, в том числе потенциальные, с учетом профиля и уровня рисков, а также перспективного состояния рыночной среды, используя в этих целях современные методы оценки рисков, включая стресс-тестирование. Принять меры по развитию работы, направленной на формирование баз данных, необходимых для оценки рисков с использованием математической статистически и теории вероятности. Уделять особое внимание вопросам управления рисками на новых быстрорастущих сегментах рынка банковских услуг и финансовых рынках, в том числе в потребительском кредитовании. Банковским ассоциациям изучить вопрос о целесообразности разработки типового договора потребительского кредита. Обеспечить комплексные подходы к управлению рисками, учитывая их взаимосвязь и взаимовлияние. Кредитным организациям, являющимся головными в банковских группах, головным организациям (управляющим компаниям) банковских холдингов совершенствовать процедуры управления рисками и достаточности капитала, основываясь на современных подходах к риск-менеджменту, в том числе отраженных в рекомендациях Базельского комитета по банковскому надзору. Усилить внимание к вопросам достоверности учета и отчетности, в том числе консолидированной, повысить транспарентность деятельности за счет расширения состава и оперативности публикуемой кредитными организациями информации о своей деятельности (на собственных сайтах, а также на сайте Банка России в сети Интернет). Продолжить разработку стандартов корпоративной этики, стандартов качества банковской деятельности и механизмов контроля за их соблюдением, обращая особое внимание на качество разрабатываемых стандартов, способствовать их добровольному внедрению в банковскую практику, одновременно не допуская роста неоправданной нагрузки на банки. Внедрить в практику разработку планов мер и действий, обеспечивающих непрерывность деятельности банков в непредвиденных ситуациях. Базировать данную работу на проводимых экспертных оценках и самооценках уровня рисков, состояния корпоративного управления, управления рисками, внутреннего контроля, информационной безопасности. Принимать активное участие в программах повышения финансовой грамотности населения.

Предполагается, что выше перечисленные меры будут способствовать формированию более стабильной и функциональной банковской системе, а так же будут способствовать разрешению уже существующих проблем, и, следовательно, ее успешному совершенствованию.

Заключение

Анализ современного состояния банковской системы России и основных путей ее совершенствования позволяет сделать следующие выводы:

1. Банки представляют собой существенное достижение цивилизации. Это экономические органы, предназначенные для обслуживания всех рыночных отношений. Банки следует рассматривать как важную составную часть бизнеса и делового мира. Они аккумулируют денежные средства, обслуживают рынки ценных бумаг, предоставляют кредиты, проводят денежные расчёты и оказывают многообразные экономические услуги.

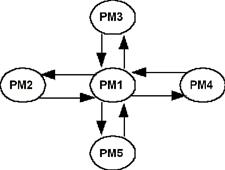

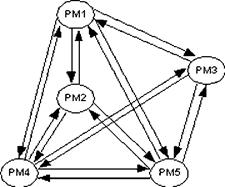

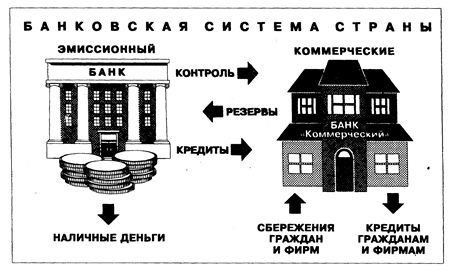

Совокупность различных банков в стане является составляющей банковской системы, которая представляет собой один из важных компонентов экономической действительности. Банковская система – сложное явление, имеющее свою структуру и специфические черты. Но имея разные формы, она чрезвычайна важна для эффективного осуществления денежно-кредитной политики.

2. Современная банковская система России начала складываться в начале 90-х гг. должна была отвечать требованиям зарождающихся рыночных отношений. На сегодняшний день банковская система России – это двухуровневая система, где первый уровень представлен Центральным банков РФ, а второй уровень – это коммерческие банки и другие финансово-кредитные учреждения.

3. Внешне в банковской системе России все обстоит вполне благополучно, на начало 2008 года по многим показателям были получены хорошие результаты. Но кризисные процессы современной экономики существенно осложнили положение в банковском секторе. Поэтому на сегодняшний день банковская система России нуждается в дальнейшем развитии и реформировании.

Создание устойчивой, гибкой и эффективной банковской системы – одна из важнейших задач экономической реформы в России.

4. Основными изъянами банковской системы России считаются:

– огосударстление финансовой системы;

– проникновение иностранного капитала;

– отмывание и легализация денежных средств, полученным преступным путем, через банки;

– проблема выживания региональных банков.

5. Многие эксперты обеспокоены состоянием современной банковской системы России и пытаются предугадать возможные пути ее развития. Помимо этого они высказывают мнение о том, что для стабильного функционировании российской банковской системы необходимо:

1) хорошая нормативно-правовая база, созданная совместными усилиями правительства РФ, Министерства Финансов РФ, Центрального банка РФ и региональных законодательств.

2) взаимодействие всех уровней и элементов банковской системы для решения поставленных задач.

6. На сегодняшний день разработаны определенные меры, направленные на улучшение банковской системы РФ.

Правительству Российской Федерации, органам исполнительной власти с участием Банка России необходимо, например:

– в сфере развития банковской деятельности желательно законодательное регулирование сферы потребительского кредитования, регламентирующее все существенные аспекты взаимоотношений;

– в области внедрения подходов, признанных в международной практике управления рисками, банковского регулирования и надзора необходимо совершенствование правовых подходов к оценке рисков, включая вопросы концентрации кредитных рисков и совершенствование правовых условий для осуществления консолидированного надзора и управления рисками на консолидированной основе, включая возможности обмена конфиденциальной информацией в рамках банковских групп и между органами банковского надзора;

– в области развития финансовых рынков обеспечить судебной защиты срочных сделок (производных финансовых инструментов);

Продолжить работу по развитию подходов к оценке концентрации кредитных рисков по операциям и сделкам кредитных организаций со связанными с ними контрагентами (заемщиками), группами взаимосвязанных контрагентов, а также по секторам экономики и в территориальном разрезе.

Продолжить работу, направленную на повышение качества капитала кредитных организаций и недопущение фиктивного капитала в банковском секторе.

Рассмотреть вопрос дальнейшем развитии транспарентности деятельности Банка России, о мерах по повышению финансовой грамотности населения, в том числе об открытии на сайте Банка России отдельного раздела, рассчитанного на широкий контингент профессионально неподготовленных пользователей разных возрастных категорий.

Это только часть мер, которые предполагается воплотить в жизнь. Предполагается, что они будут достаточно эффективны для совершенствования банковской системы России.

Список использованной литературы

1. Федеральный закон №395–1 от 03.02.1996 г. «О банковской деятельности».

2. Стратегия развития банковского сектора на период до 2009 года.

3. Вестник банка России. М.: – 2008.

4. Толковый словарь экономических терминов. – М.: Просвещение, 1999. -460 с.

5. Банковские системы и банки в условиях развития геоэкономики. М.: Финансовая академия при правительстве РФ. – 2000. – 198 с.

6. Гадимов Г.М. Банковское и кредитное дело. М.: Постскриптум. – 2001. – 223 с.

7. www.financy.ru

[1] Толковый словарь экономических терминов. – М.: Просвещение, 1998. – с. 178.

[2] Федеральный закон "о банках и банковской деятельности" от 03.02.1996г. № 395-1.

[3] Банковские системы и банки в условиях развития геоэкономики. М.: Финансовая академия при правительстве Российской федерации. – с.207

[4] Банковские системы и банки в условиях развития геоэкономики. М.: Финансовая академия при правительстве Российской Федерации. – с. 197

[5] Гамидов Г.М. Банковское и кредитное дело. - М. Постскриптум, 2001

[6] www.financy.ru

[7] Там же

[8] Там же

[9] www.financy.ru

[10] Вестник банка России. – 2008. - №1

[11] В. Попкова «О концептуальных основах...», 2000

[12] www.financy.ru

[13] статья "Естественное сокращение поголовья", "Эксперт" №29

[14] www.financy.ru

[15] www.financy.ru

[16] Пискунов Я. О развитии банковской системы и кредитного рынка // Закон. – 2007. - №8

[17] Там же

[18] Стратегии развития банковского сектора Российской Федерации на период до 2008 года

[19] www.financy.ru

Похожие работы

... места специалиста в банке требуют всестороннего анализа с целью создания современных, отражающих специфику банковской деятельности методических разработок по его аттестации. Актуальность этой проблемы обусловлена еще и следующими соображениями: во-первых, прошлый опыт организации и аттестации рабочих мест, когда банки были подчинены государству, оказался полностью непригодным для сегодняшних ...

... ) , СВИФТ, клиринговых центров и так далее. Важно отметить, что в России сколь-нибудь серьезная работа в области разработки банковского оборудования до сих пор не ведутся. 2.3. Тенденции дальнейшего развития банковской системы в России Банковская система в целом и каждый отдельно взятый банк или кредитное учреждение должны развиваться. Невозможно предвидеть, какая будущность, какие конкретные ...

... баланса банка, а так же охарактеризовав услуги банка в сфере инфокоммуникаций, следует приступить к рассмотрению методов совершенствования инфокоммуникационного сопровождения банковской деятельности. 3. Совершенствование инфокоммуникационного сопровождения деятельности ОАО «МИнБ» филиал в г.Ставрополе 3.1. Анализ стандарта криптографической защиты информации на примере филиала ОАО «МИнБ» в ...

... (Конверсбанк и др.); трастовые. Такого рода банки зарабатывают деньги на оказании услуг клиентам по управлению их свободными денежными средствами (Мострастбанк и др.). Особенности построения и этапы реформирования банковской системы в России. В XVIII - начале XX вв., вплоть до проведения кредитной реформы 1930-1932 гг., Россия имела развитую, разветвленную банковскую систему (исключение ...

0 комментариев