Навигация

Расчетные операции коммерческих банков

5. Расчетные операции коммерческих банков.

Расчетные операции между экономическими субъектами осуществляются, как правило, в безналичном порядке, т.е. путем перечисления денег со счета плательщика на счет получателя.

Для проведения расчетных операций и хранения денежных средств клиентов любому банку с момента регистрации, т.е. выдачи лицензии на осуществление банковской деятельности, открывается корреспондентский счет (расчетный счет коммерческого банка). Первые суммы, зачисленные на корр. счет – это взносы учредителей в УК в момент его образования. Взаимоотношения между коммерческим банком и ЦБ (представителем которого является РКЦ) при открытии корр. счета оформляются договором.

Для открытия корр. счета в РКЦ предоставляются следующие документы[8]:

- заявление на открытие счета;

- карточку с образцами подписей.

Каждому банку может быть открыт только один корр. счет в одном РКЦ. Платежи с корр. счета осуществляются в пределах остатка на нем. При недостатке средств банк в 5-тидневный срок обязан его пополнить, в противном случае – санкции, вплоть до отзыва лицензии. РКЦ ежедневно отчитывается перед банком выпиской о состоянии корр. счета.

Между банком и клиентом также возникают договорные отношения по поводу расчетного обслуживания. Банк осуществляет расчеты по требованию клиента, когда последний выступает или получателем, или плательщиком. Он несет ответственность за наличие всех реквизитов в расчетных документах и идентичность их заполнения во всех экземплярах. О состоянии расчетного счета банк информирует клиента выпиской. Если денежная сумма зачислена (либо списана) на счет ошибочно, то клиент в 10-дневный срок должен сообщить об этом банку, в противном случае, обороты и остаток по счету считается подтвержденными.

При проведении расчетов клиент вправе самостоятельно выбрать ту форму расчетов, которая ему подходит (Положением № 14 "О безналичных расчетах" предусмотрены расчеты платежными требованиями, требованиями-поручениями, платежными поручениями, чеками, аккредитивами). Поступившие в банк платежные требования и требования-поручения оплачиваются в порядке предварительного акцепта.

Форма безналичных расчетов – совокупность взаимосвязанных элементов, включая схему документооборота, платежный документ и способ платежа (порядок перевода денежных средств). В соответствии с классификацией БМР (г. Базель) способ платежа может быть либо а) кредитовым, либо б) дебетовым.

Кредитовый перевод характеризуется тем, что деньги сначала списываются со счета плательщика, а затем перечисляются на счет получателя. При этом инициатива платежа принадлежит плательщику (дебитору), который дает распоряжение банку кредитовать счет получателя средств. Кредитовый перевод занимает почти 90% платежного оборота. В качестве расчетного документа в российской практике могут использоваться платежные поручения или требования-поручения, акцептованные плательщиком.

Дебетовый перевод: сначала деньги зачисляются на счет получателя, а потом происходит их списание со счета плательщика. Инициатива начала перевода принадлежит кредитору, который направляет платежный документ, подтверждающий долг дебитора. В качестве платежного документа может выступать вексель, требование, чек, инкассовое поручение на безакцептное списание средств, аккредитив.

Эффективность отдельных форм безналичных расчетов определяется следующими показателями:

- сближение моментов получения товара и его оплаты;

- трудоемкость расчетной операции;

- возможность осуществления контроля всеми участниками расчетов.

6. Трастовые операции коммерческих банков.

Трастовые операции – это операции коммерческих банков и специальных финансовых институтов, направленные на управление имуществом и осуществление других услуг по поручению клиента и в его интересах.

В трастовых операциях фигурируют различные виды имущества клиентов.

В зависимости от вида имущества и пожеланий его собственника меняется содержание трастовых операций, а также функции коммерческого банка в них.

Объекты трастовых операций:

- недвижимость производственного и непроизводственного характера;

- движимое имущество (транспортные средства, средства связи и т.д.);

- имущественные права;

- денежные средства;

- ценные бумаги.

При выполнении трастовых операций коммерческий банк может выступать в двух ролях:

- являться полным представителем клиента, распоряжающимся его имуществом самостоятельно в пределах договора,

- выполнять строго конкретные операции с собственностью клиента по его поручению.

В условиях рыночной экономики трастовые операции приобретают возможность решить ряд задач по упрочнению своих позиций на рынке.

В зависимости от специфики банка, его клиентской базы, ситуации на фондовом рынке, а также от конкретных экономических и прочих условий меняются содержание задач и их приоритет в деятельности трастовых подразделений банка.

Участники трастовых операций[9].

Доверительный управляющий – лицо, которому по договору владелец передаёт своё имущество или имущественное право во временное управление (пользование) или для совершения определённых действий.

Комиссионер – лицо, которое в соответствии с договором комиссии обязуется совершать за счёт средств клиента определённые действия от своего имени, получая при этом комиссионное вознаграждение.

Поверенный – лицо, которое по поручению клиента действует за его счёт и от его имени. Услуги поверенного оплачиваются клиентом либо по существующим тарифам, либо в соответствии с договором.

Бенефициар, или выгодоприобретатель, - лицо, в пользу которого заключён трастовый договор, в частности относительно получения доходов от трастовых компаний.

В ходе осуществления трастовых операций между их участниками складывается система финансово-экономических отношений, характер которых зависит от условий трастового договора, типа имущества, передаваемого по трасту, содержание самой операции, а также от роли отдельных участников.

Классификация трастовых операций может быть разработана с учётом различных признаков.

Первый вид трастовых операций – это доверительное управление, т.е. система отношений между собственником имущества и другим лицом, доверительным управляющим, которое в силу заключенного договора получили от собственника право на распоряжение его собственностью. Это право может включать совершение сделок и других юридических действий при получении соответствующего поручения от собственника или без предварительного согласования с ним. Доверительный управляющий в своих действиях выступает от своего имени, но по поручению и за счёт средств своего клиента – собственника имущества, и в случаях, предусмотренных договором, несёт материальную ответственность за результаты действий.

Второй вид трастовых операций – агентские услуги. Участниками агентских услуг являются:

- принципал (доверитель) – лицо, поручающее другому лицу выполнить какие-либо действия и передающее ему свои полномочия;

- агент – лицо, действующее от имени принципала и выполняющее в точности его поручение.

В агентских услугах право собственности на имущество (имущественные права) остаётся у принципала (доверителя). Агент выполняет лишь функции поверенного. В соответствии с договором он несет ответственность только за качество исполнения самого поручения, а не за конечные результаты, последствия данного поручения. Агент может от имени клиента заключать договора, получать ссуды, выписывать чеки, оплачивать счета доверителя, оформлять страховые полисы и т. д. Агент действует за счёт средств принципала и получает от него вознаграждение.

Рассмотрим подробнее отдельные виды трастовых операций.

Передача имущества в наследство связана с соблюдением интересов всех наследников. В ходе данной операции доверительный управляющий получает решение суда на открытие наследства, собирает наследуемое имущество, определяет его состав, рассчитывается по долгам, оплачивает административные издержки и налоги, делит оставшееся имущество между наследниками в соответствии с завещанием или законом о наследовании.

Управление имуществом по договору осуществляется в интересах доверителя (учредителя траста) или бенефициара. Оно может включать размещение денежных средств, покупку недвижимости с последующим управлением, формирование портфеля ценных бумаг и другие операции. Обычно физические лица поручают трастовым подразделениям банка заботу о своём имуществе, поскольку сами не владеют необходимой информацией и квалификацией. Целью подобной деятельности, как правило, является извлечение дохода.

Управление указанными видами имущества актуально и для юридических лиц. Оно способствует большей эффективности их деятельности и повышению их доходов. Поэтому подобная операция предлагается банками. Наиболее распространенным вариантом является управление портфелем ценных бумаг. Трастовое подразделение анализирует состояние портфеля, следит за изменением фондового рынка и принимает наиболее рациональные решения по качеству портфеля ценных бумаг, корректировке его ориентации и содержимого.

В ряде случаев возникает необходимость опеки или попечительства над имуществом лиц недееспособных или частично утративших дееспособность. Трастовые подразделения банка, накопившие большой опыт по управлению имуществом и имущественными правами, способны эффективно выполнять эти функции, заключать сделки, оформлять договора, решать спорные вопросы, защищая интересы подопечных.

Управление средствами пенсионных фондов. Подобные негосударственные фонды «обладают долгосрочными ресурсами и нуждаются в их эффективном размещении. Трастовые операции банков позволяют пенсионным фондам не только поместить денежные средства на банковские депозиты, но и сформировать рациональный портфель ценных бумаг, с тем чтобы способствовать получению дохода, достаточного для возмещения расходов по деятельности и роста активов пенсионных фондов.

Создание таких фондов и рациональное управление ими со стороны трастовых подразделений способствует материальному обеспечению членов фондов. Если пенсионные фонды образованы фирмой, предприятием, то возникают дополнительные стимулы к повышению производительности труда персонала и стабилизации кадрового состава.

Управление благотворительными и другими фондами специального назначения (например, фонды помощи, создаваемые учебными заведениями, местными властями и т.д.) со стороны трастовых подразделений выполняет две функции: 1) размещение средств фондов; 2) их распределение в соответствии с задачами фондов. Поручение трастовым подразделениям банка управления фондами эффективно, так как круг трастовых операций в банках достаточно обширен и накоплен богатый опыт их выполнения.

Управление инвестиционными компаниями и фондами. В 1993 – 1994гг. в России активно создавались инвестиционные фонды и компании. Насчитывалось более трехсот. В настоящее время выжили считанные десятки. Имели место крупные потери финансовых ресурсов. Особенно существенно пострадали средства физических лиц. Одной из важнейших причин случившегося было отсутствие в инвестиционных фондах специалистов по управлению денежными средствами и ценными бумагами. К тому же развитие трастовых операций коммерческих банков России в этот период находилось на начальном этапе. В зарубежной банковской практике управление средствами инвестиционных фондов и компаний относится к числу наиболее распространенных трастовых операций.

В ходе операций банки не только занимаются размещением денежных средств фонда, но и ведут реестр его акционеров, помогают распределять доходы, выплачивают дивиденды, размещают акции фондов и выполняют другие функции.

Трастовые подразделения банков оказывают физическим и юридическим лицам и агентские услуги по работе на фондовом рынке.

Существуют и другие агентские услуги, связанные с обслуживанием фондового рынка. При развитых трастовых операциях их состав велик.

Хранение и передача денежных и прочих ценностей направлены на гарантирование прав и интересов сторон. Данные услуги могут включать:

- прием ценных бумаг, документов и других ценностей на хранение;

- предоставление для этого сейфовых ячеек;

- организация передачи ценностей другому лицу;

- хранение акций, облигаций с извещением клиента о поступлении дохода или выигрыше;

- хранение с последующей доставкой ценностей клиенту или лицу, указанному им.

В настоящее время в некоторых коммерческих банках России (в частности, в Сбербанке РФ) внедрена операция по гарантированию передачи крупных денежных среде при сделках с недвижимостью. Для этого клиент арендует сейфовую ячейку, оформляет договор с банком, по которому партнер клиента при купле-продаже недвижимости получает доступ к содержимому ячейки (денежные средства) только после выполнения определенного условия (передаче права собственности на недвижимость). При данной услуге практически исключается риск мошенничества и утраты денежных средств.

Важным видом агентских услуг является оформление доверенности, завещания других юридических и нотариальных документов. Российские банки уже предоставляю клиентам подобные услуги по вкладам. Однако практика зарубежных банков в это плане значительно шире. В частности, сберегательные кассы Германии предлагают клиентам услуги по подбору необходимой недвижимости (жилые дома, квартиры) с желаемыми качествами, консультированию клиентов по операциям с недвижимостью, включая оформление всех документов по купле-продаже, аренде.

К числу агентских услуг также относится депозитарное обслуживание эмитентов ценных бумаг. Оно может распространяться как на государственных эмитентов, так и на акционерные общества. Ряд коммерческих банков осуществляет депозитарное обслуживание государственных краткосрочных и казначейских обязательств. Сбербанк России работал с облигациями государственного сберегательного займа для физических лиц, осуществляя их размещение, продажу, погашение и выплату купонного дохода.

В целом депозитарное обслуживание может включать следующие операции:

- хранение глобального или частичного сертификата ценных бумаг;

- ведение реестра акционеров;

- ведение бухгалтерского учета и отчетности эмитента;

- размещение его акций и других ценных бумаг;

- организация обмена акций на новые или облигаций на акции;

- выплата дивидендов по акциям и дохода по облигациям;

- возврат (частичный или полный) отзывных облигаций или привилегированных акций при их досрочном отзыве эмитентом.

Достаточно часто депозитарное обслуживание предлагается таким собственникам ценных бумаг, как предприятия, организации, акционерные общества, компании, инвестиционные фонды, финансовые компании, органы государственной власти и пр.

В целом перечисленные выше трастовые операции не исчерпывают их разнообразия. В банковской системе западных стран их перечень включает несколько сот видов. В России в настоящее время формируются условия для развития и расширения трастовых операций. И одним из таких условий является эффективная организация трастовых операций, включая создание специализированных банковских служб.

Похожие работы

... вопросам высказывают председатель правления "Интербанка" к. э. н. А. Молчанов и профессор д. э. н. А. Тавасиев,принимавшие участие в работе над законопроектом. Эффект оперативного улучшения Закона "О банках и банковской деятельности" не был достигнут, поскольку процедура разработки и принятия законопроекта продолжалась четыре года. Изменения, которые в 1992-1993 годах воспринимались бы как ...

... управления рисками помогут отделению банка повысить доходность своих операций и достичь разумного соотношения доходов с рисками в банковской деятельности. Содержание В соответствии с этой целью в работе ставятся следующие задачи: -раскрыть пути совершенствования управления банковскими активами, пассивами и рисками; -предложить принципы и особенности моделей для улучшения процесса управления ...

... , к примеру, устойчивая потеря банком ликвидности, нарушение сроков внесения средств в ФОР, могут применяться административные меры. Управление и контроль за устойчивостью банковской системы заключается в выполнении банками определенных условий, обеспечивающих выполнение 12 основных нормативов: Н1-минимальная достаточность капитала - соотношение капитала банка и суммарного объема активов, ...

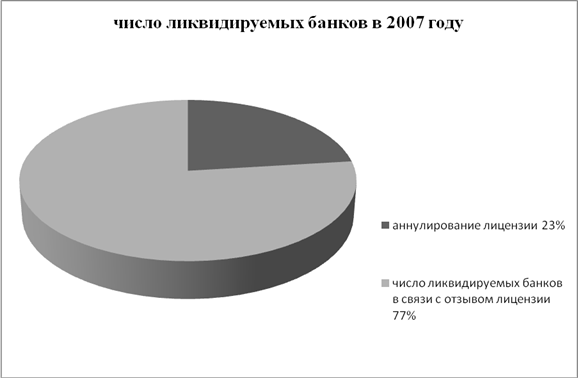

... ) выдачи (приостановления, аннулирования и отзыва) банковской лицензии; - меры принудительного воздействия (меры ответственности) за нарушения в сфере лицензирования банковской деятельности. Установление лицензионного режима осуществления банковской деятельности означает, что: - кредитные организации обязаны получить соответствующую лицензию; - только с момента получения такой лицензии банки ...

0 комментариев