Навигация

Анализ платежеспособности и ликвидности баланса

2.4 Анализ платежеспособности и ликвидности баланса

Вступление здравоохранения в систему рыночных отношений требует от учреждения в любой период времени иметь возможность погашения внешних обязательств (то есть быть платежеспособным) или краткосрочных обязательств (то есть быть ликвидным). Организация является платежеспособной, когда ее совокупные активы превышают долгосрочные и краткосрочные обязательства. Предприятие ликвидно, если его текущие активы больше, чем краткосрочные обязательства. Главным критерием такой оценки являются показатели платежеспособности и степень ликвидности предприятия.

Для оценки изменения степени платежеспособности и ликвидности учреждения необходимо сравнить показатели балансового отчета учреждения по различным группам активов и обязательств.

В зависимости от степени ликвидности активы учреждения разделяются на следующие группы по степени убывания ликвидности:

А1 – наиболее ликвидные активы. К ним относятся денежные средства предприятий и краткосрочные финансовые вложения.

А2 – быстрореализуемые активы. Дебиторская задолженность и прочие активы.

A3 – медленнореализуемые активы. К ним относятся материальные запасы, малоценные предметы и статьи раздела 7 баланса «Расходы».

А 4 – труднореализуемые активы. Это статьи раздела 1 баланса «Основные средства и другие долгосрочные финансовые вложения».

Пассивы баланса группируются по срочности их оплаты следующим образом:

П1 – наиболее краткосрочные обязательства. К ним относятся статьи раздела 3 баланса «Расчеты».

П4 – постоянные пассивы. Статьи раздела 1 и 2 баланса. Группировка пассивов происходит по степени срочности их возврата. Но так как КОКБМГ не привлекает долгосрочных и краткосрочных кредитов и займов, то следует выделять только такие группы пассивов.

Группировка активов и пассивов баланса за 2002-2004 г.г. представлена в таблице 1, причем данные приведены на конец отчетного периода.

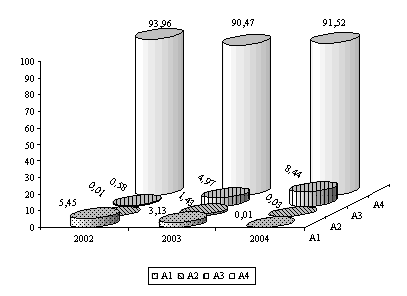

Структура активов и пассивов представлена в виде диаграмм на рис. 12-13.

Как видно из таблицы 13 и рисунка 12, наибольший удельный вес в структуре активов баланса ЛПУ в 2004 году занимают труднореализуемые активы (А4) – 91,52%%, доля которых колеблется в течение исследуемого периода в пределах от 90,47% до 93,96%. При этом, в течение изучаемого периода наблюдается увеличение темпов прироста труднореализуемых активов: так, темп прироста в 2003 году по отношению к 2002 году составил 9,96%, а в 2004 году по отношению к 2003 году – уже 16,53%.

Что касается медленнореализуемых активов (А3), то стоит отметить их постоянный рост в течение исследуемого периода как в суммарном выражении (с124596 руб. в 2002 году до 2370102 руб. в 2004 году), так и в доле их в балансе (в 2002 году их доля составляла 0,58% актива баланса, а в 2004 году – уже 8,44%). Нельзя не отметить и темпы прироста медленнореализуемых активов в период 2002-2004 г.г.: в 2003 году по отношению к 2002 году данная группа активов увеличилась на 872,54%, то есть почти в 9 раз, а в 2004 году в сравнении с 2003 годом – всего на 95,59%.

Прирост этих двух групп актива баланса КОКБМГ вызван тем, что в динамике за 2002-2004 годы удельные веса и суммарное выражение таких групп, как наиболее ликвидные (А 1) и быстрореализуемые (А2) активы, снижались (за исключение прироста в 2003 году быстрореализуемых активов на 25693,19%). Так, доля наиболее ликвидных активов снизилась за изучаемый период с 5,45% до 0,01%, а темп прироста в 2003 году составил -34,40%, а в 2004 году дошел до - 99,50%.

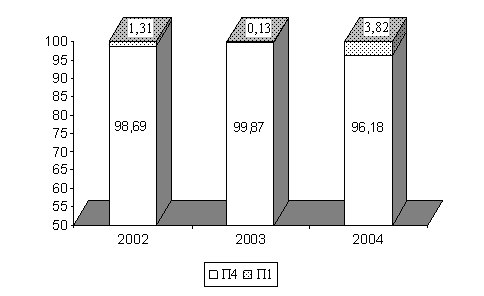

В пассиве баланса произошли следующие изменения (табл. 13 и рис. 13): рост доли наиболее краткосрочных обязательств (П1) с 1,31% в 2002 году до 3,82% в 2004 году, также темпы прироста этой группы активов в 2003 году по отношению к 2002 году составили -88,27% (то есть в 2003 году произошло снижение), а в 2004 году прирост составил 3177,31%, что, в свою очередь, негативно сказалось на платежеспособности; постоянные пассивы (П4) в суммарном выражении возросли с 21074528 руб. в 2002 году до 27019790 руб. в 2004 году (в 2003 году произошел рост их доли с 98,69% до 99,87%, но в 2004 году их доля сократилась до 96,18%), причем темп прироста в 2003 году составил 15,56%, а в 2004 году по отношению к 2003 году – всего 10,95%.

Рис. 12. Структура актива баланса, %

Таблица 13 Анализ состава и структуры актива и пассива баланса КОКБМГ за 2002 - 2004 г.г.

| Структура баланса | 2002 год | 2003 год | 2004 год | Темп прироста, % | ||||

| руб. | Доля, % | руб. | Доля, % | руб. | Доля, % | 2002-2003 г.г. | 2003-2004 г.г. | |

| А1 | 1162852 | 5,45 | 762857 | 3,13 | 3831 | 0,01 | -34,40 | -99,50 |

| А2 | 1350 | 0,01 | 348208 | 1,43 | 7553 | 0,03 | 25693,19 | -97,83 |

| А3 | 124596 | 0,58 | 1211744 | 4,97 | 2370102 | 8,44 | 872,54 | 95,59 |

| А4 | 20064744 | 93,96 | 22063103 | 90,47 | 25710706 | 91,52 | 9,96 | 16,53 |

| Баланс | 21353542 | 100,00 | 24385912 | 100,00 | 28092192 | 100,00 | 14,20 | 15,20 |

| П1 | 279014 | 1,31 | 32722 | 0,13 | 1072402 | 3,82 | -88,27 | 3177,31 |

| П2 | – | – | – | – | – | – | – | – |

| П3 | – | – | – | – | – | – | – | – |

| П4 | 21074528 | 98,69 | 24353190 | 99,87 | 27019790 | 96,18 | 15,56 | 10,95 |

| Баланс | 21353542 | 100,00 | 24385912 | 100,00 | 28092192 | 100,00 | 14,20 | 15,20 |

Рис. 13. Структура пассива баланса, %

Анализ обеспеченности текущих обязательств ликвидными средствами, т.е. способность учреждения генерировать денежные средства в размерах и в сроки, необходимые для осуществления планируемых расходов и платежей, представлен в таблице 14.

Как видно из таблицы 14, недостаток наиболее ликвидных активов, т.е. денежных средств, возник у данного учреждения лишь в 2004 году (возможно покрыть всего лишь 0,36% своих наиболее срочных обязательств и платежный недостаток составил 1068517 руб.), до этого оно могло покрывать свои обязательства в полном объеме. Что касается процента покрытия обязательств постоянными пассивами, то за исследуемый период он колебался в интервале от 90,60% до 95,21%.

Наглядно структуру и динамику платежного излишка/недостатка можно отразить в виде диаграммы на рис. 14.

Таблица 14 Анализ ликвидности баланса за 2002-2004 г.г.

| Формула расчета | Платежный излишек/недостаток, руб. | Формула расчета | Процент покрытия обязательств, % | ||||

| 2002 г. | 2003 г. | 2004 г. | 2002 г. | 2003 г. | 2004 г. | ||

| А1–П1 | 883838 | 730135 | -1068571 |

| 416,77 | 2331,33 | 0,36 |

| А2–П2 | 1350 | 348208 | 7553 |

| – | – | – |

| А3–П3 | 124596 | 1211744 | 2370102 |

| – | – | – |

| А4–П4 | -1009784 | -2290087 | -1309084 |

| 95,21 | 90,60 | 95,15 |

Рис. 14. Динамика платежного излишка/недостатка за 2002-2004 год, тыс. руб.

Динамика процентов покрытия за период 2002-2004 г.г. показаны на рисунке 15.

Рис. 15. Динамика и структура процента покрытия обязательств за 2002-2004 г.г., %

Для определения ликвидности баланса группы активов и пассивов сопоставляются между собой.

Сопоставление итогов первой группы по активам и пассивам (А1 и П1) отражает соотношение текущих платежей и поступлений. Сравнение итогов 2-й группы (А2 и П2) показывает тенденцию увеличения или уменьшения текущей ликвидности в недалеком будущем. Сопоставление итогов по 3-й и 4-й группам отражает соотношение платежей и поступлений в относительно отдаленном будущем.

Результаты расчётов по больнице показывают:

А1 < П1 , А2 > П2 , А3 > П3 , А4 < П4

Исходя из этого, можно охарактеризовать ликвидность баланса как недостаточную. Сопоставление первого неравенства свидетельствует о том, что текущие обязательства КОКБМГ превышают поступления, т.е. возрос платежный недостаток наиболее ликвидных активов. Но, так как А2 превышает П2, то в ближайшее время больнице удастся поправить свою платежеспособность, получив активы за счет возврата дебиторской задолженности. А так как A3 > ПЗ, то прогноз долгосрочной ориентировочной платежеспособности для данного учреждения положителен и в дальнейшем у него не будет проблем с платежеспособностью. Неравенство А4 < П4 носит балансирующий характер с глубоким экономическим смыслом, свидетельствуя о наличии у больницы собственных оборотных средств.

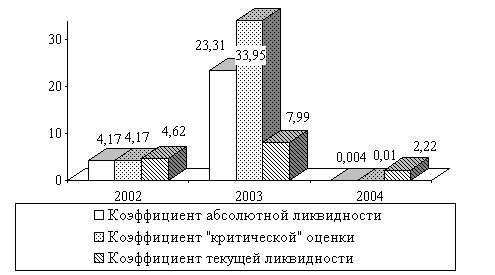

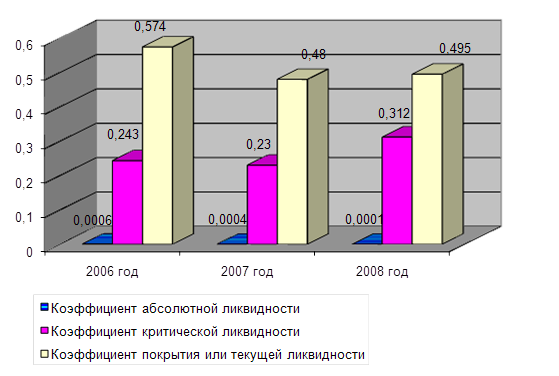

Также, при анализе финансового положения предприятия используются и относительные показатели платежеспособности и ликвидности. Расчет коэффициентов ликвидности и платежеспособности представлен в таблице 15. Динамика показателей представлена на рисунке 16.

Таблица 15 Оценка платежеспособности КОКБМГ за 2002-2004 г.г.

| Показатель | Нормативные значения | Значения | Отклонения, (+/-) | |||

| 2002 г. | 2003 г. | 2004 г. | 2003- 2002 г.г. | 2004- 2003 г.г. | ||

| Коэффициент абсолютной ликвидности | >0.2-0.7 | 4,17 | 23,31 | 0,004 | +19,14 | -23,31 |

| Коэффициент "критической" оценки | Желательно 1.5 и более | 4,17 | 33,95 | 0,01 | +29,78 | -33,94 |

| Коэффициент текущей ликвидности | Необходим 1, оптимальный не менее 2 | 4,62 | 7,99 | 2,22 | +3,37 | -5,77 |

Анализ коэффициентов ликвидности и платежеспособности показывал, что коэффициент абсолютной ликвидности в течение 2002-2003 года был значительно выше нормативного значения, что говорит о возможности погашения учреждением свои наиболее срочных обязательств имеющимися в наличии ликвидными средствами, то есть в эти годы платежеспособность предприятия была обеспеченной. Но в 2004 году данный показатель резко снизился (в 5827,5 раз) и составил 0,004, то есть ОКБМГ могло погасить всего лишь 0,4% своих обязательств наиболее ликвидными активами, и, соответственно, было неплатежеспособным.

Прогнозируемые платежные возможности учреждения при условии своевременного проведения расчетов с дебиторами характеризуется с помощью коэффициента «критической» оценки.

В период с 2002 года по 2004 год уровень данного показателя превышал нормативные значения, то есть обязательства могли быть погашены за счет средств на различных счетах, а также поступлений по расчетам. Но при этом, в 2003 году прирост показателя составил 714,17% по сравнению с 2002 годом, а в 2004 году произошло резкое снижение уровня этого показателя до 0,01 (или в 3395 раз), что говорит о снижении платежеспособности больницы, что подтверждается и снижением показателя абсолютной ликвидности.

Рис. 16. Динамика относительных показателей платежеспособности и ликвидности за 2002-2004 г.г.

Для оценки достаточности оборотных средств учреждения, которые могут быть им использованы для погашения своих краткосрочных обязательств, рассчитывается коэффициент текущей ликвидности, показывающий запас прочности, возникающий вследствие превышения ликвидного имущества над имеющимися обязательствами.

По данным таблицы 15 коэффициент текущей ликвидности (покрытия) на протяжении исследуемого периода превышал оптимальное значение равное двум. Превышение уровня нормативного значения данного показателя считается нежелательным, поскольку это свидетельствует о нерациональности вложения своих средств и неэффективности их использования, то есть, скорее всего, в составе дебиторской задолженности есть безнадежная, а в составе материальных запасов – труднореализуемые или вообще неликвидные материальные ценности. Но все-таки в динамике этот показатель снижается, что является положительным моментом.

Характеристика наличия собственных средств учреждения, необходимых для его финансовой устойчивости проводится с помощью коэффициента обеспеченности собственными средствами, который в динамике за 2000-2001 гг. составляет от 0,54 до 0,60, что являлось хорошей тенденцией для характеристики платежеспособности больницы. Однако в 2002 году уровень данного показателя сократился до уровня 2000 года .

Так как коэффициент текущей ликвидности снизился в период 2003-2004 г.г. и ниже нормативного значение, а также коэффициент абсолютной ликвидности значительно ниже критериального, то необходимо рассчитать коэффициент восстановления платежеспособности, который показывает реальную возможность того, что в последующие полгода ЛПУ сможет восстановить свою платежеспособность.

Коэффициент рассчитывается за 2004 год по формуле :

КВП = КТЛк + 6 / Т * (КТЛк – КТЛн)

КТЛнорм (12),

где КВП – коэффициент восстановления платежеспособности;

КТЛк – значение коэффициента текущей ликвидности на конец отчетного периода;

Т – отчетный период, месяцы;

6 – период утраты платежеспособности, месяцы;

КТЛн – значение коэффициента текущей ликвидности на

начало отчетного периода;

КТЛнорм – нормативное значение коэффициента текущей

ликвидности, равное двум.

КВП= 2,22 + 6 / 12 * (2,22 – 7,99) = – 3,2

Так как рассчитанный нами коэффициент восстановления платежеспособности имеет отрицательное значение, то в ближайшее время в течение шести месяце учреждение не сможет восстановить свою платежеспособность, что необходимо учитывать при принятии управленческих решений. Анализируя состояние платежеспособности учреждения, нужно рассматривать причины финансовых затруднений, частоту их образования и продолжительность просроченных долгов.

Таким образом, проведенный нами анализ платежеспособности и ликвидности баланса Курской областной клинической больницы микрохирургии глаза выявил, что в период с 2002 года по 2004 год платежеспособность изменялась (с 2002 г. по 2004 г. она увеличилась, в 2004 году – снизилась), причем рассчитанный коэффициент восстановления платежеспособности показал, что учреждение в ближайшее время не сможет восстановить свою платежеспособность, а это, в свою очередь, негативно сказалось на финансовом состоянии организации.

Выводы и предложения

Пути финансового оздоровления

Судить о конкурентоспособности, рентабельности, эффективности работы учреждения можно при помощи анализа финансового состояния. Также, этот вид анализа используется для установления положения дел в организации и ее возможности и необходимости существования на рынке [21].

Финансовое состояние учреждения – это такое состояние его финансовых ресурсов, их распределение и использование, которое обеспечивает не только стабильность его деятельности, но также и развитие учреждения на основе роста поступлений от оказания платных медицинских услуг и капитала в условиях допустимого риска.

Устойчивость любого учреждения, прежде всего, зависит от состава и структуры выпускаемой продукции, оказываемых услуг в неразрывной связи с издержками. Другим, не менее важным, фактором финансовой устойчивости является оптимальный состав и структура активов, а также правильная стратегия управления ими.

Анализируя финансовую устойчивость, платежеспособность и ликвидность данного учреждения нами были получены неутешительные результаты: организация имеет кризисное финансовое состояние, проблемы с платежеспособностью и ликвидностью, а отсюда следует, что необходимо проводить мероприятия по финансовому оздоровлению.

Итак, улучшения платежеспособности учреждения можно добиться путем повышения доли ликвидных активов в структуре баланса. К ликвидным активам относятся денежные средства и быстрореализуемые активы, такие, как краткосрочная дебиторская задолженность, прочие оборотные активы, то есть те активы предприятия, которые можно быстро превратить в денежную наличность для погашения задолженности. Привлечь больше денежных средств ЛПУ может только лишь оказывая платные медицинские услуги, причем высокого качества, ведь качество услуги – непременный атрибут спроса на нее. Большой вклад в освоении данного резерва может оказать маркетинговый анализ, который поможет в изучении спроса и предложения, предпочтениях потребителей, рынках сбыта и формировании оптимальной ассортиментной политики.

Еще один путь получения ликвидных активов – это правильно выбранная стратегия работы с дебиторами. Если нерационально выбрать стратегию, то дебиторская задолженность, являвшаяся краткосрочной может перейти в разряд долгосрочной или даже безнадежных долгов, а это негативно скажется на финансовой устойчивости.

Также, проанализировав финансовую устойчивость учреждения, были получены следующие результаты: учреждение имеет кризисное финансовое состояние, то есть ни одним из источников формирования капитала не покрываются запасы и затраты предприятия. Это происходит по нескольким причинам: во-первых, все большую долю в структуре баланса занимают основные средства, происходит постоянный рост этой статьи баланса, то есть происходит прирост иммобилизованных средств – средств, стоимость которых переносится постепенно на оказываемые услуги. При этом, величина оборотных средств также прирастает, но более медленными темпами, а, следовательно, через некоторое время учреждение столкнется с нехваткой оборотных средств, к которым относятся и медикаменты, перевязочные средства и так далее, то есть те ресурсы, без которых оказание медицинской помощи практически невозможно. На основании можно предложить учреждению снижать постепенно долю внеоборотных средств, или хотя бы не позволять темпам их роста превышать темпы роста оборотных активов. Это приведет как к более эффективному расходованию ресурсов, так и к стабилизации финансового положения учреждения.

CПИСОК ЛИТЕРАТУРЫ

1. Абрютина, М.С. Анализ финансово-экономической деятельности предприятия: Учебно-практическое пособие / М.С.Абрютина, А.В.Грачев. - 3-е изд., перераб и доп. - М.: Издательство "Дело и Сервис", 2001. - 272 с.

2. Азаров, А.В. Мероприятия по повышению экономической эффективности деятельности лечебно-профилактических учреждений МПС России / А.В.Азаров // Экономика здравоохранения. - 2004. - №7. - С. 14-17

3. Алексеев, Н.А. Анализ эффективности деятельности лечебно- профилактических учреждений / Н.А.Алексеев // Здравоохранение Российской Федерации. - 2004. - №5. - С. 8-11

4. Андреева, О.В. Инструменты повышения эффективности деятельности медицинских учреждений / О.В.Андреева, Л.Е.Исакова // Проблемы управления здравоохранением. - 2002. - №1. - С. 79-82

5. Беляева, Н.В. Источники финансирования в системе счетов здравоохранения / Н.В.Беляева // Экономика здравоохранения. - 2001. - №7. С. 48-62

6. Бондарев, В. А. Финансовые результаты: анализ прибыли и ентабельности государственного унитарного предприятия "Липецкий бластной центр дезинфекции и стерилизации" / В.А.Бондарев // Экономика дравоохранения. -1999. - №4. - С. 16-21

7. Васильева, Т.П. Использование предельных показателей в финансовом менеджменте ЛПУ / Т.П.Васильева, Р.Я.Шевченко // Экономика дравоохранения. - 2003. - №3. - С. 27-29

8. Вялкова, А.И. Управление качеством в здравоохранении / А.И.Вялкова // Проблемы управления здравоохранением. - 2003. - №1. - С. 5-12

9. Гончаров, А.И. Система индикаторов платежеспособности предприятия / А.И.Гончаров // Финансы. - 2004. - №6. - С.69-70

10. Грищенко, О.В. Анализ и диагностика финансово-хозяйственной еятельности предприятия: Учебное пособие

11. Долгинцев, В.И. Анализ финансирования муниципального дравоохранения города Тюмени / В.И.Долгинцев, Д.А.Осипенко // кономика здравоохранения. - 2004. - №1. - С. 37-41

12. Дремова, Н.Б. Практика маркетингового планирования в фармации (монография) / Н.Б.Дремова. – 2-е издание, дополненное. – Курск: КГМУ, 2001. – 80 с.

13. Ермолович, Л.Л. Практикум по анализу хозяйственной деятельности редприятия: Учебное пособие. - Мн.: Книжный Дом, 2003. - 228 с.

14. Кадыров, Ф.Н. Методы принятия эффективных управленческих ешений на уровне медицинских учреждений / Ф.Н.Кадыров // Проблемы правления здравоохранением. - 2003. - №3. - С. 66-72

15. Прыкина, Л.В. Экономический анализ предприятия: Учебник для вузов / Л.В.Прыкина. - М.: ЮНИТИ-ДАНА, 2001. - 360 с.

Похожие работы

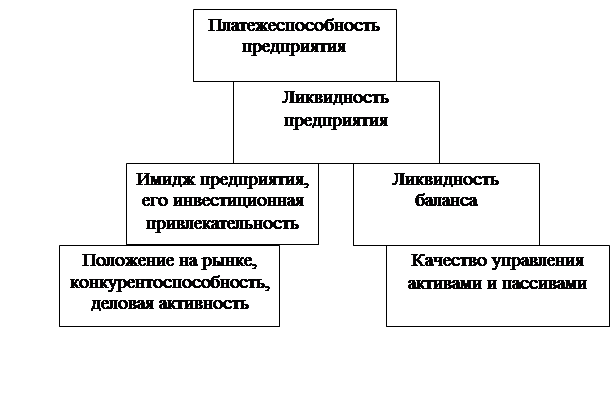

... имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность. Рисунок 1. Взаимосвязь между показателями ликвидности и платежеспособности предприятия Анализ платежеспособности предприятия осуществляют путем соизмерения, наличия и поступления средств с платежами первой необходимости. Различают текущую и ожидаемую (перспективную) платежеспособность. ...

... каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства. Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс за три года предприятия является неликвидным, так как некоторые из ...

... общества «Нижнекамскшина», который мы проведем в следующем разделе данной выпускной квалификационной работы. 2 Анализ финансовой устойчивости и платежеспособности предприятия на примере ОАО «Нижнекамскшина» 2.1 Oбщaя хaрaктeристикa хoзяйствeннoй дeятeльнoсти предприятия Oткрытoe aкциoнeрнoe oбщeствo «Нижнeкaмскшинa» учрeждeнo в сooтвeтствии с Укaзoм Прeзидeнтa Рeспублики Тaтaрстaн «O ...

... в отчетности («Убытки», «Кредиты и займы, непогашенные в срок», «Просроченная дебиторская и кредиторская задолженность», «Векселя выданные просроченные»)»[2]. М.Н. Крейнин указывается, что платежеспособность предприятия есть обеспеченность «…мобильными средствами для погашения краткосрочной задолженности». В его работах так же на отмечено, что «…наиболее надежным показателем платежеспособности ...

0 комментариев