Навигация

ТЕОРЕТИЧЕСКИЕ И МЕТОДИЧЕСКИЕ ПОДХОДЫ К УЧЕТУ И АНАЛИЗУ АВТОТРАНСПОРТНОГО ОБСЛУЖИВАНИЯ

2. ТЕОРЕТИЧЕСКИЕ И МЕТОДИЧЕСКИЕ ПОДХОДЫ К УЧЕТУ И АНАЛИЗУ АВТОТРАНСПОРТНОГО ОБСЛУЖИВАНИЯ

ПРЕДПРИЯТИЯ

2.1. Законодательные акты по бухгалтерскому учету

в автотранспортных подразделениях предприятий

Законодательным документом первого уровня, регулирующим учетно-финансовую деятельность во всех предприятиях и подразделениях, является Федеральный закон от 21 ноября 1996 г. (с изменениями от 23.07.1998 г.) № 129-ФЗ "О бухгалтерском учете" /1/. В нем изложены все основные принципы и требования к ведению бухгалтерского учета на предприятии. В законе раскрыты объект и задачи учета, бухгалтерская документация и регистрация, отчетность, ответственность за нарушение законодательства.

Следующим по значимости нормативным документом, регулирующим правила бухгалтерского учета, является "План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций", утвержденный приказом Министерства финансов Российской Федерации от 31 октября 2000 года № 94н /8/. В соответствии с новым Планом счетов учет затрат по эксплуатации и содержанию автотранспорта ведут на счете 23 "Вспомогательное производство" субсчет "Автомобильный транспорт".

Особую группу нормативных документов Министерства финансов РФ, регламентирующих порядок ведения учета по отдельным разделам бухгалтерского учета, образуют стандарты - Положения по бухгалтерскому учету (ПБУ). Они разрабатываются с учетом основных положений международных стандартов бухгалтерского учета.

Положение по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/98), утвержденное приказом Минфина России от 09.12.1998 г. № 60н, устанавливает основы формирования (выбора и обоснования) и раскрытия учетной политики организаций, являющихся юридическими лицами по законодательству РФ. Данный стандарт включает четыре раздела: общие положения, формирование учетной политики, раскрытие учетной политики и изменение учетной политики /5/.

Положение по бухгалтерскому учету "Учет основных средств" (ПБУ 6/01), утвержденное приказом Минфина России от 30.03.2001 г. № 26н включает 6 разделов и устанавливает методологические основы формирования в бухгалтерском учете информации об основных средствах (в данном случае автомобили), находящихся в организации на праве собственности, хозяйственного ведения и оперативного управления /6/.

Положение по бухгалтерскому учету "Расходы организации" (ПБУ 10/99) от 06.05.1999 г. № 33н, состоящее из пяти разделов, устанавливает правила формирования в бухгалтерском учете информации о расходах коммерческих организаций (кроме кредитных и страховых организаций), являющихся юридическими лицами по законодательству РФ.

Применительно к настоящему Положению некоммерческие организации признают расходы по предпринимательской и иной деятельности /7/.

В Трудовом кодексе Российской Федерации (глава 51) (принят Государственной Думой 21.12.2001 г.) перечислены особенности регулирования труда работников транспорта. Так, в соответствии со статьей 328 работники, принимаемые на работу, непосредственно связанную с движением транспортных средств, должны пройти профессиональный отбор и профессиональную подготовку в порядке, установленном федеральным органом исполнительной власти в области соответствующего вида транспорта. Они также должны пройти обязательный медицинский осмотр. Согласно статье 330 дисциплина работников, труд которых непосредственно связан с движением транспортных средств, регулируется настоящим Кодексом и положениями (уставами) о дисциплине, утвержденными федеральными законами /9/. Законом № 118-ФЗ от 05.02.2000 г. "О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах" отменен Федеральный закон № 141-ФЗ от 08.06.1999 г. "О налоге на отдельные виды транспортных средств" (при этом не внесено корректирующее изменение в Закон РФ "Об основах налоговой системы в Российской Федерации" в части исключения данного налога из перечня федеральных налогов) /2/.

В 2001 году в связи с введением в действие части второй НК РФ изменен порядок формирования дорожных фондов. Отменены налоги на приобретение автотранспортных средств и на реализацию ГСМ.

Таким образом, общее централизованное методологическое руководство бухгалтерского учета осуществляется Правительством Российской Федерации, а конкретные функции руководства учетом возложены на Российской Министерство финансов, Государственную Думу, Госкомстат России и отраслевые органы.

2.2. Основные приемы бухгалтерского учета затрат в

автотранспортных подразделениях

Кроме основных отраслей - растениеводства и животноводства, - в сельскохозяйственных организациях есть вспомогательные производства, которые должны обслуживать основное производство. К вспомогательным производствам относятся: ремонтные мастерские, грузовой автотранспорт, машинно-тракторный парк, ремонт зданий и другие. Учет затрат по вспомогательным производствам ведется на синтетическом счете № 23 "Вспомогательные производства". По отношению к балансу этот счет активный, по назначению и структуре - операционный, калькуляционный. Внутри счета 23 открываются субсчета:

23-1 "Ремонтные мастерские";

23-2 "Ремонт зданий и сооружений";

23-3 "Машинно-тракторный парк";

23-4 "Автомобильный транспорт";

23-5 "Энергетическое производство (хозяйство);

23-6 "Водоснабжение";

23-7 "Гужевой транспорт";

23-8 "Прочие вспомогательные производства".

Субсчет 23-4 предназначен для обобщения информации о затратах на содержание и эксплуатацию грузового, легкового, пассажирского автотранспорта и автомобилей специального назначения. В затраты по эксплуатации автотранспорта не включают расходы на оплату труда грузчиков, экспедиторов и других работников, занятых на перевозке грузов. При исчислении себестоимости тонно-километров (машино-дней) из общей суммы затрат исключают расходы по работе автомобилей для нужд самого автопарка. Затраты по перевозке работников к месту работы и обратно на расстояние более 3 км (в одном направлении) при отсутствии общественного транспорта относят на себестоимость продукции, работ, услуг /27/.

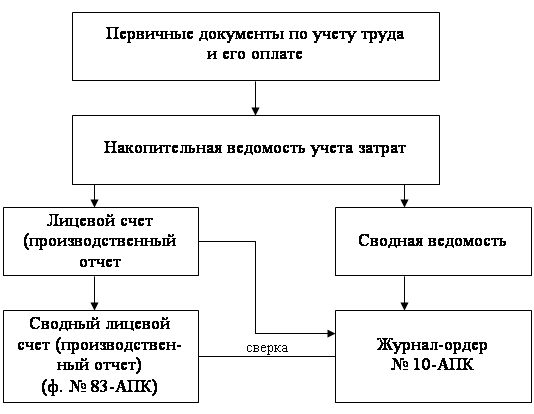

Затраты по эксплуатации грузового автомобильного транспорта группируются в накопительной ведомости учета работ этого транспорта, записи в которой производят на основании путевых листов и товарно-транспортных накладных. Учет затрат по автотранспорту рекомендуется вести раздельно с учетом специализации автомобилей. Для этого к счету 23 "Вспомогательные производства" субсчета "Автомобильный транспорт" открываются отдельные аналитические счета:

· грузовой автотранспорт;

· специализированный автотранспорт (тягачи, автокраны, пожарные и т.д.);

· пассажирский автотранспорт (автобусы, грузовые машины, переоборудованные для перевозки людей);

· легковой автотранспорт.

В затраты по эксплуатации грузового автотранспорта относят стоимость нефтепродуктов, суммы амортизационных отчислений по транспорту, затраты на ремонт, технические расходы, восстановление шин, стоимость обтирочного материала, спецодежды, затраты на оплату труда с отчислениями на социальные нужды водителей и т.д. /23/.

При учете затрат могут использоваться следующие статьи:

· Оплата труда с отчислениями на социальные нужды.

· Содержание основных средств.

· Работы и услуги.

· Организация производства и управления.

· Прочие затраты.

В статье "Оплата труда с отчислениями на социальные нужды" учитывают суммы оплаты труда шоферов, других работников, обслуживающих автотранспорт, а также суммы начисленного резерва на отпуска. По этой же статье отражают отчисления в Федеральный бюджет для взносов, Пенсионный фонд, на социальное и медицинское страхование работников, занятых на эксплуатации и обслуживании автотранспорта.

В статье "Содержание основных средств" учитывают начисленные суммы амортизационных отчислений и затрат на ремонт либо отчислений в резерв на ремонт по основным средствам, относящимся к автотранспорту: автомашины, прицепы, оборудование, площадки и т.д.

В составе данной статьи учитывают также расходы, связанные с восстановлением износа автомобильных шин. Сюда списывают расходы по вулканизации авторезины, наложению протектора и прочим работам по ее ремонту и восстановлению. На эту же статью списывают стоимость авторезины при замене износившейся записью со счета 10 "Материалы", субсчет 5 "Запасные части". На эту же статью относят стоимость израсходованных на работу автотранспорта нефтепродуктов (бензин, дизельное топливо и т.д.). Расход их отражают по фактической себестоимости приобретения.

По статье "Работы и услуги" учитывают выполненные для автотранспорта работы и услуги других вспомогательных производств, а также сторонних организаций.

Статья "Организация производства и управления" выделена для учета затрат по содержанию цехового персонала гаража и других общегаражных расходов, которые предварительно накапливаются постатейно.

По статье "Прочие затраты" учитывают списание мелкого инвентаря, спецодежды, спецобуви, другие расходы, не вошедшие в предыдущие статьи.

В связи с тем, что вспомогательные производства выполняют работы и услуги для всех отраслей организации, счет 23 закрывается среди операционных счетов в первую очередь. Работа по закрытию счета 23 сводится к следующему. По каждому виду вспомогательных производств определяются:

· фактические затраты;

· цеховые расходы, подлежащие распределению;

· отклонения цеховых расходов, подлежащих списанию, от сумм этих расходов, распределенных в течение года по плановому проценту;

· калькулирование фактической себестоимости единицы работ и услуг;

· калькуляционная разница на единицу работы;

· отнесение калькуляционных разниц на счета потребителей услуг.

Субсчет "Автомобильный транспорт" закрывается после исключения из общего количества выполненных работ суммы, относящейся к уже закрытым счетам и работ по самообслуживанию.

Калькуляционные разницы распределяются на те счета, которые к данному моменту еще не закрыты. При этом следует иметь в виду, что отклонения не всегда списываются на те счета, на которые в течение года относились затраты по автотранспорту. Например, суммы отклонений, отнесенные к перевозке уже израсходованного горючего, списываются прямо на затраты по растениеводству, минуя счет "Топливо".

Распределение затрат по автотранспорту производится ежемесячно по потребителям услуг пропорционально объему работ в тонно-километрах и их плановой себестоимости с корректировкой в конце года до уровня фактических затрат. При этом затраты по пассажирскому транспорту и по специальным машинам относятся на потребителей услуг пропорционально количество машино-дней и их плановой себестоимости (кредит счетов "Грузовой автотранспорт", "Специальный автотранспорт", "Пассажирский автотранспорт").

В связи с указанным объектом калькуляции по автотранспорту являются тонно-километры и работа машины. Калькуляционными единицами являются 10 т/км и 1 машино-день.

Перед определением себестоимости услуг автомобильного транспорта затраты необходимо уменьшить на стоимость оприходованного отработанного масла, шин, пригодных к использованию (кредит счета "Автотранспорт").

Распределение отклонений по потребителям услуг производится в специальном расчете. По грузовому автотранспорту по отношению общей суммы отклонений к количеству тонно-километров, принимаемых в расчет, устанавливают коэффициент, по которому общую сумму отклонений распределяют по потребителям. Количество тонно-километров, принимаемых в расчет (за исключением уже закрытых счетов и работ по самообслуживанию), распределяют лишь на те счета, которые к данному моменту еще не закрыты.

После распределения калькуляционных разниц аналитический счет "Автомобильный транспорт" закрывается и в заключительном багаже остатка не имеет.

2.3. Учет поступления и расхода запасных частей и материалов

в автотранспортном подразделении

Организация на предприятии бухгалтерского учета запасных частей и материалов, необходимых для стабильной работы автотранспорта, зависит во многом от количества имеющихся на балансе предприятия автомашин.

Если предприятие имеет одно-две машины, то нет необходимости запасать большое количество различных ремонтных материалов. При небольшом ремонте, часто выполняемом самим водителем, приобретаемые запасные части и материалы сразу используются, т.е. устанавливаются на автомашину и списываются с учета по акту на издержки производства и обращения (акт должен быть подписан работником бухгалтерии, водителем и утвержден руководителем организации).

Данные операции отражаются на счетах бухгалтерского учета следующим образом:

1. Получены деньги под отчет для приобретения запасных частей:

дебет счета 71

кредит счета 50

2. Перечислены деньги поставщику (при приобретении по безналичному расчету):

дебет счета 60

кредит счета 51

3. Приобретены запасные части за наличный расчет:

дебет счета 10

кредит счета 71

4. Приобретены запасные части по безналичному расчету по доверенности предприятия:

дебет счета 10

кредит счета 60

5. НДС по приобретенным запасным частям:

дебет счета 19

кредит счета 60

6. Предъявлен НДС к зачету после оплаты:

дебет счета 68

кредит счета 19

7. Установка приобретенных запасных частей на автомашины (списаны затраты):

дебет счета 23 (20)

кредит счета 10

На предприятиях, имеющих большой парк автомашин, возникает необходимость в постоянном наличии какого-то определенного запаса ходовых запасных частей и материалов. При стабильном их запасе складывается и определенный учет.

Малые предприятия, стремясь сократить такие запасы на своих складах, практикуют приобретение требуемых материалов и запчастей непосредственно для ремонта, заправки ГСМ и т.д. В этом случае возникает вопрос о контроле за выдаваемыми денежными средствами (например, со стороны диспетчера для заправки автомашин), за размерами выдаваемых сумм и расчетами наличными денежными средствами между юридическими лицами.

Предприятие вправе выдать наличные деньги на хозяйственно-операционные расходы под отчет без каких-либо ограничений. Однако диспетчер не вправе получать деньги под отчет для передачи водителям, поскольку передача выданных под отчет наличных денег другим лицам запрещается. Чтобы диспетчер мог выдавать деньги, его следует назначить кассиром (по совместительству). В этом случае диспетчер (в качестве кассира) может перед началом рабочего дня получить у старшего кассира предприятия необходимую сумма наличных денег. В конце рабочего дня он должен отчитаться, сдать старшему кассиру остаток наличных денег.

Бухгалтерский учет запасных частей и материалов согласно Плану счетов ведется на счете 10 по соответствующим субсчетам (10-3 "Топливо", 10-5 "Запасные части", 10-6 "Прочие материалы", 10-8 "Инвентарь и хозяйственные принадлежности").

Запасные части и материалы, получаемые со склада поставщика по доверенности предприятия, приходуются на складе по приходному ордеру или по акту приема-передачи материалов, если груз принимается на складе покупателя по сопроводительным документам. Ведение учета на этих бланках улучшает и упорядочивает организацию первичного бухгалтерского учета.

Внутри каждой группы материальные ценности подразделяются на виды, марки, сорта и т.д. Каждому такому наименованию присваивается номенклатурный номер, который заносится в специальный реестр (номенклатурный ценник). В этом ценнике указываются твердая учетная цена и единица измерения. Отпуск материалов и запчастей со склада ведется по лимитно-заборным картам, открываемым на каждую автомашину, находящуюся в ремонте, или по разовым требованиям, если производится просто замена какой-либо детали (формы М-8, М-11).

Учет движения материалов на складе ведется по карточкам складского учета (форма М-17), которые открываются на каждый номенклатурный номер. Запись в карточках как по приходу, так и по расходу производится на основании первичных документов (лимитно-заборные карты, накладные, требования и т.д.).

Материально-ответственные лица составляют месячные отчеты об остатках и движении материалов. В этих отчетах должны содержаться сведения об остатках материалов на начало месяца, их поступлении, расходе и остатке на конец месяца. Материальные отчеты, прошедшие проверку и таксировку, служат основным документом для проверок, так как сами являются регистрами аналитического учета.

При учете поступивших запасных частей материалы учитываются по плановой себестоимости, а отклонения показываются на аналитическом счете "Отклонения фактической себестоимости от плановой" счета 16 "Отклонение в стоимости материальных ценностей" (если он предусмотрен рабочим планом счетов).

Отпущенные на ремонт запасные части, материалы списываются на счет издержек производства и другие счета в течение месяца по твердым учетным ценам проводкой:

дебет счетов 20, 23, 25, 26 и др.

кредит счета 10 "Материалы".

По истечении месяца следует определить разницу между фактической себестоимостью израсходованных запасных частей и материалов и их стоимостью по твердым учетным ценам, которая списывается на те же счета затрат. Выявленные отклонения распределяют между израсходованными и оставшимися на складе запасными частями и материалами пропорционально их стоимости по твердым учетным ценам. Для этого определяют процентное отношение отклонений фактической себестоимости материалов от твердой учетной цены (П), используя формулу:

где Он - отклонение на начало месяца; Оп - отклонение на поступившие запасные части и материалы; УЦн - стоимость запасных частей и материалов в твердых учетных ценах на начало месяца; УЦп - стоимость в твердых учетных ценах на поступившие запасные части и материалы за месяц.

Найденное отношение умножают на стоимость отпущенных и оставшихся материалов по твердым учетным ценам.

Выявленная недостача материальных ценностей на складе должна возмещаться за счет виновных лиц по рыночной стоимости. Материально-ответственные лица несут материальную ответственность в полном размере причиненного по их вине ущерба в случае, если на работника возложена полная материальная ответственность либо в силу закона, либо если между работником и предприятием заключен письменный договор о принятии на себя работником полной материальной ответственности за необеспечение сохранности материальных ценностей, переданных ему на хранение.

Порядок отражения в бухгалтерском учете выявленной недостачи на складе сводится к следующему. Пусть, например, товар принят от поставщика, оприходован на склад и оплачен и при проверке (инвентаризации) через некоторое время выявлена недостача. Тогда составляются следующие проводки:

1. Оприходован товар по цене поставщика:

дебет счета 10

кредит счета 60

2. НДС по полученному товару:

дебет счета 19

кредит счета 60

3. Оплачен полученный товар:

дебет счета 60

кредит счета 51

4. Произведен зачет НДС при расчете с бюджетом:

дебет счета 68

кредит счета 19

5. Выявлена недостача запасных частей и материалов на складе:

дебет счета 94

кредит счета 10

6. Сторнируется НДС на выявленную недостачу и предъявленный ранее в возмещение при расчетах с бюджетом:

дебет счета 68 (сторно)

кредит счета 19 (сторно)

7. Недостача отнесена на виновное лицо:

дебет счета 13

кредит счета 94

8. НДС на недостачу отнесен за счет виновного лица:

дебет счета 73

кредит счета 19

При взыскании с виновного лица недостающих материалов по рыночной стоимости делается проводка на разницу между стоимостью недостающих ценностей по учетной цене, отраженной на счете 94, и уже отнесенной на счет 73 по рыночной цене. Это отражается на счете 98 "Доходы будущих периодов".

1. Превышение рыночной цены материальных ценностей с НДС над учетной ценой:

дебет счета 73

кредит счета 98

2. Погашена недостача полученными средствами или произведены вычеты:

дебет счетов 50, 70

кредит счета 73

3. Отражается сумма погашенной разницы в ценах:

дебет счета 98

кредит счета 91

4. Начисляется НДС с суммы полученной разницы:

дебет счета 91

кредит счета 68

2.4. Учет приобретения и расходования нефтепродуктов

в автогаражах

В бухгалтерии предприятия любой формы собственности при учете приобретения, поступлений и расхода нефтепродуктов должны обеспечиваться:

· правильное и своевременное документальное оформление операции по поступлению на предприятие и выбытию горюче-смазочных материалов (далее ГСМ);

· ведение достоверной отчетности о движении и остатках ГСМ;

· контроль за сохранностью ГСМ как на складе предприятия, так и в баках автомашин;

· контроль за соблюдением норм расхода при списании ГСМ на себестоимость.

Для осуществления этих функций в бухгалтерии должно быть обеспечено строгое соблюдение установленных нормативными документами правил приема и отпуска ГСМ и соответствие оперативно-складского и бухгалтерского учета.

Бухгалтерский учет ГСМ на предприятии может вестись на счете 10 "Материалы", субсчет 10-3 "Топливо" по видам топлива, местам хранения, материально-ответственным лицам (например, по субсчетам: 10-31 "Нефтепродукты на складе", 10-32 "Топливо в баках автомашин").

На субсчете 10-31 "Нефтепродукты на складе" учитывается поступление и движение нефтепродуктов, используемых для эксплуатации транспортных средств и находящихся на складах, в пунктах заправки, на различных производственных участках.

Основанием для записи по дебету счета 10-3 служат первичные приходные документы (счет-фактура, накладная). Согласно этим документам материально-ответственное лицо проверяет и приходует поступившие ГСМ на склад, а бухгалтерией делается проводка:

дебет счета 10-31 "Нефтепродукты на складе"

кредит счета 60, 71, 76 - в зависимости от источника поступления.

Формирование цены нефтепродуктов на складе ведется в соответствии с принятой учетной политикой.

По кредиту счета 10-31 списание из-под отчета материально-ответственных работников склада производится на основании ведомостей учета выдачи нефтепродуктов, требований, накладных и т.д. В бухгалтерии на основании этих документов может быть составлена проводка:

дебет счета 10-32 "Топливо в баках"

кредит счета 10-31 "Нефтепродукты на складе".

При списании смазочных материалов со склада на автотранспорт следует (в случае расхода в пределах установленных норм) использовать проводки:

дебет счета 20, 23, 26 - в зависимости от направления расходования

кредит счета 10-31

При превышении установленных норм расхода эти суммы должны быть отнесены за счет собственных средств предприятия. В этом случае техническому составу предприятия следует определить причину перерасхода ГСМ для его устранения. Если же при расследовании будет установлена вина водителя или ремонтного рабочего в перерасходе, то нанесенный ущерб должен быть отнесен за счет виновного лица.

Следует отметить, что до 2001 года предприятия, приобретающие ГСМ для производственных целей у автозаправочных станций за наличный расчет определяли суммы налога на добавленную стоимость, подлежащие отнесению на расчеты с бюджетом, по ставке 13,79 % (т.к. в продажную цену ГСМ помимо НДС включался также и налог на реализацию ГСМ в размере 25 % от сумм реализации без НДС). Поскольку в облагаемый НДС оборот не включалась сумма налога на реализацию ГСМ, то для определения суммы НДС в цене товара и применялась расчетная ставка 13,79 %. Теперь налог на реализацию ГСМ отменен и главой 21 НК РФ "Налог на добавленную стоимость" не предусмотрено особого порядка вычетов сумм НДС по ГСМ, приобретенным за наличный расчет через АЗС /2/. Все налоговые вычеты производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), и документов, подтверждающих фактическую уплату сумм налога (ст.172 НК РФ).

Вместе с тем согласно п.17 ст.168 НК РФ при реализации товаров за наличный расчет организациями (предприятиями) розничной торговли и другими организациями, выполняющими работы и оказывающими платные услуги непосредственно населению, требования по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы. Одновременно в соответствии с п.40 Методически рекомендаций по применению главы 21 "Налог на добавленную стоимость" НК РФ, утвержденных приказом МНС РФ от 20.12.2000 г. № БГ-3-03/447 (в ред. от 22.05.2001 г.), для подтверждения права на налоговые вычеты по товарам, приобретенным за наличный расчет, налогоплательщик кроме кассового чека с выделенной в нем отдельной строкой суммой налога должен иметь оформленный в установленном порядке на эти товары счет-фактуру.

На субсчете 10-32 "Топливо в баках автомобилей" учитывается бензин и дизельное топливо, полученное водителями непосредственно в баки автомобилей. Данные ведомости учета выдачи нефтепродуктов с подписями водителей об их получении являются основанием для проводки:

дебет счета 10-32

кредит счета 10-31

Учет ГСМ на счете 10-32 ведется по водителям, по маркам автомашин и укрупненно - в целом по автогаражу. Остатки топлива в баках автотранспортных средств ежемесячно подтверждаются актом снятия остатков (инвентаризацией).

Суммы для списания ежемесячного расхода бензина и дизельного топлива на затраты берутся из накопительных ведомостей, данных путевых листов о фактическом расходе топлива за отчетный период. Эти ведомости проходят предварительную сверку с путевыми листами, ведомостями и документами, подтверждающими получение бензина и дизельного топлива водителями.

В настоящее время на многочисленных малых и средних предприятиях, а также на предприятиях, на которых автотранспортные перевозки не являются основным видом деятельности, вести детальный учет, скорее всего, не представляется возможным. Но в любом случае должна быть обеспечена сохранность материальных ценностей и соответствие их списания на себестоимость действующим нормативным актам. На большинстве таких предприятий водителю выдаются подотчетные суммы на приобретение ГСМ. В этом случае основанием для прихода ГСМ на счет 10-32 будет служить кассовый чек автозаправочной станции, в котором указываются количество бензина (в литрах), залитого в бак автомашины, его цена и общая сумма. На талоне обязательно должен стоять штамп АЗС, а также ИНН продавца.

Бухгалтеру следует проверить по дате на талоне внесение этой заправки в соответствующий путевой лист. На сумму поступившего бензина делаются проводки:

Получена сумма в подотчет:

дебет счета 71

кредит счета 50

Оприходованы по чеку ГСМ, залитые в бак автомашины, а также НДС:

дебет счета 10-32, 19

кредит счета 71

Зачтен оплаченный НДС:

дебет счета 68

кредит счета 19

Списание ГСМ из-под отчета водителей ведется согласно действующим нормам расхода топлива и смазочных материалов на автомобильном транспорте.

Во избежание выдачи наличных денег в подотчет водителям получает все большее распространение заправка автомашин на автозаправочных станциях по талонам. В этом случае предприятие заключает договор купли-продажи с продавцом бензина, оплачивает стоимость бензина и получает на эту сумму талоны. Талоны на предприятии хранятся у подотчетного лица, которое выдает их водителям по ведомости.

Бухгалтерский учет будет выглядеть так:

Произведена авансом оплата ГСМ согласно счету-фактуре, в том числе НДС:

дебет счета 50

кредит счета 51

Получены талоны, оприходован бензин (без НДС):

дебет счета 10-33

кредит счета 60

НДС на полученный и оплаченный в талонах бензин:

дебет счета 19

кредит счета 60

Бензин передан в подотчет водителю:

дебет счета 10-32

кредит счета 10-33.

Далее расход бензина, рассчитанный по каждому путевому листу, списывается на затраты, которые для налогообложения корректируются в части превышения установленных нормативов. Согласно базовым нормам, служащим основой для разработки ведомственных и специальных норм, на предприятии должны быть приняты к расчету нормы на имеющиеся марки машин, с учетом их условий эксплуатации (географических, климатических и т.д.). Нормы расхода ГСМ, используемые на предприятии в целях бухгалтерского учета должны быть утверждены приказом руководителя.

Нормы расхода смазочных материалов устанавливаются на каждые 100 литров общего расхода топлива.

Водители автомашин являются материально-ответственными лицами. С ними обязательно должен быть заключен договор о материальной ответственности, которая распространяется как на вверенную водителю автомашину, так и на прочие переданные ему материальные ценности. Поэтому, если при снятии остатков бензина в конце месяца выявлена недостача, то водитель должен погасить ее, причем по рыночной стоимости. Это отражается бухгалтерской проводкой.

Если недостача не погашена водителем, ее следует включить в его совокупный доход с соответствующим начислением налога на доходы физических лиц и отчислениями единого социального налога. Однако для того, чтобы предъявить эту недостачу водителю, нужно провести анализ расхода бензина по данной автомашине.

Перечисленные положения образуют основу организации бухгалтерского учета и анализа работы автотранспортного подразделения предприятия.

3. ОБОБЩЕНИЕ ПРАКТИКИ УЧЕТА И АНАЛИЗА РАБОТЫ

АВТОТРАНСПОРТНОГО ПОДРАЗДЕЛЕНИЯ СПК "ВОСХОД"

Похожие работы

... в нижнем левом углу Справки. Справки подписывались и руководителем хозяйства - Сергеем Владимировичем Девтеревым. Сведения о доходах физически лиц - работников хозяйства - представляются ООО "ДВВ-Агро" в ИМНС по Кущевскому району Краснодарского края в виде файла, структура которого установлена решениями вышестоящих налоговых органов. Файл состоит из заголовка файла и отдельных документов, каждый ...

0 комментариев