Навигация

Аналіз якості кредитного портфелю

2.3 Аналіз якості кредитного портфелю

Аналіз та оцінка якості кредитного портфелю базується на розподіленні кредитів за їх класифікаційними видами й ступенями ризику. Умови віднесення кредитів до відповідних груп та рівнів кредитних ризиків для кожної групи встановлюється НБУ та змінюються ним в залежності від ситуацій, які складаються на фінансовому ринку.

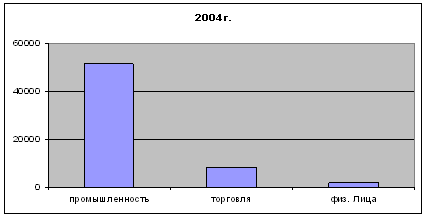

Аналіз кредитного портфеля передбачає дослідження його структури в розрізі груп ризику, рівня забезпеченості, галузевої структури, форми власності позичальників, а також вивчення динаміки кожної групи, сегментацію кредитного портфеля.

В розрізі груп ризику кредити поділяють на такі категорії:

Клас «А» - фінансова діяльність позичальника дуже добра і дає змогу погашати основну суму кредиту та відсотків за нею у встановлені строки;

Клас «Б» - фінансова діяльність позичальника дуже добра, але немає можливості підтримувати її на цьому рівні протягом тривалого часу;

Клас «В» - фінансова діяльність позичальника задовільна, але спостерігається чітка тенденція до погіршення;

Клас «Г» - фінансова діяльність погана;

Клас «Д» - фінансова діяльність свідчить про збитки, і, очевидно, ні основна сума боргу, ні відсотки за ним не будуть сплачені.

Виходячи з погашення позичальником кредитної заборгованості за основним боргом та відсотків за нею, погашення є:

o добрим ─ якщо заборгованість за кредитом та відсотки за ним сплачуються у встановлені строки, та за кредитом, пролонгованим 1 раз на строк не більше 90 днів;

o слабким ─ якщо термін прострочення заборгованості за кредитами та відсотками становить не більше 90 днів, чи заборгованість за кредитом, пролонгованим на строк понад 90 днів, якщо відсотки сплачуються;

o недостатнім ─ якщо термін прострочення заборгованості за кредитом та відсотками становить понад 90 днів, чи заборгованість за пролонгованим кредитом понад 90 днів та відсотки не сплачуються.

Відповідно до перелічених критеріїв кредитний портфель банків класифікується за такими групами:

| Фінансовий стан позичальника (клас) | Погашення заборгованості | ||

| Добре | Слабке | Недостатнє | |

| А | стандартний | під контролем | субстандартний |

| Б | під контролем | субстандартний | субстандартний |

| В | субстандартний | субстандартний | сумнівний |

| Г | сумнівний | сумнівний | безнадійний |

| Д | сумнівний | безнадійний | безнадійний |

В відповідності з прийнятою НБУ класифікацією кредитів мінімальна норма відрахувань до резерву:

Кількість календарних днів прострочення | Категорія заборгованості | Коефіцієнт резервування |

0 | "стандартна" | 1% |

д 30 | "під контролем" | 5% |

31-60 | "субстандартна" | 20% |

61-90 | "сумнівна" | 50% |

від 90 днів і більше | "безнадійна" | 100% |

Проаналізуємо якість кредитного портфелю філії «Відділення Промінвестбанку в м. Донецьк Донецької області» шляхом розподілення кредитів за класифікаційними видами та ступенями ризику на основі таблиці 2.10.

Таблиця 2.10 – Кредити Промінвестбанку в 2005-2007 рр.

| Види кредитів | Залишки кредитів у відповідності з балансом | |||||

| 2005р. | 2006р. | 2007р. | ||||

| тис. грн. | % | тис. грн. | % | тис. грн. | % | |

| Стандартні | 18455,6 | 85,7 | 20921,3 | 85,9 | 22563,2 | 83,9 |

| Під контролем | 1636,6 | 7,6 | 1899,7 | 7,8 | 2045,2 | 7,6 |

| Субстандартні | 818,3 | 3,8 | 1022,9 | 4,2 | 1942,3 | 7,2 |

| Сумнівні | 366,1 | 1,7 | 267,9 | 1,1 | 189,2 | 0,7 |

| Безнадійні | 258,5 | 1,2 | 243,6 | 1,0 | 154,2 | 0,6 |

| Всього | 21535,1 | 100,0 | 24355,4 | 100,0 | 26894,1 | 100,0 |

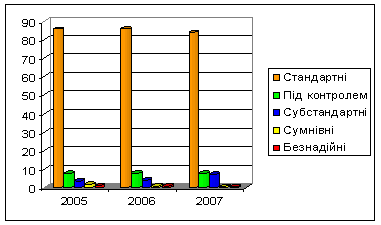

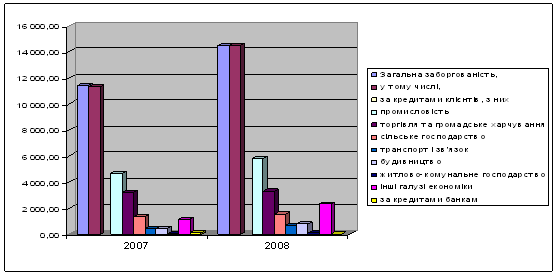

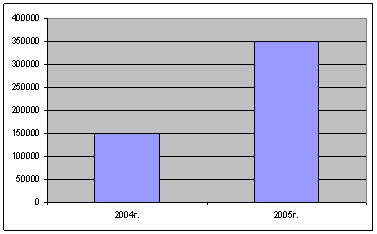

Рисунок 2.6 – Динаміка кредитів Промінвестбанку за 2005-2007 рр.

Як видно з таблиці 2.10 та рисунку 2.6 якість кредитного портфелю зросла, т.я. зросла доля стандартних, субстандартних і кредитів під контролем, а величина сумнівних та безнадійних кредитів знизилась з 1,7% та 1,2% в 2005році до 0,7% та 0,6% в 2007 році відповідно.

Слід помітити, що темпи приросту стандартних кредитів вище, чім безнадійних та сумнівних. Це дозволить банку підвищити ефективність кредитної політики.

Також можна проаналізувати якість кредитного портфелю філії за допомогою класифікації кредитів за ознакою забезпеченості.

Розглянемо динаміку кредитів за ознакою забезпеченості за допомогою таблиці 2.11.

Таблиця 2.11

Динаміка кредитів Промінвестбанку за ознакою забезпеченості.

| Вид забезпечення | Залишки позик згідно балансу | |||||

| 2005 р. | 2006 р. | 2007 р. | ||||

| сума, тис. грн. | % | сума, тис. грн. | % | сума, тис. грн. | % | |

| 1 Залог, в т.ч. | 9346,2 | 43,4 | 11106,1 | 45,6 | 12054,5 | 44,8 |

| 1.1 ТМЦ | 8226,4 | 38,2 | 9471,7 | 39,3 | 9954,1 | 37,0 |

| 1.2 Інші види залогу | 1119,8 | 5,2 | 1634,4 | 6,3 | 2100,4 | 7,8 |

| 2 Гарантія | 3359,5 | 15,6 | 3921,2 | 16,1 | 5005,3 | 18,6 |

| 3 Страховий поліс | 5491,5 | 25,5 | 6283,7 | 25,8 | 7680,1 | 28,6 |

| 4 Без забезпечення | 3337,9 | 15,5 | 3044,4 | 12,5 | 2154,2 | 8,0 |

| 4.1 Позичальники 1 класу кредитоспроможності | 1916,6 | 8,9 | 2192,0 | 9,0 | 1431 | 5,3 |

| 4.2 Інші позичальники | 1206,0 | 5,6 | 730,6 | 3,0 | 621,1 | 2,3 |

| 4.3 Внаслідок зміни якості залогів | 215,3 | 1,0 | 121,8 | 0,5 | 102,1 | 0,4 |

| Всього | 21535,1 | 100,0 | 24355,4 | 100,0 | 26894,1 | 100,0 |

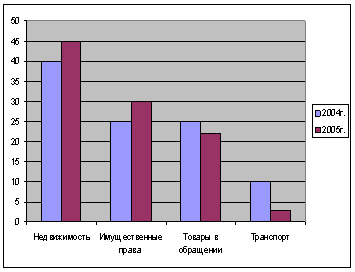

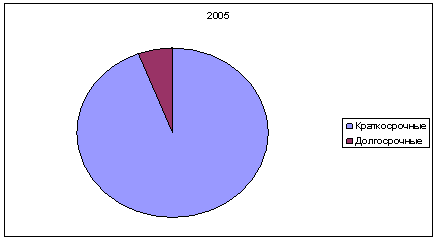

Рисунок 2.7 – Динаміка кредитів Промінвестбанку за ступенем забезпеченості за 2005-2007 рр.

З таблиці 2.11 та рисунка 2.7 ми можемо побачити, що в 2007 році в порівнянні з 2005 роком доля кредитів, забезпечених залогом, гарантією та страховими полісами збільшилась, а кредитів без забезпечення знизилась.

Результати аналізу дають можливість визначити на майбутнє основні напрями політики банку відносно забезпеченості позик, а саме: забезпечення росту долі забезпечених кредитів в загальному обсязі позик й підвищення ліквідності забезпечення позик.

З даного підрозділу можна зробити висновок, що в 2005 році якість кредитного портфелю Промінвестбанку залишала бажати кращого, але за період з 2005 по 2007 рр. покращення кредитної політики банку, скорочення частки безнадійних кредитів та кредитів без забезпечення позитивно вплинуло на кредитний портфель.

Похожие работы

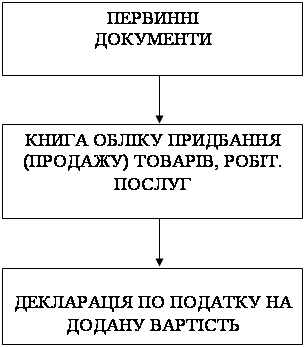

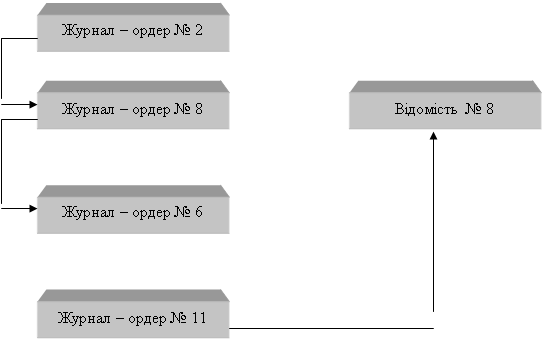

... ється. У разі коли помилок не виявлено, то інспектор ставить помітку “помилок не виявлено”, дату, підпис, а також суму податку до сплати. 2. ОРГАНІЗАЦІЯ ОБЛІКУ РОЗРАХУНКІВ З БЮДЖЕТОМ ПО ПОДАТКУ НА ДОДАНУ ВАРТІСТЬ В ДЕРЖАВНОМУ КОМУНАЛЬНОМУ ПІДПРИЄМСТВІ “ШЛЯХРЕМБУД” 2.1 Загальна організаційно-економічна характеристика підприємства Державне комунальне по ремонту, будівництву та експлуатац ...

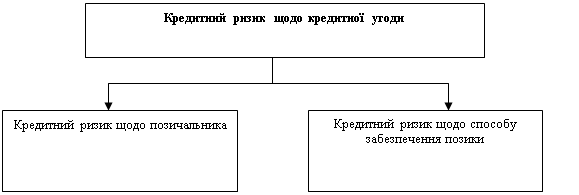

... та методів аналізу процесу банківського кредитування на прикладі комерційного банку Промінвестбанк, який є одним із лідерів кредитування української економіки. Глава 2. Управління кредитними ризиками в діяльності комерційних банків (на прикладі Промінвестбанку) 2.1 Аналіз процесу банківського кредитування в Промінвестбанку Акціонерний комерційний промислово-інвестиційний банк «Промі ...

... обслуговуючий позичальника установи банку повинен постійно контролювати грошові взаємини між ними. 2. АНАЛІЗ КРЕДИТНИХ РЕСУРСІВ БАНКУ, ЕФЕКТИВНІСТЬ КРЕДИТНИХ ОПЕРАЦІЙ БАНКУ НА ПРИКЛАДІ « ІНДЕКС – БАНК» 2.1 Характеристика діяльності комерційного банку «Індекс - банка» Маріупольське відділення «Індекс - банка» на сьогодні є одним з пріоритетних і стабільних відділень нашого регіону. Історія ...

... касових резервів інших кредитних установ. - 12 - 3. Збереження офіційних золото-валютних резервів. 4. Надання кредитів і виконання розрахункових опера- цій для урядових органів. 5. Здійснення розрахунків і перевідних операцій для комерційних банків. 6. Грошово-кредитне регулювання економіки. 7. Контроль за діяльністю кредитних установ. 8. Надання ліцензій на операції ...

0 комментариев