Навигация

Аналіз фінансових результатів ЗАТ КБ „ПриватБанк”

2.3 Аналіз фінансових результатів ЗАТ КБ „ПриватБанк”

Одним із основних завдань для банків України є забезпечення фінансової стійкості та якісного розвитку за рахунок підвищення рентабельності діяльності.

Проведемо Аналіз фінансових результатів ЗАТ КБ „ПриватБанк” за даними звітності 2003-2005 років (див. додаток А). Для цього побудуємо таблицю 1 і розрахуємо темп росту і темп приросту, враховуючи, що базисний рік це 2003р. (на 28.02.2004), звітний – це 2005 р. (на 28.02.2006).

Таблиця 1 - Зведений баланс КБ ПРИВАТБАНК

| Найменування статті | Сума (грн) | Темп росту, % | Темп приросту показника, % | ||

| на 28-02-2004 | на 28-02-2005 | на 28-02-2006 | |||

| Активи |

|

|

|

|

|

| Готiвковi кошти в касi | 654 872 273 | 880 704 295 | 1 337 371 049 | 204,2% | 104,2% |

| Кошти в НБУ | 1 108 495 340 | 1 381 723 297 | |||

| Кошти на коррахунках "Ностро" | 740 948 471 | 369 892 897 | 374 626 123 | 50,6% | -49,4% |

| Межбанкiвськi кредити | 628 021 157 | 2 292 660 192 | 2 363 832 108 | 376,4% | 276,4% |

| Вкладення в ОВДП | 76 693 752 | 51 760 143 | |||

| Кредити юридичним особам | 5 950 286 426 | 6 644 475 963 | 9 922 406 903 | 166,8% | 66,8% |

| Кредити фiзичним особам | 2 033 159 188 | 3 031 775 128 | 6 821 350 683 | 335,5% | 235,5% |

| Нарахованi доходи | 393 401 715 | 289 666 683 | 337 277 713 | 85,7% | -14,3% |

| Цiннi папери | 192 891 769 | 709 672 036 | 138 404 608 | 71,8% | -28,2% |

| Основнi засоби банка | 455 688 761 | 745 779 628 | 1 103 813 087 | 242,2% | 142,2% |

| Розрахунки по госп. дiяльн. | 55 458 275 | 0,0% | -100,0% | ||

| Дебiторська заборгованiсть | 192 096 036 | 333 515 806 | 1 453 492 375 | 756,6% | 656,6% |

| Валютнi операцiї | 276 431 950 | 1 022 256 872 | 3 962 990 879 | 1433,6% | 1333,6% |

| Резерви пiд кредити | -851 987 297 | -1 326 018 572 | -1 895 954 082 | 222,5% | 122,5% |

| Усього Активи: | 10 721 268 722 | 16 179 570 021 | 27 353 094 884 | 255,1% | 155,1% |

| Пасиви |

|

|

|

|

|

| Кошти на коррахунках "Лоро" | 45 785 351 | -7 261 149 | 132 469 675 | 289,3% | 189,3% |

| Мiжбанкiвськi депозити | 363 080 571 | 177 496 869 | 2 112 908 998 | 581,9% | 481,9% |

| Кредити Нацiонального Банку | 18 609 706 | 533 940 143 | 0,0% | -100,0% | |

| Кредити мiжнарод. фiнанс.орг. | 605 591 865 | 18 520 209 | 529 099 693 | 87,4% | -12,6% |

| Поточнi рахунки юр. осiб | 2 190 090 858 | 3 102 809 674 | 3 296 245 646 | 150,5% | 50,5% |

| Кошти бюджету | 19 255 511 | 15 802 700 | 67 057 122 | 348,2% | 248,2% |

| Депозити юридичних осiб | 971 500 589 | 2 540 419 613 | 2 943 261 114 | 303,0% | 203,0% |

| Поточнi рахунки фiзичних осiб | 1 106 403 526 | 1 255 661 325 | 2 328 389 299 | 210,4% | 110,4% |

| Депозити фiзичних осiб | 3 653 954 831 | 5 111 161 318 | 8 374 254 635 | 229,2% | 129,2% |

| Розрахунки за цiнними паперами | 179 336 715 | 50 346 342 | 21 020 360 | 11,7% | -88,3% |

| Нарахованi витрати | 73 848 902 | 145 259 521 | 266 017 019 | 360,2% | 260,2% |

| Кредиторська заборгованiсть | 195 689 577 | 509 104 021 | 983 793 461 | 502,7% | 402,7% |

| Валютнi операцiї | 276 431 950 | 1 022 256 872 | 3 962 990 879 | 1433,6% | 1333,6% |

| Усього Пасиви: | 9 699 579 952 | 14 475 517 459 | 25 017 507 900 | 257,9% | 157,9% |

| Капітал |

|

|

|

|

|

| Статутний капiтал банка | 700 000 000 | 1 020 526 000 | 1 130 000 000 | 161,4% | 61,4% |

| Резерви банку | 185 530 721 | 371 088 446 | 638 269 072 | 344,0% | 244,0% |

| Результат минулих рокiв | 70 398 679 | 176 637 863 | 513 778 318 | 729,8% | 629,8% |

| Результат поточного року | 9 759 371 | 135 800 253 | 53 539 595 | 548,6% | 448,6% |

| Субординований борг | 56 000 000 | 0,0% | -100,0% | ||

| Усього Капiтал: | 1 021 688 770 | 1 704 052 562 | 2 335 586 984 | 228,6% | 128,6% |

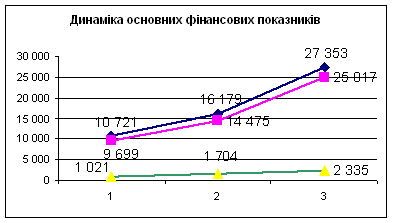

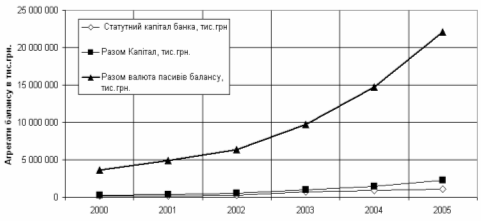

Аналізуючи данні приведеної таблиці можна зробити висновок, що протягом двох років активи банку збільшилися на 16631 млн. грн. (відповідно на 155,1%), пасиви на 153179 млн. грн. (відповідно 157,9%), а капітал протягом двох років збільшився на 1313 млн. грн. (відповідно на 128,6%).

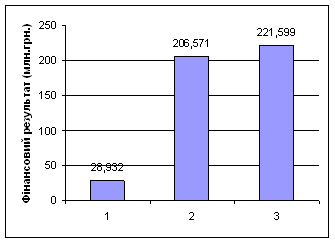

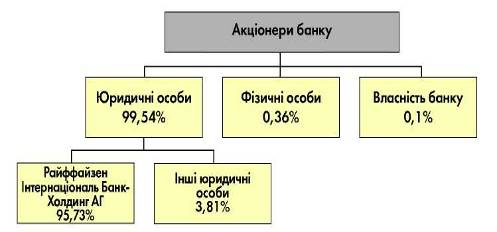

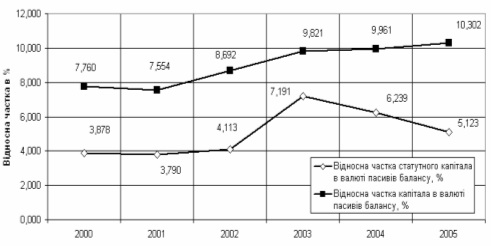

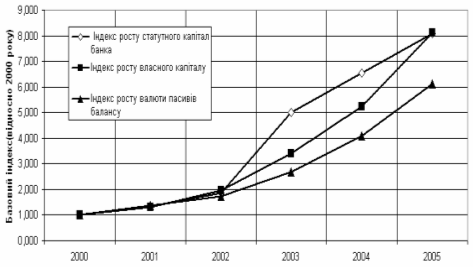

Для наочності за даними таблиці 1 побудуємо графіки (рис. 1 і рис. 2).

|

|

|

Рис. 1

Рис. 2

Порівняно з попереднім роком у 2004-му сумарний прибуток банків збільшився на 52.7%.

Дещо поліпшилися показники ефективності діяльності в цілому по системі. Так, рентабельність активів підвищилася з 1.04 до 1.07%. капіталу - із 7.61 до 8.43%.

Протягом 2005 року банківські доходи зростали вищими темпами, ніж витрати, що обумовило поліпшення співвідношення цих показників, яке за підсумками 2005 року становили 20 0723 млн. грн. Цього досягнуто за результатами року дорівнювало 93.7% (у 2003 році- 94.1%).

Протягом 2005 року в структурі доходів сталися такі зміни: на 0.6 відсоткового пункту зменшилася частка процентних доходів, на 1,8 - комісійних. Водночас частка інших операційних доходів на 2.6 п.п. зросла. Незмінною залишилася частка результату від торговельних операцій. Як бачимо, в умовах зменшення ролі процентних доходів у зв'язку зі зниженням процентних ставок за кредитами банки переорієнтувалися на інші джерела доходів, зокрема - на операційні доходи.

Витрати порівняно з 2004 роком зросли на 43.3% і за станом на 01.01.2006 р. дорівнювали 18 8096 млн. грн. Збільшення відбулося за рахунок зростання процентних витрат - на 2 8393 млн. грн.. або на 57.8%; комісійних - на 116.0 млн. грн.. або на 30.2%; інших операційних витрат - на 377.7 млн. грн.. або на 47.1%; загальних адміністративних витрат - на 1 7040 млн. грн.. або на 35.2%; вирахувань у резерви - на 691 9 млн. грн.. або на 40.1%.

Банки мають таку структуру витрат: процентні становлять 7 755.8 млн. грн. (41.2% від загальної суми витрат); комісійні - 500 2 млн. грн. (2.7%), інші операційні витрати - 1 1799 млн. грн. (6.3%); загальні адміністративні витрати - 6 5463 млн. грн. (34.8%); відрахування в резерви - 24172млн. грн. (12.9%); інші витрати – 410 2 млн. грн. (2.1%).

Зміни, що протягом 2005 року відбулися в структурі витрат, позитивно вплинули на рентабельність діяльності банків.

Проведемо фінансовий аналіз ПриватБанку за даними звітності 2003-2005 років.

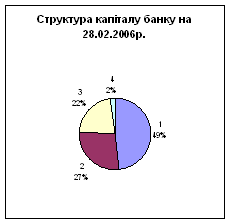

Надійність та фінансова стійкість банку протягом 2002-2005 років підвищилась. Про це свідчить зростання власного капіталу швидкими темпами. Також слід сказати, що показники маневреності та незалежності власного капіталу не перевищували допустимих значень, що свідчить про те, що банк є фінансово стійким.

Як вже зазначалося, позитивною тенденцією в діяльності ПриватБанку є збільшення рівня капіталізації банку. Це забезпечує підвищення інвестиційного потенціалу, розширення операцій з різними групами клієнтів, зміцнює довіру до банку.

Щодо управління ліквідністю, то ця позиція – одне з пріоритетних завдань банківського менеджменту. Разом із стандартним набором інструментів банк використовує і власні методики, щодо визначення запасів ліквідності, оцінок, розрахунків ризиків, тощо, забезпечуючи точний аналіз та якісне управління. Розроблено план управління ліквідністю у випадку кризових ситуацій, здійснюється довгострокове та оперативне прогнозування цієї позиції, моделюється стан ліквідності та зміни зовнішніх і внутрішніх факторів.

Оперативне управління здійснюється казначейством банку. Постійно аналізуються структура активів та зобов’язань, розриви та відхилення від встановлених норм.

Що стосується управління фінансовими ризиками, то у банку дотримуються процедури визначення та затвердження лімітів, регулярно проводиться моніторинг кредитного портфеля, сформовано необхідні страхові резерви під активні операції.

З метою розробки та дотримання необхідних процедур усіма підрозділами банку, від центрального офісу до філіалу, створені та діють спеціалізовані комітети: з управління активами та пасивами, кредитні, тарифні та ін.

Важливою складовою запобігання надмірним кредитним ризикам є формування достатніх резервів. Формування резервів під можливі витрати з активних операцій здійснюється банком згідно з вимогами НБУ та відповідно до нарощування обсягів кредитування. Загальний обсяг сформованих резервів під кредитні ризики станом на 01.01.2006 рік становив 1 286 911 170.74 тис. грн.

Для визначення ефективності діяльності ПриватБанку проведемо розрахунок деяких показників (табл. 2) та проаналізуємо структуру та динаміку змін показників доходів та витрат банку.

Таблиця 2 - Динаміка основних показників ефективності фінансової діяльності ПриватБанку протягом 2003-2005 років

| Показник | Рекомендоване значення, % | 2003 р. | 2004 р. | 2005 р. |

| Рентабельність капіталу | - | 0,73% | 1,29% | 1,40% |

| Рентабельність активів | 0,75-1,5 | 0,09% | 0,15% | 0,19% |

Проаналізувавши дані таблиці 1. слід зазначити, що спостерігається позитивна тенденція до підвищення показників ефективності діяльності банку. Так, рентабельність активів поступово зростає, проте, показник ще не досягає рекомендованого значення (0,75%-1,5%). Рентабельність капіталу підвищилась з позначки 0,73% у 2004 році до рівня 1,40% у 2005 році. Така тенденція свідчить про зростання платоспроможності банківської установи.

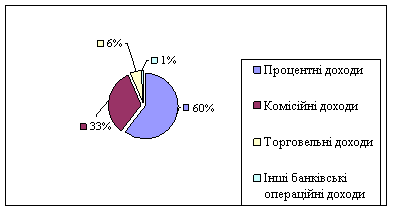

Протягом 2003-2005 років доходи банку збільшилися на 3 121 437 тис. грн. В основному, такі зміни відбулися за рахунок збільшення процентних доходів на 2 227 783 тис.грн., комісійних доходів – на 340 448 тис. грн. та торговельних доходів – на 407 278 тис. грн. Найбільшими темпами зростали торговельні доходи – 302,80% та інші банківські операційні доходи- 302,80%.

Станом на 1 січня 2006 року доходи ПриватБанку становили 5 024 831 тис.грн., що більше на 1 158 560 тис. грн , ніж попереднього року. Найбільшими темпами зростали торговельні та комісійні доходи: 75,87% та 50, 61% відповідно.

Структуру доходів банку на звітну дату зображено на рисунку 3.

Рис. 3 - Структура доходів ПриватБанку станом на 01.01.2006 р.

Основна частина доходів банку припадає на процентні доходи – 60%, менша частина належить комісійним доходам – 33%. Інші статті доходів займають незначну частину.

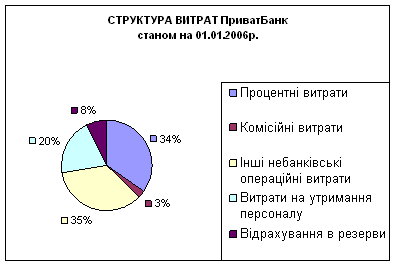

Витрати банку протягом 2003-2005 років мали тенденцію до зростання. Абсолютне відхилення складало 1 03 409 тис. грн. Проте, зростання витрат меншими темпами (123,27%), ніж доходів (124,14%) обумовило збільшення чистого прибутку на 13 972 тис. грн.(326,83%).

За даний період процентні витрати збільшилися на 401 480 тис.грн. Також суттєвий вплив на загальний розмір витрат мали інші небанківські операційні витрати які з 2003 по 2006 рік збільшилися на 473 438 тис. грн.; та витрати на утримання персоналу, які за цей період зросли на 155 377 тис. грн.

Протягом 2005 року витрати ПриватБанку зросли на 551 906 тис. грн.

Суттєві зміни відбулися в наступних статтях витрат: інші небанківські операційні витрати зросли на 266 528 тис. грн.; процентні витрати – на 212 425 тис. грн. Зменшення на 909 тис. грн. відбулося у статті „Інші банківські операційні витрати ”.

Досить суттєвими є витрати банку на утримання персоналу, які станом на 1 січня 2006 року складали 406 018 тис. грн.

Найбільшими темпами зростали комісійні витрати та небанківські: 71,82% та 61,94% відповідно. Приріст процентних витрат за 2005 рік склав 44,26%.

Слід зазначити, що за період, що аналізується процентні та комісійні доходи зростали меншими темпами, ніж процентні та комісійні витрати .

Розглянемо детальніше структуру витрат.

Як показано на рисунку 4.”Структура витрат ПриватБанку станом на 01.01.2006 р.”, найбільшу питому вагу в структурі витрат мають процентні витрати - 34 % та інші небанківські операційні витрати – 35%. На нашу думку така структура витрат не є оптимальною для банку як з точки зору ефективності діяльності, так і кінцевих фінансових результатів. Цілком нормальним для банку є те, що в його структурі переважають процентні витрати, бо вони є результатом діяльності по залученню коштів, які потім спрямовуються на отримання доходів.

Велику частку в структурі посідають витрати на утримання персоналу - 20%. Слід приділити значну увагу та розробити заходи по їх скороченню.

За період з 2003 по 2005 рік чистий прибуток зріс на 13 972 тис. грн.(326,83%), та на 1 січня 2006 року досяг рівня 18 247 тис. грн. Це обумовлюється більшими темпами зростання доходів (124,14%) над витратами (123,27%).

Найбільші темпи зростання прибутку відмічено в 2004 році (167,50%), що обумовлюється збільшенням обсягів активних операцій, зокрема значного нарощення кредитного портфелю, низькими темпами зростання комісійних та процентних витрат порівняно з тими ж статтями доходів.

Рис. 4 - Структура витрат ПриватБанк станом на 01.01.2006 р.

Зважаючи на те, що прибуткова діяльність є необхідною умовою фінансової надійності, основними напрямами забезпечення стабільної прибуткової діяльності банку у подальшому повинні бути зростання та поліпшення якості й структури активів за рахунок збільшення частки саме дохідних активів, що сприятиме збільшенню доходів, та зниження рівня банківських витрат, насамперед за рахунок загальних адміністративних витрат, зокрема - на утримання персоналу. Банкам необхідно диверсифікувати дохідні джерела, вживати заходів щодо зменшення ризиків, збільшення обсягу власного капіталу.

Отже фінансове становище банку є стабільним. Поступово збільшується його надійність та фінансова стійкість. До речі, не може не втішати і той факт, що останнім часом до банку проявляють значний інтерес потенційні інвестори, зокрема міцні західні банківські структури, що хотіли б придбати акції ПриватБанку. Такий інтерес є яскравим доказом стабільного фінансового стану банку. Адже, жодному інвестору навіть на думку не спаде вкладати кошти у структуру або бізнес, які мають проблеми та недостатній рівень надійності.

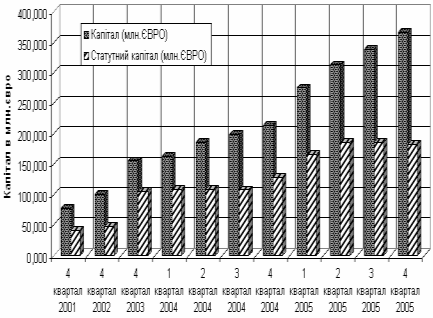

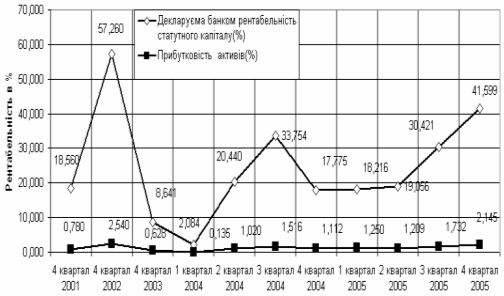

Для наочності вище сказаного приведемо графіки на яких відображена динаміка збільшення фінансового результату ПриватБанку за останні три роки. Джерелом інформації є мережа Internet, а саме інформація Української асоціації комерційних банків. По данним побудуємо таблицю фінансових результатів ПриватБанку за 2003-2005 рр. (Табл..3.)

Таблиця 3 - Фінансовий результат ПриватБанку за 2003-2005 рр. (млн. грн.)

| №п/п | Дата | Фінансовий результат | Питома вага (%)** | Прибутковість статутного капіталу (%) | Прибутковість активів (%) |

| 1 | На 1.01.2004р. | 28,932 | 7,177 | 7,23 | 0,34 |

| 2 | На 1.01.2005р. | 206,571 | 24,544 | 29,510 | 1,396 |

| 3 | На 1.01.2006р. | 221,599 | 19475 | 16,611 | 1,141 |

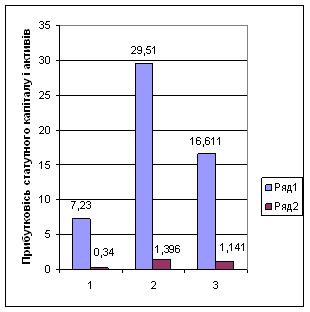

За даними, наведеними в таблиці 3. побудуємо графіки (рис. 5. і 6).

Рис. 5 - Фінансовий результат ПриватБанку (2003-2005 рр.)

Рис. 6 - Прибутковість статутного капіталу і активів (%)

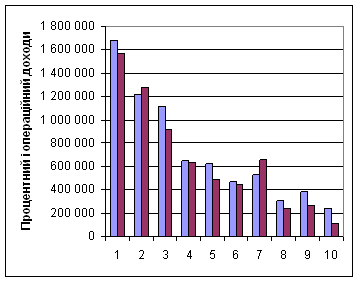

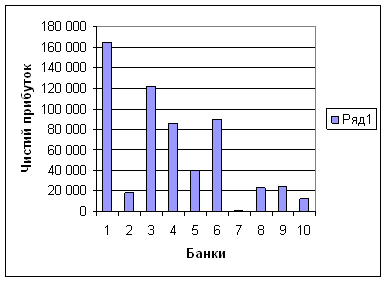

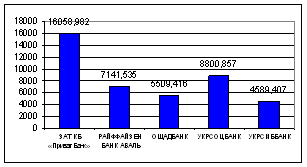

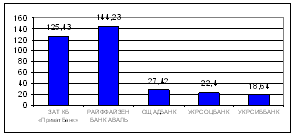

Згідно опублікованих в Віснику НБУ даних про фінансові результати українських банків на 1.01.2006р. представимо таблицю (Табл. додатку В) з результатами 1-ї групи (10 банків) і на її основі побудуємо графіки (Рис.7 і 8).

Рис. 7 - Процентний і операційний доходи українських банків 1-ї групи (на 1.01.2006 р.)

Рис. 8 - Чистий прибуток українських банків 1-ї групи (на 1.01.2006 р.)

Висновки

Ефективне функціонування національної економіки, її розвиток разом з постійним зростанням добробуту населення не уявляється можливим без вирішення завдань забезпечення ефективного функціонування банківської системи та її основних елементів – комерційних банків.

У висновках зазначимо, що наявність повноцінної та адекватної інформаційної бази управлінського обліку, досліджені та вдосконалені підходи до контролю, аналізу і прогнозування прибутковості банку, дозволяють використовувати методи та прийоми комплексного аналізу при плануванні діяльності банку.

Досліджуючи комплекс питань, пов’язаних з проблемами підвищення прибутковості банку, ми дійшли до висновку не тільки необхідності використання комплексного аналізу при оцінці діяльності банку, а й необхідності глибокого розуміння факторів впливу, їх складових, тенденцій та перспектив подальшого розвитку. Складність організації і технологій роботи сучасного банку вимагає знань не тільки методик, а й адекватного інформаційного та технічного забезпечення, постійного вдосконалення систем управління, наявності оптимальних технологій продажу банківських продуктів, високого рівня освіти та культури банківської справи. Дане дослідження допомагає у вирішенні питання щодо методичного посилення управління прибутковістю банку з врахуванням складності організації роботи сучасного банку та великого розмаїття факторів, що впливають на його прибуткову і надійну роботу.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Банківський менеджмент: Навч. посіб. для вищ. навч. закл. / О. Кириченко, І. Гіленко, А. Ятченко. – К.: Основи, 1999. – 671 с.

2. Дмитренко М. Управління фінансами банку // Вісник НБУ. – 2002. – № 11. – С. 29.

3. Інструкція про порядок регулювання діяльності банків в Україні: Постанова Правління Національного банку України № 368 від 28.08.2001.

4. Інструкція про порядок регулювання та аналіз діяльності комерційних банків: Постанова Правління Національного банку України № 141 від 14.04.2001.

5. Методика розрахунку економічних нормативів регулювання діяльності банків в Україні: Постанова Правління Національного банку України № 489 від 28.08.2001.

6. Растяпін А., Губенко І. Планування фінансових показників діяльності комерційних банків на основі лінійних регресій них моделей // Вісник НБУ. – 2001. – № 6. – С. 21–23.

7. Савлук М.І., Мороз А.М., Пуховкіна М.Ф., Лазепко І. М., Шамова І. В. Гроші та кредит: Підручник / Ред. М.І. Савлук. – К.: КНЕУ, 2001. – 602 с.

8. Ширинская Е.Б., Пономарева Н.А., Купчинский В.А. Финансово-аналитическая служба в банке: Практ. пособие. – М., 1998. – 144 с.

9. Мережа Інтернет

Додаток А

Зведений баланс КБ ПРИВАТБАНК за 28-02-2006

| Найменування статті | Сума |

| Активи |

|

| Готiвковi кошти в касi | 1 337 371 048.51 |

| Кошти в НБУ | 1 381 723 296.95 |

| Кошти на коррахунках "Ностро" | 374 626 122.79 |

| Вкладення в ОВДП | 51 760 142.95 |

| Межбанкiвськi кредити | 2 363 832 108.31 |

| Кредити юридичним особам | 9 922 406 902.90 |

| Кредити фiзичним особам | 6 821 350 682.63 |

| Нарахованi доходи | 337 277 713.28 |

| Цiннi папери | 138 404 607.50 |

| Основнi засоби банка | 1 103 813 086.54 |

| Дебiторська заборгованiсть | 1 453 492 374.70 |

| Валютнi операцiї | 3 962 990 878.51 |

| Резерви пiд кредити | -1 895 954 081.99 |

| Усього Активи: | 27 353 094 883.58 |

| Пасиви |

|

| Кошти на коррахунках "Лоро" | 132 469 675.43 |

| Мiжбанкiвськi депозити | 2 112 908 997.74 |

| Кредити мiжнарод. фiнанс.орг. | 529 099 692.67 |

| Поточнi рахунки юр. осiб | 3 296 245 645.52 |

| Кошти бюджету | 67 057 121.60 |

| Депозити юридичних осiб | 2 943 261 114.04 |

| Поточнi рахунки фiзичних осiб | 2 328 389 298.91 |

| Депозити фiзичних осiб | 8 374 254 634.66 |

| Розрахунки за цiнними паперами | 21 020 360.22 |

| Нарахованi витрати | 266 017 019.23 |

| Кредиторська заборгованiсть | 983 793 461.35 |

| Валютнi операцiї | 3 962 990 878.51 |

| Усього Пасиви: | 25 017 507 899.88 |

| Капiтал |

|

| Статутний капiтал банка | 1 130 000 000.00 |

| Резерви банку | 638 269 071.57 |

| Результат минулих рокiв | 513 778 317.62 |

| Результат поточного року | 53 539 594.51 |

| Усього Капiтал: | 2 335 586 983.70 |

| Найменування статті | Сума |

| Активи |

|

| Готiвковi кошти в касi | 880 704 294.89 |

| Кошти в НБУ | 1 108 495 340.35 |

| Кошти на коррахунках "Ностро" | 369 892 897.31 |

| Вкладення в ОВДП | 76 693 752.20 |

| Межбанкiвськi кредити | 2 292 660 191.94 |

| Кредити юридичним особам | 6 644 475 962.68 |

| Кредити фiзичним особам | 3 031 775 127.74 |

| Нарахованi доходи | 289 666 683.12 |

| Цiннi папери | 709 672 036.04 |

| Основнi засоби банка | 745 779 627.71 |

| Дебiторська заборгованiсть | 333 515 806.49 |

| Валютнi операцiї | 1 022 256 871.79 |

| Резерви пiд кредити | -1 326 018 571.53 |

| Усього Активи: | 16 179 570 020.73 |

| Пасиви |

|

| Кошти на коррахунках "Лоро" | -7 261 148.60 |

| Мiжбанкiвськi депозити | 177 496 869.16 |

| Кредити мiжнарод. фiнанс.орг. | 18 520 209.41 |

| Кредити Нацiонального Банку | 533 940 143.07 |

| Поточнi рахунки юр. осiб | 3 102 809 673.58 |

| Кошти бюджету | 15 802 699.99 |

| Депозити юридичних осiб | 2 540 419 613.21 |

| Поточнi рахунки фiзичних осiб | 1 255 661 325.13 |

| Депозити фiзичних осiб | 5 111 161 318.24 |

| Розрахунки за цiнними паперами | 50 346 341.90 |

| Нарахованi витрати | 145 259 520.85 |

| Кредиторська заборгованiсть | 509 104 021.19 |

| Валютнi операцiї | 1 022 256 871.79 |

| Усього Пасиви: | 14 475 517 458.92 |

| Капiтал | |

| Статутний капiтал банка | 1 020 526 000.00 |

| Резерви банку | 371 088 446.04 |

| Результат минулих рокiв | 176 637 862.55 |

| Результат поточного року | 135 800 253.22 |

| Усього Капiтал: | 1 704 052 561.81 |

| Найменування статті | Сума |

| Активи |

|

| Готiвковi кошти в касi | 654 872 273.33 |

| Кошти на коррахунках "Ностро" | 740 948 470.58 |

| Межбанкiвськi кредити | 628 021 156.70 |

| Кредити юридичним особам | 5 950 286 425.61 |

| Кредити фiзичним особам | 2 033 159 187.75 |

| Нарахованi доходи | 393 401 715.28 |

| Цiннi папери | 192 891 768.98 |

| Основнi засоби банка | 455 688 760.65 |

| Розрахунки по госп. дiяльн. | 55 458 274.64 |

| Дебiторська заборгованiсть | 192 096 036.20 |

| Валютнi операцiї | 276 431 949.69 |

| Резерви пiд кредити | - 851 987 297.29 |

| Усього Активи: | 10 721 268 722.12 |

| Пасиви |

|

| Кошти на коррахунках "Лоро" | 45 785 350.87 |

| Мiжбанкiвськi депозити | 363 080 570.62 |

| Кредити Нацiонального Банку | 18 609 706.00 |

| Кредити мiжнарод. фiнанс.орг | 605 591 864.82 |

| Поточнi рахунки юр. осiб | 2 190 090 858.22 |

| Кошти бюджету | 19 255 510.68 |

| Депозити юридичних осiб | 971 500 589.05 |

| Поточнi рахунки фiзичних осiб | 1 106 403 525.62 |

| Депозити фiзичних осiб | 3 653 954 831.26 |

| Розрахунки за цiнними паперами | 179 336 715.43 |

| Нарахованi витрати | 73 848 902.27 |

| Кредиторська заборгованiсть | 195 689 577.15 |

| Валютнi операцiї | 276 431 949.70 |

| Усього Пасиви: | 9 699 579 951.69 |

| Капiтал | |

| Статутний капiтал банка | 700 000 000.00 |

| Резерви банку | 185 530 720.69 |

| Результат минулих рокiв | 70 398 678.53 |

| Результат поточного року | 9 759 371.21 |

| Субординований борг | 56 000 000.00 |

| Усього Капiтал: | 1 021 688 770.43 |

Додаток Б

Достатні та критичні значення показників

| Показники | Достатні значення | Критичні значення |

| 1 | 2 | 3 |

| Розмір капіталу, грн. | 20000000 | 1000 |

| Розмір активів, грн. | 100000000 | 10000 |

| Коефіцієнт платоспроможності, % (відношення власного капіталу до чистих активів, що характеризує достатність капіталу | 25 | 3 |

| Прибутковість капіталу, % (відношення прибутку до власного капіталу) | 40 | 0 |

| Прибутковість активів, % (відношення прибутку до активів) | 10 | 0 |

| Коефіцієнт миттєвої ліквідності, % (відношення високоліквідних активів(каса, коррахунок в НБУ та інших банках) до зобов’язань до запитання. Показує, яка частина зобов’язань може бути сплачена негайно). | 100 | 10 |

| Генеральний коефіцієнт ліквідності, % (відношення ліквідних активів (каса, коррахунки і власний капітал) до всіх зобов’язань. Характеризує здатність банку при неповерненні виданих позик задовільнити вимоги кредиторів. | 100 | 20 |

| Коефіцієнт якості активів, % (показує на скільки термінові депозитні інструменти та власний капітал покривають видані кредити). | 100 | 20 |

| Якість роботи на між банківському ринку, % (відношення суми виданого кредиту і чистих активів до суми залученого міжбанківського кредиту і чистих активів. Характеризує політику банку в галузі управління активами і пасивами). | 100 | 30 |

| Коефіцієнт ресурсної бази, % (відношення власного капіталу до всіх зобов’язань. Характеризує ступінь забезпеченості своїх зобов’язань власними ресурсами). | 30 | 5 |

| Коефіцієнт ефективності, % (показує оптимальність значення відношення власного капіталу до чистих активів. Характеризує ефективність проведення банком операцій). | 90 | 0 |

| Коефіцієнт якості пасивів, % (відношення коштів на розрахункових рахунках та коррахунках до всіх зобов’язань). | 70 | 0 |

Додаток В

Вагові коефіцієнти для різних категорій користувачів інформації

| Показники | Користувачі інформації | ||

| Топ-менеджери | Кліент банки | Інші | |

| Розмір капіталу | 8.44 | 8.27 | 8.78 |

| Розмір активів | 7.67 | 7.09 | 7.11 |

| Коефіцієнт платоспроможності | 7.56 | 8.91 | 8.56 |

| Прибутковість капіталу | 9.67 | 6.82 | 8.44 |

| Прибутковість активів | 9.11 | 7.36 | 7.22 |

| Коефіцієнт миттєвої ліквідності | 7.44 | 8.18 | 8.00 |

| Генеральний коефіцієнт ліквідності | 6.44 | 7.45 | 7.22 |

| Коефіцієнт якості активів | 4.67 | 5.73 | 6.00 |

| Якість праці на міжбанківському ринку | 5.78 | 5.64 | 6.76 |

| Коефіцієнт ресурсної бази | 6.78 | 7.65 | 6.89 |

| Коефіцієнт ефективності | 6.56 | 6.09 | 5.11 |

| Коефіцієнт якості пасивів | 7.33 | 4.36 | 5.44 |

Додаток Г

Загальні показники оцінки прибутковості

| Коефіцієнт | K | 01.01.2004 | 01.01.2005 | 01.01.2006 |

| ROA (Прибуток / Активи) | 1 | 3,77% | 1,56% | 0,28% |

| Прибуток / Продуктивні активи (ПА) | 2 | 5,61% | 2,43% | 0,47% |

| ROE (Прибуток / Капітал) = ROA*EM = PM*AU*EM | 3 | 12,46% | 5,87% | 1,45% |

| Доходи / Капітал | 4 | 143% | 137% | 135% |

| Прибуток / Зобов'язання | 5 | 5,40% | 2,12% | 0,35% |

| PM (Прибуток / Доходи) | 6 | 9% | 4% | 1% |

| ЧПД / Доходи | 7 | 21% | 22% | 28% |

| Чистий непроцентний дохід ("Тягар") / Доходи | 8 | -13% | -18% | -27% |

| AU (Доходи / Активи) | 9 | 43% | 36% | 26% |

| Процентні доходи / Активи | 10 | 21% | 17% | 14% |

| Непроцентні доходи / Активи | 11 | 22% | 19% | 13% |

| EM (Мультиплікатор капіталу = Активи / Капітал) | 12 | 3,30 | 3,77 | 5,11 |

| Доходні активи / Капітал | 14 | 2,22 | 2,42 | 3,09 |

| Рентабельність АК = Прибуток / Акціонерний капітал | 15 | 116% | 40% | 10% |

| Чиста процентна маржа (ЧПМ) = ЧПД / Активи | 16 | 9% | 8% | 7% |

| ЧПД / Продуктивні активи | 17 | 14% | 12% | 12% |

| Процентний спред | 18 | 13% | 14% | 15% |

| Структура доходів, витрат та прибутку | ||||

| Непроцентні доходи / Доходи | 19 | 51% | 52% | 49% |

| Непроцентні витрати / Витрати | 20 | 69% | 73% | 77% |

| "Тягар" / Прибуток = 100% - ЧПД / Прибуток | 21 | -1,45 | -4,10 | -25,17 |

| Витрати / Доходи | 22 | 91% | 96% | 99% |

| Процентні витрати / Доходи | 23 | 28% | 26% | 23% |

| Процентні витрати / Процентні доходи | 24 | 57% | 54% | 45% |

| Непроцентні витрати / Доходи | 25 | 63% | 70% | 76% |

| Непроцентні витрати / Непроцентні доходи | 26 | 125% | 134% | 156% |

| Достатня маржа= Операційні витрати / Продуктивні активи | 27 | 30% | 23% | 16% |

| Операційні доходи / Продуктивні активи | 28 | 64% | 56% | 43% |

| Окупність витрат = Прибуток / Витрати | 29 | 10% | 4% | 1% |

| ЧПД / Процентні витрати | 30 | 0,76 | 0,84 | 1,22 |

| "Тягар" / Непроцентні витрати | 31 | -0,20 | -0,25 | -0,36 |

| Коеф-т собівартості банківських продуктів = (Витрати - Небанк.доходи) / ПА | 32 | 58% | 54% | 43% |

| Прибуток / Витрати на утримання персоналу | 33 | 59% | 26% | 5% |

ДОДАТОК Д

Схема організації розподілу доходів та витрат (основні принципи)

| Х | Зони виникнення доходів/витрат | Зони виник-нення доходів та витрат від основної (банківської) діяльності | Зони виникнення адміністративно-управлінських доходів/витрат та доходів/вит-рат по забезпеч-ченню основної діяльності | Зони виникнення загальнобанківських доходів/витрат | Всього |

| № п/п | Х | Профіт-центри (підрозділи бізнес-напрямків) | Менеджмент та підрозділи підтримки | Банк в цілому (статті доходів/ витрат не ідентифіковані за підрозділом) | |

| А | Б | В | Г | Д | Е |

| Вид доходів/витрат | |||||

| 1 | Прямі доходи | В1 | Г1 | Х | Е1=В1+Г1 |

| 2 | Прямі витрати | В2=В2.1+В2.2 | Г2=Г2.1+Г2.2 | Х | Е2=В2+Г2 |

| 2.1. | Операційні | В2.1 | Г2.1 | Х | Е2.1=В2.1+Г2.1 |

| 2.2 | На утримання персоналу | В2.2 | Г2.2 | Х | Е2.2=В2.2+Г2.2 |

| 2.3 | Матеріальні та інші | В2.3 | Г2.3 | Х | Е2.3=В2.3+Г2.3 |

| 3 | Трансфертні доходи | В3 | Г3 | Х | Е3=В3+Г3 |

| 4 | Трансфертні витрати | В4 | Г4 | Х | Е4=В4+Г4 |

| 5 | Всього результат по прямих та трансфертних доходах/витратах | В5=В1-В2+В3-В4 | Г5=Г1-Г2+Г3-Г4 | Х | Е5=В5+Г5 |

| 6 | Загальні (непрямі) доходи | Х | Х | Д6 | Е6=Д6 |

| 7 | Загальні (непрямі) витрати | Х | Х | Д7 | Е7=Д7 |

| 8 | Перерозподіл накладних доходів/витрат | В8=Г5´Кбр | Х | Х | Е8=В8+Г8 |

| 9 | Фінансовий результат | В9=В5+В8 | Х | Д9=Д6-Д7 | Е9=В9+Д9 |

| Примітки: | Деталізується в розрізі: а)бізнес-напрямків; б)продуктів та послуг | Не приймає участь в розподілі |

Кбр в цьому випадку – це база розподілу доходів та витрат менеджменту та підрозділів підтримки. Основні принципи розрахунку бази розподілу адміністративно-управлінських витрат та витрат по забезпеченню основної діяльності (в частині накладних витрат) на бізнес-підрозділи (показник Кбр) більш детально розкриємо в подальшому дослідженні.

ДОДАТОК Ж

Процес формування прибутку по продукту (доходоутворюючому) та визначення його прибутковості

| Стаття (розрахунок) | Результат | Примітки |

| Прямі доходи по продукту (рах.60, 61, 62, 63, 67) | – | Через закріплення доходів по операціям ідентифікованими за продуктами |

| – | = Валові доходи по продукту | – |

| Мінус прямі витрати по продукту (рах.71, 73, 77) | Через закріплення витрат по операціям ідентифікованими за продуктами | |

| – | = Чисті валові доходи по продукту | – |

| Мінус Непрямі витрати (з/п, амортизація, інші) (рах.73, 74) | – | Дані беруться або з локальних баз даних або за допомогою використання нормативно-розподільчого методу |

| Мінус Трансфертні витрати | – | За даними управлінського обліку (модуль „Визначення трансфертного результату”). |

| – | = Номінальний прибуток по продукту | – |

| Плюс Непрямі доходи (рах.62, 63, 64) | Так само | |

| – | = Реальний прибуток по продукту | – |

| Поділити на Обсяг відповідного продукту | ||

| – | = Прибутковість продукту | – |

ДОДАТОК З

Схема організації розподілу доходів та витрат (розподіл за рахунками)

| Стаття | Вид доходів/витрат | Код по Профіт-центру (підрозділу бізнес-напрямків) | Групи рахунків | Код Менеджменту та підрозділів підтримки | Групи рахунків | Код загальнобанківських статей доходів/витрат (не ідентифіковані за підрозділом) | Групи рахунків |

| 1 | Прямі доходи | В1 | 600 - 609, 610 -611, 6203, 6204 (крім рахунків переоцінки валпозиції), 6209, 630, 639, 649 (за доходами ідентифікованими за бізнесом), 671 | Г1 | 6204 (по рахункам переоцінки валпозиції), 649 (крім доходів ідентифікованих за бізнесом), | Х | Х |

| 2 | Прямі витрати | В2=В2.1+В2.2 | Г2=Г2.1+Г2.2 | Х | Х | ||

| 2.1 | Операційні | В2.1 | 700 - 709, 710, 739, 770, 771, 772, | Г2.1 | 710 (за рахунками менеджмент-центру), | Х | Х |

| 2.2 | На утримання персоналу | В2.2 | 740 (за управл. обліком) | Г2.2 | 740 (за управл. обліком) | Х | Х |

| 2.3 | Матеріальні та інші | В2.3 | 742 (за управл. обліком), 745 (за управл. обліком) | Г2.3 | 741, 742 (за управл. обліком), 743, 744, 745 (за управл. обліком), 749, | Х | Х |

| 3 | Трансфертні доходи | В3 | (за управл. обліком) | Г3 | (за управл. обліком) | Х | Х |

| 4 | Трансфертні витрати | В4 | (за управл. обліком) | Г4 | (за управл. обліком) | Х | Х |

| 5 | Всього результат по прямих та трансфертних доходах/витратах | В5=В1-В2+В3-В4 | Г5=Г1-Г2+Г3-Г4 | Х | Х | ||

| 6 | Загальні (непрямі) доходи | Х | Х | Х | Х | Д6 | 680 |

| 7 | Загальні (непрямі) витрати | Х | Х | Х | Х | Д7 | 780, 790 |

| 8 | Перерозподіл накладних доходів/витрат | В8=Г5´к1 | Х | Х | Х | Х | Х |

| 9 | Фінансовий результат | В9=В5+В8 | Х | Х | Х | Д9=Д6-Д7 | Х |

Додаток К

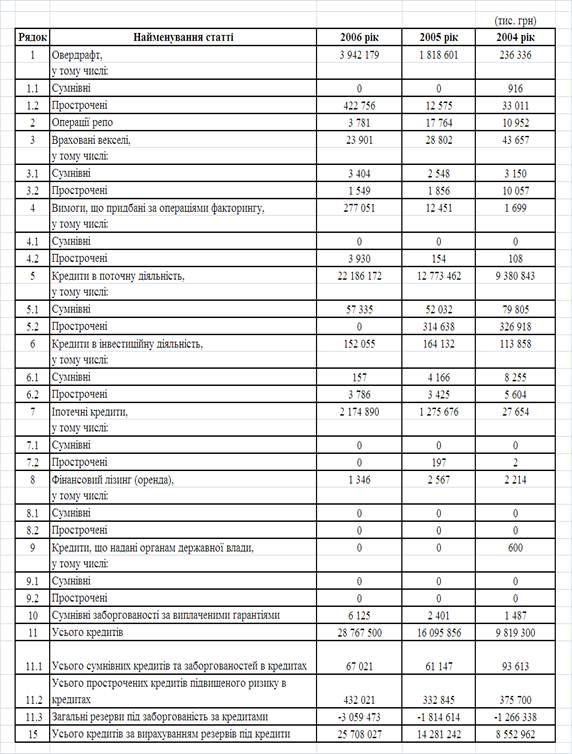

Фінансові результати діяльності банків України за станом на 01.01.2006 р.

| № п/п | Назва банку | Процентний дохід | Процентні витрати | Операційний дохід | Прибуток до оподатку-вання | Витрати на податок на прибуток | Прибуток після оподатку-вання | Чистий прибуток/ збиток банку |

| 1 | ПРИВАТБАНК | 1 679 857 | -1 097 970 | 1 565 993 | 115 204 | 49 638 | 164 842 | 164 842 |

| 2 | "АВАЛЬ" | 1 222 360 | -692 320 | 1 280 866 | 26 332 | 8 088 | 18 244 | 18 248 |

| 3 | ПРОМІНВЕСТБАНК | 1 116 694 | -690 424 | 913 434 | 187 727 | 65 406 | 122 321 | 122 321 |

| 4 | УКРСОЦБАНК | 648 294 | -372 088 | 631 908 | 128 511 | -42 801 | 85 711 | 85 711 |

| 5 | УКРСИББАНК | 623 463 | -355 887 | 489 133 | 50 661 | -11 181 | 39 480 | 39 480 |

| 6 | УКРЕКСІМБАНК | 472 175 | -226 692 | 440 436 | 132 038 | -41 880 | 90 158 | 90 158 |

| 7 | ОЩАДБАНК | 531 296 | -192 363 | 656 265 | 11 892 | -10 497 | 1 396 | 1 396 |

| 8 | РАЙФФАЙЗЕНБАНК УКРАЇНА | 307 040 | -130 613 | 240 308 | 34 752 | -11 811 | 22 942 | 22 942 |

| 9 | "НАДРА" | 381 375 | -234 852 | 264 325 | 28 847 | -4 257 | 24 590 | 24 649 |

| 10 | БРОКБІЗНЕСБАНК | 236 593 | -210 555 | 114 674 | 18 032 | -5 865 | 12 167 | 12 168 |

| Усього по групі | 7 219 147 | -4 203 764 | 6 597 342 | 733 996 | -152 148 | 581 851 | 581 914 | |

Похожие работы

... і 8 штук, номіналом 1 штука 100 000 дол.США, які придбані 19.10.1999 року в портфель до погашення 14.05.2008 року. Розділ 4. Узагальнююча оцінка фінансового стану банку 4.1 Оцінка ефективності діяльності банку Нараховані доходи «Райффайзен Банк Аваль» за 2007 р склали 127 718 тис. грн., крім того, за позабалансовим рахунком 9603 враховуються не сплачені в строк доходи в сумі 8 265 тис. ...

... розвитку банків перебувають сьогодні в центрі економічного, політичного і соціального життя країни. В останні роки спеціалісти відзначають усе більший вплив кредитної політики комерційних банків на розвиток їхньої діяльності. Однак недостатня розробка теоретичних основ кредитної політики, проблем її практичної реалізації послаблює вплив кредиту на покращення якісних і кількісних показників функці ...

... 6,12%; вагова частка в “сумнівних” кредитах — 14,65%; вагова частка в “субстандартних" кредитах — 19,25%. 2.3 Аналіз процедур оцінки фінансового стану позичальників — юридичних осіб в АКБ “Приватбанк" на протязі життєвого циклу кредиту 2.3.1 Оцінка фінансового стану позичальника ВАТ “Янцівський гранітний кар'єр” для видачі короткострокового кредиту в оборотні кошти Позичальник — відкрите ...

... банку України від 02.08.2004 N 361- Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон”, 2007 12. Про затвердження Положення про порядок формування та викорис-тання резерву для відшкодування можливих втрат за кредитними операціями банків // Постанова Правління Національного банку України від 6 липня 2000 року N 279 ( Із змінами і доповненнями, внесеними постановами Правл ...

0 комментариев