Навигация

Анализ финансовых результатов деятельности ООО «Росгосстрах-Поволжье» - «Главное управление по Республике Мордовия»

2.2 Анализ финансовых результатов деятельности ООО «Росгосстрах-Поволжье» - «Главное управление по Республике Мордовия»

Финансовый анализ деятельности страховой организации, как было отмечено выше, проводится в два этапа. Анализ абсолютных и относительных показателей.В качестве абсолютных показателей рассмотрим динамику доходов и расходов филиала ООО «Росгосстрах-Поволжье». Для начала проанализируем результат от операций по страхованию жизни. Данные представлены в таблице 2.3.

Таблица 2.3 - Динамика доходов и расходов ООО «Росгосстрах-Поволжье» - «Главное управление по Республике Мордовия» по страхованию жизни.

| Наименование показателя | Код | 2004 | 2005 | 2006 | 2007 |

| Страховые премии (взносы) | 010 | 25819 | 33257 | 11226 | 11226 |

| Доходы по инвестициям | 020 | 1450 | 1389 | 9893 | 9893 |

| Выплаты по договорам страхования | 030 | 16169 | 22390 | 19478 | 19478 |

| Изменение резервов по страхованию жизни | 040 | -11699 | -13864 | 1694 | 1694 |

| Расходы по ведению страховых операций – нетто перестрахование | 050 | 3999 | 4174 | 491 | 491 |

| затраты по заключению договоров страхования | 051 | 2162 | 1702 | 463 | 463 |

| прочие расходы по ведению страховых операций | 052 | 1837 | 2472 | 28 | 28 |

| Расходы по инвестициям | 060 | - | - | 9366 | 9366 |

| Результат от операций по страхованию жизни | 070 | -4598 | -5782 | -6522 | -6522 |

Основной доходной статьей по страхованию жизни являются страховые премии по страхованию жизни. В 2004г. сумма премий составила 25819 тыс. руб. В 2005г. рост премий по страхованию жизни продолжился. На этот раз данная сумма возросла на 29%. В абсолютном значении данная величина составила 33257 тыс. руб. В последующие годы наблюдается снижение поступлений премий. Уже в 2006г. их значение составило 11226 тыс. руб. (на 66% меньше, чем в 2005г.). В 2007г. сумма премий по страхованию жизни не изменилось. Оно так же составило 11226 тыс. руб. В общей сложности, в период с 2004г. по 2007г. сумма премий по страхованию жизни изменилась всего на 22%.

Следующей статьей дохода являются доходы по инвестициям. Их величина в 2004г. составила 1450 тыс. руб. В 2005г. объем данного вида доходов снизился. Уменьшение произошло на 61 тыс. руб. В следующем году произошло резкое увеличение данного показателя на 612%, или на 8504 тыс. руб. В 2007г. данное значение так же не изменилось. В общей сложности, доходы по инвестициям возросли на 8443 тыс. руб., или на 518% (с 1450 тыс. руб. в 2004г, до 9893 тыс. руб. в 2007г.).

В 2004г. доходы по инвестициям на 100% состояли из процентов к получению. В 2005г. их доля сократилась до 16%, остальное составили доходы от участия в других организациях. В 2006 и 2007гг. доля процентов к получению, в общей массе доходов по инвестициям составляли 5%.

Расходы ООО «Росгосстрах-Поволжье» - «Главное управление по Республике Мордовия» в страховании жизни складываются из выплат по договорам страхования, расходов по ведению страховых операций и расходов по инвестициям.

Выплаты по договорам страхования в 2004г. составили 16169 тыс. руб. В 2005г. объем выплат продолжал увеличиваться, и достиг значения 22390 тыс. руб., таким образом он возрос на 6221 тыс. руб. В следующем году количество выплат снизилось на 13%. В 2007г. данный показатель не изменился, по сравнению с 2006г. и остался на уровне 19478 тыс. руб. Расходы по ведению страховых операций в 2004г. имели величину в 3999 тыс. руб. В 2005г. сумма расходов по ведению страховых операций продолжали расти. Они возросли на 175 тыс. руб., или на 4%, и составили 4174 тыс. руб. В 2006 и 2007гг. наблюдается резкое снижение данного вида расходов до 491 тыс. руб. Данное снижение можно расценить двояко. С одной стороны – снижение расходов, с другой – столь сильное снижение расходов на ведение страховых операций можно расценить как снижение деловой активности компании.

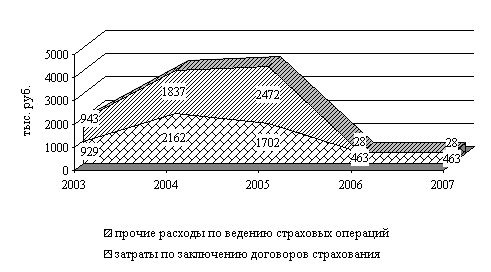

Расходы на ведение страховых операций состоят из двух статей: затраты по заключению договоров страхования, и прочие расходы по ведению страховых операций. Для большей наглядности отобразим необходимые данные в виде графика (рисунок 2.3)

Рисунок 2.3 - Динамика структуры расходов на ведение страховых операций ООО «Росгосстрах-Поволжье» - «Главное управление по Республике Мордовия»

Как можно заметить на рисунке, структура расходов на ведение дела не отличалась стабильностью. В 2004г. разница между прочими расходами по ведению страховых операций и затратами по заключению договоров страхования была весомой. Прочие расходы составляли 1873 тыс. руб., а затраты по заключению договоров – 2162 тыс. руб. Это соответствует 46% и 54%. В 2005г. ситуация меняется. На этот раз большую часть расходов составляют прочие расходы (2472 тыс. руб. – 59%), а меньшую – затраты на заключение договоров (1702 тыс. руб. – 41%). В 2006 и 2007гг. большую долю расходов на ведение страховых операций составляли затраты по заключению договоров страхования (94%). Прочие расходы по ведению страховых операций снизились до крайне низкой отметки в 28 тыс. руб. (6%).

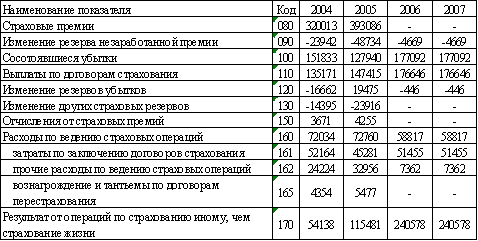

Следующая статья расходов в группе страхования жизни – расходы по инвестициям. Данный вид расходов присутствует лишь в 2006 и 2007гг. и его величина равна 9366 тыс. руб. Изменение резервов по страхованию жизни может относится как к доходам, так и к расходам. Зависит это от того, с каким знаком произошли изменения. Если происходит увеличение размера резерва по страхованию жизни, то изменение учитывается со знаком «+», и статья считается доходом. Если произошло уменьшение – то учитывается со знаком «−», и считается расходом. В 2004г. резерв по страхованию жизни снизился до -11699 тыс. руб., а в следующем году он составил -13864 тыс. руб. В 2006 и 2007гг. резерв по страхованию жизни увеличился на 1694 тыс. руб. и данное изменение было учтено как доход. Следующая группа показателей – это показатели по страхованию иному, чем страхование жизни. Необходимые данные занесем в таблицу (таблица 2.4) Страховые премии по страхованию иному, чем страхование жизни, в 2004г. имели величину 320013 тыс. руб. А в 2005г. данный показатель увеличился и составил 393086 тыс. руб. На этом доходы по данной группе показателей заканчиваются. Теперь рассмотрим расходы.

Общая тенденция к увеличению наблюдается у состоявшихся убытков. В 2004г. величина убытков составила 151833 тыс. руб. В следующем году наблюдается некоторое снижение. Убыток снизился на 16% и составил 127940 тыс. руб. В 2006-2007гг. данный показатель вновь вырос на 38% (или на 49152 тыс. руб.). В общей сложности, состоявшиеся убытки, в период с 2004 по 2007гг., выросли 25259 тыс. руб.

Таблица 2.4 - Динамика доходов и расходов ООО «Росгосстрах-Поволжье» - «Главное управление по Республике Мордовия» по страхованию иному, чем страхование жизни.

Выплаты по договорам страхования так же стабильно возрастали за весь период. В 2005г. по сравнению с 2004г. выплаты увеличились на 9%. А в 2006-2007гг. показатель возрос на 29231 тыс. руб. Отчисления от страховых премий не принимали высоких значений. Сумма данных отчислений повышалась с 3671 тыс. руб. в 2004г., до 4255 тыс. руб. в 2005. Общий объем расходов по ведению страховых операций имел тенденцию к росту в 2004-2005г.г., когда они достигли своего максимума в 72760 тыс. руб. Отдельная группа показателей – изменение резервов. Подведем итог по данной группе показателей, проведя анализ результата от операций по страхованию иному, чем страхование жизни.

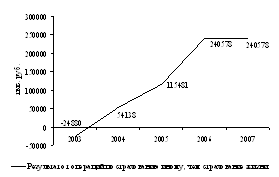

Рисунок 2.4 - Динамика результата от операций ООО «Росгосстрах-Поволжье» - «Главное управление по Республике Мордовия» по страхованию иному, чем страхование жизни.

В данной группе показателей, результат от операций оказался положительным, начиная с 2004г. По графику видно, что результат по данному виду операций весь рассматриваемый период рос достаточно высокими темпами.

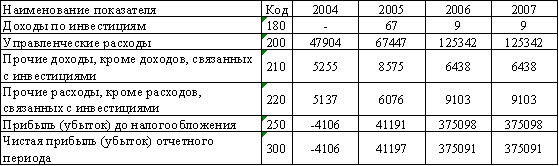

Перейдем к следующей группе абсолютных показателей. В него включены прочие доходы и расходы, и итоговые показатели.

Таблица 2.5 - Прочие доходы и расходы ООО «Росгосстрах-Поволжье» - «Главное управление по Республике Мордовия»

Доходы по инвестициям появились лишь в 2005г. Их сумма составила 67 тыс. руб. В следующем году величина дохода по инвестициям снизилась до 9 тыс. руб.

Управленческие расходы ежегодно росли достаточно высокими темпами. В первый год рассматриваемого периода, данный вид расходов составил 47904 тыс. руб. В 2005г. они возросли еще на 19543 тыс. руб. В 2006-2007гг. управленческие расходы достигли максимальной величины в 125342 тыс. руб.

Прочие доходы, кроме доходов, связанных с инвестициями на 63% увеличились в 2005г. В 2006-2007гг. объем прочих доходов снизился на 2137 тыс. руб.

Если рост предыдущего показателя имел положительный эффект, то рост прочих расходов – является отрицательным показателем. Их величина росла на протяжении всего периода. Сумма возросла с 5137 тыс. руб. в 2004г., до 9103 тыс. руб. в 2007г.

В первый год, до налогообложения, общий результат деятельности рассматриваемой компании являлся убытком. В 2004г. он составил 4106 тыс. руб. 2005г. филиал ООО «Росгосстрах-Поволжье» закончил уже с прибылью. Она составила 41191 тыс. руб. В последующие годы данная величина возросла еще на 810%.

Чистая прибыльимеет аналогичную динамику.

На основе только что рассмотренных данных рассчитаем первый из относительных показателей – коэффициент убыточности (таблица 2.6)

В первый год рассматриваемого периода коэффициент убыточности составил 0,22. На следующий год данный коэффициент снижается, что является положительным показателем. Однако в 2006г. уровень убыточности достигает значения 5,28, который сохраняется и в 2007 году.

Таблица 2.6 - Расчет коэффициента убыточности ООО «Росгосстрах-Поволжье» - «Главное управление по Республике Мордовия»

| Показатель | 2004 | 2005 | 2006 | 2007 |

| Всего выплат | 151340 | 169805 | 196124 | 196124 |

| Расходы по ведению страховых операций по страхованию жизни | 3999 | 4174 | 491 | 491 |

| Расходы по ведению страховых операций по страхованию, иному чем страхование жизни | 72034 | 72760 | 58817 | 58817 |

| Сумма выплат и расходов на ведение дела | 76033 | 76934 | 59308 | 59308 |

| Всего премий | 345832 | 426343 | 11226 | 11226 |

| Коэффициент убыточности | 0,22 | 0,18 | 5,28 | 5,28 |

Следующий относительный показатель – общая рентабельность. Расчеты проведем при помощи нижеследующей таблицы. (таблица 2.7)

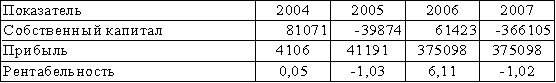

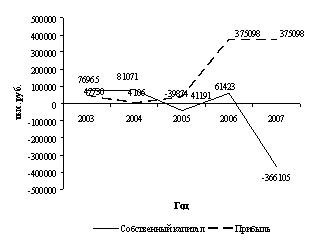

Колебания собственного капитала и прибыли отобразим на графике (рисунок 2.5).

Таблица 2.7 - Расчет общей рентабельности ООО «Росгосстрах-Поволжье» - «Главное управление по Республике Мордовия»

На графике видно, как в 2005г. и в 2007г. собственный капитал оказался отрицательным. Но если в 2005г. его величина была не столь низка, то в 2007г. она составила -366105 тыс. руб. А это на 447176 тыс. руб. ниже, чем максимальное значение данного показателя. Нельзя не заметить, что прибыль организации с каждым последующим годом только увеличивается. Если в 2004г. ее сумма достигла рекордно низкой отметки в 4106 тыс. руб., то в последующие два года величина прибыли только росла. А в 2007г. ее значение осталось на уровне предыдущего года. Это является положительным моментом, ведь прибыль – наиболее важный показатель деятельности организации, который в условиях рыночной экономики составляет основу экономического развития любой организации.

Рисунок 2.5 – Динамика собственного капитала и прибыли ООО «Росгострах-Поволжье» - «Главное управление по Республике Мордовия»

В 2004г. рентабельность составила лишь 0,05. Причина столь низкого значения заключается в резко снизившейся прибыли, и увеличении вложенного собственного капитала. 2006г. стал самым благоприятным для филиала ООО «Росгосстрах-Поволжье». Уровень рентабельности возрос до 6,11. Объем прибыли был на достаточно высоком уровне, также уменьшение собственного капитала, по сравнению с 2004г., позволило прибыли поднять рентабельность достаточно высоко. Ситуацию, сложившуюся в 2005 и 2007гг. можно назвать, разве что, катастрофой. Произошло снижение собственного капитала до отрицательных значений. Вследствие чего рентабельность упала до невероятно низкой отметки в -1,03 и -1,02 соответственно.

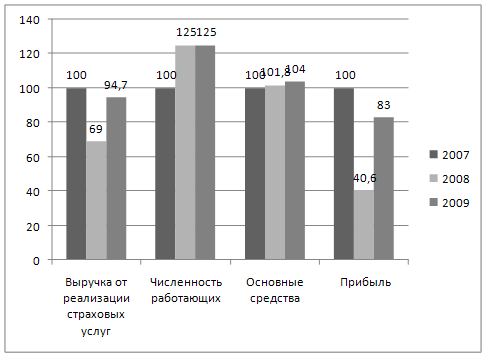

По проведенному анализу финансового состояния страховой компании ООО «Росгосстрах-Поволжье» - «Главное управление по Республике Мордовия» можно сделать вывод о неудовлетворительном результате их деятельности. После проведенной реструктуризации компании в 2003г., финансовое положения их временно улучшилось. Увеличились рентабельность, активы, собственный капитал и прибыль компании, снизились убыточность и размер обязательств. Однако в 2006г. компания понесла огромные убытки, вследствие чего финансовые результаты за 2007 год оказались отрицательными. Руководство ОАО «Росгосстрах» не могло не отреагировать на подобное положение вещей, и в этом году компания вновь подвергается реструктуризации.

Похожие работы

... средствами и иные задачи в финансовой и хозяйственной сфере на основе собственного видения перспектив осуществления производственной деятельности и перспектив развития. 2. Анализ финансового состояния страховой компании на примере компании «РОСНО» Группа компаний РОСНО является одной из крупнейших страховых групп в России. В нее входят универсальная страховая компания федерального уровня ...

... , данная работа является хорошим тренировочным полигоном, для тех, кто желает испытать себя на готовность к самостоятельной предпринимательской деятельности. Рисунок 7 - Схема 3. Разработка рекламной ПРОГРАММЫ ОАО «РЕСО-ГАРАНТИЯ» 3.1. Цели рекламной программы Для начала фирма должна четко представлять цель рекламы, то есть, зачем будет проведена рекламная кампания. Целью данной ...

... ; - поиск информации и последующая ее обработка; - выявление возможностей ресурсного обеспечения; - ранжирование целей; - формулирование решения; - оформление необходимых документов; - реализация принятого решения. В страховой компании «Югория» для решения конкретной проблемы чаще всего используется метод «мозгового штурма». То есть собирают весь ...

... размер свободных активов компании выше нормативного размера, чистые активы на конец отчетного периода тоже выше размера уставного капитала) ЗАО «Тихоокеанская страховая компания» проводить процедуру финансового оздоровления не следует. Анализом финансовой устойчивости предприятия и его платежеспособности занимаются не только руководители и соответствующие службы предприятия, но и его учредители, ...

0 комментариев