Навигация

Анализ деятельности ОАО "Татфондбанк" в области маркетинга

2. Анализ деятельности ОАО "Татфондбанк" в области маркетинга

2.1 Характеристика деятельности банка

Акционерный инвестиционный коммерческий банк «Татфондбанк», именуемый в дальнейшем «Банк», является кредитной организацией, созданной по решению учредителей в форме акционерного общества закрытого типа, преобразованной решением акционеров в акционерное общество открытого типа (Протокол Общего Собрания акционеров № 10 от 14 июля 1995 года). Решением Общего Собрания акционеров (протокол №2/97 от 8 мая 1997 года) организационно-правовая форма приведена в соответствие с Федеральным законом Российской Федерации «Об акционерных обществах» № 208-ФЗ от 26 декабря 1995 года и определена как открытое акционерное общество.

В отечественной банковской системе Татфондбанк работает всего 14 лет. Татфондбанк продолжает активную экспансию в другие регионы – на сегодняшний день успешно работают филиалы в таких городах, как Москва, Санкт-Петербург, Чебоксары, Пермь и Сургут. В ближайшее время банк откроет филиал и в Новосибирске. Так, Татфондбанк в настоящее время открыто 12 филиалов, 74 дополнительных офиса, 9 операционных касс. К концу 2010 года, количество подразделений банка превысит 100. Татфондбанк занимает 16 место в списке самых «факторинговых» кредитных учреждений в России. Он осуществляет факторинговые операции с января 2006 года.

Большое место в деятельности Татфондбанка занимают валютные операции, денежные переводы в рублях РФ и долларах США по России, странам СНГ, ближнего и дальнего зарубежья по системе WESTERN UNION, MIGOM, TRAVELIKC и различные банковские услуги.

Стратегия Банка в работе с клиентами базируется на принципе высокого качества обслуживания и предоставления полного спектра услуг всем категориям.

На сегодняшний день в Банке обслуживается более 4 тысяч предприятий организаций и индивидуальных предпринимателей, среди которых, как крупные хорошо известные компании, так и представители малого и среднего бизнеса.

Более 155 тысяч клиентов обслуживаются в Банке на конец 2009 года. Рост клиентской базы благодаря постоянной работе по совершенствованию и расширению спектра представляемых услуги, а также сочетанию комплексного подхода к продаже высококачественных банковских продуктов и индивидуальной работе с каждым клиентом на основе конкурентоспособных тарифов.

Банк стремится обеспечить максимально полное удовлетворение потребностей клиентов в проведение расчетов скорости платежей удобстве обслуживания. Современные каналы обслуживания «Банк-клиент» обеспечивают достаточную степень надежности и конфиденциальности операций, не уступающих уровню безопасности при личном обращении в коммерческий банк.

Технологичность и высокий профессионализм сотрудников позволяют Банку предполагать одинаково высокий уровень обслуживания клиентов, как в Казани, так и по Республике.

Основную деятельность Банк осуществляет на рынке банковских услуг Республики Татарстан. Банковская система республики на протяжении многих лет работает стабильно, обеспечивая бесперебойное и своевременное проведение расчетов всеми участниками платежной системы. Республика по-прежнему занимает лидирующие позиции по целому ряду количественных и качественных параметров банковского бизнеса. На отдельных сегментах рынка ОАО «АИК Б «Татфондбанк» стабильно занимает 2-ю позицию среди самостоятельных банков Республики Татарстан по таким основным финансовым показателям, как:

- сумма активов,

- величина собственных средств,

- общая сумма привлеченных средств,

- вклады населения,

- кредитные вложения.

На долю активов Татфондбанка приходится 12,1% от совокупных активов самостоятельных банков. На рынке частных вкладов среди банков, действующих на территории республики, Татфондбанк опережают «АкБарс» Банк и региональный Сбербанк. Доля Татфондбанка на рынке частных вкладов на 1 января 2009 года составила 9,6%.

Среди крупнейших банков РФ по состоянию на 1 января 2009 года Татфондбанк занимает 68-е место по размеру активов, 50-е место по размеру собственного капитала (журнал «Профиль» №6 от 23.02.09). В рейтинге 100 самых надежных российских банков, при составлении которого учитываются параметры достаточности капитала, ликвидности, доходности, развитости клиентской базы, диверсификации структуры активов и их рискованности, по состоянию на 1 января 2009 года Татфондбанк занимает 12-ю позицию (журнал «Профиль» №6 от 23.02.09).

По данным аналитического агентства «РосБизнесКонсалтинг» среди 100 самых филиальных банков России по итогам 2008 года, Татфондбанк занимает 35-е место.

В июне 2008 года российским рейтинговым агентством «Эксперт РА» Татфондбанку присвоен рейтинг на уровне А «Высокий уровень кредитоспособности». Среди факторов, определяющих высокую кредитоспособность Банка, были отмечены приемлемый уровень достаточности капитала, высокое качество корпоративного управления, хорошая кредитная история. В октябре 2008 года «Эксперт РА» выступило с подтверждением ранее присвоенного рейтинга.

Международное агентство Moody’s Investor Service подтвердило ОАО «АИК Б «Татфондбанк» рейтинг по депозитам в местной и иностранной валюте на уровне «B2/NP», рейтинг по заимствованиям в иностранной валюте на уровне «В2», рейтинг по национальной шкале – на уровне «Baa1.ru», а также рейтинг финансовой устойчивости Банка на уровне «E+» (BFSR).

Сохранение рейтинга Татфондбанка на прежнем уровне на фоне снижения международных рейтингов ряда российских банков и общей макроэкономической нестабильности связано с укреплением финансовой устойчивости Банка, готовностью Правительства Татарстана оказать поддержку Банку. Подтверждая высокий уровень текущей кредитоспособности Банка, агентство, тем не менее, учитывая происходящие негативные события на финансовом рынке и в банковском секторе РФ, присвоило рейтингам Банка «негативный» прогноз. Однако факторы, обусловившие это решение, не зависят от Банка и относятся к внешним факторам.

Результаты финансово-хозяйственной деятельности кредитной организации – эмитента, факторы, оказавшие влияние на изменение размера выручки от продажи эмитентом услуг и прибыли (убытков) кредитной организации – эмитента от основной деятельности, включая влияние инфляции, изменения курсов иностранных валют, решений государственных органов, иных экономических, финансовых, политических и других факторов – таблица 2.1.1.

Таблица 2.1.1

Основные показатели деятельности ОАО «Татфондбанк» (тыс. руб.)

| Наименование показателя | 01.01.2007 | 01.01.2008 | 01.01.2009 |

| Проценты, полученные и аналогичные доходы от: | |||

| Размещения средств в банках в виде кредитов, депозитов, займов и на счетах в других банках | 25 329 | 255 980 | 292 341 |

| Ссуд, предоставленных другим клиентам | 1 180 911 | 2 317 330 | 3 542 376 |

| Средств, переданных в лизинг | 0 | 0 | 0 |

| Ценных бумаг с фиксированным доходом | 38 571 | 128 666 | 343 607 |

| Других источников | 563 | 2 878 | 4 724 |

| Итого проценты полученные и аналогичные доходы: | 1 245 374 | 2 704 854 | 4 183 048 |

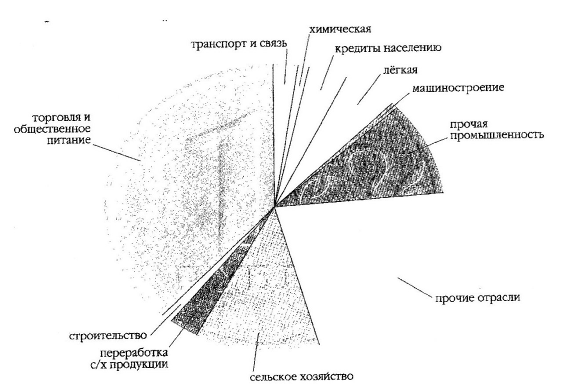

Рис. 2.1.1 Отраслевая структура кредитов выданных в 2008 году.

Посредством кредитных ресурсов Банка были реализованы инвестиционные проекты, стратегически важных предприятий, как ОАО АИКБ «Татфондбанк» активно участвует в инвестировании своих ресурсов, а агропромышленный комплекс.

В 2008 году объем инвестиций в сельское хозяйство составило 2,2 млрд. рублей, из которых 40% было направлено на приобретение сельскохозяйственной техники.

Таблица 2.1.2

Проценты, уплаченные и аналогичные расходы (тыс. руб.)

| Показатели по: | 2007 | 2008 | 2009 |

| Привлеченным средствам банков, включая займы и депозиты | 96 175 | 313 024 | 349 486 |

| Привлеченным средствам других клиентов, включая займы и депозиты | 440 625 | 1 154 890 | 2 219 716 |

| Выпущенным долговым ценным бумагам | 328 217 | 445 006 | 528 871 |

| Арендной плате | 12 363 | 19 876 | 36 456 |

| Итого проценты, уплаченные и аналогичные расходы: | 877 380 | 1 932 796 | 3 134 529 |

| Чистые процентные и аналогичные доходы | 367 994 | 772 058 | 1 048 519 |

| Комиссионные доходы | 26 355 | 155 344 | 295 563 |

| Комиссионные расходы | 23 153 | 32 959 | 118 817 |

| Чистый комиссионный доход | 3 202 | 122 385 | 176 746 |

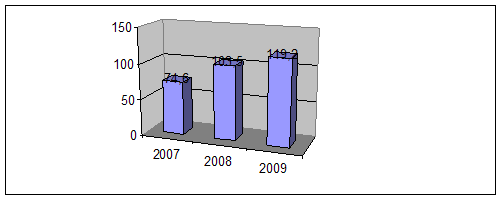

Прирост кредитного портфеля физических лиц с учетом операции по уступке прав требований, составил за 2008 год почти 300 млн. рублей. При кредитовании физических лиц на приобретение транспортных средств Банк сотрудничает с 28 автосалонами.

С ноября 2009 года Банк совместно с Агентством по ипотечному кредитованию и Агентством по ипотечному жилищному кредитованию начал работу по предоставлению кредитов населению на покупку готового жилья либо для финансирования долевого участия в жилищном строительстве.

С 2006 года Татфондбанк активно работает на «факторинговом» рынке. В настоящее время Банк заключил договора с 14 торговыми организациями города по предоставлению населению товаров народного потребления с последующей переуступкой долга. Среди контрагентов банка крупные торговые организации, торгующие бытовой техникой, сотовыми телефонами, мебелью, многие из которых известны и за пределами Республики.

Таблица 2.1.3

Прочие операционные доходы (тыс. руб.)

| Показатели | 2006 | 2007 | 2008 |

| Доходы от операций с иностранной валютой и с другими валютными ценностями, включая курсовые разницы | 290 640 | 354 687 | 412 807 |

| Доходы от операций по купле-продаже драгоценных металлов, ценных бумаг и другого имущества, положительные результаты переоценки драгоценных металлов, ценных бумаг и другого имущества | 61 498 | 92 604 | 153 752 |

| Доходы, полученные в форме дивидендов | 810 | 1 215 | 1 538 |

| Другие текущие доходы | 75 611 | 85 430 | 165 027 |

| Итого прочие операционные доходы: | 428 559 | 533 936 | 739 124 |

| Текущие доходы: | 799 755 | 1428 379 | 1964 389 |

В ОАО «Татфондбанк» наблюдается устойчивое увеличение всех статей доходов. Наибольшими темпами увеличиваются доходы от операций по купле-продаже драгоценных металлов, ценных бумаг и другого имущества, положительные результаты переоценки драгоценных металлов, ценных бумаг и другого имущества, соответственно будет увеличиваться и налогообложение данных операций.

Также можно отметить рост доходов от операций с иностранной валютой и с другими валютными ценностями, включая курсовые разницы, что подтверждает профессионализм сотрудников банка и умелое использование корзины валют для получения дополнительного дохода.

В результате проведенного исследования можно говорить о том, что анализируемый банк ведет эффективную финансово-хозяйственную деятельность, что подтверждается текущими доходами ОАО «Татфондбанк».

Таблица 2.1.4

Прочие операционные расходы (тыс. руб.)

| Показатели | 2007 | 2008 | 2009 |

| Расходы на содержание аппарата | 121 195 | 620 639 | 843 273 |

| Эксплуатационные расходы | 74 952 | 92 856 | 116 768 |

| Расходы от операций с иностранной валютой и другими валютными ценностями, включая курсовые разницы | 304 121 | 387 546 | 502 611 |

| Расходы от операций по купле-продаже драгоценных металлов, ценных бумаг и другого имущества, отрицательные результаты переоценки драгоценных металлов, ценных бумаг | 70 504 | 78 200 | 93 440 |

| Другие текущие расходы | 41 315 | 94 820 | 179 033 |

| Всего прочих операционных расходов: | 612 087 | 1 274 061 | 1 735 125 |

| Чистые текущие доходы до формирования резервов и без учета непредвиденных доходов / расходов | 187 668 | 154 318 | 229 264 |

| Изменение величины резервов на возможные потери по ссудам | -15 999 | -36595 | -41 609 |

| Изменение величины резервов под обесценение ценных бумаг и на возможные потери | 0 | 0 | 0 |

| Изменение величины прочих резервов | -3 | 0 | 0 |

| Чистые текущие доходы без учета непредвиденных доходов / расходов | 203 670 | 190 913 | 270 873 |

| Непредвиденные доходы за вычетом непредвиденных расходов | 0 | 0 | 0 |

| Чистые текущие доходы с учетом непредвиденных доходов / расходов | 203 670 | 190 913 | 270 873 |

| Налог на прибыль | 58 797 | 107 817 | 174 703 |

| Отсроченный налог на прибыль | 0 | 0 | 0 |

| Непредвиденные расходы после налогообложения | 0 | 0 | 0 |

| Прибыль (убыток) за отчетный период: _ | 203 670 | 190 913 | 270 873 |

ОАО «Татфондбанк» имеет все необходимые резервы, создаваемые на основании требований Центрального банка. Сумма резервов в течении анализируемого периода возрастает, что увеличивает конкурентоспособность ОАО «Татфондбанк».

Похожие работы

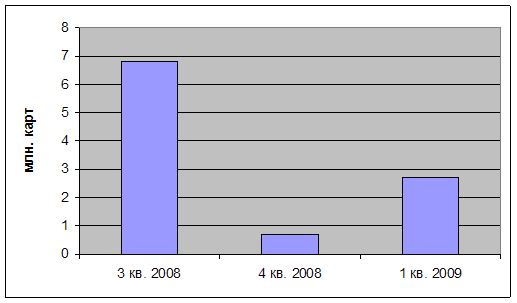

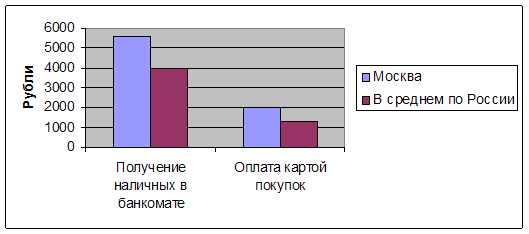

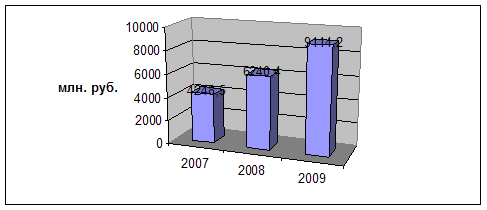

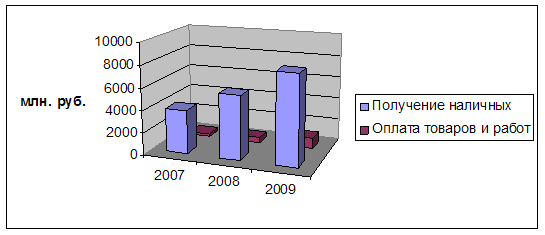

... карт увеличивается с 35% до 41% при одновременном некотором снижении доли дебетовых карт с 65% до 59%. 3 Пути совершенствования деятельности ОАО «МДМ Банк» на рынке пластиковых карт 3.1 Динамика кредитных операций с использованием пластиковых карт в России По данным Центрального Банка Российской Федерации, в настоящее время на руках у россиян находится почти четырнадцать миллионов « ...

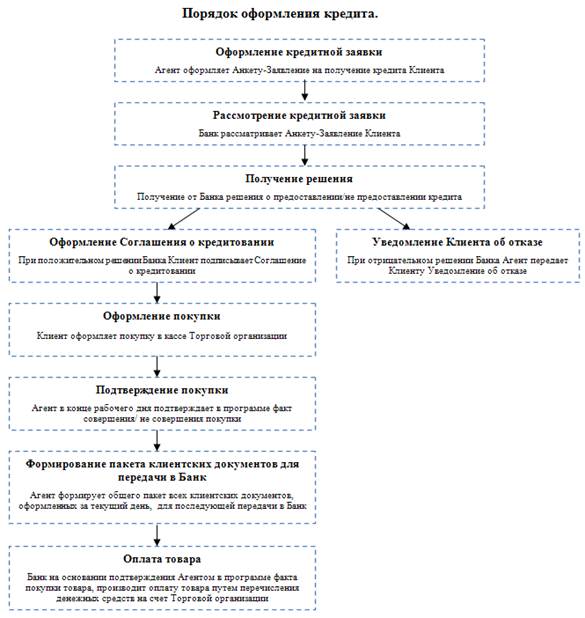

... телефонам, проверка Клиента по имеющимся базам данных. 5. Получение решения. 5.1 Получение отрицательного решения. В программе формируется Уведомление Банка о невозможности предоставить Потребительский кредит. 5.2 Получение положительного решения. При принятии Банком положительного решения о предоставлении кредита, Клиенту открывается Текущий кредитный счет. 6. Оформление соглашения о ...

0 комментариев