Навигация

Основні результати діяльності ВАТ АКБ „Укрсоцбанк”

1.2 Основні результати діяльності ВАТ АКБ „Укрсоцбанк”

у 2008 – 2009 рр.

За переліком видів послуг, які надаються, та груп клієнтів, що ними користуються, а також сферами застосування залучених ресурсів і власного капіталу та, відповідно до Статуту, АКБ “Укрсоцбанк” є універсальною кредитно-фінансовою установою; протягом звітного періоду банк здійснював банківську діяльність на підставі законодавчих і нормативних актів, що регулюють банківську діяльність в Україні, в тому числі отриманої від Національного банку України ліцензії за №5 від 29 грудня 2001 року, дозволу №5-2 від 29 липня 2003 року та додатка до дозволу №5-2 від 29 липня 2003 року. Зазначені ліцензія та дозвіл дозволяють банку здійснювати всі операції, передбачені нормами статті 47 Закону України “Про банки і банківську діяльність” [1].

Станом на 01.01.2009 року (за результатами діяльності у 2008 році) банк ВАТ АКБ „Укрсоцбанк» займав наступні рейтингові місця в банківській системі України, маючи нижченаведений рівень основних показників діяльності [46]:

1. За рівнем валюти балансу:

- 5 місце в рейтингу – 49,695 млрд.грн.;

- 5,57% частку від сумарної валюти балансу БС України.

2. За рівнем власного капіталу:

- 4 місце в рейтингу – 553,08 млн.євро (при нормативному рівні не менше 10,0 млн.євро);

- 4,86% частку від сумарного власного капіталу БС України.

3. За рівнем кредитно – інвестиційного портфелю:

- 5 місце в рейтингу -42,796 млрд.грн.;

- 5,633% частку від сумарної валюти КІП БС України;

4. За рівнем депозитів фізичних осіб в пасивах валюти балансу:

- 8 місце в рейтингу – 7,316 млрд.грн.;

- 16,43% частку у власних зобов’язаннях;

- 3,61% частку від сумарної валюти депозитів фізичних осіб в БС України.

5. За рівнем депозитів юридичних осіб в пасивах валюти балансу:

- 7 місце в рейтингу – 7.351 млрд.грн.;

- 16,51% частку у власних зобов’язаннях;

- 3,3% частку від сумарної валюти депозитів юридичних осіб в

БС України.

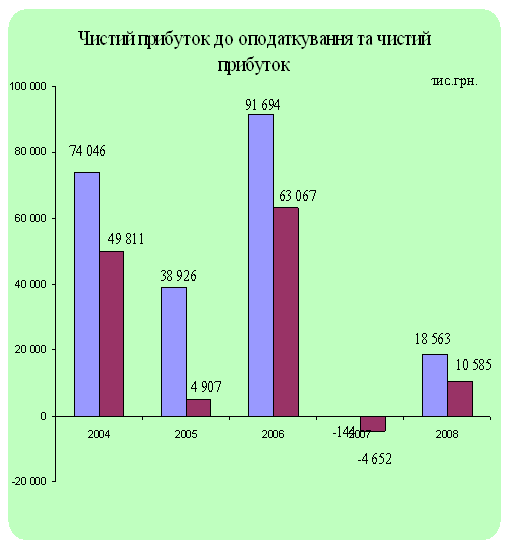

6. За рівнями прибутку і рентабельності валюти балансу(ROA) та статут-ного капіталу(ROE):

- 2 місце в рейтингу - прибуток = 791,8 млн.грн. ( 10,62% від сумарного прибутку БС України);

- ROA – 1,593% ( нормативний рівень за вимогами НБУ не менше 1,5% у 2008 році);

- ROE – 74,0% ( нормативний рівень за вимогами НБУ не менше 10% у 2008 році);

- високорентабельний та інвестиційно-привабливий банк.

Станом на 01.01.2010 року (за результатами діяльності у 2009 році) банк ВАТ АКБ „Укрсоцбанк” займає наступні рейтингові місця в банківській системі України, маючи нижченаведений рівень основних показників діяльності [46]:

1. За рівнем валюти балансу:

- 7 місце в рейтингу – 43,888 млрд. грн. (зменшення на -807,0 млн.грн. за 2009 рік);

- 5,22% частку від сумарної валюти балансу БС України.

2. За рівнем власного капіталу:

- 4 місце в рейтингу – 688,8 млн. євро (при нормативному рівні не менше 10,0 млн. євро).;

- 5,5% частку від сумарного власного капіталу БС України.

3. За рівнем сумарного кредитно – інвестиційного портфелю:

- 6 місце в рейтингу – 34,572 млрд.грн.;

- 5,44% частку від сумарної валюти КІП БС України;

4. За рівнем депозитів фізичних осіб в пасивах валюти балансу:

- 6 місце в рейтингу – 7,571 млрд.грн.;

- 20,12% частку у власних зобов’язаннях;

- 3,826% частку від сумарної валюти депозитів фізичних осіб в БС України.

5. За рівнем депозитів юридичних осіб в пасивах валюти балансу:

- 8 місце в рейтингу – 4,708 млрд.грн.;

- 12,515% частку у власних зобов’язаннях;

- 2,65% частку від сумарної валюти депозитів юридичних осіб в БС України.

6. За рівнями прибутку і рентабельності валюти балансу(ROA) та статут-ного капіталу(ROE):

- 6 місце в рейтингу - прибуток = 126,76 млн.грн. за результатами 2009 року (зниження в 6,2 рази відносно рівня 2008 року);

- ROA – 0,29% (нормативний рівень за вимогами НБУ не менше 1,5% у 2009 році).

- ROE – 9,98% (нормативний рівень за вимогами НБУ не менше 10% у 2009 році).

- низькорентабельний та інвестиційно-низькопривабливий банк за результатами 2009 року.

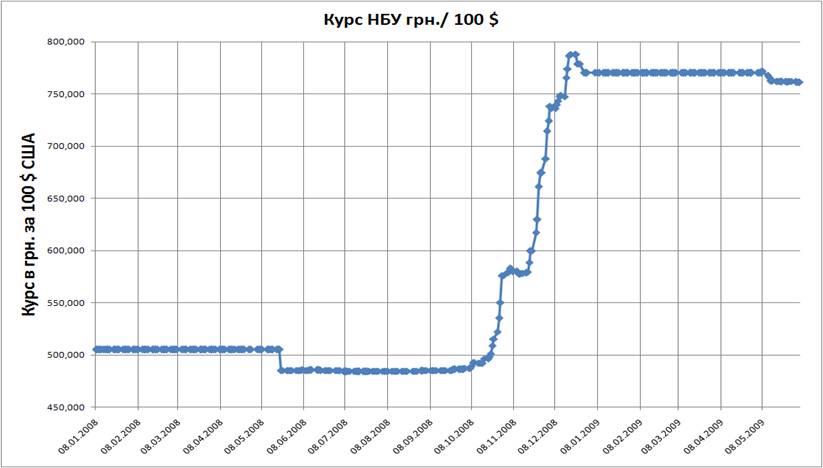

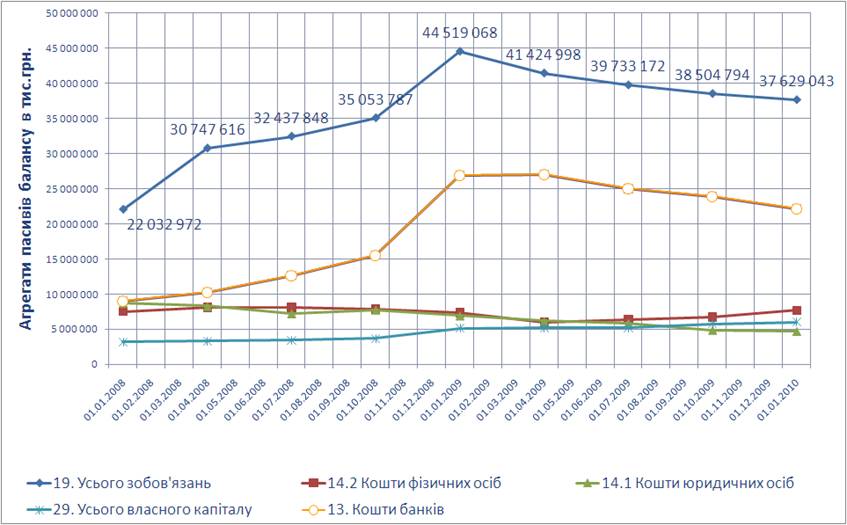

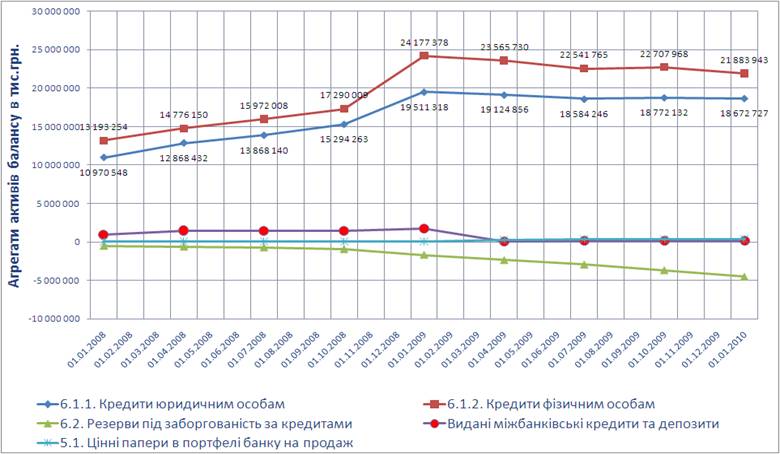

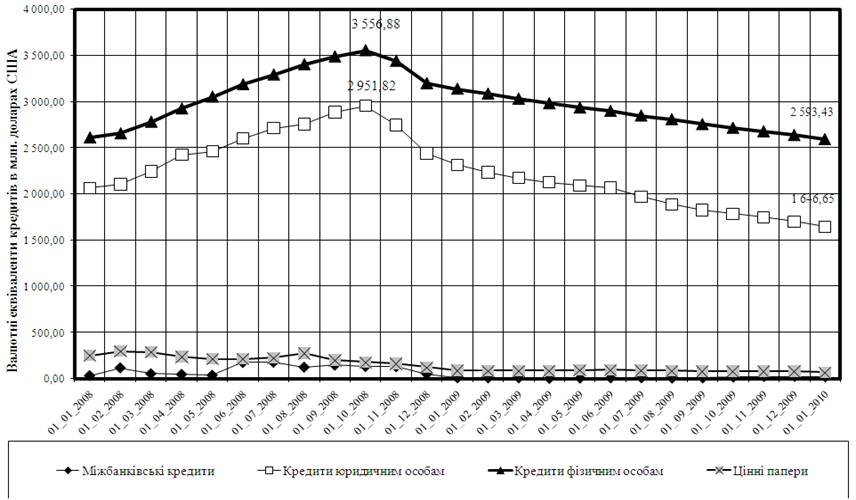

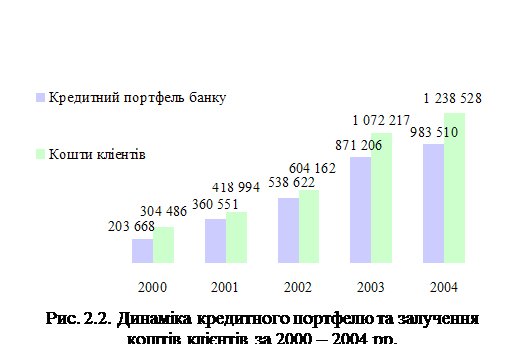

В Додатку А наведені таблиці динаміки балансу банку та фінансових результатів діяльності за 2008 - 2009 роки [44], [45]. Оскільки баланс банку (Додаток А, рис.1.2-1.3) представлений в еквівалентах національної валюти –гривні, а валютний курс у 2008 – 2009 роках має різкий стрибок у жовтні – грудні 2008 року на фоні наслідків світової фінансової кризи (рис. 1.1), в аналізі використана також еквівалентна форма валютного балансу банку в доларах США, що дозволяє аналізувати динаміку показників діяльності банку на фоні інфляції національної валюти (рис.1.4-1.6).

Рис.1.1. Динаміка «стрибку» офіційного курсу національної валюти України у 2008 - 2009 роках [27]

Рис.1.2. Динаміка абсолютних обсягів ресурсної бази АКБ «Укрсоцбанк» у 2008 - 2009 роках

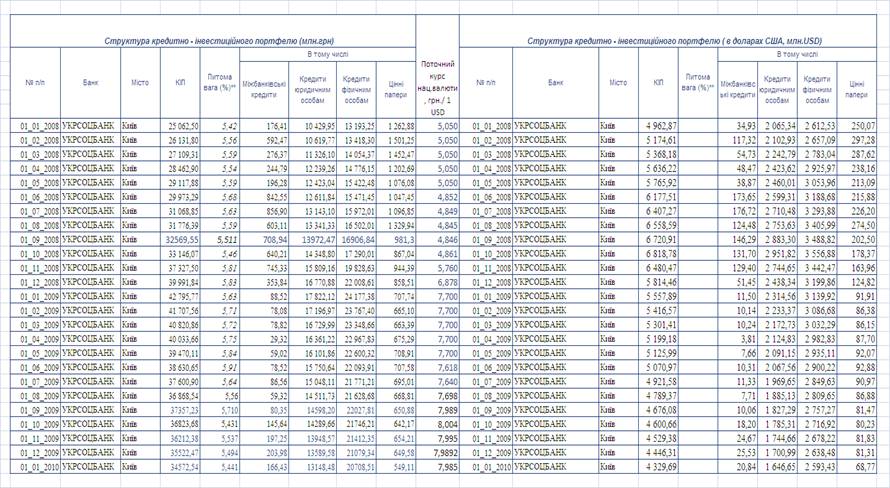

Рис.1.3 - Динаміка абсолютних обсягів кредитно –інвестиційного портфелю активів АКБ «Укрсоцбанк» у 2008 - 2009 роках

Рис.1.4 - Динаміка абсолютних обсягів валютного еквіваленту агрегатів ресурсів АКБ «Укрсоцбанк» в доларах США у 2008 - 2009 роках

Рис.1.5 - Динаміка абсолютних обсягів валютного еквіваленту інвестиційно-кредитного портфелю АКБ «Укрсоцбанк» в доларах США у 2008 - 2009 роках

Рис.1.6 - Динаміка ланцюгового приросту валютних еквівалентів обсягів агрегатів балансу АКБ «Укрсоцбанк» у 2008 - 2009 роках

Спільний аналіз графіків, наведених на рис.1.1 – 1.6, дозволяє оцінити глибину впливу світової фінансової кризи на діяльність ВАТ АКБ «Укрсоцбанк» у 2008 – 2009 році:

1. Як показують графіки, наведені на рис.1.4 - 1.6, валютний еквівалент агрегатів валюти балансу АКБ «Укрсоцбанк» почав своє падіння з 01.07.2008 року з рівня 7,403 млрд. доларів США і станом на 01.01.2010 року знизився до рівня 5,467 млрд.доларів США, тобто відносний рівень падіння становить -26,15%. При цьому динаміка доларового еквіваленту ресурсної бази власних, запозичених та залучених коштів банку в річний період (з 01.07.2008 по 01.01.2010) характеризується наступними показниками:

- доларовий еквівалент обсягу запозичених коштів інших банків зріс на +6,42% (100% міжбанківський валютний кредит материнського банку Unicredit в Європі);

- доларовий еквівалент обсягу залучених поточних коштів юридичних осіб зменшився на -63,73%;

- доларовий еквівалент обсягу залучених строкових коштів юридичних осіб зменшився на -52,89%;

- доларовий еквівалент обсягу залучених поточних коштів фізичних осіб зменшився на -50,67%;

- доларовий еквівалент обсягу залучених строкових коштів фізичних осіб зменшився на -38,6%;

- доларовий еквівалент обсягу залучених коштів за емітованими банком борговими цінними паперами зменшився на -99,6%;

- доларовий еквівалент обсягу власного капіталу зріс на +5,69%;

2. Таким чином, ресурсна база залучених коштів банку за період кризи 2008 - 2009 рр. втрачена на -52% і тільки за рахунок зовнішніх кредитів материнської групи Unicredit банк ВАТ АКБ „Укрсоцбанк” вижив в кризі.

3. Обсяг кредитного портфелю банку за 2009 рік зменшився з рівня 5,673 млрд.$ до 5,08 млрд.$ (на -10,0% без врахування інфляції), при цьому резерв на кредитні ризики зріс з рівня -219,4 млн.$ до рівня –564,3 млн.$

Таблиця 1.3

Динаміка кредитно – інвестиційного портфелю АКБ «Укрсоцбанк» у 2008 - 2009 роках [46]

Рис.1.7. Динаміка рентабельності активів ROA та власного капіталу ROE АКБ «Укрсоцбанк» у 2008 - 2009 роках

2. Розрахунково-касове обслуговування клієнтів в ВАТ АКБ „Укрсоцбанк”

2.1 Операції розрахунково-касового обслуговування клієнтів – юридичних, фізичних осіб та інших банків

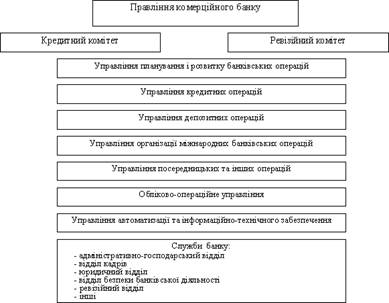

Структура банку складається з трьох бізнес-орієнтованих напрямків [45]:

· Корпоративний бізнес — обслуговування юридичних осіб.

· Роздрібний бізнес — обслуговування фізичних осіб.

· Фінансово-інституційний бізнес — надання послуг комерційним банкам та компаніям, які емітують власні фінансові інструменти, як правило, корпоративні облігації.

Відповідно з сегментацією клієнтської бази розрахунково-касове обслуговування в ВАТ АКБ „Укрсоцбанк” має уніфіковані та спеціалізовані банківські продукти:

1. Для сегменту клієнтів – юридичних осіб та приватних підприємців:

- відкриття поточних рахунків і національній та іноземній валютах, проведення перерахувань безготівкових коштів у внутрішніх та зовнішньоеко-номічних операціях;

- купівля –продаж безготівкової іноземної валюти для проведення перерахувань по оплаті зовнішньоекономічних договорів;

- видача готівки в касу підприємства чи інкасація господарської виручки готівки на розрахунковий рахунок підприємства;

- обслуговування „зарплатних” та „відряджувальних” проектів за допомогою пластикових платіжних карток з самостійним отриманням готівки в банкоматах чи проведення безготівкової оплати товарів і послуг (еквайринг);

- обслуговування „корпоративних” платіжних карток для проведення операцій безготівкової оплати послуг з рахунку підприємства;

- віддалене обслуговування клієнтів по безготівковим комерційним платежам за допомогою „електронних комплексів” – „Клієнт-банк”, „Інтернет- банкінг”, „SMS – банкінг”.

2. Для сегменту клієнтів фізичних осіб:

- відкриття поточних рахунків і національній та іноземній валютах, проведення перерахувань безготівкових коштів у внутрішніх та зовнішньоеко-номічних операціях згідно переліку операцій в Інструкції [10];

- проведення переказів готівкових коштів по оплаті комунальних послуг та інших послуг без відкриття розрахункового рахунку;

- валютообмінні готівкові операції;

- операції з продажу та покупки дорожніх чеків в іноземній валюті;

- відкриття спеціальних пенсійних та бюджетних розрахункових рахунків по отриманню пенсії та державної бюджетної допомоги;

- видача готівки з розрахункового рахунку чи зарахування готівки на розрахунковий рахунок;

- обслуговування „зарплатних”, „пенсійних”, „бюджетних” та „відряджу-вальних” проектів за допомогою пластикових платіжних карток з самостійним отриманням готівки в банкоматах чи проведення безготівкової оплати товарів і послуг (еквайринг);

- віддалене обслуговування клієнтів по безготівковим картковим платежам за допомогою „електронних комплексів” – „Інтернет-банкінг”, „SMS – банкінг”;

- проведення переказів готівкових коштів в національній та іноземній валютах по Україні та за кордон з використанням Інтернет-систем переказу „Western –Union”, „СОФТ”;

3. Для клієнтів – інших комерційних банків:

- відкриття та ведення системи взаємних „ЛОРО” та „НОСТРО” коррес-понденських рахунків для проведення переказів безготівкових коштів клієнтів в національній та іноземній валютах;

- вікриття та ведення кореспондентського рахунку в Національному банку України в системі безготівкових платежів в національній валюті;

- відкриття та ведення корреспондентських рахунків в національній та іноземній валютах в клірингових банках по обслуговуванню пластикових банківських платіжних систем через автомати самообслуговування;

- продаж та купівля готівкових коштів в національній та іноземній валю-тах за безготівкові кошти для касового обслуговування клієнтів та автоматів самообслуговування;

- обслуговування транзакцій інших платіжних систем через мережу бан-коматів ВАТ АКБ „Укрсоцбанк”.

В ВАТ АКБ „Укрсоцбанк” клієнт може обслуговуватися:

· на основі загальних тарифів;

· на основі одного із тарифних пакетів.

В додатку В наведений приклад договору на відкриття банківського рахунку та загальний тарифний пакет на розрахунково-касове обслуговування в національній та іноземній валютах.

При віддаленому розрахунковому обслуговуванні клієнти можуть управ-ляти грошовими потоками на своїх поточних рахунках незалежно від розкладу роботи банку й часу доби, не витрачаючи часу й коштів на обслуговування у відділенні:· Ви здійснюєте всі необхідні операції з рахунком завдяки системі Інтернет-Клієнт-Банк

· Ви одержуєте оперативну інформацію про рух коштів на рахунку максимально зручним для Вас способом — за телефоном, електронною поштою або за допомогою SMS-повідомлень

· Здійснення операцій у будь-який час доби, у будь-який день тижня

· Простота оформлення й використання

· Висока оперативність обслуговування завдяки застосуванню новітніх технологій і програмного забезпечення

· Високий ступінь захищеності операцій та інформації про них

Підключившись до послуги «Інтернет-Клієнт-Банк», клієнт зможе досяг-ти максимальної оперативності у своїй роботі. «Інтернет-Клієнт-Банк» — це технологічно сучасна система, що активно розвивається, легка у використанні й навчанні, багатофункціональна та абсолютно безпечна:

· Ви готуєте й передаєте в банк такі фінансові документи:

· Платіжні доручення в національній та іноземній валюті

· Заявки на купівлю, продаж і конвертацію валюти

· Зарплатні відомості для зарахування коштів на карткові рахунки співробітників

· Конфіденційні листи з можливістю вкладення файлів

· Ви одержуєте оперативну інформацію про стан Ваших рахунків і рахунків підпорядкованих Вам організацій

· Ви можете інтегрувати систему з бухгалтерськими програмами

· Ви користуєтеся переглядом, роздруківкою та імпортуванням електронних документів

· Ви маєте доступ до архіву платіжних документів за тривалий період

· Ви користуєтеся автоматичним довідником при заповненні реквізитів платіжних доручень

· Ви поповнюєте й знімаєте кошти з депозиту «OnLine»

Переваги:· Можливість виконання широкого спектра операцій

· Вигідні тарифи при щомісячній абонентській платі всього 50 грн.

· Цілковита безпека завдяки шифруванню даних, ефективним механізмам криптографічної аутентифікації та застосуванню електронного цифрового підпису під електронними документами

· Постійне розширення функціональності системи, яка дає змогу додавати нові модулі й шаблони документів

· Надання необхідного програмного забезпечення

· Можливість вибору модуля, який найбільше підходить до встановленого у Вас типу зв’язку:

Похожие работы

... для функціонування і успішної діяльності банків України та підвищення їх рейтингу. Висновок У процесі розробки теми дипломної роботи нами було вивчено питання планування доходів і витрат комерційного банку, внесено пропозиції по впровадженню заходів із підвищення рейтингу банківських установ і проаналізовано фінансовий стан і ефективність діяльності комерційного банку АКБ «Укрсоцбанк» за пер ...

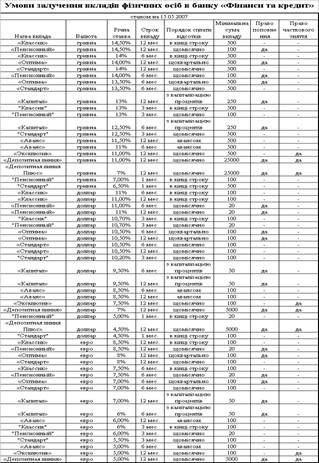

... 16,5% 16,5% 01.01.1998 15% 15% 15% 15% 15% 15% 15% 1ЮО — юридичні особи; ФО — фізичні особи РОЗДІЛ 2. ДІАГНОСТИКА СИСТЕМИ УПРАВЛІННЯ ЗАЛУЧЕНИМИ КОШТАМИ БАНКУ ТОВ БАНК “ФІНАНСИ ТА КРЕДИТ” 2.1 Загальна оцінка потенціалу банку щодо залучення коштів За станом на 1 січня 2007 року ліцензію Національного банку на здійснення банківських операцій в Україні мали 170 банків, у тому ...

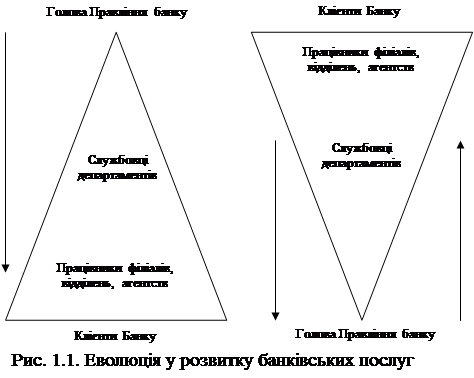

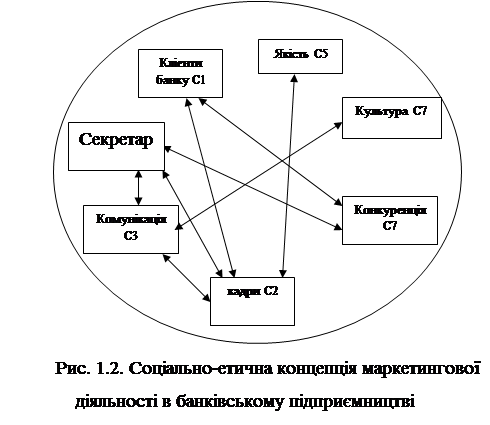

... бути: · частиною якого-небудь організаційного напряму діяльності комерційного банку; · самостійним напрямом діяльності комерційного банку; · інструментом координації та контролю всієї діяльності банківської установи. У практиці банківської діяльності можуть бути використані наступні типи організації маркетингової структури: · функції окремих працівник ...

... портфеля банку: - диверсифікація; - лімітування; - створення резервів для відшкодування втрат за кредитними операціями комерційних банків. Класифікацію методів управління кредитним ризиком наведено в схемі 2.1. (додаток Т). Методи управління ризиком кредитного портфеля банку, які застосовуються в АКБ “Укрсоцбанк”: Диверсифікація. Метод диверсифікації полягає у розподілі кредитного ...

0 комментариев