Навигация

Операції з обігу валютних цінностей та грошових виплат (табл. 1.1)

3. Операції з обігу валютних цінностей та грошових виплат (табл. 1.1).

Таблиця 1.1 Операції з валютними цінностями та грошовими виплатами, які не є об’єктом оподаткування ПДВ

| Не є об’єктом оподаткування операції з: | Норма Закону [11] | Особливості застосування |

| Обігу валютних цінностей (у тому числі національної та іноземної валюти), банківських металів, банкнот та монет Національного банку України | п. 3.2.4 | За винятком тих, що використовуються для нумізматичних цілей, базою оподаткування яких є продажна вартість |

| Випуску, обігу та погашення білетів державних лотерей | Запроваджених за ліцензією Міністерства фінансів України | |

| Виплати грошових виграшів, грошових призів і грошових винагород; прийняття ставок, у тому числі шляхом обміну коштів на жетони чи інші замінники гривні, | ||

| Поставки негашених поштових марок України, конвертів або листівок з негашеними поштовими марками України | Крім колекційних марок, конвертів чи листівок для філателістичних потреб, базою оподаткування яких є продажна вартість | |

| Виплат у грошовій формі заробітної плати (іншим прирівняним до неї виплатам), а також пенсій, стипендій, субсидій, дотацій за рахунок бюджетів або Пенсійного фонду України чи фондів загальнообов’язкового соціального страхування | п. 3.2.7 | Крім тих, що надаються у майновій формі |

| Виплат дивідендів, роялті, які здійснюються емітентом | У грошовій формі або у вигляді цінних паперів | |

| Надання комісійних (брокерських, дилерських) послуг із торгівлі та/або управління цінними паперами (корпоративними правами), деривативами та валютними цінностями | Включаючи будь-які грошові виплати (у тому числі комісійні) фондовим або валютним біржам чи позабіржовим фондовим системам або їх членам у зв’язку з такими операціями |

5. Операції з оплати вартості державних платних послуг, які надаються фізичним або юридичним особам органами виконавчої влади і місцевого самоврядування та обов’язковість отримання (поставки) яких встановлюється законодавством, включаючи плату за реєстрацію, отримання ліцензії (дозволу), сертифікатів у вигляді зборів, державного мита тощо (п. 3.2.6).

6. Операції з оплати третейського збору та відшкодування інших витрат, пов’язаних з вирішенням спору третейським судом (п. 3.2.13).

7. Безоплатної передачі у державну власність територіальних громад сіл, селищ, міст або у їх спільну власність об’єктів усіх форм власності, які перебувають на балансі одного платника податку і передають на баланс іншого (п. 3.2.9).

Особливості застосування цієї норми наведені в дод. А.

8. Платника податку (з урахуванням вартості гудвілу) іншому платнику податку (п. 3.2.8). Цей вид вирахування є пільгою, призначення якої полягає в стимулюванні переходу власності на такі об’єкти до ефективного власника.

9. Надання послуг з агентування і фрахтування морського торговельного флоту судновими агентами.

Перелік звільнених від оподаткування операцій наведено у ст. 5 Закону [10]. Більшість цих пільг, крім Закону, регламентовані окремими підзаконними актами, тобто не є нормами прямої дії (дод. Б).

Крім цих пільг, Законом України «Про податок на додану вартість» [10] передбачене також звільнення від оподаткування:

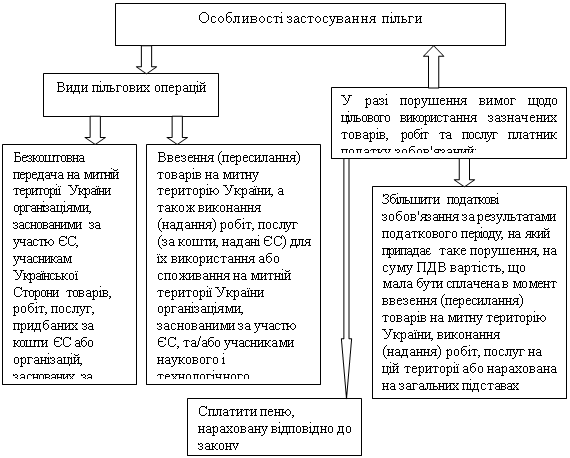

1. Операцій, які здійснюються в межах наукового і технологічного співробітництва відповідно до Угоди між Україною та Європейським Співтовариством про наукове і технологічне співробітництво (рис. 1.2).

2. Операцій з тимчасового ввезення на митну територію України та подальшого вивезення з митної території України (а також з ввезення на митну територію України раніше вивезеного з митної території України) товарів та повітряних суден, які ввозяться на митну територію України за договорами оперативного лізингу.

3. Операцій з поставки послуг по перевезенню (переміщенню) пасажирів та вантажів транзитом через територію і порти України.

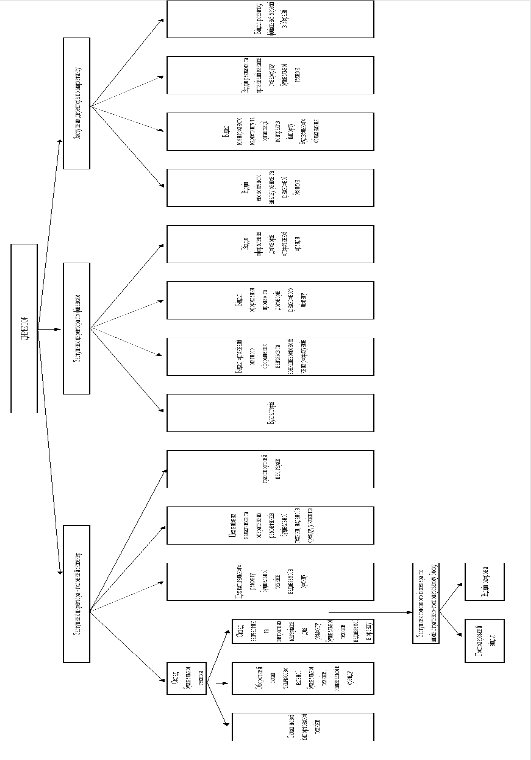

Рис. 1.2. Особливості застосування пільги щодо наукового і технологічного співробітництва України та ЄС

Похожие работы

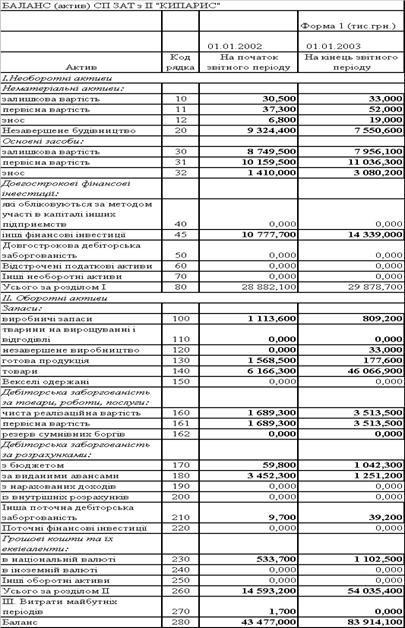

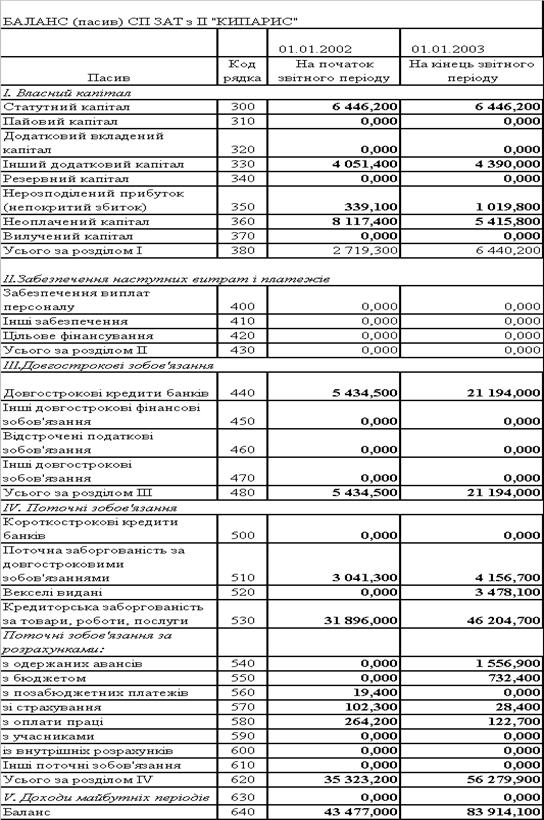

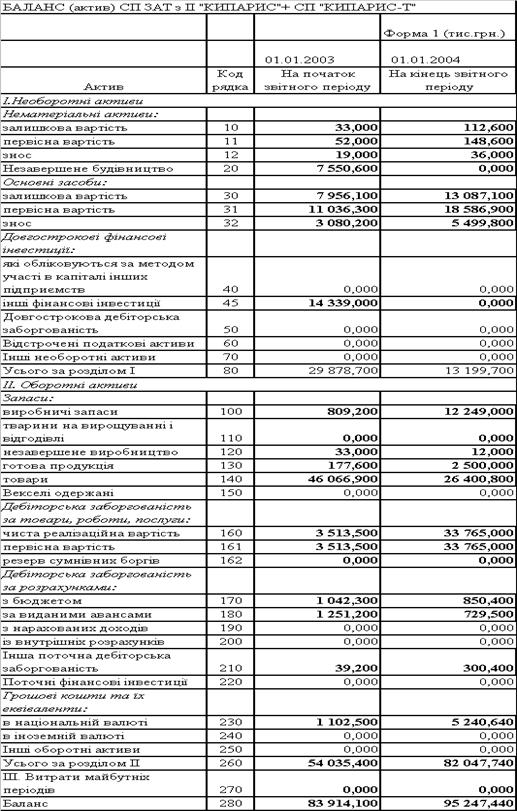

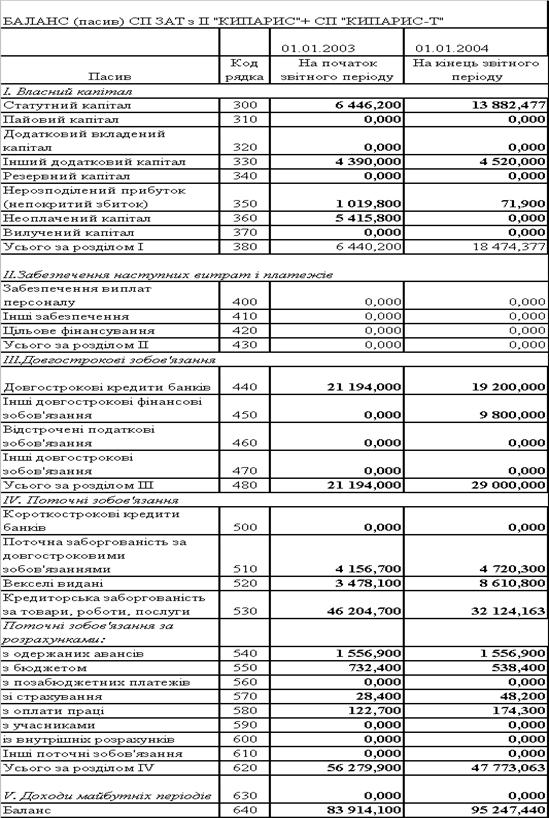

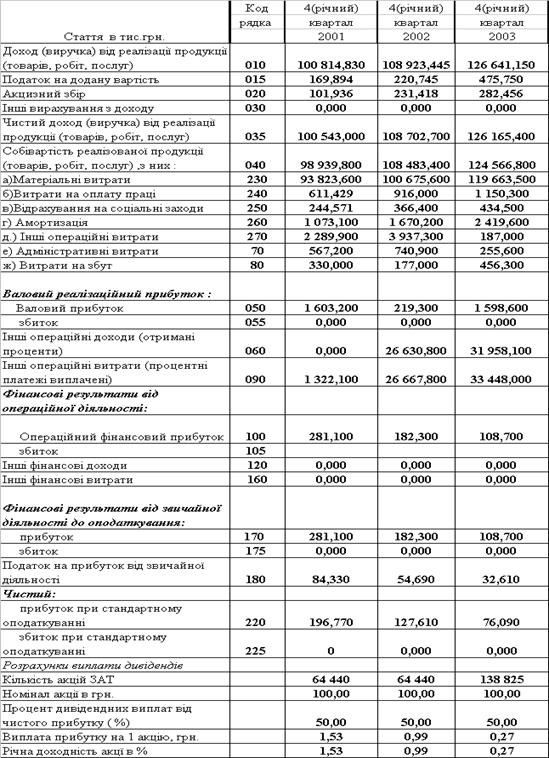

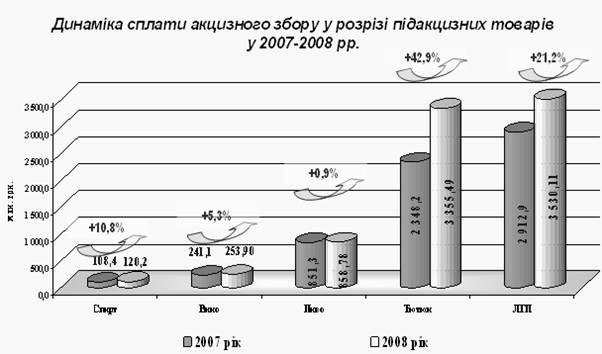

... збору є те, що, на відміну від податку на додану вартість, вони стягуються один раз у кінцевому технологічному ланцюжкові виготовлення. Проведений в дипломній роботі аналіз впливу непрямих податків на фінансово-господарську діяльність торгового підприємства СП "КИПАРИС" показує мінімальний характер їх впливу, який реалізується тільки на ціновому рівні споживання. Одначе, СП "КИПАРИС", яке імпорту ...

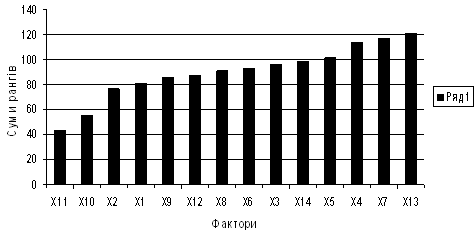

... проведене серед викладачів кафедри оподаткування, фінансів, економічної теорії. Кожному респонденту була запропонована анкета (Додаток Й), в якій перераховувались фактори, що можуть впливати на розвиток оподаткування в Україні. Причому, пріоритетному фактору відається оцінка "1", менш пріоритетному – "14", так щоб оцінки не повторювались. За даними анкетного опитування складемо зведену анкету, ...

... їни та набирають чинності відповідно до законодавства України. Нормативно-правові акти Національного банку можуть бути оскаржені відповідно до законодавства України. Органи місцевого самоврядування як суб’єкт фінансових правовідносин Виключна компетенція сільських, селищних, міських рад: · затвердження програм соціально-економічного та культурного розвитку відповідних адміністративно- ...

... України з питань митної справи у контексті приєднання до Міжнародної конвенції про спрощення та гармонізацію митних процедур забезпечить проведення єдиної державної політики, спрямованої на розвиток зовнішньоекономічної діяльності, розширення зовнішньоторговельних зв'язків та інтеграції української економіки у світову, модернізацію, поліпшить митне адміністрування, а також впровадить в діяльність ...

0 комментариев