Навигация

По достигнутому соответствию целей инвестирования

3. По достигнутому соответствию целей инвестирования

-Сбалансированный портфель характеризуется полной реализацией целей его формирования: отбором инвестиционных проектов, наиболее полно отвечающим этим целям.

-Несбалансированный портфель характеризуется несоответствием состава его инвестиционных проектов поставленным целям формирования портфеля.

-Разбалансированный портфель (разновидность несбалансированного портфеля) представляет собой ране оптимизированный портфель, уже не удовлетворяющий инвестора в связи с существенным изменением внешних условий инвестиционной деятельности (например, изменение условий налогообложения) или внутренних факторов (например, задержки реализации некоторых инвестиционных проектов).

Используются следующие принципы формирования инвестиционного портфеля:

-Обеспечение реализации инвестиционной стратегии. Соответствие целей формирования инвестиционного портфеля целям инвестиционной стратегии предприятия, преемственность планирования и инвестиционной деятельности предприятия на среднесрочную и долгосрочную перспективу;

-Обеспечение соответствия портфеля инвестиционным ресурсам. Увязка общей капиталоёмкости отбираемых в портфель инвестиционных проектов с объёмом инвестиционных ресурсов предприятия. Реализация этого принципа определяет ограниченность отбираемых объектов инвестирования объёмом их возможного финансирования.

-оптимизация соотношения доходности и риска. Определение пропорций между этими показателями исходя из целей формирования инвестиционного портфеля. реализация этого принципа обеспечивается путём диверсификации объектов инвестирования.

-Оптимизация соотношения доходности и ликвидности. Определение необходимых пропорций между этими показателями. Оптимизация по этому принципу должна учитывать также обеспечение финансовой устойчивости и текущей платежеспособности предприятия;

-Обеспечение управляемости портфелем. Ограничение отбираемых инвестиционных проектов возможностями их реализации в рамках кадрового потенциала предприятия, наличием профессиональных менеджеров и аналитиков.

Инвестиционный портфель формируется с помощью следующих этапов:

-Конкретизация целей инвестиционной стратегии предприятия;

-Определение приоритетных целей формирования инвестиционного портфеля;

Оптимизация пропорций формирования инвестиционного портфеля по основным видам инвестиционных проектов с учётом объёма и структуры инвестиционных ресурсов;

-Формирование отдельных видов портфелей (реальных инвестиционных проектов, финансовых инструментов и т.п.) обеспечивающих установленные критерии доходности, риска и ликвидности;

-Обеспечение необходимой диверсификации инвестиционного портфеля;

-Оценка доходности, риска и ликвидности инвестиционного портфеля;

-Окончательная оптимизации структуры инвестиционного портфеля по установленным критериям доходности, риска и ликвидности.

2.2 Особенности формирования портфеля

реальных инвестиционных проектов

Особенностями реальных инвестиционных проектов являются:

1. Формирование и реализация такого портфеля обеспечивает

-Высокие темпы развития предприятия;

-Создание дополнительных рабочих мест;

-Формирование определенного имиджа;

-Определённую государственную поддержку инвестиционного процесса.

2.Этот портфель обычно бывает:

-Наиболее капиталоёмким (большой объём инвестиций);

-Наименее ликвидным;

-Более рискованным (из-за продолжительности реализации);

-Наиболее сложным и трудоёмким в управлении.

3. Требует тщательного отбора каждого инвестиционного проекта, включаемого в портфель.

Основными принципами формирования портфеля реальных инвестиционных проектов являются:

-Многокритериальность отбора проектов в портфель. Позволяет учесть систему целей инвестиционной стратегии предприятия и задачи его инвестиционной деятельности;

-Дифференциация критериев отбора по видам инвестиционных проектов. Осуществляется по независимым, взаимосвязанным и взаимоисключающим инвестиционным проектам;

-Учёт объективных ограничений инвестиционной деятельности предприятия. К ограничениям относятся объёмы инвестиционной деятельности, направления и формы отраслевой и региональной диверсификации инвестиционной деятельности, потенциал формирования собственных инвестиционных ресурсов и др.;

-Обеспечение связи инвестиционного портфеля с производственной и финансовой программами предприятия. Это происходит за счёт комплексного формирования денежных потоков по рассматриваемым видам деятельности в рамках конкретных периодов времени;

-Обеспечение сбалансированности инвестиционного портфеля по важнейшим параметрам. Это происходит за счёт эффективного соотношения уровня доходности, риска и ликвидности.

Основными этапами формирования портфеля реальных инвестиций являются:

1. Выбор главного критерия отбора проектов в инвестиционный портфель. Главный критерий отбора проектов должен быть связан с показателями эффективности, отражающими темп (объём прироста) капитала, поэтому предпочтение отдаётся показателю чистого дисконтированного дохода (иногда внутренней норме доходности);

2. Дифференциация количественного значения главного критерия по типам инвестиционных проектов. Для возможности отбора инвестиционных проектов в портфель главный критерий должен иметь количественное значение, которое, как правило, дифференцируются по типам проектов:

-По независимым проектам критерием отбора принимается целевой стратегический норматив эффективности инвестиционной деятельности;

-По взаимозависимым проектам принимается аналогичный критерий по всему взаимосвязанному комплексу проектов;

-По взаимоисключающим проектам отбор осуществляется по максимальному значению выбранного главного критерия.

3. Поиск возможных вариантов реальных инвестиционных проектов осуществляется независимо от наличия у предприятия инвестиционных ресурсов, состояния инвестиционного рынка и других факторов. Количество привлечённых к выбору инвестиционных проектов должно значительно превышать их количество, предусматриваемое для реализации.

4. Рассмотрение и оценка бизнес-планов отдельных инвестиционных проектов- общее знакомство с инвестиционными проектами, при необходимости направление проектов на доработку и т. п.

5. Первичный отбор инвестиционных проектов для более углубленного последующего анализа- отсев из общего множества проектов тех, которые не соответствуют главному критерию.

6. Построение системы ограничений отбора проектов в инвестиционный портфель, которая включает, как правило, основные и вспомогательные показатели:

-Основные ограничивающие показатели:

а) Один из показателей эффективного проекта (минимальная внутренняя норма доходности или максимальный период возврата инвестиций);

б) Максимальный уровень риска проекта;

в) Максимально допустимая ликвидность инвестиций;

-Вспомогательные ограничивающие нормативные показатели:

а) Соответствие инвестиционного проекта стратегии и имиджу организации;

б) Соответствие инвестиционного проекта направлениям отраслевой и региональной диверсификации инвестиционной деятельности;

в) Степень разработанности инвестиционного проекта;

г) Степень обеспеченности проекта основными факторами производства;

д) Объём инвестиций и продолжительность периода инвестирования (до начала эксплуатации объекта);

е) Возможность диверсификации риска инвестиционного проекта;

ж) Инновационный уровень проекта;

з) Предусматриваемые источники финансирования и др.

По результатам оценки инвестиционных проектов в разрезе отдельных показателей определяется общий уровень их инвестиционных качеств. Отобранные в процессе предварительной оценки инвестиционные проекты подлежат дальнейшей углубленной экспертизе.

7. Экспертиза отобранных инвестиционных проектов по критериям эффективности (доходности):

-Проверка реальности приведенных в бизнес-плане основных показателей (объёма инвестиций, графика инвестиционного потока и прогноза денежного потока в период эксплуатации);

-Расчёт показателей оценки эффективности (чистый дисконтированный доход NPV, индекс доходности ИД, внутренняя норма доходности ВНД, период возврата инвестиций с дисконтированием Ток);

8. Экспертиза отобранных инвестиционных проектов по критериям риска:

-Расчёт уровня риска по каждому инвестиционному проекту;

-Ранжирование инвестиционных проектов по уровню риска (в прорядке роста);

-Отбор инвестиционных проектов исходя из критериев риска.

9. Экспертиза отобранных инвестиционных проектов по критериям ликвидности. Осуществляется, как правило, на основе периода инвестирования (до начала эксплуатации объекта). При этом, исходят из того, что инвестиционный проект, доведенный до эксплуатации, может быть продан (акционирован и т.д.) быстрее, чем проект незавершённый. Для оценки ликвидности проекты группируются по продолжительности периода инвестирования;

10. Окончательный отбор инвестиционных проектов в инвестиционный портфель с учётом амортизации и обеспечения необходимой диверсификации инвестиционной деятельности:

-Если есть приоритетный критерий (высокая доходность, безопасность и т. д.), то необходимости в оптимизации не возникает;

-Если предусматривается сбалансированность целей (доходности, риска и ликвидности), то требуется оптимизация по соотношениям: доходность-риск, доходность-ликвидность;

11. Формирование инвестиционного портфеля в условиях ограниченности параметров производственной деятельности. Осуществляется, когда приоритетом деятельности организации является выход на заданные объёмы производства и реализации производства. В этом случае портфель формируется по показателю объёма производства или реализации продукции на единицу инвестиций на основе построения модели оптимизации инвестиционной программы предприятия. Построение модели осуществляется исходя из следующих принципов:

-Рассматриваемые инвестиционные проекты являются независимыми;

-Известен необходимый прирост производства (реализации) продукции;

-Проведено ранжирование проектов по показателю объёма производства (реализации) продукции на единицу инвестиций.

12. Формирование инвестиционного портфеля в условиях ограниченности средневзвешенной стоимости инвестиционных ресурсов. Осуществляется, если реализация проектов связана с использованием заёмного капитала, объём и стоимость привлечения которого возрастают при увеличении объёмов инвестиционной деятельности. Исходные условия построения модели:

-Рассматриваемые инвестиционные проекты являются независимыми:

-Известны показатели предельной стоимости инвестиционных ресурсов при увеличении объёма инвестиций;

-Проведено ранжирование проектов по показателю внутренней нормы доходности.

13. Формирование инвестиционного портфеля в условиях ограниченности общего объёма инвестиционных ресурсов. Осуществляется, если объём собственных инвестиционных ресурсов организации ограничен, а объём заимствования инвестиций может снизить финансовую устойчивость предприятия. исходные условия построения модели:

-Рассматриваемые инвестиционные проекты являются независимыми;

-Объём возможного привлечения финансовых ресурсов для инвестирования ограничен;

-Проведено ранжирование проектов по показателю индекса доходности.

14. Оценка сформированного инвестиционного портфеля по доходности, риску и ликвидности:

-Уровень доходности проектов портфеля. Определяется на основе общего показателя чистого дисконтированного дохода всех проектов, включенных в портфель;

-Уровень риска проектов портфеля. Определятся на основе коэффициента вариации показателя чистого денежного потока (чистой инвестиционной прибыли);

-Уровень ликвидности проектов портфеля, определяется на основе средневзвешенного коэффициента ликвидности инвестиций отдельных проектов (взвешивание выполняется по объёму инвестиций в проект).

3 Методы оценки эффективности инвестицийВ основе процесса принятия управленческих решений инвестиционного характера лежат оценка и сравнение объема предполагаемых инвестиций и будущих денежных поступлений. Поскольку сравниваемые показатели относятся к различным моментам времени, ключевой проблемой здесь является проблема их сопоставимости. Относиться к ней можно по-разному в зависимости от существующих объективных и субъективных условий: темпа инфляции, уровня риска, размера инвестиций и генерируемых поступлений, горизонта прогнозирования, уровня квалификации аналитика и т. п.

Методы, используемые в анализе инвестиционной деятельности, можно подразделить на две группы:

а) Основанные на дисконтированных оценках;

б) Основанные на учетных оценках. Рассмотрим ключевые идеи, лежащие в основе этих методов.

3.1 Метод чистой теперешней стоимостиЭтот метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента r, устанавливаемого аналитиком (инвестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал.

Допустим, делается прогноз, что инвестиция (IC) будет генерировать в течение n лет, годовые доходы в размере P1, P2, ..., Рn. Общая накопленная величина дисконтированных доходов (PV) и чистый приведенный эффект (NPV) соответственно рассчитываются по формулам:

![]() ,

, ![]() .

.

Очевидно, что если: NPV > 0, то проект следует принять;

NPV < 0, то проект следует отвергнуть;

NPV = 0, то проект ни прибыльный, ни убыточный.

При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение m лет, то формула для расчета NPV модифицируется следующим образом:

![]() ,

,

где i — прогнозируемый средний уровень инфляции.

Расчет с помощью приведенных формул вручную достаточно трудоемок, поэтому для удобства применения этого и других методов, основанных на дисконтированных оценках, разработаны специальные статистические таблицы, в которых табулированы значения сложных процентов, дисконтирующих множителей, дисконтированного значения денежной единицы и т. п. в зависимости от временного интервала и значения коэффициента дисконтирования.

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель аддитивен во временном аспекте, т. е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

3.2 Метод внутренней ставки доходаПод нормой рентабельности инвестиции (IRR) понимают значение коэффициента дисконтирования, при котором NPV проекта равен нулю:

IRR = r, при котором NPV = f(r) = 0.

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным.

На практике любое предприятие финансирует свою деятельность, в том числе и инвестиционную, из различных источников. В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами оно уплачивает проценты, дивиденды, вознаграждения и т.п., т.е. несет некоторые обоснованные расходы на поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих расходов, можно назвать "ценой" авансированного капитала (CC). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя CC (или цены источника средств для данного проекта, если он имеет целевой источник). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова.

Если: IRR > CC. то проект следует принять;

IRR < CC, то проект следует отвергнуть;

IRR = CC, то проект ни прибыльный, ни убыточный.

Практическое применение данного метода осложнено, если в распоряжении аналитика нет специализированного финансового калькулятора. В этом случае применяется метод последовательных итераций с использованием табулированных значений дисконтирующих множителей. Для этого с помощью таблиц выбираются два значения коэффициента дисконтирования r1<r2 таким образом, чтобы в интервале (r1,r2) функция NPV=f(r) меняла свое значение с "+" на "-" или с "-" на "+". Далее применяют формулу

![]() ,

,

где r1 — значение табулированного коэффициента дисконтирования, при котором f(r1)>0 (f(r1)<0);

r2 — значение табулированного коэффициента дисконтирования, при котором f(r2)<О (f(r2)>0).

Точность вычислений обратно пропорциональна длине интервала (r1,r2), а наилучшая аппроксимация с использованием табулированных значений достигается в случае, когда длина интервала минимальна (равна 1%), т.е. r1 и r2 - ближайшие друг к другу значения коэффициента дисконтирования, удовлетворяющие условиям (в случае изменения знака функции с "+" на "-"):

r1 — значение табулированного коэффициента дисконтирования, минимизирующее положительное значение показателя NPV, т.е. f(r1)=minr{f(r)>0};

r2 — значение табулированного коэффициента дисконтирования, максимизирующее отрицательное значение показателя NPV, т.е. f(r2)=maxr{f(r)<0}.

Путем взаимной замены коэффициентов r1 и r2 аналогичные условия выписываются для ситуации, когда функция меняет знак с "-" на "+".

3.3 Метод периода окупаемостиЭтот метод - один из самых простых и широко распространен в мировой учетно-аналитической практике, не предполагает временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости (PP) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом. Общая формула расчета показателя PP имеет вид:

PP=n, при котором![]() .

.

Некоторые специалисты при расчете показателя PP все же рекомендуют учитывать временной аспект. В этом случае в расчет принимаются денежные потоки, дисконтированные по показателю "цена" авансированного капитала. Очевидно, что срок окупаемости увеличивается.

Показатель срока окупаемости инвестиции очень прост в расчетах, вместе с тем он имеет ряд недостатков, которые необходимо учитывать в анализе.

Во-первых, он не учитывает влияние доходов последних периодов. В качестве примера рассмотрим два проекта с одинаковыми капитальными затратами (10 млн. руб.), но различными прогнозируемыми годовыми доходами: по проекту А - 4,2 млн. руб. в течение трех лет; по проекту Б - 3,8 млн. руб. в течение десяти лет. Оба эти проекта в течение первых трех лет обеспечивают окупаемость капитальных вложений, поэтому с позиции данного критерия они равноправны. Однако очевидно, что проект Б гораздо более выгоден.

Во-вторых, поскольку этот метод основан на недисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, по различным распределением ее по годам. Так, с позиции этого критерия проект А с годовыми доходами 4000, 6000. 2000 тыс. руб. и проект Б с годовыми доходами 2000, 4000. 6000 тыс. руб. равноправны, хотя очевидно, что первый проект является более предпочтительным, поскольку обеспечивает большую сумму доходов в первые два года.

В-третьих, данный метод не обладает свойством аддитивности.

Существует ряд ситуаций, при которых применение метода, основанного на расчете срока окупаемости затрат, может быть целесообразным. В частности, это ситуация, когда руководство предприятия в большей степени озабочено решением проблемы ликвидности, а не прибыльности проекта — главное, чтобы инвестиции окупились и как можно скорее. Метод также хорош в ситуации, когда инвестиции сопряжены с высокой степенью риска, поэтому чем короче срок окупаемости, тем менее рискованным является проект. Такая ситуация характерна для отраслей или видов деятельности, которым присуща большая вероятность достаточно быстрых технологических изменений.

3.4 Метод индекса прибыльностиЭтот метод является, по сути, следствием метода чистой теперешней стоимости. Индекс рентабельности (PI) рассчитывается по формуле

![]() .

.

Очевидно, что если: Р1 > 1, то проект следует принять;

Р1 < 1, то проект следует отвергнуть;

Р1 = 1, то проект ни прибыльный, ни убыточный.

В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV. либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV.

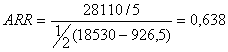

3.5 Метод расчета коэффициента эффективности инвестицииЭтот метод имеет две характерные черты: во-первых, он не предполагает дисконтирования показателей дохода; во-вторых, доход характеризуется показателем чистой прибыли PN (балансовая прибыль за минусом отчислений в бюджет). Алгоритм расчета исключительно прост, что и предопределяет широкое использование этого показателя на практике: коэффициент эффективности инвестиции (ARR) рассчитывается делением среднегодовой прибыли PN на среднюю величину инвестиции (коэффициент берется в процентах). Средняя величина инвестиции находится делением исходной суммы капитальных вложений на два, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны; если допускается наличие остаточной или ликвидационной стоимости (RV), то ее оценка должна быть исключена.

.

.

Данный показатель сравнивается с коэффициентом рентабельности авансированного капитала, рассчитываемого делением общей чистой прибыли предприятия на общую сумму средств, авансированных в его деятельность (итог среднего баланса-нетто).

Метод, основанный на коэффициенте эффективности инвестиции, также имеет ряд существенных недостатков, обусловленных в основном тем, что он не учитывает временной составляющей денежных потоков. В частности, метод не делает различия между проектами с одинаковой суммой среднегодовой прибыли, но варьирующей суммой прибыли по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет и т.п.

4 Обоснование экономической целесообразности инвестиций по проекту. 4.1 Исходные данные для: Пример 1На основании изучения рынка продукции, которая производится на предприятии, установлена возможность увеличения платежеспособного спроса на неё. В связи с этим предприятие рассматривает целесообразность приобретения новой технологической линии для увеличения производства продукции с целью увеличения объема продаж. Оценка возможного увеличения объёма продаж установлена на основании анализа данных о потенциальных возможностях конкурентов. Стоимость линии (капитальные вложения по проекту) составляет $18530; срок эксплуатации - 5 лет; прибыль за вычетом налога на нее от реализации основных фондов по истечении срока их службы составит $926.5;. денежные потоки (прибыль за вычетом налога на нее и амортизационных отчислений от стоимости введенных в действие основных фондов за счет капитальных вложений) прогнозируется по годам в следующих объемах: $5406, $6006, $5706, $5506, $5406. Ставка дисконта для определения теперешней стоимости денежных потоков принята в размере 12% и 15%. Граничная ставка для оценки расчетного уровня внутренней ставки дохода установлена в размере 16%. Приемлемый для предприятия период окупаемости капитальных вложений, исчисленный по данным о денежных потоках и теперешней стоимости денежных потоков принят 5 лет. Целесообразен ли данный проект к реализации?

4.2 Определение теперешней чистой стоимостиа) При ставке дисконта 12%.

![]()

б) При ставке дисконта 15%.

![]()

Таблица 1.1

Исходные данные для расчёта показателя IRR.

|

| Денежные потоки, $ | PV12%, $ | PV15%, $ | PV16%, $ | PV17%, $ |

| 0 год | -18530 | -18530 | -18530 | -18530 | -18530 |

| 1 год | 5406 | 4826,79 | 4700,87 | 4660,34 | 4620,51 |

| 2 год | 6006 | 4787,95 | 4550,00 | 4448,89 | 4383,94 |

| 3 год | 5706 | 4061,21 | 3753,95 | 3657,69 | 3566,25 |

| 4 год | 5506 | 3507,01 | 3146,29 | 3041,99 | 2944,39 |

| 5 год | 5406 | 3071,59 | 2689,55 | 2574,28 | 2469,86 |

| Прибыль | 926,5 | 526,42 | 460,94 | 441,19 | 423,06 |

| NPV | 1198,13 | 771,60 | 294,38 | -121,99 |

Исходя из расчетов, приведённых в табл. 2.1, можно сделать вывод: что функция NPV=f(r) меняет свой знак на интервале (15%,16%).

![]() .

.

Инвестиции составляют $18530 в 0-й год. Денежные потоки за пятилетний срок составляют: $5406, $6006, $5706, $5506, $5406. Доходы покроют инвестиции на 4 год. За первые 3 года доходы составляют:

$5406 + $6006 + $5706 = $17118

За 4 год необходимо покрыть:

$18530 - $17118 = $1412,

$1412/ $5506 = 0,26 (примерно 4,1 месяца).

Общий срок окупаемости составляет 3 года 4,1 месяца.

4.5 Определение периода окупаемости (по данным о теперешней стоимости денежных потоков)а) При ставке дисконта 12%.

Доходы покроют инвестиции на 5 год. За первые 4 года доходы составляют (данные взяты из табл. 1.1):

$4826,79 + $4787,95 + $4061,21 + $3507,01 = $17182,96

За 5 год необходимо покрыть:

$18530 - $17182,96 = $1347,04,

$1347,04 / $3071,59 = 0,44 (примерно 5,4 месяца).

Общий срок окупаемости составляет 4 года 5,4 месяца.

б) При ставке дисконта 15%.

Доходы покроют инвестиции на 5 год. За первые 4 года доходы составляют:

$4700,87 + $4550 + $3753,95 + $3146,29 = $16151,11

За 5 год необходимо покрыть:

$18530 - $16151,11= $2378,89,

$2378,89 / $2689,55 = 0,88 (примерно 10,7 месяцев).

Общий срок окупаемости составляет 4 года 10,7 месяцев.

4.6 Определение индексов прибыльностиа) При ставке дисконта 12%. (данные взяты из табл. 1.1):

PI12% = ($4826,79 + $4787,95 + $4061,21 + $3507,01+3071,59) / $18530 = 1,09

б) При ставке дисконта 15%.

PI15% = ($4700,87 + $4550 + $3753,95 + $3146,29+2689,55) / $18530 = 1,015

4.7 Определение коэффициента прибыльности

Выводы об экономической целесообразности проекта

Полученные результаты указывают на экономическую целесообразность данного проекта. Такой проект можно принять с полной уверенностью при ставке дисконта меньшей 16,6% (максимальная ставка дисконта, при которой чистая теперешняя стоимость неотрицательна). Чем ниже ставка дисконта, тем раньше окупятся капитальные вложения и, следовательно, предприятие, осуществившее этот проект, получит больше прибыли. Расчеты показали, что при более низкой ставке дисконта чистая теперешняя стоимость и индекс прибыльности увеличиваются, а период окупаемости уменьшается. Так, при дисконте равном 15% инвестиция окупится через 4 года 10,7 месяцев (индекс прибыльности 1,5%), а при 12% — раньше на 5,3 месяцев (индекс прибыльности 9%). Коэффициент прибыльности инвестиционного проекта составляет 63,8%.

Похожие работы

... системы заключается в автоматизации и замене ручного труда автоматизированным трудом с высвобождением персонала. Конкретно будет разрабатываться автоматизированная информационная система для управления портфелем реальных инвестиций предприятия СФ ОАО «ВолгаТелеком». Разработка данной системы приведет к экономии затрат, связанных с проведением анализа и оценки инвестиционных решений и компоновки ...

... которой связано с бумагой. Чтобы получить право на собственность, заключенной в бумаге, необходимо получить право на бумагу. Инвестиционный процесс, как процесс соединения финансовых и материальных ресурсов, прошел в своем развитии несколько стадий опосредования, которым соотвествуют различные формы соединения финансовых и материальных ресурсов. Исторически и логически первой стадией соединения ...

... развиваться. В первую очередь это связано с недостаточным развитием рынка производных ценных бумаг.2.2. Стратегия управления инвестиционным портфелем Алгоритм реализации современной портфельной теории позволяющей оптимизировать формируемый портфель финансовых инвестиций состоит из следующих этапов: 1. Оценка инвестиционных качеств отдельных видов финансовых инструментов инвестирования ...

... для нее рисков, и предопределило цель и задачи данной работы. Целью диссертационной работы является разработка двухкритериальных целочисленных моделей и методов управления портфельными инвестициями, учитывающих требования по повышению доходности и снижению рыночных рисков финансовых инвестиций и ограничения реального сектора экономики при инвестициях в производственные запасы. Для достижения ...

0 комментариев