Навигация

Анализ деловой активности

2.8 Анализ деловой активности

Анализ деловой активности позволяет охарактеризовать результаты и эффективность текущей основной производственной деятельности.

В таблице 2.14 рассчитаны показатели оборачиваемости ряда активов, характеризующие скорость возврата авансированных на осуществление предпринимательской деятельности денежных средств, а также показатель оборачиваемости кредиторской задолженности при расчетах с поставщиками и подрядчиками.

Таблица 2.14

Расчет показателей деловой активности

| Показатели | Формула расчета показателя по данным отчетности | Рекомендуемые значения, тенденции | 1 квартал | 2 квартал | 3 квартал | На конец 2008 года |

| 1. Оборачиваемость активов (раз) | стр.010 ф.2/ (стр.300) ф1 | Должна быть тенденция к ускорению оборачиваемости | 0,0019 | 0,0045 | 0,0078 | 0,0088 |

| - | хорошо | хорошо | хорошо | |||

| 2. Оборачиваемость запасов (раз) | стр.020 ф.2/ стр.210 ф.1 | то же | 0,0355 | 0,1714 | 0,1505 | 0,0883 |

| - | хорошо | внимание | внимание | |||

| 3. Фондоотдача | стр.010 ф.2 / стр.120 ф.1 | 0,0024 | 0,0056 | 0,0101 | 0,0121 | |

| - | хорошо | хорошо | хорошо | |||

| 4.Оборачиваемость дебиторской задолженности (раз) | стр.010 ф.2 / (стр.230 + стр.240) ф.1 | Должна быть тенденция к ускорению оборачиваемости | 0,12 | 0,29 | 0,45 | 0,49 |

| - | хорошо | хорошо | хорошо | |||

| 5. Время обращения дебиторской задолженности (дни) | 365 / ((стр010 ф.2 / (стр230+стр.240) ф.1) | Положительная тенденция- сокращение времени обращения | 2923 | 1264 | 813 | 751 |

| - | хорошо | хорошо | хорошо | |||

| 6. Средний возраст запасов | 365 / ((стр020 ф.2/стр.210 ф.1)) | 10270,588 | 2128,912 | 2425,395 | 4131,486 | |

| - | хорошо | внимание | внимание | |||

| Показатели | Формула расчета показателя по данным отчетности | Рекомендуемые значения, тенденции | 1 квартал | 2 квартал | 3 квартал | На конец 2008 года |

| 7. Операционный цикл | Время обращения дебиторской задолженности+ средний возраст запасов | Положительная тенденция- сокращение операционного цикла | 13193 | 3393 | 3239 | 4883 |

| - | хорошо | хорошо | внимание | |||

| 8. Оборачиваемость готовой продукции | стр.010 ф.2/ стр.214 ф.1 | 9,93 | 14,94 | 40,94 | 49,77 | |

| - | хорошо | хорошо | хорошо | |||

| Показатели | Формула расчета показателя по данным отчетности | Рекомендуемые значения, тенденции | 1 квартал | 2 квартал | 3 квартал | На конец 2008 года |

| 9. Оборачиваемость оборотного капитала | стр.010 ф.2/ стр.290 ф.1 | Ускорение оборачиваемости - положительная тенденция | 0,01 | 0,06 | 0,07 | 0,05 |

| - | хорошо | хорошо | внимание | |||

| 10.Оборачиваемость собственного капитала | стр.010 ф.2/ (стр.490-стр.465 - стр. 475) ф.1 | то же | 0,13 | 0,31 | 0,56 | 0 |

| - | хорошо | хорошо | внимание | |||

| 11. Оборачиваемость общей задолженности | стр.010 ф.2/ (стр590 +стр. 690 - стр.650 - стр.640) ф.1 | 0,002 | 0,005 | 0,008 | 0,009 | |

| - | внимание | внимание | внимание | |||

| 12. Оборачиваемость привлеченного финансового капитала (задолженности по кредитам) | стр.010 ф.2/ (стр.511 + стр.611) ф.1 | 0 | 0 | 0 | 0 | |

| - | внимание | внимание | внимание |

Данные, приведенные в таблице, позволяют сделать анализ деловой активности филиала ТЭЦ-6 ОАО «Иркутскэнерго». Отобразим табличные данные в графической интерпретации на рис. 2.14 – 2.17.

Рис. 2.14 Показатели фондоотдачи, оборачиваемости активов и запасов

На рис. 2.14 мы видим, что показатель оборачиваемости активов в 2008 года имеет положительную динамику, что свидетельствует о тенденции оборачиваемости активов.

Оборачиваемость запасов на ко второму кварталу имела положительный показатель, но к концу 2008 года, показатели упали, на что следует обратить внимание.

Фондоотдача предприятия в 2008 году имела положительную динамику.

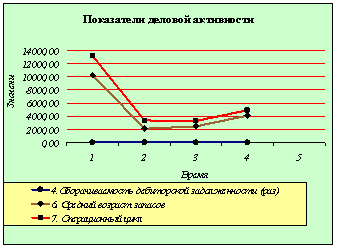

Рис. 2.15 Показатели оборачиваемости дебиторской задолженности, среднего возраста продукции и операционного цикла

На рис. 2.15 мы видим, что оборачиваемость дебиторской задолженности на протяжении 2008 года имела положительную динамику, что свидетельствует о положительной тенденции оборачиваемости задолженности.

Средний возраст запасов ко второму кварталу имел положительную динамику, но к концу 2008 года, показатели снизились, на что следует обратить внимание.

Операционный цикл на протяжении трех кварталов имел положительную динамику, но к концу 2008 года показатель операционного цикла снизился.

Рис. 2.16 Показатели оборачиваемости оборотного, собственного капитала и общей задолженности

На рис. 2.16 мы видим, что показатели оборачиваемость оборотного капитала во втором и третьем кварталах имели положительную динамику – 0,6 и 0,7, соответственно, но к концу 2008 года показатель снизился и составил 0,05.

Оборачиваемость собственного капитала за первые три квартала имеют положительную динамику, к концу 2008 года наблюдается снижение показателя.

Оборачиваемость общей задолженности 2008 году имела отрицательную динамику, что свидетельствует об отрицательной тенденции скорости оборота привлеченного заемного капитала.

Рис. 2.17 Показатели время обращения дебиторской задолженности, оборачиваемости готовой продукции и оборачиваемости привлеченного капитала

На графике 2.17 мы видим, что показатели время обращения дебиторской задолженности на протяжении с 2008 гада имели положительную динамику с 2923 дней до 750 дней.

Оборачиваемость привлеченного капитала на протяжении 2008 года имеет нулевые показатели.

Оборачиваемость готовой продукции на протяжении периода 2008 года имеет положительную динамику показателей.

На основании данных (таблицы 2.14 и рис. 2.14-2.17), можно сделать следующие выводы:

1. коэффициент оборачиваемости собственного капитала не очень мал, что свидетельствует о рациональности структуры собственных средств;

2. коэффициент оборачиваемости активов имеет хорошие показатели, что свидетельствует о нормальной оборачиваемости капитала, вложенного в активы предприятия;

3. оборачиваемость дебиторской задолженности увеличивается с течением времени, и свидетельствует о положительных результатах при управлении текущими активами;

2.9 Анализ рентабельности

Цель анализа рентабельности - оценить способность предприятия приносить доход на вложенный в предприятие капитал.

От уровня рентабельности зависит инвестиционная привлекательность организации, величина дивидендных выплат.

Для оценки динамики прибыли рассмотрим таблицу 2.15.

Таблица 2.15

Показатели рентабельности

| Показатель | Формула расчета по данным отчетности | Рекомендуемые значения показателя, тенденции | 1 квартал | 2 квартал | 3 квартал | На конец 2008 года | ||

| 1. Рентабельность активов (коэффициент экономической рентабельности) | ( стр.160) ф.2/ (стр.300 ) ф.1 | Рост показателя в динамике | 0,47 | 0,32 | 0,47 | 0,50 | ||

| - | внимание | внимание | хорошо | |||||

| 2. Рентабельность собственного капитала (коэффициент финансовой рентабельности) | ( стр.160) ф.2/ (стр.490- стр.450) ф.1 | Должна обеспечивать окупаемость вложенных в предприятие средств | 0,21 | 0,19 | 0,22 | 0,23 | ||

| - | внимание | хорошо | хорошо | |||||

| 3. Рентабельность реализации (коэффициент коммерческой рентабельности) | стр.050/ стр.010 ф.2 | Рост показателя в динамике | -0,60 | -0,50 | -0,41 | -0,46 | ||

| - | хорошо | хорошо | хорошо | |||||

| 4. Рентабельность текущих затрат | стр.050 /(стр 020 +стр.030+ стр.040) ф.2 | Динамика показателя может свидетельствовать о необходимости пересмотра цен или усиления контроля за себестоимостью продукции | -0,38 | -0,33 | -0,29 | -0,31 | ||

| - | хорошо | хорошо | хорошо | |||||

| Показатель | Формула расчета по данным отчетности | Рекомендуемые значения показателя, тенденции | 1 квартал | 2 квартал | 3 квартал | На конец 2008 года | ||

| 5. Рентабельность инвестированного (используемого) капитала | (стр.160 ) ф.2/ (стр.490-стр.510) ф.1 | Рост показателя в динамике | -0,08 | -0,13 | -0,86 | 0,000 | ||

| - | внимание | внимание | хорошо | |||||

| Факторный анализ рентабельности собственного капитала (модель Дюпона) | ||||||||

| 1. Рентабельность продаж | (стр.160) ф.2/стр.010 ф.2 | -0,57 | -0,43 | -1,53 | -1,67 | |||

| 2. Оборачиваемость активов | стр.010ф.2/стр.300 ф.1 | 0,009 | 0,005 | 0,008 | 0,009 | |||

| 3. Мультипликатор собственного капитала | стр.300 ф.1/ (стр.490-стр.450) | 72,90 | 69,04 | 71,81 | 0 | |||

| Рентабельность собственного капитала (=1*2*3) | -0,08 | -0,13 | -0,86 | 0,00 | ||||

| Изменение рентабельности собственного капитала | - | -0,06 | -0,73 | 0,86 | ||||

| Влияние рентабельности продаж | - | 0,02 | -0,35 | -0,07 | ||||

| Факторный анализ рентабельности собственного капитала (модель Дюпона) | ||||||||

| Влияние оборачиваемость активов | - | -0,08 | -0,35 | -0,12 | ||||

| Влияние мультипликатора собственного капитала | - | 0,01 | -0,03 | 1,06 | ||||

Расчеты, приведенные в таблице, позволяют сделать анализ рентабельности филиала ТЭЦ-6 ОАО «Иркутскэнерго». Отобразим табличные данные в графической интерпретации на рис. 2.18 - 2.20.

Рис. 2.18 Показатели рентабельности активов и собственного капитала

На графике 2.18 мы видим, что за 2008 год рентабельность активов увеличилась, что является положительной тенденцией, высокое значения рентабельности активов характеризуют высокую эффективность использования активов компании.

Рентабельность собственного капитала характеризует прибыль, которая приходится на собственный капитал. Также, наблюдается положительная динамика.

Рис. 2.19 Показатели рентабельности реализации и затрат

На графике 2.19 мы видим, что за 2008 год идет рост показателя в динамике рентабельности реализации, что свидетельствует о положительной тенденции и указывает об эффективной деятельности предприятия.

Показатели рентабельности текущих затрат за 2008 год, также, свидетельствуют о положительной тенденции.

Рис. 2.20 Рентабельность инвестируемого (собственного) капитала

Показатели рентабельности используемого капитала в течении первых трех кварталов имели отрицательную динамику, но к концу 2008 года показатели измелились в положительную сторону, что свидетельствует о некой стабилизации в эффективности использования активов компании.

В целом анализ рентабельности филиала ТЭЦ-6 ОАО «Иркутскэнерго» показал тенденцию ниже средней.

Похожие работы

... макроокружения Значительное воздействие на предприятие оказывают факторы внешней среды (макросреды), под влиянием которых изменениям могут подвергнуться эффективность функционирования предприятия и устойчивость его финансово-хозяйственной деятельности. В целях предотвращения каких-либо негативных последствий для конкретного предприятия, необходимо выявить и определить внешние факторы, имеющие ...

0 комментариев