Навигация

Особенности финансовых рисков и методы управления ими в РФ

3. Особенности финансовых рисков и методы управления ими в РФ

Изменение макроэкономических условий российской экономики неизбежно оказывает воздействие на финансовый рынок и возникающие в процессе его функционирования риски. В условиях финансовой глобализации интернациональная вовлеченность России и ее национального рынка в мировую экономику не имеет реальной альтернативы. Однако этот процесс неизбежно порождает для России новые вызовы и угрозы, эффективно ответить на которые российскому финансовому рынку еще только предстоит.

Осуществленная в Российской Федерации либерализация валютного регулирования и контроля привела к значительно большей мобильности иностранного капитала. В результате этот приток и отток иностранного капитала на российский рынок становиться важным фактором российской экономической политики вообще и ситуация на финансовом рынке в частности. Этот процесс сопровождается усилением зависимости российского рынка от мирового финансового рынка, которая проявляется от складывающегося паритета иностранных валют, процентных ставок и других условий проведения финансовых операций. Глобализация финансовых рынков и связанная с нею возможность крупномасштабной миграции капиталов увеличивает уязвимость вовлеченных в эти процессы участников рынка и неизбежно ведет к росту рыночных рисков.

К основным внутренним факторам, определяющим профиль финансовых рисков, относится стабильность сегментов и всего финансового рынка в целом, устойчивость участников рынка и в первую очередь финансовых посредников, вовлеченность рыночных агентов в различные операции. На рост рыночных рисков, кроме того, оказывают воздействие конъюнктура рынка и волатильность основных его показателей.

Анализ динамики финансовых рисков на российском рынке свидетельствует об изменении под влиянием макроэкономических условий уровня рискованности рыночных операций участников рынка, при этом отдельные составляющие рыночных рисков могут иметь разнонаправленное движение.[№5, стр.1]

По данным Банка России, величина рыночного риска банковского сектора (по кредитным организациям, рассчитывающим величину рыночного риска) увеличилась за 2006 г. На 46,5% - до 543,8 млрд. руб. Основной причиной этого стал значительный рост торговых вложений кредитных организаций в ценные бумаги. Так, торговый портфель кредитных организаций, по данным сводного баланса, увеличился в 2006 г. На 55,1% по сравнению с 39,7% в 2005 г. Соотношение величины рыночного риска с капиталом банков, рассчитывающих этот риск, возросло с 33,6 до 45,1%. Самая низкая величина этого показателя зафиксирована в 3003 г. – 30,7%. Однако необходимо отметить, что в 2006 г. Количество кредитных организаций, рассчитывающих величину рыночного риска в соответствии с требованиями. Положение Банка России от 24.09.1999 г. № 89-П “О порядке расчета кредитными организациями размера рыночных рисков”, сократилось с 772 до 747, а доля этих кредитных организаций в активах банковского сектора – с 91,6 до 67,4%.[№16,стр.27]

Вместе с тем особенностью последних трех лет остается не высокий удельный вес рыночного риска в совокупной величине рисков банковского сектора – менее 4,9%. При этом данная величина за последние годы практически не изменилась, в то время как, например, на начало 2001 г. Удельный вес рыночного риска превышает 8%.

В структуре рыночного риска, рассчитываемого кредитными организациями, по прежнему преобладает фондовый риск: его доля возросла с 42,9% в 2005 г. До 45,2% в 2006 г.

В целях определения уязвимости банковского сектора к основным рискам Банком России в рамках организации работы по стресс-тестированию в 2006 г. Было проведено стресс-тестирование по факту влияния на финансовое состояние банковского сектора ряда фактора. Поскольку, как показал проведенный выше анализ, наибольшее значение имеют процентный и фондовые риски, целесообразно отразить результаты стресс-тестирования по этим рискам.[№16, стр.32]

Для определения воздействия процентного риска по торговому портфелю на финансовое состояние российского банковского сектора проанализированы данные отчетности кредитных организаций, имеющих в торговых портфелях вложения в котируемые обязательства предприятий резидентов; для определения воздействия фондового риска – данные кредитных организаций, имеющих в торговых портфелях вложения в котируемые акции.

Для анализа процентного (фондового) риска указанные кредитные организации были разбиты на две группы: в первую входили банки, обязанные рассчитывать величину процентного риска и, следовательно, включающий показатель рыночного риска в расчет норматива достаточности капитала; во вторую – кредитные организации, не рассчитывающие величину процентного риска.

Результаты проведенного Банком России стресс-тестирования свидетельствуют о росте чувствительности кредитных организаций к процентному риску. За 2006 г. Потенциальные потери по первой группе кредитных организаций могли бы составить 6,6% капитала в случае организации негативного события, по второй группе – 6,7% капитала.

Усиление рискованности экономической деятельности и изменение профиля основных рыночных рисков резко повышают актуальность поиска участниками рынка адекватных эффективных стратегий управления рыночными рисками. В связи с этим возрастает востребованность управления рисками по средствам операций на рынке производных инструментов.

Появление рынка производных инструментов в российской экономике продиктовано потребностью в защите от возможных убытков при нестабильном финансовом рынке. Главной отличительной особенностью возникновения российского рынка производных инструментов является то обстоятельство, что в России этот рынок возник практически параллельно с формированием самого финансового рынка. Эта отличительная черта определила многие особенности рынка производных инструментов в России.

Современный этап российского рынка производных инструментов начался с 2002 г., когда после кризиса восстановление продолжилось бурным развитием рынка. В этот период для рынка были характерны как рост количественных показателей (объемы торгов, количество сделок и участников, срочность контрактов) так и качественное развитие инфраструктуры. Суммарный оборот биржевых торгов фьючерсами и опционами, по данным FORTS, Санкт-Петербургской валютной биржи, ММВБ, биржи «Санкт-Петербург», возрос к началу 2007 г. По сравнению с 2002г. Больше чем в 33 раза и составил 3626,4млрд.руб.[№17, 128]

Российский рынок отличается от зарубежных рынков имеющимся соотношением между фьючерсами и опционами в структуре биржевых торгов производными инструментами, при этом такое соотношение остается стабильным на протяжении ряда последних лет. Так, если на зарубежном биржевом рынке в 2006 г. 63,5% торгов приходилось на опционы и 36,5% - на форварды и свопы (на внебиржевом рынке 17,4 и 82,6 % соответственно), то на российском биржевом рынке доля опционов стабильно оставалась ниже 9%.

В 2005г. Были запущены торги фьючерсными контрактами на корзину трехлетних рублевых облигаций Москвы (ОГОВЗ) с исполнением в сентябре и декабре 2005г. Базовым активом нового контракта является не одна облигация, а корзина облигаций Москвы любых выпусков, отвечающих определенным требованиям. Поскольку облигации Москвы играют роль индикативного инструмента на российском рынке долговых ценных бумаг, фьючерсы на эти бумаги позволят хеджировать риски не только по московским, но и по иным региональным и корпоративным облигациям. В 2006г. Были введены в обращение контракты на корзину 10-летних облигаций Москвы и на еврооблигации РФ с погашением в 2030г.

В 2006г. Было положено начало развитию принципиально нового перспективного сегмента рынка производственных инструментов – процентных фьючерсов. В мае 2006г. Одновременно на двух площадках были введены в обращении фьючерсные контракты на среднюю ставку MosIBOR по однодневным рублевым кредитам (ММВБ, FORTS) и на трехмесячную процентную ставку Mos Prime Rate (ММВБ).

Внедрение на рынке новых инструментов продемонстрировало их высокую востребованность рыночными участниками. В результате этого к началу 2007г. Из общего объема финансовых фьючерсов четырех биржевых площадок на фондовые инструменты приходилось 71,1%, валютные – 28,3%, процентные – 0,6%.

Наиболее развитым на срочном биржевом рынке в 2007г. Является сегмент фондовых фьючерсов (FORTS) – 1,9 трлн.руб. в первом полугодии 2007г. Против 1,3 трлн.руб. во втором полугодии 2006г. Важнейшим направлением развития рынка производных финансовых инструментов в первом полугодии 2007г. Стало расширение номенклатуры рыночных производных инструментов. В рассматриваемый период были введены в обращение 14 новых срочных контрактов (в основном это фондовые фьючерсы и опционы), из них 13 начали торговать в системе FORTS. С введением в обращение в первом полугодии в 2007г. Новых фондовых фьючерсов структура фондового сегмента стала более диверсифицированной по базовым активам – фьючерсы на акции, фондовые индексы и облигации. Самыми ликвидными инструментами в составе фьючерсов на акции в первом полугодии 2007г. Были контракты на акции ОАО РАО “ЕЭС России” (757,4 против 325,4млрд.руб. во втором полугодии 2006г.), ОАО «Газпром» (237,1 против 375,3 млрд.руб. во втором полугодии 2006г.).[№5, стр.2]

Востребованность инструментов на фондовые индексы свидетельствует о том, что в стране с развитым фондовым рынком производные на фондовые индексы должны занимать одну из ведущих позиций по оборотам. Перспективным поэтому, на наш взгляд, является введение в дальнейшем инструментов, базирующихся на отраслевых индексах.

Недостаточное развитие имеют инструменты хеджирования процентного риска – фьючерсы на краткосрочные и долгосрочные процентные ставки. По мере ускорения темпов развития российской экономики интерес к инструментам хеджирования процентного риска, как короткого, так и длинного, будет существенно возрастать, что, в свою очередь, должно привести к значительному росту рынка деривативов.

Следует отметить и огромный потенциал опционного рынка: в то время как развитые западные рынки характеризуются значительными объемами торгов опционами, на российском рынке торговля этими инструментами стала заметно активной только в последние одни – два года. Поэтому этот сегмент рынка деривативов имеет самые высоки перспективы, а новые инструменты получат большую востребованность со стороны участников рынка.

Заключение

Финансовые риски предприятий как неизбежные спутники любой предпринимательской деятельности были признаны экономической наукой лишь в 40-вых годах 20-го века. Россия отстает от зарубежных стран по уровню развития науки о финансовых рисках, что имеет свое объяснение. Так, еще совсем недавно российская экономика была признана международным экономическим сообществом как рыночная. Естественно, что за такой короткий промежуток времени создать эффективные модели оценки финансовых рисков предприятий в рыночных условиях невозможно. Поэтому разработка и внедрение в практику указанных моделей в России являются актуальными.

Мировой опыт показывает, что достаточно часто риск-менеджмент финансовых потерь предприятий ведется формально. Специалисты предприятий предпочитают учитывать только те риски, которые хорошо просчитываются. В результате как в России, так и за рубежом, предприятия оказываются не готовы к кризисам.

Риск финансовых потерь является неотъемлемой частью практически любого предпринимательства. Так, практика свидетельствует о том что предпринимательская деятельность является рисковой, так как действия участников предпринимательской деятельности в условиях в сложившихся рыночных отношений, неизбежной конкуренции и функционирования всей системы экономических законов не могут быть с полной определенностью рассчитаны и реализованы.

Система управления рисками должна быть построена на основе соответствующих принципов, функционировать по средством современных методов управления рисками, а так же иметь развитую организационную и информационно технологическую инфраструктуру, позволяющую контролировать риски на всех уровнях.

Список использованной литературы

1.Д.В. Сидоров // Экономический анализ: теория и практика – 2008, №14,

2. И.Ф. Годовчинов // Финансовый менеджмент – 2008, №2,

3. В.И.Нечаев, Л.Н.Герасимова // Аудит и финансовый анализ – 2007, №5,

4. С.А. Кац // Банковские услуги – 2008, №4,

5. К.С. Чекмарев // Бизнес и банки – 2007, №44,

6. Г.Д. Савитская // Экономический анализ: теория и практика – 2007, №16,

7. К.С. Чекмарев // Банковские услуги – 2007, №8,

8. Н.В. Клочкова // Финансы и кредит – 2007, №22,

9. С.И.Нечаев // АПК: экономика и управление – 2007,

10. Г.С. Токаренко // Финансовый менеджмент – 2006,

11. Могилевский В.Д.,// Методология систем, - М.: «Экономика», 2003г.,

12. А.Б. Фомин //Банковские услуги – 2008, №3,

13. В.В. Ильин, Н.А. Сердюкова //Финансы – 2008. - №1,

14. Пласкова Н.С. Экономический анализ. – М: ЭКСМО,2007,

15. Шеремед А.Д., Негашев Е.В. Методика финансового анализа деятельности коммерческих организаций. – М.: ИНФРА-М, 2005,

16. Отчет о развитии банковского сектора и банковского надзора в 2006 году. – ЦБ РФ, 2007,

17. Н. Томсетт «Торговля опционами: спекулятивные стратегии хеджирование, управление риском:», пер.с англ., М: «Альпина», 2005.

Похожие работы

... на учете всех факторов финансового риска, а также статистических данных. Реализация способа экспертных оценок значительно осложняется, если количество показателей оценки невелико. 3. Методы управления и снижения финансовых рисков. Залогом выживаемости и основой стабильного положения предприятия служит его устойчивость. Различают следующие грани устойчивости: общая, ценовая, финансовая и т.п. ...

... . Глава 1. Теоретико-методические аспекты оценки финансового риска. 1.1. Экономическая сущность, содержание, виды финансовых рисков. 1.2. Методы анализа финансовых рисков. 1.3. Оценка финансового риска в планировании деятельности предприятий реального сектора экономики. Глава 2. Оценка хозяйственной ситуации и ее анализ. 2.1. Оценка рисковых вложений капитала и ...

... в пять раз и соответственно в пять раз снижает степень риска. Диверсификация является наиболее обоснованным и относительно менее издержкоемким способом снижения степени финансового риска. Диверсификация позволяет снижать отдельные виды финансовых рисков: кредитный, депозитный, инвестиционный, валютный. Основные виды диверсификации, используемые для снижения финансовых рисков: ü ...

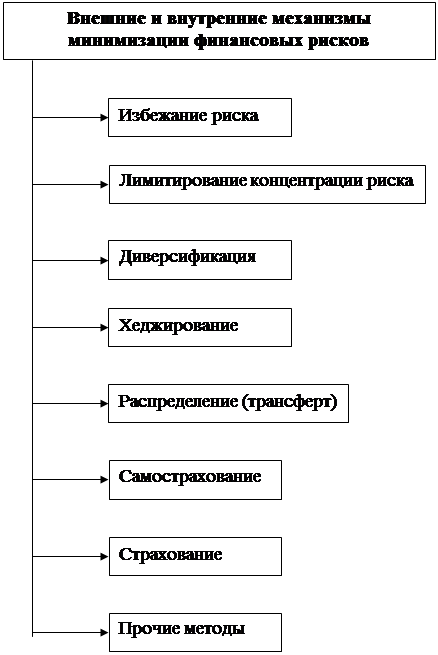

... рисков в процессе минимизации их негативных последствий. Система внутренних и внешних механизмов минимизации финансовых рисков предусматривает использование следующих основных методов (рис. 1). 1. Избежание риска. Это направление нейтрализации финансовых рисков является наиболее радикальным. Оно заключается в разработке таких мероприятий ...

0 комментариев