Навигация

1.4 Риск ликвидности

Как и по каждому другому виду финансовых рисков, в отчетности компании руководство должно раскрыть политику управления этим видом рисков. Другими словами, компания должна описать собственный план мероприятий на случай возникновения финансовых затруднений. Данные мероприятия могут осуществлять следующие формальные действия:

· Договоренность о зарезервированных кредитных линиях с банками;

· Помощь материнской компании;

· Реализацию высоколиквидных активов;

· Оперативное размещение на рынке долговых ценных бумаг;

· Любую другую стратегию по минимизации риска ликвидности.

В зависимости от выбранной стратегии необходимо произвести конкретные расчеты и дать ее количественную оценку. Так, если речь идет о зарезервированных кредитных линиях, необходимо раскрыть сумму неиспользованного остатка по этим линиям. Фактически руководство компании должно ответить на вопрос, почему оно считает, что компания сможет беспрепятственно функционировать в течение следующего года и подтвердить свой ответ цифрами.

Хотя это и не является новым требованием МСФО, пользователи отчетности могут получить информацию о рисках ликвидности, стоящих перед компанией, из анализа финансовых активов и обязательств по срокам погашения. Такой анализ должен присутствовать в соответствующих примечаниях к финансовой отчетности.

Новым требованием является раскрытие номинальной суммы финансовых обязательств по срокам погашения для каждого вида обязательств. При этом следует обратить внимание на то, что это примечание не будет напрямую соотноситься с суммами в балансе. Так, кредиты и займы в балансе будут отражаться по стоимости дисконтированных денежных потоков, другими словами, отражаются только объем долга, без процентов, которые начисляются с течением времени и фактическими отражают амортизацию дисконта. В примечании же по раскрытию риска ликвидности нужно отражать номинальную сумму (как объем долга, так и проценты) с анализом по годам.

1.5 Валютный риск

Политика в области управления валютным риском может включать использование производственных финансовых инструментов, такие как форвардные контракты, фьючерсы и опционы, для того чтобы минимизировать риск колебания валютного курса. Однако в Росси только немногие компании на практике применяют хеджирование валютной позиции. Как правило, они минимизируют валютный риск одним из двух способов:

· Путем привлечения кредитов в той же валюте, в которой выражена дебиторская задолженность, с тем, чтобы нетто-позиция в иностранной валюте стремилась к нулю;

· Путем сближения валюты своих доходов и расходов: так, если отпускные цены привязаны к долларам, то и закупочные цены могут быть привязаны к той же валюте.

Как и в случае с риском ликвидности, еще до вступления в силу МСФО требовалось раскрытие в примечаниях к финансовой отчетности валюты, в которой номинированы финансовые инструменты. Данная информация представляет собой часть сведений, необходимых пользователям финансовой отчетности для оценки валютных рисков компании.

Новым является требование к раскрытию чувствительности прибыли и собственных средств компании к изменению курса валюты. В отчетности необходимо раскрыть, насколько измениться чистая прибыль и капитал компании в случае изменения курса валюты на определенную величину. Например, при увеличении курса доллара США по отношению к рублю на пять процентов чистая прибыль компании увеличилась бы на сумму Х, а собственный капитал на сумму У. проценты возможного колебания валютных курсов должны оцениваться руководством компании и представлять собой реально возможное изменение.

Анализ должен проводиться по каждой валюте, в которой у компании есть существенные активы или обязательства.[№12, стр.9]

1.6 Риск изменения процентной ставки

Примером политики компании в области минимизации риска изменения процентной ставки может быть возможность проведения свопа финансовых инструментов и инструментов с плавающей процедурной ставкой на инструменты с фиксированной ставкой. То есть компания фактически гасит кредит с плавающей процедурной ставкой и замещает его кредитом с фиксированной процентной ставкой и тем самым минимизирует риск изменения процентной ставки. Другим вариантом может быть поддержание остатка неиспользованных кредитных линий в инструментах с фиксированной процентной ставкой, так что в случае необходимости компания сможет перейти от плавающей к фиксированной процентной ставке.

1.7 Ценовой риск

Ценовой риск возникает, только если компания владеет портфелем ценных бумаг, которые котируются на бирже, или реализует или закупает торгующуюся на бирже продукцию. Компания в таком случае может понести убытки вследствие неблагоприятного изменения цен. Если у компании нет портфеля ценных бумаг, которые торгуются на бирже, и она не производит и не закупает торгующуюся на бирже продукцию, то, скорее всего, она не подвержена существующему ценовому риску. Что касается политики в области минимизации ценового риска по финансовым инструментам, то примером может служить политика в области диверсификации портфеля и вложение только в высоколиквидные инструменты, а так же решение продавать портфель инструментов в случае отклонения цены больше чем на определенную величину.[№12, стр.10]

Похожие работы

... на учете всех факторов финансового риска, а также статистических данных. Реализация способа экспертных оценок значительно осложняется, если количество показателей оценки невелико. 3. Методы управления и снижения финансовых рисков. Залогом выживаемости и основой стабильного положения предприятия служит его устойчивость. Различают следующие грани устойчивости: общая, ценовая, финансовая и т.п. ...

... . Глава 1. Теоретико-методические аспекты оценки финансового риска. 1.1. Экономическая сущность, содержание, виды финансовых рисков. 1.2. Методы анализа финансовых рисков. 1.3. Оценка финансового риска в планировании деятельности предприятий реального сектора экономики. Глава 2. Оценка хозяйственной ситуации и ее анализ. 2.1. Оценка рисковых вложений капитала и ...

... в пять раз и соответственно в пять раз снижает степень риска. Диверсификация является наиболее обоснованным и относительно менее издержкоемким способом снижения степени финансового риска. Диверсификация позволяет снижать отдельные виды финансовых рисков: кредитный, депозитный, инвестиционный, валютный. Основные виды диверсификации, используемые для снижения финансовых рисков: ü ...

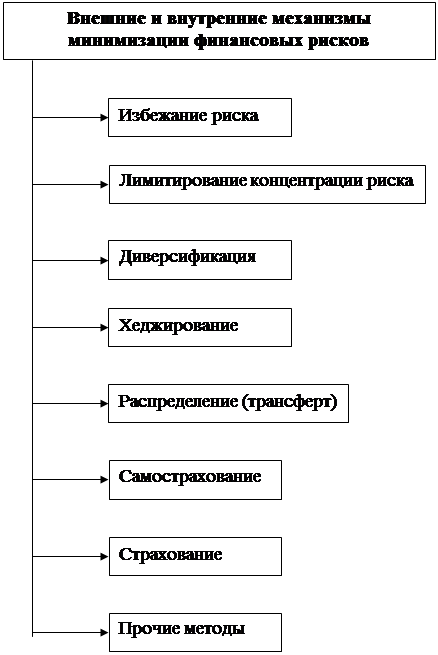

... рисков в процессе минимизации их негативных последствий. Система внутренних и внешних механизмов минимизации финансовых рисков предусматривает использование следующих основных методов (рис. 1). 1. Избежание риска. Это направление нейтрализации финансовых рисков является наиболее радикальным. Оно заключается в разработке таких мероприятий ...

0 комментариев