Навигация

Доходы и расходы бюджетов бюджетной системы Российской Федерации

10. Доходы и расходы бюджетов бюджетной системы Российской Федерации

Доходы бюджета — часть централизованных финансовых ресурсов государства, необходимых для выполнения его функций, которые выражают экономические отношения, возникающие в процессе формирования фондов денежных средств, и поступают в распоряжение органов власти разного уровня.

Доходы бюджета понятие более узкое, чем доходы государства, которые помимо финансовых средств бюджета всех уровней власти они включают ресурсы государственных внебюджетных фондов и всего государственного сектора.

Главным материальным источником доходов бюджета является национальный доход.

Основными методами, используемыми органами государственной власти для перераспределения национального дохода и образования бюджетных доходов, являются налоги, государственный кредит и эмиссия денег. Соотношение между ними различно по странам и во времени; определяется экономической ситуацией в стране, степенью остроты экономических, социальных и других противоречий, состоянием финансов и финансовой политикой государства.

Главный метод перераспределения национального дохода — налоги, обеспечивающие преобладающую долю доходов бюджета. Так, в доходах центрального бюджета различных государств налоговые поступления составляют от 60 до 90% всех доходов бюджета.

Следующим по своему финансовому значению доходом бюджета являются государственные займы. К этому методу государство прибегает при бюджетных дефицитах, которые предусматриваются при составлении бюджета на предстоящий год. По мере усиления финансовой напряженности в странах и увеличения размера дефицита государство обращается к государственным займам. Существуют два пути получения государственных займов: государственные займы, полученные у физических и юридических лиц путем выпуска ценных бумаг от имени государства; кредиты, полученные у центрального банка и других кредитных учреждений.

При чрезвычайных обстоятельствах, когда получение налоговых платежей, государственных займов оказывается затруднительным, государство обращается к эмиссии бумажных денег. Это самый непопулярный метод, так как вызывает рост денежной массы без соответствующего товарного обеспечения и приводит к усилению инфляционного процесса, который имеет тяжелые социально-экономические последствия.

Доходы бюджета классифицируются по различным признакам.

По источникам образования они делятся на налоги с юридических лиц, налоги с населения, займы, поступления от реализации государственной собственности и др.

По методу взимания — налоговые и неналоговые;

По видам налогов — на акцизы, НДС, налог на прибыль организаций, налог на имущество, налог на доходы физических лиц и др.

Налоговая система РФ, ее правовые основы, структура и классификация налогов закреплены в Налоговом Кодексе РФ.

Налоговая система в соответствии с НК РФ – это совокупность налогов и сборов, порядок их установления, взимания и отмены на территории РФ, полномочия и ответственность субъектов налоговых отношений.

Значение и структура этой системы определяется социально-экономическим строем общества и государства, а также действующей экономической модели (модель развития экономики).

В современных условиях налоговая система выполняет в основном фискальные задачи, т.е. обеспечивает государство финансовыми ресурсами с помощью перераспределения НД, а также служит важным инструментом экономической политики государства.

Построение налоговой системы определяется уровнем экономического развития страны, государственной политикой проводимой на различных этапах.

Состав налоговой системы разнообразен, включает большое количество налогов.

Основными классификационными признаками являются:

1. Субъект налога:

- налоги с юридических лиц;

- налоги с физических лиц;

2. Объект обложения:

- на прибыль;

- на доходы;

- на имущество;

- на операции – по реализации товаров;

- юридически значимые действия;

3. Виды ставок:

- твёрдые;

- пропорциональные;

- прогрессивные;

- регрессивные;

4. Способы обложения (методы):

- кадастровый;

- административный;

- декларационный;

5. Источник уплаты:

- внутри страны;

- за пределами страны;

6. Принадлежность к уровням власти и управления:

- федеральные;

- субъектов федерации – региональные;

- местные;

7. Возможность переложения – с официального плательщика на фактического плательщика:

- прямые;

- косвенные;

8. Право использования суммы налоговых поступлений:

- закреплённые;

- регулирующие;

В соответствии со ст. 13 НК РФ к федеральным налогам и сборам относятся:

- налог на добавленную стоимость,

- акцизы,

- налог на доходы физических лиц,

- единый социальный налог,

- налог на прибыль организаций,

- налог на добычу полезных ископаемых,

- водный налог,

- государственная пошлина,

- налог на имущество, переходящего в порядке наследования или дарения.

В соответствии со ст.14 НК РФ к налогам субъектов Российской Федерации относятся:

- налог на имущество организаций,

- налог на игорный бизнес,

- транспортный налог,

- единый налог на вмененный доход,

- налоги, уплачиваемые по упрощенной системе налогообложения,

- единый сельскохозяйственный налог.

В соответствии со ст. 15 НК РФ местными налогами и сборами являются:

- земельный налог,

- налог на имущество физических лиц,

Неналоговые доходы бюджета определяются Бюджетным Кодексом РФ и включают:

1. Доходы от использования имущества, находящегося в государственной или муниципальной собственности;

2. Доходы от продажи земли и нематериальных активов;

3. Поступления капитальных трансфертов из негосударственных источников;

4. Административные платежи и сборы;

5. Штрафные санкции, возмещение ущерба;

6. Доходы от внешнеэкономической деятельности;

7. Прочие неналоговые доходы.

Основным отличием неналоговых платежей от налогов является их добровольный характер.

Расходы бюджета - это затраты возникающие в связи с выполнением государства своих задач и функций. Эти затраты выражают экономическое отношение на основе которых происходит процесс использования средств централизованного фонда денежных средств государства по различным направлениям.

В теории и практике существует несколько признаков классификации расходов бюджета:

В первую очередь применяется – экономическая классификация расходов бюджета, показывающая их влияние на процесс расширенного воспроизводства. В данном случае определяют текущие и капитальные бюджетные расходы.

Текущие - это часть расходов бюджета обеспечивающие текущее функционирование органов государственной власти бюджет учреждений оказание государственной поддержки другим бюджетам и отдельным отраслям экономики в форме дотации, субсидий, субвенции. Эти расходы в основном соответствуют затратам отраженным в бюджете на отдельный финансовый год.

Капитальные – денежные затраты государства связанные с финансированием инновационной и инвестиционной деятельностью государства. Большинство этих расходов отражаются в бюджете развития.

Важное значение имеет функциональная классификация расходов бюджета, отражающая сферы общественной деятельности, в которые направляются денежные средства.

При этом все расходы подразделяются на крупные разделы:

· Государственное управление, местное самоуправление

· Судебная власть

· Международная деятельность

· Национальная оборона

· Правоохранительная деятельность и обеспечение безопасности государства

· Функциональное исследование и содействие НТП

· Промышленность, энергетика и строительство

· Сельское хозяйство и рыболовство

· Охрана окружающей среды и природных ресурсов, гидрометеорология, картография, геодезия.

· Транспортно – дорожное хозяйство, связь и информатика

· Жилищно – коммунальное хозяйство

· Образование

· Здравоохранение и физическая культура

· Культура, искусство, кинематография

· Средство массовой информации

· Обслуживание государственного долга (внешний, внутренний)

· Финансовая помощь бюджетам других уровней

· Целевые и бюджетные формы

· Пополнение государственных запасов и резервов

· Социальная политика

· Прочие расходы (резервы)

Такая классификация наглядно отражает роль государства различных областях общественной жизни страны.

Ведомственная классификация расходов позволяет выделить соответствующее министерство, государственное учреждение или юридическое лицо, получающее бюджетные ассигнования. Такая классификация расходов бюджета показывает наиболее мобильные изменения в структуре расходов, связанные с изменением системы управления.

Классификация расходов по целевому назначению т.е. по конкретным видам затрат создает предпосылки для рационального использования бюджетных средств, является необходимой базой для осуществления эффективного и действенного контроля за использованием бюджетных средств.

Территориальная классификация расходов.

В соответствии с уровнем государственного управления в РФ расходы бюджета подразделяются на расходы федерального бюджета, бюджетов субъектов федерации и расходы местных бюджетов.

Расходы бюджета осуществляются с помощью бюджетного финансирования.

Бюджетное финансирование – это система предоставление денежных средств предприятиям, организациям, учреждениям на проведение мероприятий предусмотренных бюджетом. Бюджетное финансирование основано на определенных принципах, характеризуется специфическими формами и методами предоставления средств.

Принципы бюджетного финансирования играют важную роль в организации рациональной системы бюджетного финансирования:

1. Получение максимального эффекта при минимальных затратах.

2. Целевой характер использование бюджетных ассигнований.

3. Предоставление бюджетных средств в меру выполнения производственных и других показателей, а также с учетом использования ранее отпущенных средств.

4. Безвозвратность бюджетных ассигнований.

5. Бесплатность бюджетных ассигнований.

В практике бюджетных ассигнований используется два способа бюджетного финансирования:

1. Финансирование по системе «НЕТТО- бюджет». Этот способ предоставления денежных средств характеризуется тем, что бюджетные ассигнования выделяются на довольно ограниченный круг затрат предусмотренным утвержденным бюджетом (сметой).

2. Финансирование по системе «БРУТТО – бюджет». Применяется для предприятий и организаций, полностью состоящих на бюджетном финансировании.

В этом случае бюджетные ассигнования выделяются на все виды расходов, которые связаны как с текущим содержанием, так и с расширением деятельности бюджетных учреждений.

Указанные способы предоставления денежных средств осуществляется при помощи форм бюджетного финансирования:

1 ассигнований на содержание бюджетных учреждений

2 средств на оплату товаров работ и услуг, выполняемых физическим и юридическим лицом по государственным и муниципальным контрактам,

3 трансфертов населению,

4 субвенций и субсидий физических и юридических лицам,

5 дотаций, субвенций и субсидий нижестоящим бюджетам и государственным внебюджетным фондам,

6 инвестиций в уставные капиталы, действующих или вновь создаваемых юридических лиц.

Важным элементом бюджетного финансирования являются методы предоставления средств из бюджета. С их помощью финансовые органы обеспечивают денежными средствами предусмотренные бюджетом мероприятия, осуществляют переброску средств в целях достижения других результатов их использования, регулируют складывающиеся пропорции в распределении финансовых ресурсов. Главным методом предоставления средств из бюджета является программно-целевой метод финансирования. Основная часть бюджетных средств выделяется приоритетным отраслям экономики, к которым относятся топливная промышленность, энергетика, сельское хозяйство, транспорт, а также бюджетное финансирование осуществляется фундаментальной науки и космических исследований.

Расходы на социальные нужды связаны с выполнением государством социальных функций. Эти расходы подразделяются на основные группы:

· Образование

· Искусство, культура, кинематография

· Средства массовой информации

· Здравоохранение и физическая культура

· Социальная политика

Расходы на социальные нужды определяются на основе принципа сметного планирования. Объем расходов определяется на основе взаимосвязанных друг с другом смет, разрабатываемых в учреждениях непроизводственной сферы, расчетов ассигнований, составляемых в финансовых органах. В основе расчетов - показатели деятельности учреждений, характеризующие обслуживаемые контингенты (количество учреждений, учебных групп, классов, число коек, число проведенных операций и др.). Денежный расход на расчетную единицу устанавливается по норме, обеспечивающей функционирование и развитие бюджетного учреждения.

Основные принципы расходования бюджетных средств – строгое их регламентирование по назначению и по времени. Учреждение не вправе использовать денежные средства на цели, не предусмотренные сметой. Расходы сметы бюджетных учреждений включают закрытый перечень затрат:

· оплату труда работников,

· взносы в государственные внебюджетные фонды,

· трансферты населению (пенсии, стипендии, пособия, компенсации и др. социальные выплаты, установленные законодательством),

· командировочные и иные компенсационные выплаты работникам,

· оплата товаров, работ и услуг.

Указанные расходы осуществляются по установленным нормам расходов, которые представляют собой выраженную в определенной сумме денежных средств меру удовлетворения конкретных потребностей.

Применяются разнообразные виды денежных норм:

- нормы, основанные на натуральных показателях использования материальных ценностей (нормы расходов питания, приобретения медикаментов, мягкого инвентаря, форменной одежды и др.);

- обобщенные индивидуальные выплаты (заработная плата, пенсии, стипендии, командировочные расходы);

- нормы, построенные опытно – статистическим способом на основе обобщения показателей расхода средств в прошлые периоды и с учетом бюджетных возможностей.

По степени сложности нормы подразделяются на:

- простые (отдельные виды расходов);

- комбинированные (укрупненные, охватывающие совокупность видов расходов образующих статью или несколько родственных статей или все расходы учреждения).

Смета расходов – это основной финансовый план бюджетных учреждений.

Похожие работы

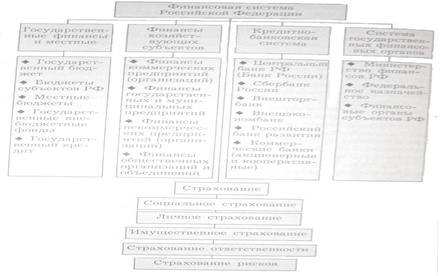

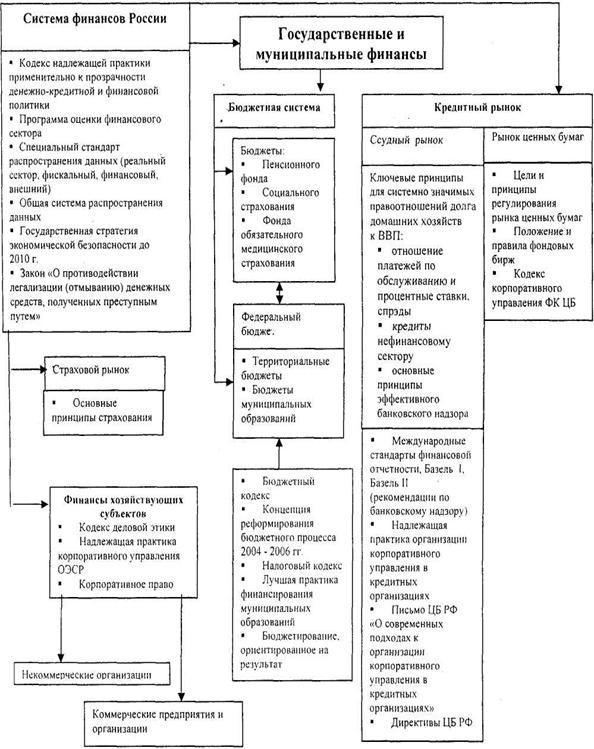

... взаимосвязанных звеньев (институтов), для каждого из которых характерны свои особенности. Совокупность входящих в состав финансов звеньев (институтов) в их взаимосвязи образует финансовую систему страны (рис. 1).[3] На современном этапе в состав финансовой системы Российской Федерации входят: · бюджетная система, состоящая из государственных (федерального бюджета и бюджетов субъектов Федерации ...

... бюджетного регулирования; усиление контроля за эффективностью использования бюджетных ассигнований. Таким образом, проанализировав множество источников можно сделать вывод, что финансовая система Российской Федерации координирует движение денежных средств посредством различных фондов и требует постоянного совершенствования, учитывая постоянно меняющиеся экономические условия и предпосылки. ...

... актах, обязательных для исполнения всеми банками, предприятиями, учреждениями и иными организациями вне зависимости от их организационно-правовой формы и подчиненности. Таким образом, денежная система Российской Федерации функционирует в соответствии с Федеральным законом о Центральном Банке РФ и ряде иных подзаконных актах Российской Федерации, определившие ее правовые основы. СПИСОК ...

... балансовый отчет. Страховые компании, отбирая дееспособные медицинские учреждения, оплачивают их услуги. Средства Фонда используются на оплату медицинских услуг, предоставляемых гражданам, а также на медицинскую науку, медицинские программы и другие цели. Двухуровневая банковская система Российской Федерации. Банковская система Российской Федерации, соответствующая рыночной экономике, начала ...

0 комментариев