Навигация

8. Государственная пошлина.

Сбор, взимаемый при юридических значимых действиях или выдачи документов.

Налогоплательщики – организации и физические лица.

Объект налогообложения – юридические действия и выдача документов.

Ставка – размер ставки зависит от вида совершенных налогоплательщиком действий уполномоченного органа, который рассматривает дело.

Льготы – установлены для отдельных организаций и физических лиц (инвалиды, суды, ЦБ, участники ВОВ).

9. ЕСН.

С 1 января 2010 года Единый социальный налог (ЕСН) заменен на страховые платежи на обязательное пенсионное страхование в Пенсионный фонд по единой ставке 26% от годовой зарплаты одного сотрудника до 415 тысяч рублей. До этого времени действовала так называемая регрессивная шкала ЕСН, то есть 26-процентные взносы уплачивались с заработка 280 тысяч рублей годового дохода. Если же годовая зарплата достигала 600 тысяч рублей, платеж составлял 10%. И, наконец, два процента работодатель платил от своего ФОТ, если зарплата свыше 600 тысяч рублей. Сам ЕСН хоть и назывался единым, был достаточно неоднородным: 6% уходило в федеральный бюджет на базовую часть пенсии, из 14% формировались страховая и накопительная части в Пенсионном фонде, а еще 6% отчислялись на медицинскую и социальную страховку. Теперь же все 26 процентов будут доставаться Пенсионному фонду, поскольку тот испытывает колоссальный дефицит средств.

2. Роль федеральных налогов в формировании бюджетов

2.1 Анализ и состав поступления федеральных налогов в бюджеты

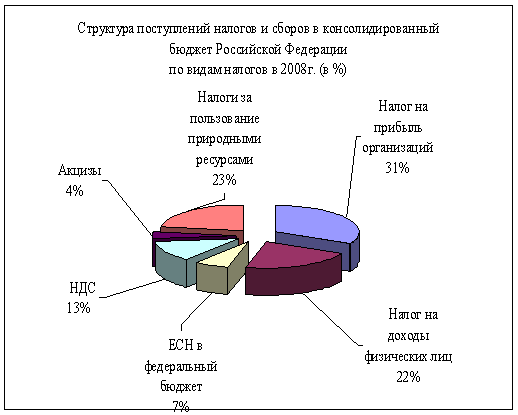

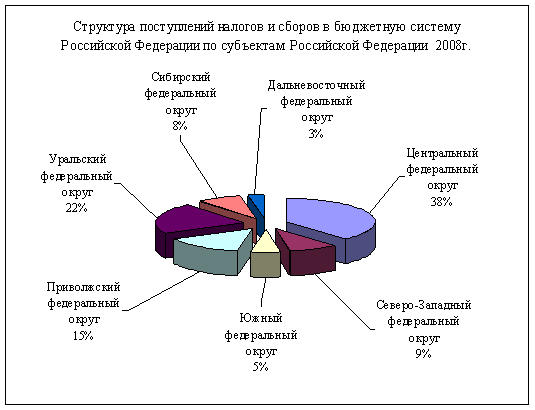

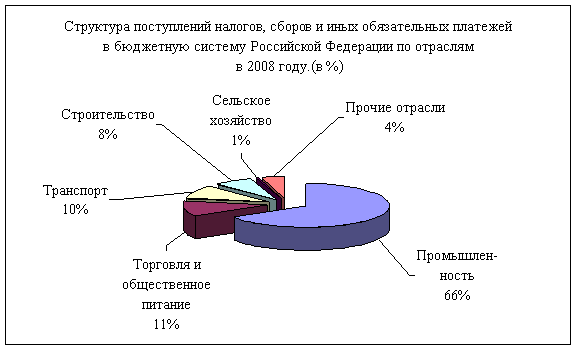

В условиях рыночной экономики все виды налогов на всех уровнях государственного управления формируют превалирующую часть доходов бюджетов. Система разделения налогов по уровням власти обеспечивает осуществление, государством регулирующей функции, позволяя ему воздействовать на социальные и экономические процессы в стране. Рассмотрим структуру поступления федеральных налогов в федеральный бюджет и в консолидированные бюджеты субъектов РФ за 2008 – 2009 гг.

Таблица 1. Поступление администрируемых ФНС России доходов в бюджетную систему Российской Федерации, включая государственные внебюджетные фонды в 2008-2009 гг.

| Поступления в бюджетную систему | 2008 год, Млрд. руб. | 2009 год Млрд. руб | в процентах к 2008 году |

| Всего поступило в бюджетную систему РФ | 10,032,8 | 8,379,3 | 83,5 |

| в том числе: | |||

| Налоги и сборы в консолидированный бюджет РФ (вкл. ЕСН) | 8,455,7 | 6,798,1 | 80,4 |

| Государственные внебюджетные фонды | 1,577,1 | 1,581,2 | 100,3 |

| Налоги и сборы – всего (вкл. ЕСН) | 8,455,7 | 6,798,1 | 80,4 |

| в федеральный бюджет (вкл. ЕСН) | 4,078,7 | 3,012,4 | 73,9 |

| в консолидированные бюджеты субъектов РФ | 4,377,0 | 3,785,7 | 86,5 |

| из них: | |||

| Налог на прибыль организаций | 2,513,0 | 1,264,4 | 50,3 |

| в федеральный бюджет | 761,1 | 195,4 | 25,7 |

| в консолидированные бюджеты субъектов РФ | 1,751,9 | 1,069,0 | 61,0 |

| Налог на доходы физических лиц | |||

| в консолидированные бюджеты субъектов РФ | 1,665,6 | 1,665,0 | 100,0 |

| Единый социальный налог в федеральный бюджет | 506,8 | 509,8 | 100,6 |

| Налог на добавленную стоимость | |||

| на товары (работы, услуги), реализуемые на территории Российской Федерации | 998,4 | 1,176,6 | 117,9 |

| на товары, ввозимые на территорию Российской Федерации из Республики Беларусь | 40,3 | 30,6 | 76,0 |

| Акцизы | 314,7 | 327,4 | 104,0 |

| в федеральный бюджет | 125,2 | 81,7 | 65,2 |

| в консолидированные бюджеты субъектов РФ | 189,4 | 245,7 | 129,7 |

| Налоги и сборы и регулярные платежи за пользование природными ресурсами | 1,742,6 | 1,080,9 | 62,0 |

| в федеральный бюджет | 1,637,5 | 1,006,3 | 61,5 |

| в консолидированные бюджеты субъектов РФ | 105,1 | 74,7 | 71,1 |

| в том числе: | |||

| налог на добычу полезных ископаемых | 1,708,0 | 1,053,8 | 61,7 |

| в федеральный бюджет | 1,604,7 | 981,5 | 61,2 |

| в консолидированные бюджеты субъектов РФ | 103,4 | 72,3 | 70,0 |

| из него нефть: | 1,571,6 | 934,3 | 59,5 |

| в федеральный бюджет | 1,493,0 | 887,6 | 59,5 |

| в консолидированные бюджеты субъектов РФ | 78,6 | 46,7 | 59,5 |

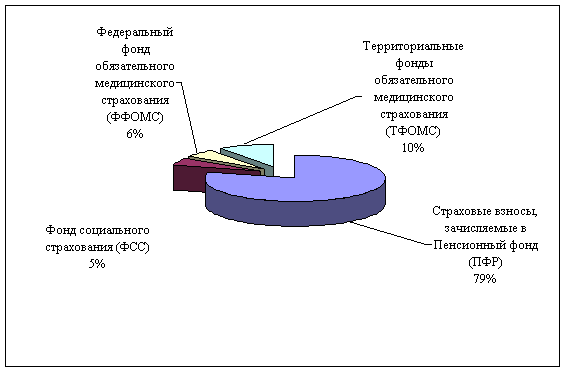

| Государственные внебюджетные фонды - всего | 1,577,1 | 1,581,2 | 100,3 |

| в том числе: | |||

| Страховые взносы, зачисляемые в Пенсионный фонд (ПФР) | 1,251,4 | 1,267,7 | 101,3 |

| Фонд социального страхования (ФСС) (без учета суммы расходов, произведенных налогоплательщиками на цели государственного социального страхования) | 74,0 | 61,5 | 83,1 |

| Федеральный фонд обязательного медицинского страхования (ФФОМС) | 89,3 | 89,8 | 100,6 |

| Территориальные фонды обязательного медицинского страхования (ТФОМС) | 162,4 | 162,2 | 99,9 |

Исходя из данных таблицы можно сделать вывод, что в 2009 году, по сравнению с 2008 годом, поступления в бюджетную систему страны значительно снизились на 16,5%, чтобы понять, с чем связан подобный спад рассмотрим данные таблицы постатейно.

Наблюдается тенденция резкого спада поступления налога на прибыль организаций, на 49,7%, что связано со снижением основной производственной деятельности предприятий, а, следовательно, с сокращением суммы прибыли, как следствие кризиса и снижения покупательской способности. В федеральный бюджет в 2008 году поступило 761,1млрд. руб., а в 2009 году на 74,3% меньше - 195,4 млрд. руб. Снижение отразилось и на консолидированном бюджете субъектов РФ, если в 2008 году сумма поступлений составила - 1,751,9 млрд. руб., то в 2009 - 1,069,0 млрд. руб., что на 39% ниже предыдущего года.

Налог на доходы физических лиц за анализируемый период существенных изменений не претерпел отчисления в консолидированные бюджеты субъектов РФ 2008 году составил - 1,665,6 млрд. руб., а в 2009 году - 1,665,0 млрд. руб.

Единый социальный налог в федеральный бюджет в 2008 году поступил в сумме - 506,8 млрд. руб., а в 2009 году - 509,8 млрд. руб., что на 0,6 % больше.

ЕСН отчисляется во внебюджетные фонды и прямо зависит от налога на доходы физических лиц, поэтому также практически не изменился.

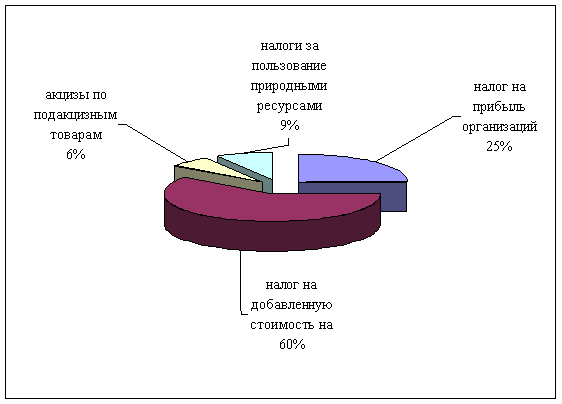

Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации в 2008 году составил - 998,4 млрд. руб., а в 2009 году - 1,176,6 млрд. руб., что на 17,9% выше предыдущего года, что свидетельствует о повышении объема реализации товаров (работ, услуг) на территории РФ. На товары, ввозимые на территорию Российской Федерации из Республики Беларусь составили в 2008 году - 40,3 млрд. руб., а в 2009 году - 30,6 млрд. руб., что характеризует снижение импорта в 2009 году.

Акцизы поступающие в консолидированные бюджеты субъектов РФ в 2008 году составили - 189,4млрд. руб., а в 2009 году - 245,7 млрд. руб., следовательно, за анализируемый период их сумма возросла на 29,7%, что свидетельствует об увеличении спроса на подакцизные товары. В федеральный бюджет поступления от акцизов снизились с 125,2 млрд. руб. до

81,7 млрд. руб., что связано с изменением налоговой политики государства.

Сумма налога на добычу полезных ископаемых существенно снизилась, подобная тенденция связана с резким падением цены на нефть на мировом рынке, если в 2008 году сумма налога от продажи нефти была получена в размере 1,571,6 млрд. руб., то в 2009 - 934,3 млрд. руб., и федеральный и консолидированный бюджет субъектов РФ понес существенный ущерб.

Рассмотрев показатели можно сделать выводы, что за анализируемый период произошли изменения в поступление администрируемых ФНС России доходов в бюджетную систему Российской Федерации, включая государственные внебюджетные фонды.

Значительно снизились поступления налогов и сборов в консолидированный бюджет РФ, как и всего поступлений в бюджет, это связано в большей степени как со снижением суммы поступивший от налога на добычу полезных ископаемых, так и суммы налога на прибыль организации.

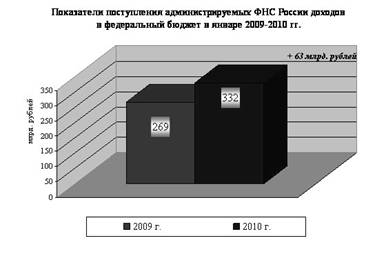

Рассмотрим поступление налогов в федеральный бюджет в январе 2009 и 2010г.г. Всего в январе 2010 года в федеральный бюджет поступило 332,2 млрд. рублей, что на 24% больше, чем в январе 2009 года.

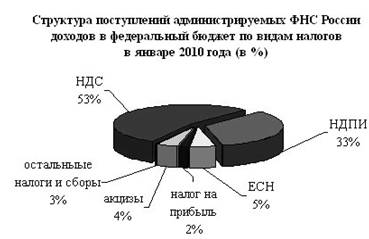

Основная масса администрируемых ФНС России доходов федерального бюджета обеспечена поступлениями НДС (53%), налога на добычу полезных ископаемых (33%), ЕСН (5%) и акцизов по подакцизным товарам (продукции), производимым на территории Российской Федерации (4%).

Поступления налога на прибыль организаций в январе 2010 года составили 6,1 млрд. рублей и снизились в 3,9 раза по сравнению с январем 2009 года. Поступления единого социального налога, зачисляемого в федеральный бюджет, в январе 2010 года составили 17,2 млрд. рублей – на 26% меньше, чем в январе 2009 года. Налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации, в январе 2010 года поступило 176,6 млрд. рублей – на 16% больше, чем в январе 2009 года. Налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации из Республики Беларусь, в январе 2010 года поступило 2,8 млрд. рублей – на 37% больше, чем в январе 2009 года. Поступления по сводной группе акцизов в федеральный бюджет в январе 2010 года составили 14,8 млрд. рублей – в 2,3 раза больше, чем в январе 2009 года, что связано с переходом на уплату налога один раз в месяц (не позднее 25 числа месяца, следующего за налоговым периодом) вместо ранее действовавших 2 сроков (не позднее 25 числа месяца, следующего за налоговым периодом, и не позднее 15 числа второго месяца). Таким образом, в январе 2010 года платежи поступили по трем срокам (за ноябрь по сроку 15 января и за декабрь по срокам 25 января и 15 февраля). Налога на добычу полезных ископаемых в январе 2010 года поступило 110,2 млрд. рублей – в 2 раза больше, чем в январе 2009 года, что обусловлено повышением цены на нефть (с 38,5$ в декабре 2008 года до 73,5$ в декабре 2009 года, или в 1,9 раза), в том числе налога на добычу нефти – 100,2 млрд. рублей (в 2,2 раза больше).

Похожие работы

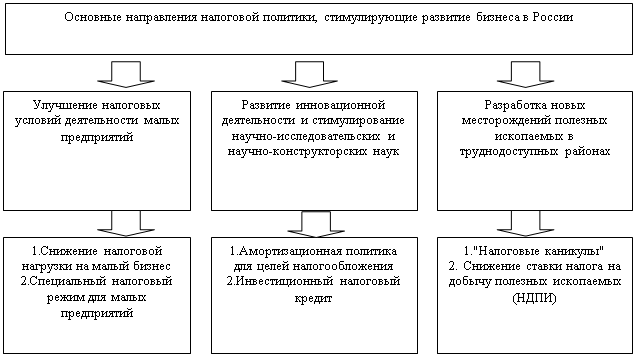

... сотрудничества государства и налогоплательщиков должны стать профессионализм и взаимная ответственность, высокая налоговая культура и налоговая дисциплина. 3.3 Основные направления налоговой политики К настоящему времени в Российской Федерации в целом закончено формирование основ современной налоговой системы. В ходе проведенной в Российской Федерации налоговой реформы был отменен ряд ...

... налоговой политики не являются чем-то застывшим и неподвижным. Они формируются под воздействием целостного ряда факторов, важнейшими из которых является экономическая и социальная ситуация в стране, расстановка социально-политических сил в обществе. Цели налоговой политики в значительной мере обусловлены также социально-экономическим строением общества, стратегическими задачами развития экономики ...

... за счет изменений в законодательстве о налогах и сборах, но и путем издания более простых и понятных инструкций и рекомендаций для налогоплательщиков по ее заполнению. В Основных направлениях налоговой политики, подготовленных в предыдущие годы, большое внимание уделялось вопросам налогообложения некоммерческих организаций, осуществляющим свою деятельность в социально значимых областях, а также ...

... к предпринимательству, инвестициям, а также снижению стимулов к труду у самих получателей трансфертных выплат. Проведение этой политики требует значительных средств на содержание бюрократического аппарата. Вопрос 14. Основные направления экономической политики в современной России После десяти лет динамичного экономического роста Россия сталкивается с серьезнейшими экономическими вызовами. ...

0 комментариев