Навигация

Задание №2. (Практическое): Оценка стоимости компании «Старт»

2. Задание №2. (Практическое): Оценка стоимости компании «Старт»

Рассчитать основные показатели; результаты расчета оформить в таблице 1:

Таблица 1. Оценка стоимости имущества компании «Старт» в отчетном году.

| Показатель | Величина показателя, тыс.руб. |

| Балансовая стоимость чистых активов | 17760 |

| Ликвидационная стоимость компании | 14459 |

| Текущая рыночная стоимость компании | 17800 |

Балансовая стоимость чистых активов определяется по методике, принятой в бухгалтерском учете. Величина чистых активов показывает, какими активами может располагать предприятие за счет постоянного капитала; определяется вычитанием из общей суммы всех активов предприятия по балансовой стоимости общей суммы используемого заемного капитала.

Ликвидационная стоимость компании рассчитывается по формуле Уилкокса, которая принята в практике развитых западных стран. Под ликвидационной стоимостью в данном случае принимают стоимость активов, оставшихся после удовлетворения требований кредиторов по балансу. В ликвидационную стоимость включаем денежную наличность, ценные бумаги в портфеле, запасы, дебиторскую задолженность, 70% расходов будущих периодов, 50% стоимости остальных активов и исключают долгосрочную и краткосрочную задолженности.

Текущая рыночная стоимость компании находится путем деления чистой прибыли предприятия на средневзвешенную стоимость капитала. Средневзвешенная стоимость капитала – общая сумма средств, которую нужно уплатить за использование определенного объема финансовых ресурсов, выраженная в процентах к этому объему. В идеале предполагается, что текущие активы финансируются за счет краткосрочных, а средства длительного пользования – за счет долгосрочных источников средств. Для расчета средневзвешенной стоимости капитала необходимо знать стоимость пяти основных источников капитала: банковские ссуды и займы, облигационные займы, привилегированные акции, обыкновенные акции, нераспределенная прибыль. Чем меньше показатель средневзвешенной стоимости, тем лучше для организации, так как выше ее текущая рыночная стоимость, и у организации больше шансов для получения кредита, привлечения инвесторов и т.д.( повышается ее инвестиционная привлекательность).

Оценка ликвидности и платежеспособности компании «Старт».

Рассчитать основные показатели; результаты расчета оформить в таблице 2:

Таблица 2. Показатели оценки ликвидности и платежеспособности компании «Старт» на конец года.

| Показатель | Величина показателя, тыс.руб. |

| Авансированный капитал в рублевом исчислении (NBV) | 19723 |

| Рабочий капитал, млн.руб. (WC) | 3351 |

| Коэффициент текущей ликвидности (КТ,Л,.) | 1.6% |

| Коэффициент абсолютной ликвидности (КАБС,Л,) | 0.05 |

| Коэффициент критической ликвидности (ККР,Л,.) | 0.8 |

Сумма хозяйственных средств, находящихся на балансе организации (NBV) дает обобщенную стоимостную оценку величины организации как единого целого. Это – учетная оценка активов, числящихся на балансе организации, необязательно совпадающая с их суммарной рыночной оценкой. Значение этого показателя определяется удалением из баланса статей, завышающих его валюту, а именно собственные акции в портфеле и задолженность учредителей по взносам в уставный капитал. Однако, для баланса, утвержденного Приказом Минфина РФ «О формах бухгалтерской отчетности организаций» от 22.07.2003 г. № 67, это удаление невозможно, необходимо для этой операции воспользоваться внутрифирменными учетными данными. Рост этого показателя в динамике свидетельствует о наращивании имущественного потенциала организации. Значимость приведенного алгоритма расчета в связи с переходом к нетто-принципу составления баланса существенно снизилась, поскольку в подавляющем большинстве случаев значение валюты исходного баланса не отличается от значения показателя NBV.

Рабочий капитал (WC) является одним из наиболее важных абсолютных показателей, характеризующих ликвидность и платежеспособность организации. Он характеризует ту часть собственного капитала, которая является источником покрытия текущих активов с оборачиваемостью меньше года. Он характеризует свободу маневра и финансовую устойчивость организации (в широком смысле) с позиций краткосрочной перспективы, его рост при прочих равных условиях – тенденция положительная. WC является расчетным показателем, зависящим как от структуры активов, так и от структуры источников средств, и имеет особо важное значение для предприятий, занимающихся кроме производственной деятельности коммерческой деятельностью и другими посредническими операциями. При прочих равных условиях этот показатель, как правило, увеличивается с ростом объема производственной деятельности. Основным и постоянным источником увеличения собственных оборотных средств является прибыль. Алгоритм расчета показателя с течением лет менялся. В настоящее время наибольшее распространение имеет следующий алгоритм:

WC = ОА – КО,

где ОА – оборотные активы;

КО – краткосрочные обязательства

Показатель WC является неприспособленным для пространственно-временных сопоставлений; не существует и каких-либо ориентиров по его величине или желательности той или иной динамики, хотя вполне резонно предположить, что с ростом объемов производства величина рабочего капитала, как правило, возрастает.

Для того, чтобы иметь возможность сравнивать степень ликвидности разновеликих организаций и исключить влияние инфляции на оценки были предложены относительные показатели ликвидности организаций – коэффициенты ликвидности.

Коэффициент текущей ликвидности дает общую оценку ликвидности организации, показывая, сколько рублей оборотных средств (текущих активов) приходится на один рубль краткосрочной задолженности (текущих обязательств):

ОА

![]()

![]() КТ,Л,. =

КТ,Л,. =

КО

Логика такого сопоставления заключается в том, что организация погашает свои краткосрочные обязательства в основном за счет оборотных активов: следовательно, если оборотные активы превышают по величине краткосрочные пассивы, организация может рассматриваться как успешно функционирующая (по крайней мере, теоретически). Размер превышения в относительном виде как раз и задается коэффициентом текущей ликвидности. Значение показателя может значительно варьировать по отраслям и видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция. В западной учетно-аналитической практике приводится критическое нижнее значение показателя – 2; однако, это лишь ориентировочное значение, указывающее на порядок показателя, но не на его точное нормативное значение.

Коэффициент критической ликвидности по своему смысловому назначению аналогичен коэффициенту текущей ликвидности; однако исчисляется он по более узкому кругу оборотных активов, когда из расчета исключена наименее ликвидная их часть – производственные запасы:

ДЗ+КФВ+ДС

![]() ККР,Л,. =

ККР,Л,. =

КО

где ДЗ – дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)

КФВ – краткосрочные финансовые вложения;

ДС – денежные средства.

Логика такого исключения состоит в том, что сумма денежных средств, которую можно выручить в случае вынужденной реализации производственных запасов, может быть существенно меньше расходов по их приобретению. В работах некоторых западных аналитиков приводится ориентировочное нижнее значение показателя – 1, однако эта оценка носит также условный характер. Анализируя динамику этого коэффициента, необходимо обращать внимание и на факторы, обусловившие его изменение. Так, если рост коэффициента критической ликвидности был связан в основном с ростом неоправданной дебиторской задолженности, вряд ли это характеризует деятельность организации с положительной стороны.

Коэффициент абсолютной ликвидности является наиболее жестким критерием ликвидности предприятия; показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно за счет имеющихся денежных средств:

ДС

![]() КАБС,Л =

КАБС,Л =

КО

В отношении этого коэффициента рекомендательных ориентиров практически нет.

В настоящее время уже сложились приемлемые для российской практики оптимальные значения рассмотренных показателей. Так, значение коэффициента текущей ликвидности = 1 считается нормальным, коэффициент критической ликвидности должен быть 0,7 – 0,8; коэффициент абсолютной ликвидности может варьировать в диапазоне от 0,05 до 0,1. И опыт работы с отечественной отчетностью показывает, что значение коэффициента абсолютной ликвидности, как правило, варьирует от 0,05 до 0,1.

Рассмотренные показатели являются основными для оценки ликвидности и платежеспособности.

Оценка финансовой устойчивости компании «Старт»

Рассчитать основные показатели; результаты расчета оформить в таблице 3:

Таблица 3. Показатели финансовой устойчивости компании «Старт» на конец года

| Показатель | Величина показателя, тыс.руб. |

| Коэффициент концентрации собственного капитала (Keg) | 0.73% |

| Коэффициент финансовой зависимости (Kf) | 1.3 |

| Коэффициент маневренности собственного капитала (Kme) | 0.23 |

| Коэффициент структуры привлеченных средств (Ktds) | 0.27% |

| Коэффициент соотношения привлеченных и собственных средств (Ktde) | 0.36 |

| Уровень финансового левериджа (FL) | 0.36 |

Финансовая устойчивость организации характеризуется показателями: доля собственного капитала в общей сумме долгосрочных пассивов, под которыми понимается собственный и заемный капитал; коэффициент обеспеченности процентов по кредитам и займам полученным; коэффициент соотношения заемного и собственного капитала.

Коэффициент концентрации собственного капитала характеризует долю собственности владельцев организации в общей сумме средств, авансированных в его деятельность:

СК

![]() Keg =

Keg =

Wб

где СК – собственный капитал;

Wб – общая сумма источников средств (долгосрочных и краткосрочных), т.е. итог баланса.

Чем выше значение этого коэффициента, тем более финансово-устойчива, стабильна и независима от внешних кредиторов организация.

Дополнением к этому показателю является коэффициент концентрации привлеченных средств (Ktds):

ДО+КО

![]() Ktds =

Ktds =

Wб

где ДО – долгосрочные обязательства.

Сумма этих коэффициентов равна 1 или 100%..

Коэффициент маневренности собственного капитала (Kme) показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована. Значение этого показателя может ощутимо варьировать в зависимости от структуры капитала и отраслевой принадлежности предприятия.

Коэффициент финансовой зависимости является обратным к коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании организации. Если его значение снижается до 1 или 100%, это означает, что владельцы полностью финансируют свою организацию.

Коэффициент соотношения привлеченных и собственных средств (Ktde) :ДО+КО

![]() Ktde =

Ktde =

ДО

![]() FL =

FL =

СК

Экономическая интерпретация показателя очевидна: сколько рублей заемного капитала приходится на один рубль собственных средств. Чем выше значение уровня финансового левериджа, тем выше риск, ассоциируемый с данной компанией, и ниже ее резервный заемный потенциал. Однако в современной российской экономической практике показатель финансового левериджа является вырожденным в силу того, что у большинства российских организаций отсутствуют долгосрочные заемные средства. Поэтому в данной работе к числителю дроби мы добавим краткосрочные кредиты и займы.

Оценка рентабельности компании «Старт».

Рассчитать основные показатели; результаты расчета оформить в таблице 4:

Таблица 4. Показатели рентабельности и деловой активности компании «Старт»

| Показатель | Величина показателя, тыс.руб. |

| Рентабельность средств в активах (ROA),% | 12.9 |

| Рентабельность собственного капитала (ROE), % | 0.08 |

| Операционный леверидж (BL), % | 15.69 |

| Чистая рентабельность продаж (NPM), % | 81.61 |

| Рентабельность основной деятельности (RB), % | 35.8 |

| Коэффициент экономического роста (Кд), % | 8.2 |

Доходность финансово-хозяйственной деятельности компании характеризуется показателями: доход, выручка от продаж, прибыль, рентабельность продаж, рентабельность совокупного капитала, рентабельность собственного капитала.

Основным показателем, характеризующим результативность и экономическую целесообразность функционирования организации, является прибыль. Она представляет собой экономический эффект, т.е. показатель, характеризующий результат деятельности. Но прибыль – это абсолютный, объемный показатель, сама по себе она не дает возможности судить о масштабах деятельности организации. Поэтому при анализе используются относительные показатели экономической эффективности, соизмеряющие полученный эффект с затратами или ресурсами, использованными для достижения этого эффекта. Такими показателями являются коэффициенты рентабельности, рассчитываемые как отношение полученного дохода к средней величине использованных ресурсов. Рентабельность совокупного капитала (ROA) рассчитывается по следующему алгоритму:

Рп + проценты к уплате в после налоговом исчислении

![]() ROA =

ROA =

где Рп – чистая прибыль.

Коэффициент ROA показывает, какую чистую прибыль получает организация с каждого рубля, вложенного в активы. Теоретически более правильным является использование в знаменателе дроби совокупной оценки собственного капитала и долгосрочных заемных средств:

Рп + проценты к уплате в после налоговом исчислении

![]() ROA =

ROA =

Рентабельность собственного капитала (ROE) рассчитывается по следующему алгоритму:

Рп + проценты к уплате в после налоговом исчислении

![]() ROE =

ROE =

СК

Показатель ROE позволяет судить о том, какую прибыль приносит каждый рубль инвестированного собственниками капитала. Этот показатель представляет интерес для имеющихся и потенциальных владельцев привилегированных и обыкновенных акций.

Чистая рентабельность продаж (NPM) рассчитывается по следующему алгоритму:

Рп

![]() NPM = * 100%

NPM = * 100%

Коэффициент экономического роста (Кд) рассчитывается по следующему алгоритму:

Рп – дивиденды, выплачиваемые акционерам

![]() Кд = *100%

Кд = *100%

Коэффициент (Кд) показывает какими темпами увеличивается собственный капитал за счет финансово-хозяйственной деятельности, а не за счет привлечения дополнительного акционерного капитала.

Рейтинговая оценка текущего финансового состояния компании «Старт».

Рассчитать основные показатели; результаты расчета оформить в таблице 5:

Таблица 5. Интегральная оценка финансового состояния компании «Старт»

| Показатель | Рейтинг | |

| К1- Относительный запас финансовой прочности | 0.36 | 17.5 |

| К2- Соотношение срочной и спокойной краткосрочной задолженности | 0.3 | --------- |

| К3- Коэффициент текущей ликвидности | 1.6 | 18 |

| К4- Соотношение темпов изменения выручки и совокупного капитала | 1 | 16 |

| К5- Коэффициент реагирования затрат | 1 | 12 |

| Итого, рейтинг | 63.5 |

Срочная краткосрочная задолженность складывается из задолженности перед государственными внебюджетными фондами, задолженности по налогам и сборам, задолженности перед персоналом организации и обязательств по займам и кредитам

Спокойная задолженность определяется вычитанием из величины краткосрочных обязательств величины срочной краткосрочной задолженности.

Соотношение темпов изменения выручки и совокупного капитала и коэффициент реагирования затрат считать равными 1.

В зависимости от набранного количества баллов, исходя из фактических значений показателей финансового состояния, предприятие может быть отнесено к определенному классу. Класс присваивается предприятию на основе таблицы 6.

Таблица 6. Группировка организаций по критериям оценки финансовой устойчивости.

| Показатель | Классы | |||||||

| 1(лучший) | 11 | 111 | 1V | V | ||||

| К1 | 0,5 = 28 баллов | За каждые 0,05 пункта ухудшения показателя снимать 3,5 балла | ||||||

| К2 | 0,2 = 24 балла | За каждые 0,01 пункта ухудшения показателя снимать 3 балла | ||||||

| К3 | 1,5 = 20 баллов | За каждые 0,1 пункта ухудшения показателя снимать 2 балла | ||||||

| К4 | 16 баллов | Т выр. < Т сов.кап. = 0 баллов | ||||||

| К5 | 12 баллов | Больше 1 = 0 баллов | ||||||

| Итого | 100 - 68 | 53 - 68 | 34 - 53 | 17 - 34 | 0 - 17 | |||

Анализируемая компания может быть отнесена к определенному классу в зависимости от набранного количества баллов, исходя из фактических значений показателей финансового состояния.

1 класс – компании высшего класса, реализующие услуги с высоким уровнем рентабельности, являющиеся лидерами в своей отрасли, способные противостоять влиянию внешней среды, имеющие низкие операционные риски, способные к стабильному развитию.

11 класс – хорошие компании, сходные с представителями 1 класса, но имеющие меньшую деловую активность (меньшее соотношение выручки и активов), уязвимые к перепадам характеристик внешней среды, имеющие элементы, способные ослабить компанию в будущем.

Похожие работы

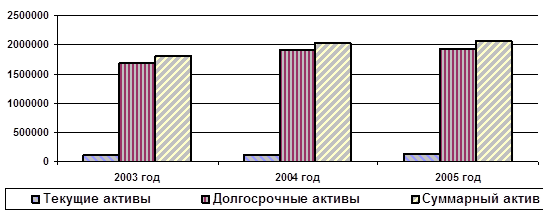

... задания на производство продукта или оказание услуги покупателю, поставщику, финансовому учреждению или руководству. 2 Анализ использования финансовых ресурсов в ОАО «ВолгаТелеком» 2.1 Финансово-хозяйственная деятельность в ОАО «ВолгаТелеком» Финансово-хозяйственная деятельность на предприятии является комплексным понятием, которое зависит от многих факторов и характеризуется системой ...

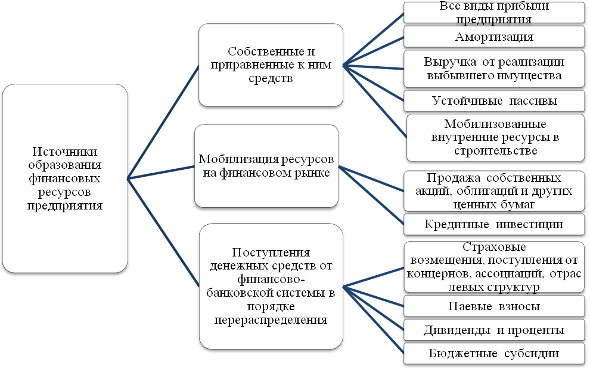

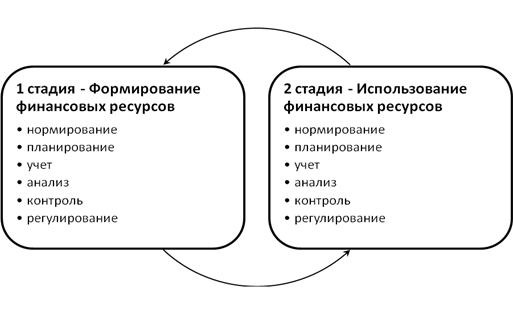

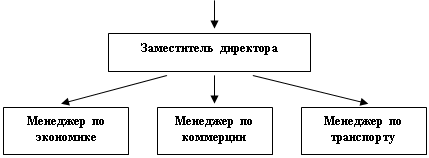

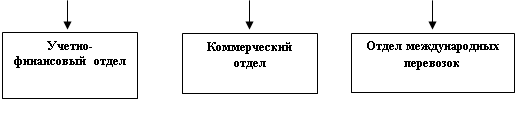

... от отрасли, положения на данном сегменте рынка и от многого другого, но удачное продвижение к выбранной цели во многом зависит от совершенства управления финансовыми ресурсами предприятия. Логика функционирования управления финансовыми ресурсами представлена на рисунке 1.2. Организационная структура системы управления финансами хозяйствующего субъекта, а также ее кадровый состав могут быть ...

... . Это выражается в высоком уровне показателей рентабельности предприятия, при нормальном уровне финансовой устойчивости и деловой активности. ГЛАВА III.ПУТИ СОВЕРШЕНСТВОВАНИЯ УПРАВЛЕНИЯ И ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ ФИНАНСОВЫХ РЕСУРСОВ НА ПРЕДПРИЯТИИ §3.1 Совершенствование методики управления финансовыми ресурсами предприятия. Успешная деятельность предприятия не возможна без ...

... , банками и обеспечивает финансирование предпринимательской деятельности. На основе всего вышесказанного хотелось бы предложить мероприятия по повышению экономической эффективности использования финансовых ресурсов ОАО «Завод силикатных панелей», которые помогут достигнуть следующих целей: · Повышение оперативности и достоверности информации о состоянии предприятия · Повышение контроля ...

0 комментариев