Навигация

Аналитическая работа в банке: анализ баланса, доходов, расходов и ликвидности

3.2. Аналитическая работа в банке: анализ баланса, доходов, расходов и ликвидности

Анализ операций банков - один из важнейших направлений экономической работы банка. От правильности проведения анализа зависит его нормальное и эффективное функционирование. Также не менее маловажным является и проведение анализа банковской деятельности на макро - и микро - уровне, без осуществления которого Центральному банку весьма затруднительно определять основные установки денежно - кредитной политики, изучать и прогнозировать ситуацию на кредитных и финансовых рынках страны, делать выводы об устойчивости и надежности как банковской системы в целом, так и по отдельным регионам, контролировать выполнение банками установленных стандартов и нормативов.

В этих целях необходима разработка методики анализа банковской деятельности на основании чтения банковского баланса, являющегося основным синтезирующим источником информации, комплексно характеризующим деятельность банка. Анализ баланса позволяет определить состояние ликвидности, доходности и степени рискованности отдельных банковских операций, выявить источники собственных и привлеченных средств, структуру их размещения на определенную дату или за определенный период, а также установить специализацию и значимость деятельности отдельных банков или их группировок в банковской системе страны.

В качестве основных направлений организации аналитической работы в банке можно выделить:

1) Анализ состояния учета и отчетности. Он проводится в двух плоскостях:

Анализ данных аналитического учета;

Анализ соответствия данных аналитического учета, включая ежедневные балансы;

2) Анализ банковского баланса и других сводных форм отчетности, включая анализ балансовых и внебалансовых статей, а также финансовых результатов деятельности банка и иных отчетных форм;

3) Анализ состояния операционных и хозяйственных договоров, а также учредительных документов.

Анализ баланса начинается с предварительного этапа, в рамках которого происходит так называемое чтение баланса и его подготовка к дальнейшей аналитической работе. Для этого производится структурирование его отдельных статей, группировка статей пассива и актива в соответствии с заданными критериями. После чего производится проверка соответствия отдельных групп актива и пассива баланса по срокам, видам и их источникам, категориям контрагентов; проверяется соблюдение нормативных требований Центрального банка и внутренних правил и процедур банка. Только проструктурировав и проконтролировав пассивную и активную стороны баланса, можно приступить к расчету оценочных и нормативных показателей, необходимых для анализа, которые отражаются в сводных таблицах. Затем выбираются массивы иллюстрируемой информации, определяются формы наглядного изображения материала. На этом заканчивается предварительный этап. На аналитическом этапе работы описываются полученные расчетные показатели объемов, структуры и динамики анализируемых данных, готовится заключение по итогам аналитической работы. На заключительном этапе привлекаются различные эксперты для оценки результатов анализа и выработки рекомендаций по улучшению и совершенствованию работы банка.

Сравним два баланса АОА АКБ «Росбанк» на 01.01.2004 г. и на 01.01.2005 г.:

Наблюдается следующая картина: активы (пассивы) на 1 января 2005 года увеличились на 17% по сравнению с 2004 годом. Денежные средства и счета в Центральном банке РФ на 2005 год уменьшились на 3 471 тыс. руб., а государственные долговые обязательства увеличились на 1 396 тыс. руб. Средства в кредитных организациях сократились на 39 400 тыс. руб.; резервы на возможные потери увеличились на 16 489 тыс. руб. Если банк в 2004 году получал кредиты от Центрального банка РФ на сумму 1 207 тыс. руб., то в 2005 году эта сумма была равна О. Средствам кредитных организаций на 2005 год, по сравнению с 2004 годом уменьшились на 145 701 тыс. руб., а средства клиентов в банке - увеличились на 348 984тыс. руб. Собственные средства на 2004 год составляли 497 971 тыс. руб., а на 2005 год они возросли до 502 156 тыс. руб. Анализ деятельности ОАО АКБ «Росбанк» показал, что в целом банк находится в стабильном состоянии. Основным источником ресурсов коммерческого банка являются привлеченные средства, составляющие в среднем 83% всех банковских ресурсов; на долю собственных средств приходится в среднем 17%. В результате улучшения управления активами произошло повышение финансовой устойчивости банка.

Анализ доходов

Центральное место в анализе финансовых результатов коммерческого банка принадлежит изучению объема и качества получаемых ими доходов, поскольку они в свою очередь являются главным фактором формирования прибыли кредитных организаций. Снижение доходов, как правило, представляет собой объективный индикатор неизбежных финансовых трудностей банка. Именно эти обстоятельства и обуславливают значение анализа совокупных доходов в изучении финансовых результатов банка.

К числу приоритетных задач анализа доходов банка следует отнести: определение и оценку объема и структуры доходов; изучение динамики доходных составляющих; выявление направлений деятельности и видов операций, приносящих наибольший доход; оценку уровня доходов, приходящихся на единицу активов; установление факторов, влияющих на общую величину доходов, а также доходов, полученных от отдельных видов операций, выявление резервов увеличения доходов.

При анализе структуры доходов последние подразделяются на процентные и непроцентные.

Наиболее значимым для банка являются, как правило, процентные доходы. Оценку полученной банком величины их можно произвести с помощью таблицы 3.2.1.

В процессе анализа процентных доходов банка необходимо установить темпы изменения общей величины и структуры активов, приносящих процентный доход, сопоставить их с темпами роста (снижения) полученного от использования дохода; выявить изменения общего уровня процентной ставки по проводимым банком активным операциям и определить влияние на ссудный процент соотношения спроса и предложения кредита на рынке ссудного капитала, размера и условий предоставления ссуд.

Таблица 3.2.1.

Результат деятельности ОАО АКБ «Росбанк» г. Улан-Удэ.

| Показатели | 1 квартал 2006г. | % вып. | 4 квартал 2005г. | % вып. | Темп роста, % | ||

| план | факт | Плaн | факт | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Доходы | 2 306 980 | 2 360 014 | 102 | 1 829 900 | 2 533 006 | 138 | 93 |

| Балансовый финансовый результат (БФР) | 746 844 | 408 685 | 55 | 393 909 | 625 341 | 159 | 65 |

| Ресурсы | 3 282 670 | 20 958 887 | 638 | 8551 930 | 7 335 237 | 86 | 286 |

| Внутренний финансовый результат (ВФР) | 787 875 | 690 452 | 88 | 928 000 | 1 057 188 | 114 | 65 |

За 1 квартал 2006 г. банком получена балансовая прибыль в размере 409 т.р., что на 338 т.р. (или на 45%) ниже плана. Планируемый финансовый результат не достигнут вследствие получения в марте убытка в сумме 203 т.р. при плановой прибыли в 415,2 т.р. Убыток в марте возник преимущественно в связи с досозданием РВПС (Резерва на возможные потери по ссудам) в сумме 429тыс.р. по кредиту АО «Ливона» вследствие перевода его из первой во вторую группу риска. Без этого перерасхода план по финансовому результату был бы исполнен на 112%.

По сравнению с 4 кварталом 2005 г. получено доходов на 7% меньше при проведении расходов на 2% больше.

План по внутреннему финансовому результату исполнен на 88%, что связано с невыполнением плана по БФР. Однако процент выполнения по ВФР выше (88% против 55%), что связано с перевыполнением плана по передаваемым ресурсам в 6.4 раза (среднемесячная сумма - 20958,9 т.р.).

Таблица 3.2.2.

| Показатели | 1 квартал 2006. | % вып. | 4 квартал 2005. | темп роста, % | |

| 1 | 2 | 3 | 4 | 5 | 6 |

| план | Факт | ||||

| Всего доходы, в т.ч. | 2 306 980 | 2 360 016 | 102 | 2 533 007 | 93 |

| Процентные | 1 423 900 | 1 126 135 | 79 | 1 174 439 | 96 |

| Валютно-обменные операции (ВОО) | 180 000 | 125 306 | 70 | 179 031 | 70 |

| Расчетно-кассовое обслуживание (РКО) в том числе | 299 100 | 330 013 | 110 | 245 431 | 134 |

| по коммунальным услугам | 9 000 | 506 | 6 | ||

| по переводам физ. лиц | 9000 | 5 840 | 65 | ||

| за открытие счета физ.лиц | 21 000 | 32 512 | 155 | 2 751 | 1 182 |

| Резерв на возможные потери по ссудам РВПС | 208 080 | 240 161 | 1 15 | 521 022 | 41 |

| Аренда | 0 | 0 | 210 | ||

| Ценные бумаги | 180000 | 516232 | 287 | 385058 | 134 |

| Другие | 15 900 | 22169 | 139 | 27816 | 79 |

План по доходам за квартал исполнен на 102%, всего поступили доходов 2360 т.р. План не исполнен по статьям: процентные доходы - 79% от плана, доходы от ВОО - 70%. Перевыполнен план по доходам от ценных бумаг (287%), по доходам от РКО (110%), от восстановления РВПС (115%).

Доходы от кредитных операций - основной источник доходов банка (48% общей суммы доходов в отчетном квартале, 46% - в предыдущем).

Таблица 3.3.3.

| 01.01.03 | 01. 02.03 | 01.03.03 | 1 квартал 2001 г. | % вып. | 4 квартал 2005г | |||||

| план | факт | план | факт | план | факт | план | факт | |||

| Объем кредитного портфеля, в т.ч. | 15581 | 15 584 | 14036 | 14984 | 17169 | 17710 | 16052 | 16 085 | 100 | 13803 |

| Юридические лица | 15148 | 15 148 | 13 503 | 14483 | 16546 | 17033 | 15478 | 15487 | 100 | 13353 |

| Физические лица | 433 | 436 | 533 | 501 | 623 | 677 | 575 | 598 | 104 | 450 |

Процентных доходов за квартал получено на 21% меньше плана. При выполнении плана по операциям кредитования и увеличении среднего объема кредитного портфеля по сравнению с прошлым кварталом с 13803 т.р. до 16085 т.р. фактическая доходность кредитных операций составила 28% против запланированной в 35.5%, что и явилось причиной невыполнения плана по процентным доходам. По сравнению с прошлым кварталом получено процентных доходов на 48 т.р. меньше.

План по кредитным операциям исполнен на 100%, по сравнению с прошлым кварталом средний объем кредитного портфеля вырос на 17%, в т.ч. по юридическим лицам - на 16%, по физическим - на 33%.

Таблица 3.3.4. Динамика кредитного портфеля за 6 месяцев (т.р.):| 01.10.05 | 01.11.05 | 01.12.05 | 01.01.06 | 01.02.06 | 01.03.06 | 01.04.06 |

| 10139 | 10805 | 17743 | 15584 | 14984 | 17710 | 15538 |

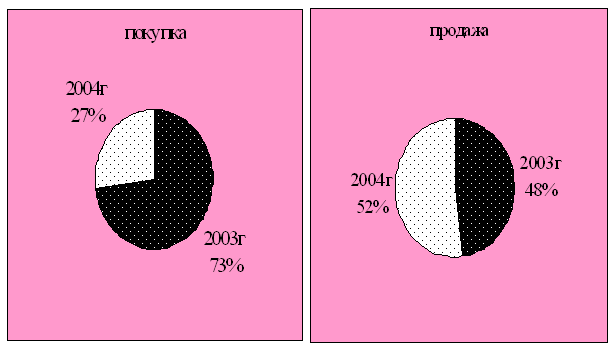

План по операциям с иностранной валютой исполнен на 70%, получено доходов на 30% ниже, чем в прошлом квартале. Снижение дохода от ВОО связано со снижением объемов покупки/продажи валюты на 29% (с 526,5 тыс.$ до 371,5 тыс.$), при этом маржа по ВОО возросла с 31 коп/$ в 4 квартале до 33 коп/$ в 1 квартале.

Таблица 3.3.5.

| Октябрь | ноябрь | декабрь | январь | февраль | март | |

| объем покупки валюты. $ | 54906 | 48509 | 44215 | 22380 | 47380 | 47427 |

| объем продажи валюты. $ | 81 879 | 101 398 | 195605 | 101 211 | 61 480 | 91 593 |

| доход, руб. | 38 160 | 46605 | 80033 | 64762 | 31 869 | 27517 |

Банк сохраняет первую позицию среди всех банков по объемам операций и сумме дохода : объем покупки составляет 75% от ДО 1 группы . продажи- 38% и дохода- 32%.

Без учета комиссии за открытие ссудных счетов физических лиц план по расчетно-кассовому обслуживанию (РКО) выполнен на 107%. По сравнению с прошлым кварталом темп роста составил 123% при росте объема платежного оборота на 4%. А налично-денежного оборота - на 10%. В связи с ростом доходов вырос процент покрытия расходов на содержание банка доходами по комиссии от РКО с 41% в 4 квартале до 49% в отчетном.

Комиссия за открытие ссудных счетов физических лиц составила за квартал 32.5 т.р. или 155% плана. По операциям с ценными бумагами получено доходов 516,2 т.р. (второе место в доходах банка после процентных). План перевыполнен в 2,9 раза за счет проведения сделок с «Ливона», рост по сравнению с прошлым кварталом составил 34%.

Таблица 3.3.6. Динамика основных показателей (тыс. р.)

| Объемы | январь | Февраль | март | 1 квартал | % вып. план | 4 квар-тал 2005 r | темп роста % | ||||

| план | факт | План | факт | план | факт | план | факт | ||||

| Объем вкладов населения | 15332 | 15935 | 16077 | 16215 | 16827 | 18338 | 16079 | 16 829 | 105 | 14305 | 118 |

| в т.ч. срочные | 14 507 | 15025 | 1 5 257 | 15375 | 16 007 | 17582 | 15 257 | 1 5 994 | 1115 | 13 525 | 1 18 |

| Объем остатков на счетах юридических лиц | 9 300 | 20041 | 9300 | 27401 | 9 300 | 26743 | 9300 | 24728 | 266 | 11337 | 218 |

| Оборот по счетам клиентов | X | 66314 | X | 68 804 | X | 86626 | X | 221744 | X | 213 724 | 104 |

| Оборот наличных средств | X | 24 805 | X | 24372 | X | 30565 | X | 79742 742 | X | 72319 | 110 |

| Объем принимаемых (+)/ передаваемых(-) ресурсов | 3 283 | 20959 | 638 | 7335 | 286 | ||||||

Все планы по привлечению ресурсов перевыполнены: в т.ч. по вкладам населения на 5%. по остаткам на счетах юридические лица - на 166% или на 15,4 млн.р. Платежный и наличный денежный обороты увеличились соответственно на 4 и на 10% по сравнению с 4 кварталом. Ресурсов передано в 6,4 раза больше, чем запланировано, в связи с тем, что средний объем фактически привлеченных ресурсов оказался выше планового на 16.2 млн. руб.

Таблица 3.3.7. Выполнение плана розничных услуг

| Январь | февраль | март | 1 квартал | % вып. | ||||||

| план | факт | план | факт. | план | факт | план | факт | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| Прирост срочных вкладов, т.р. | 750 | 285 | 750 | -611 | 750 | -183 | 2250 | -509 | -23 | |

| Прирост зарплатных проектов | 2 | 0 | 2 | 0 | 2 | 6 | 0 | 0 | ||

| Прирост пенсионных ЛБС | 10 | 12 | 10 | 9 | 10 | 10 | 30 | 31 | 103 | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

| Доходы от проведения коммунальных услуг, руб. | 2000 | 98 | 3000 | 219 | 4000 | 189 | 9000 | 506 | 6 | |

| Доходы от переводов физических лиц. руб. | 3000 | 0 | 3000 | 2886 | 3000 | 2954 | 9000 | 5840 | 65 | |

| Доходы за открытие ссудного счета, тыс. руб. | 7000 | 5466 | 7000 | 12675 | 7000 | 14371 | 21000 | 32512 | 155 | |

На рынке розничных услуг по основным показателям банк не выполнил установленные планы.

В показателе «прирост срочных вкладов» не учтены привлеченные VIP-вклады на сумму 9 млн. руб. Без учета данных вкладов банком допущен отток срочных вкладов в сумме 509 т.р. за квартал, в том числе отток в феврале на 611 т.р. и в марте на 183 т.р.

Не было осуществлено ни одного проекта заработной платы.

Доходы от переводов физических лиц получены на 65% против плана, при этом следует отметить, что если в январе банк не совершал данные операции, то в марте уже полностью выполнил месячный план.

Выполнен план по приросту пенсионных ЛБС: привлечен на обслуживание 31 пенсионер и доходы за открытие ссудного счета - на 155%.

За 1 квартал в банке сохранилось количество работающих счетов на уровне начала года - 135 счетов, при этом выросли остатки и обороты по счетам клиентов. Нагрузка на 1 КО находится в пределах норматива- 59 в январе и 77 в феврале.

Итоги работы в 1 квартале 2006 г.:

1. Исполнение плана по кредитованию, рост кредитного портфеля при одновременном недополучении процентных доходов.

2. Активная работа на рынке ценных бумаг.

3. Снижение объема операций с ВОО (валютно-обменные операции) и , соответственно, падение доходов.

4. Получение в марте балансового убытка в результате ухудшения качества кредитного портфеля.

5. Невыполнение плана на рынке розничных услуг, кроме привлечения пенсионеров и получения доходов за открытие ссудного счета.

6. Отток срочных вкладов.

Анализ расходов.

При проведении анализа совокупных расходов, как и доходов банка, необходимо исходить из деления их на процентные и непроцентные. Процентные расходы составляют большую часть расходов. Они включают в свой состав затраты по привлечению средств банка депозитов , средств клиентов в займы и депозиты ; выпуску долговых ценных бумаг, а также другие аналогичные расходы .В ОАО АКБ «Росбанк» расходы сложились из:

процентные -710000 в т.ч.

содержание аппарата управления

по открытым счетам клиентов

по депозитам

по вкладам населения

другие операционные расходы.

Непроцентные расходы в банке относятся:

комиссионные расходы,

расходы по оплате труда,

эксплуатационные расходы,

расходы по операциям с иностранной валютой,

расходы от операций по купле продаже драгоценных металлов.

Непроцентные расходы банка легко поддаются контролю и анализу, поскольку большая их часть является относительно постоянной величиной (расходы по оплате труда, эксплуатационные расходы). Непроцентные расходы (операционные) в ОАО АКБ «Росбанк» сложились из:

информационных услуг - оплата «Консультант +»

расходные материалы, бланки, бумага, типографские и канцелярские расходы по лимитам установленные УРК,

почтовые расходы - переговоры, абонентская плата (в пределах лимитов),

другие - арендная плата оборудования,

амортизационные отчисления по расчету на имеющееся имущество,

ремонт основных средств,

ремонт сети электропитания,

озеленение территории,

содержание помещения,

охрана - ЧОПФОРТС 2- охрана помещения (включает расходы по отделу сопровождения, работающая по отделу,

реклама - наружная реклама по помещениям,

командировки,

прочие расходы- расходы на страхование водителей по гражданской ответственности,

арендная плата - СБС - АВТО по инкассации.

Налоги по расчету от дохода, от среднего размера имущества прочие налоги.

Распределение общебанковских расходов по подразделениям.

В соответствии с принятым решением относительно имеющегося движимого имущества распределены:

30% ФОТ головного офиса, зарплата председателя правления;

другие производственные расходы, определенные как общебанковские;

расходы по оплате труда в соответствии со штатным расписанием, не включенные в бюджеты допофисов,

по возможные к выплате при увеличении доходов по оплате труда до штатного расписания отнесены по соответствующим дополнительным офисам.

Два других вида расходов распределены по 2-м вариантам:

1 - по полному объему движимого имущества, при этом доля головного офиса составляет 72%.

2 - по движимому имуществу, закрепленному по дополнительным офисам и Центральному отделению, без учета головного офиса.

В 1варианте - основная сумма расходов ложится на головной офис и Центральное отделение.

В 2 варианте - основная сумма расходов ложится на 8104 (имеющегося 43% движимого имущества из дополнительного офиса - 5,5%).

Структура расходов (без РВПС) сложилась следующим образом:

Таблица 3.3.8.

| 1 квартал | 2 квартал | 3 квартал | 4 квартал | |

| проценты | 72% | 63% | 56% | 53% |

| содержание аппарата | 22% | 28% | 30% | 27% |

| Функциональные | 3% | 4% | 9% | 14% |

| Налоги | 3% | 6% | 5% | 6% |

| Всего | 100% | 100% | 100% | 100% |

При рассмотрении структуры расходов в динамике происходит постепенное снижение доли процентных расходов и рост долей функциональных расходов и расходов на содержание персонала.

Основной удельный вес - почти 60% сохраняется за процентами по вкладам, что связано со значительными остатками на счетах вкладов граждан. План по процентным расходам выдержан на 92% за счет снижения процентных ставок по вкладам, т.к. план по привлечению срочных вкладов перевыполнен в 2 раза.

Треть расходов приходится на содержание персонала. Превышение против плана составило 36 % за счет выплаты премии по КТУ, которая не включалась в бюджет ЦО и увеличения должностных окладов.

План по функциональным расходам выдержан на 66 % от плана. Против 1 квартала в 4 квартале доля функциональных расходов выросла в 5 раз. Рост расходов произошел за счет проведения ремонта по операционной кассе в п. Аэропорт и более детального отнесения всех видов расходов на счета расходов ЦО. Без этого перерасхода план по финансовому результату был бы исполнен на 1 12%.

Таблица 3.3.9.

Результат деятельности КБ г. Улан-Удэ за 1 квартал 2006 г.

| 1 квартал 2006г. | % вып. | 4 квартал 2005г. | % вып. | темп роста, % | |||

| план | факт | план | факт | ||||

| Расходы | 1560 136 | 1 951 329 | 125 | 1 435991 | 1 907 665 | 133 | 102 |

| БФР | 746 844 | 408 685 | 55 | 393 909 | 625341 | 159 | 65 |

| ВФР | 787 875 | 690 452 | 88 | 928 000 | 1 057 188 | 114 | 65% |

План по внутреннему финансовому результату исполнен на 88%. что связано с невыполнением плана по БФР. однако процент выполнения по ВФР выше (88% против 55%), что связано с перевыполнением плана по передаваемым ресурсам в 6.4 раза (среднемесячная сумма- 20958.9 т.р.).

Таблица 3.3.10

| 1 квартал | % вып. | 4 квартал 2005 г. | темп роста, % | ||

| План | Факт | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Всего расходы, в т.ч. | 1 560 136 | 1951329 | 125 | 1 907 665 | 102 |

| Процентные | 710000 | 660882 | 93 | 669 964 | 99 |

| содержание аппарата | 343 605 | 338355 | 98 | 343 606 | 98 |

| Функциональные | 215298 | 271539 | 126 | 244715 | 111 |

| РВПС | 237 500 | 647115 | 272 | 580 449 | 111 |

| Налоги | 12 533 | 14575 | 116 | 68931 | 21 |

| прочие расходы | 41 200 | 18863 | 46 | ||

| БФР | 746 844 | 408687 | 55 | 625 342 | 65 |

| % покрытия | 50 | 49 | 98 | 41 | 118 |

Расходы КБ составили 1951 т.р. или 125% плана.

Структура расходов по статьям следующая:

Процентные - 34%:

Содержание аппарата - 17%;

Функциональные - 14° о:

Отчисления в РВПС - 33%:

Налоги - 1%.

Превышение произошло по статьям: функциональные расходы (в 1,3 раза), создание РВПС (в 2,7 раза), налоги (на 16%). Остальные статьи выдержаны в пределах плана.

По функциональным расходам превышение составило 26% или на 11% больше, чем в 4 квартале. Основное превышение произошло по статье арендная плата (на 155% или 50 т.р.) за счет непредвиденного повышения стоимости аренды Госкомимуществом РБ.

Анализ ликвидности ОАО АКБ «Росбанк»

Ликвидность банка – это способность банка расплатиться по денежным требованиям, которые могут быть ему предъявлены, за счет трансформации своих активов в денежные средства. Ликвидность банка предполагает наличие у него ликвидных активов в размере, теоретически достаточном для оплаты имеющихся у банка обязательств.

Ликвидность банка определяется степенью соответствия объемов и сроков привлечения и размещения кредитных ресурсов, так как поступление наличности в результате проведения банком активных операций редко совпадает по срокам с объемом наличности, необходимым для покрытия задолженности банка.

Платежеспособность банка – это способность банка выполнять свои обязательства в полной мере и в должные сроки. Платежеспособность предполагает фактическое наличие у банка денежных средств и их эквивалентов, достаточных для оплаты обязательств, требующих немедленного погашения.

Существует обратная связь между уровнем ликвидности банка и уровнем его доходности, так наличные деньги и их эквиваленты, которые требуются для поддержания его ликвидности, не приносят дохода или приносят незначительный доход.

В целях поддержания максимального уровня доходности при поддержании необходимого уровня ликвидности используется понятие нетто-ликвидной позиции, в которой отражена каждая операция банка по привлечению и размещению средств. Нетто-ликвидная позиция – это разница между величиной источников кредитных ресурсов с определенным сроком и величиной различных направлений использования кредитных ресурсов с тем же сроком. Управление ликвидной позицией заключается в регулировании величины излишка или недостачи ликвидных средств.

Ликвидность банка является характеристикой его финансового состояния за определенный период времени (ликвидность как поток).

Банк считается ликвидным, если сумма его ликвидных активов и ликвидных средств, которые он имеет возможность быстро мобилизовать из других источников, достаточны для погашения его текущих обязательств.

Ликвидность баланса банка определяется на конкретную дату (ликвидность как запас). При такой оценке осуществляется сравнение имеющегося запаса ликвидных активов с существующей в данный момент потребностью в ликвидных средствах. Баланс банка является ликвидным, если его состояние позволяет за счет быстрой реализации средств актива покрыть срочные обязательства по пассиву.

На банковскую ликвидность влияют внутренние и внешние факторы. К числу внутренних факторов следует отнести:

1) качество активов банка, которое, в свою очередь, определяется их ликвидностью, степенью риска, доходностью и диверсифицированностью;

2) уровень достаточности собственного капитала;

3) качество пассивов банка;

4) уровень банковского менеджмента и т.д.

Внешними являются, в частности, следующие факторы:

1) уровень развития национальной экономики;

2) стабильность политической ситуации в стране и т.д.

Под ликвидностью какого-либо актива понимают его способность трансформироваться в денежные средства. Уровень ликвидности актива определяется продолжительностью периода трансформации: чем короче этот период, тем выше степень ликвидности.

Все активы банка по степени их ликвидности можно сгруппировать следующим образом:

· высоколиквидные активы: касса и приравненные к ней средства; денежные средства на корреспондентском счете в ЦБ РФ и других банках; государственные ценные бумаги в портфеле банка и др.;

· ликвидные активы: предоставленные банком краткосрочные кредиты; условно реализуемые ценные бумаги, зарегистрированные на бирже; долевое участие в деятельности других организаций и банков; другие ценности, включая нематериальные активы;

· неликвидные активы: просроченные и ненадежные долги; основные фонды банка.

Так как в процессе деятельности коммерческого банка затрагиваются интересы экономических объектов, таких, как собственники банка. Вкладчики, потенциальные заемщики и др., то Банк России устанавливает ряд требований к уровню ликвидности коммерческих банков. Эти требования определены Инструкцией ЦБР «О порядке регулирования деятельности банков»

Инструкцией установлены следующие нормативы:

· норматив мгновенной ликвидности (Н2) определяется как отношение суммы высоколиквидных активов банка к сумме обязательств банка по вкладам до востребования. Минимально допустимое значение Н2 устанавливается в размере 20%. Это означает, что банк в любой момент должен обеспечить не менее 20% своих текущих обязательств денежными средствами, помещенными в высоколиквидные активы;

· норматив текущей ликвидности (Н3) определяется как отношение суммы ликвидных активов банка к сумме обязательств банка по вкладам до востребования и по срочным вкладам на срок до 30 дней. Минимально допустимое значение Н3 устанавливается в размере 70%;

· норматив долгосрочной ликвидности (Н4) определяется как отношение всей долгосрочной задолженности банку, включая выданные гарантии и поручительства, сроком погашения свыше года к собственному капиталу банка, а также к обязательствам банка по срочным вкладам, полученным кредитам и другим долговым обязательствам сроком свыше года. Максимально допустимое значение Н4 устанавливается в размере 120%.

· Норматив общей ликвидности (Н5) определяется как отношение ликвидных активов банка и его суммарных активов. Минимально допустимое значение Н5 устанавливается в размере 20%. Это означает, что не менее 20% всех активов банка входит в группу высоколиквидных и ликвидных активов.

Понятие ликвидность коммерческого банка означает возможность банка своевременно и полно обеспечить выполнение своих долговых и финансовых обязательств перед всеми контрагентами, что определяется наличием достаточного собственного капитала банка, оптимальным размещением и величиной средств по статьям актива и пассива баланса с учетом соответствующих сроков. Выполнять задачу управления ликвидностью, поддержания ее на требуемом уровне коммерческий банк должен самостоятельно путем проведения экономически грамотной политики во всех областях своей жизнедеятельности и соблюдения требований, предъявляемых к нему со стороны Центрального банка РФ. В этих целях коммерческий банк должен все время наращивать собственный капитал, обеспечивать необходимые пропорции между собственными и привлеченными средствами сторонних предприятий и организаций, стремиться к формированию «надежных» и «дешевых» кредитных ресурсов с более длительными сроками нахождения их в обороте банка, строить кредитную политику так, чтобы рационально и эффективно использовать кредитные ресурсы, вкладывать их в прибыльные мероприятия, осуществлять кредитные вложения в объемах и на сроки в соответствии с объемами и сроками привлечения ресурсов, формировать оптимальную структуру активов с увеличением в ней доли ликвидных активов, чтобы всегда быть готовым выполнить правомерные требования акционеров (пайщиков), вкладчиков, кредиторов и всех агентов, добиваться ускорения оборачиваемости кредитных ресурсов, не допуская безвозвратной потери этих средств, приумножать доходы и прибыль банка.

Анализ ликвидности банка проводится в 2 этапа:

1-й этап - группировка активов баланса по срокам их трансформации в денежные средства, а пассивов - по степени срочности их оплаты;

2-й этап - расчет ряда показателей ликвидности.

Рассмотрим 1-й этап анализа ликвидности баланса. Данный этап позволяет дать оценку ликвидности банка с учетом срока выполнения обязательств банком.

Таблица 3.3.11

Аналитический (сгруппированный) баланс для оценки платежеспособности

| Группа средств и обязательств по степени срочности. | Покрытие (актив). | Сумма обязательств (пассив). | р | |||||

| Излишек. | Недостаток. | |||||||

| на начало периода 2002г. | на конец периода | на начало периода | на конец периода | на начало периода | на конец периода | на начало периода | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| 1 | 187883 | 145308 | 1611694 | 1157516 | — | — | 1423811 | 1012208 |

| 2 | 322899 | 394498 | 1179157 | 1408216 | — | — | 856258 | 1013718 |

| 3 | 1852552 | 1551 510 | 100000 | 100000 | 1752552 | 1451510 | — | — |

| 4 | 21367257 | 19431798 | 20909965 | 18951768 | 457292 | 480030 | — | — |

Группировка активов баланса по срокам их превращения в денежные средства, а пассивов (обязательств) — по степени срочности и оплаты.

Исходя из полученных расчетов (таблица 3.3.11.) для КБ мы имеем следующие условия:

на начало анализируемого периода:

I группа АБ < I группы ПБ, так как 187 883 < 1611694;

П группа АБ < 11 группы ПБ, так как 322899< 1179157;

I группа АБ > Ш группы ПБ, так как 1852 552 > 100000; . IV группа АБ > IV группы ПБ, так как 21367 257 > 20 909 965.

на конец анализируемого периода:

I группа АБ < I группы ПБ, так как 145 308 < 1157 516;

И группа АБ < II группы ПБ, так как 394498 < 1408 216;

III группа АБ > III группы ПБ, так как 1 551 510> 100000;

IV группа АБ > IV группы ПБ, так как 19431798 > 18 951768.

Исходя из этих условий можно сказать, что как на начало, так и на конец анализируемого периода ОАО АКБ «Росбанк» не является абсолютно ликвидным в силу того, что он не может обеспечить выполнение краткосрочных и среднесрочных своих обязательств, в то же время возможности погасить долгосрочные обязательства в ОАО АКБ «Росбанк» имеются и значительные (что может быть достаточным аргументом к привлечению долгосрочных кредитов и займов с целью устранения иммобилизации).

2-й этап — расчет показателей ликвидности платежеспособности. На этом этапе анализа осуществляется расчет ряда показателей для оценки ликвидности и платежеспособности.

Исходя из результатов (см. табл. 3.3.12) мы видим, что на начало анализируемого периода сумма ликвидных средств (текущие активы) составляла 2363334 тыс. руб., а неликвидные активы составляли 21367257 тыс. руб., т.е. на 1 руб. неликвидных активов приходилось 11 коп. ликвидных активов. На конец анализируемого периода произошло снижение ликвидных активов на 272018 тыс. руб., а неликвидных — на 1935459 тыс. руб., при этом соотношение ликвидных и неликвидных активов осталось прежним, а именно 0,11, тогда как рациональным считается такое соотношение, при котором на 1 руб. неликвидных активов должно приходиться 4—5 руб. ликвидных активов. Нарушение этого соотношения подтверждает наши выводы о наличии значительной иммобилизации оборотных средств которые были сделаны выше.

Сопоставляя рекомендуемые значения коэффициентов ликвидности с расчетными их значениями, можно констатировать следующее. Значение коэффициента абсолютной ликвидности выше рекомендуемого (на начало периода 0,07, а на конец периода 0,06), так как нижняя граница для торговых предприятий возможна на уровне 0,05. Исходя из этого можно было бы признать, что денежных средств на счетах в кассе достаточно, но при условии высокой оборачиваемости оборотных средств (однако, как покажут последующие расчеты, это не так).

Значение коэффициента быстрой ликвидности значительно ниже критического его значения, равного I, поскольку расчетное значение этого коэффициента на начало периода 0,18, а на конец периода — 0,21. Предприятие может считаться платежеспособным, если выполняется следующее условие: на 1 руб. текущих обязательств необходимо как минимум иметь 1 руб. текущих активов, на самом же деле картина иная. Так, на начало периода у КБ имеется всего лишь 18 коп. текущих активов на 1 руб. обязательств, а на конец (хотя и увеличение) — 21 коп. Значение коэффициента покрытия баланса (К п.б.) и на начало периода 0,85, и на конец периода — 0,82, что меньше рекомендуемого 1,5, причем его значение снижается на 0,03. Этот показатель является одним из показателей, по которым структура баланса может быть признана неудовлетворительной, а предприятие может быть объявлено банкротом, если в ближайшие шесть месяцев предприятие не сможет восстановить свою платежеспособность.

Для того чтобы установить, сможет ли КБ восстановить свою платежеспособность, рассчитывают коэффициент восстановления (утраты) платежеспособности (Кву):

коэффициент покрытия баланса на конец анализируемого периода;

коэффициент покрытия баланса на начало анализируемого периода;

анализируемый период, измеряемый количеством месяцев в нем

(если год, то Т = 12);

рекомендуемое значение коэффициента покрытия баланса для торговых предприятий.

Если расчетное Кв(у) равно 1 и больше, то предприятие в ближайшие б месяцев восстановит свою платежеспособность. Для КБа можно и не рассчитывать Кв(у), поскольку значение коэффициента за анализируемый период не улучшилось, а ухудшилось, но с тем, чтобы узнать, на какой уровень платежеспособности он выйдет к июлю 2006 г., если сохранится та же тенденция развития его финансовой деятельности, что и в анализируемом периоде, то расчет целесообразен.

Естественно, что по истечении 6 месяцев уровень платежеспособности станет еще меньше, и коэффициент восстановления (утраты) платежеспособности снизится до уровня 0,57, что значительно ниже единицы.

Анализируя расчетные значения показателя доли собственных оборотных средств, можно отметить следующее, поскольку и на начало, и на конец анализируемого периода его значение имеет отрицательную величину, собственные средства на финансирование оборотных средств не направлялись. Однако, анализируя коэффициент покрытия запасов, мы можем уточнить, какие именно средства были направлены на финансирование оборотных средств. На начало периода значение этого показателя составляет 0,8, следовательно, на финансирование оборотных средств были направлены долгосрочные кредиты и займы. На конец года значение этого коэффициента равно 1, следовательно, на финансирование оборотных средств были направлены только лишь краткосрочные кредиты и займы.

Таблица 3.3.12

Расчет и динамика показателей ликвидности

| Показатели | На начало периода | На конец периода | Изменения (+,-) (гр.З-гр.2) | Рекомендуемые значения | Выводы от сопоставления |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Быстро реализуемые активы | 187883 | 145308 | - 42575 | ||

| 2. Активы средней реализуемости | 322899 | 394498 | +71599 | ||

| 3 Итого (стр. 1+ств. 2) | 510782 | 539806 | +29024 | ||

| 4.Медленно реализуемые активы | 1852552 | 1 551 510 | - 301042 | ||

| 5. Всего ликвидных средств | 2363334 | 2091316 | - 272018 | ||

| 6.Краткосрочные обязательства — текущие пассивы (код стр. 690) | 2790851 | 2565732 | - 225119 | ||

| 7.Коэффициент абсолютной ликвидности (стр. 1 :стр. 6) | 0,07 | 0.06 | —0,01 | 0,2—0,25; 0,05—0,2 для торговых | |

| 8.Коэффициент быстрой ликвидности (стр. 3: стр. б) | 0,18 | 0,21 | +0.03 | Критическое значение равно 1 | При К<1 неплатежеспособно; 1<К< 1,5 ограниченно кредитоспособно; К > 1,5 кредитоспособно |

| 9. Коэффициент покрытия баланса (стр. 5: стр. 6) | 0.85 | 0,82 | —0,03 | 2; 1.5-2 для торговых | |

| 10. Неликвидные активы (1 разд.) | 21367257 | 19431798 | 1935459 | ||

| 11 Соотношение ликвидных и неликвидных активов (стр. 5: стр. 10) | 0,11 | 0.11 | |||

| 12. Доля собственных оборотных средств в покрытии запасов. | —0,19 | —0,23 | —0,04 | 0,7; 0,5 для торговых | |

| 13. Коэффициент покрытия запасов S+590490+610+621 +622+627-390 | 0,8 | 0,98 | +0,18 | Критическое значение равно 1 | Если К<1, финансовое состояние неустойчиво |

| 14. Маневренность функционирующего капитала (код стр.) 250 | —0.53 | —0,39 | +0,14 | от 0 до 1 | Значение от 0 до 1 — предприятие функционирует нормально |

Заключение

Коммерческие банки – это банки занимающиеся кредитованием и финансированием промышленности и торговли за счет денежных капиталов, привлеченных в виде вкладов и путем выпуска собственных акций и облигаций. Коммерческие банки пополняют также свои ресурсы за счет заимствования у эмиссионных банков. Аккумулируя денежные капиталы, временно высвобождающиеся в процессе производства и обращения, а также средства населения, коммерческие банки передают их в ссуды функционирующим предпринимателям. Иными словами, через эти банки происходит перераспределение капиталов между различными отраслями хозяйства. Коммерческие банки создают кредитные орудия обращения посредством открытия текущих счетов своим заемщикам, на которые последние выписывают чеки. Через коммерческие банки осуществляются безналичные расчеты через корреспондирующие счета в центральных банках. Просматривается объективная тенденция объединения коммерческих банков в банковские монополии и их широкое внедрение в промышленность иные сферы производства.

Мы видим, что банки играют очень важную роль в экономике. Поэтому именно с налаживания нормально функционирующей банковской системы нужно начинать выход из кризисного положения, сложившегося у нас в стране. В настоящее время, в связи с нехваткой квалифицированных кадров и стремительным ростом количества коммерческих банков в эту сферу идут мало подготовленные работники, которые не имеют специального образования. Это приводит к неудовлетворительной работе банков и стремлению их просто быстрее заработать деньги. Зачастую банки выдают кредиты предприятиям, даже не проверив их состоятельность. Все это приводит к ухудшению экономической ситуации в стране.

Поэтому я считаю, что необходимо упорядочить работу банков, увеличить контроль за их деятельностью, и, только после этого, можно переходить к оздоровлению всей экономики.

В течение года и подводя итоги, банку необходимо оценивать свою работу и определять работает ли он с прибылью для себя или с убытком. В зависимости от выявленных финансовых результатов он должен корректировать свою дисконтную и кредитную политику. Для этого банк, пользуясь статьями своего баланса за определенный промежуток времени, должен делать расчет полученных доходов (причитающихся процентов по ссудам, комиссий) и расходов (на содержание аппарата банка, уплаченные проценты). При этом сумма дохода увеличивается на курсовые разницы в пользу банка или уменьшается на сумму потерь, в зависимости от тенденции курса валют. Кроме того, учитывается опыт и состояние хозяйственной конъюнктуры, банк прогнозирует возможный объем долгов и убытков. Необходимость проведения такого анализа трудно переоценить, поскольку от глубины оценки результатов последнего зависят перспективы конкурентоспособности банка и его место на финансовых рынках. Внешним выражением результатов работы банка за определенный период времени, приводящих к потерям или чистой прибыли, служат данные о его доходах и расходах за отчетный период.

Ресурсы коммерческих банков формируются за счет собственных, привлеченных и эмитированных средств.

К собственным средствам относятся акционерный, резервный капитал и нераспределенная прибыль.

Собственные средства имеют важное значение для деятельности коммерческих банков. В периоды экономических или банковских кризисов недостаточно продуманная политика в области пассивов и их размещения приводит к банковским крахам.

Привлеченные средства составляют основную часть ресурсов коммерческих банков. Это депозиты (вклады), а также контокоррентные и корреспондентские счета:

депозиты, в свою очередь, подразделяются на:

- вклады до востребования;

- срочные вклады;

- сберегательные вклады.

Эмитированные средства банков. Это средства клиентуры, которыми банку можно пользоваться достаточно длительный период (облигационные займы, банковские векселя и т.д.)

Облигационные займы эмитируются в виде облигаций. Выпуск этих ценных бумаг является объектом жесткой регламентации со стороны государственных органов – территориальных подразделений ЦБР и самого ЦБР: без утверждения проспекта эмиссии облигационного займа его выпуск является незаконным.

Известно, что на величину достаточности собственного капитала банка влияют объем, состав, качество и характер активных операций. Ориентация банка на преимущественное проведение операций, связанных с большим риском, требует относительно большого размера собственных средств и, наоборот, преобладание в кредитном портфеле банка ссуд с минимальным риском допускает относительное снижение собственного капитала. Размер собственного капитала, необходимого банку, зависит также от специфики его клиентов. Так, преобладание среди клиентов банка крупных кредитоемких предприятий требует от него большого размера собственных средств при том же объеме активных операций по сравнению с банком, ориентирующимся на обслуживание большого числа мелких заемщиков, поскольку в первом случае у банка будут велики риски на одного заемщика.

Мерой достаточности капитала служит показатель соотношения банковского капитала и портфеля активов (Capital-to-assets ratio). На протяжении нескольких лет в мировой банковской практике этот показатель претерпевал различные изменения. В 80-х годах вопрос о методологии оценки банковского капитала стал предметом дискуссий в международных финансовых организациях. Цель заключалась в выработке общих критериев достаточности капитала, применяемых для разных субъектов банковского сообщества независимо от их страновой принадлежности. В 1988 году Базельский комитет по регулированию и методам надзора за банками принял общие принципы расчета показателя капитал/активы.

Другие привлеченные средства

В зарубежной банковской практике наряду с привлечением депозитов банки часто используют другие формы привлечения денежных средств. К наиболее распространенным формам недепозитных операций относят:

Евродолларовые займы - один из способов внешних заимствований характеризующийся следующими параметрами:

- местонахождение рынка - Европа

- размер рынка измеряется сотнями миллиардов долларов

- сроки займов в среднем 3 -5 лет, что по российским меркам является - сверхдолгосрочным

- данные заимствования едва ли не самые дешевые из-за большого объема предложения на мировом рынке

- выпуск евродолларовых облигаций не требует обеспечения

- выпуск облигаций в отличие от акций не приводит к размыванию капитала.

Выпуск ценных бумаг для резидентов - один из способов привлечения дополнительных ресурсов для коммерческих баков.

· Выпуск облигаций

· Выпуск векселей

· Выпуск депозитных и сберегательных сертификатов

Ресурсная база, как микроэкономический фактор, оказывает прямое влияние на ликвидность и платежеспособность коммерческого банка. Сами масштабы деятельности коммерческого банка, а, следовательно, и размеры доходов, которые он получает, жестко зависят от размеров тех ресурсов, которые банк приобретает на рынке ссудных и депозитных ресурсов. Отсюда возникает конкурентная борьба между банками за привлечение ресурсов.

Ограниченность ресурсов, связанная с развитием банковской конкуренции, ведет к тесной привязке к определенным клиентам. Если круг этих клиентов узок, то зависимость от них банка очень высока. Поэтому банкам нужна грамотная депозитная политика, в основу которой ставится поддержание необходимого уровня диверсификации, обеспечение возможности привлечения денежных ресурсов из других источников и поддержание сбалансированности с активами по срокам, объемам и процентным ставкам.

Меры, которые, на наш взгляд, необходимо принимать являются следствием проблем описанных выше:

1. Меры макроэкономического характера:

- небольшое снижение ставки рефинансирования и доходности государственных ценных бумаг, с принятием правила изменения ставки не чаще чем один раз в определенный период (например - квартал) на законодательном уровне;

- более мягкая денежно-кредитная политика (осторожное увеличение денежной массы при подконтрольной инфляции);

- снижение налога на прибыль банков до общего уровня обложения прибыли юридических лиц;

- Принятие Земельного кодекса и Закона “Об ипотеке”, которые сделали бы оборот земли реальностью.

- изменение величины норматива Н11, что позволит банкам, по крайней мере устойчивым, принимать вклады граждан в сумме, превышающей величину собственного капитала.

- изменение величины норматива Н8 для специализированных банков, что поможет им нормально работать, имея прочную ресурсную базу в одной отрасли, не превышая указанного норматива в несколько раз. Примером тому может служить ДВСКБанк устойчиво и прибыльно работающий со средствами пенсионного фонда;

- снижение количества обязательных экономических нормативов до уровня при котором банки смогли бы эффективно оперировать ими. За последние семь лет инструкция №1 изменялась восемь раз. И можно с уверенностью утверждать, что процесс будет продолжаться как из-за введения нового плана счетов, так и из-за меняющейся экономической ситуации.

- далее, следует минимизировать налогообложение сумм резервов, формируемых под невозврат ссуд, а именно: исключить, по крайней мере частично, из облагаемой прибыли и те резервы, которые создаются под ссуды первых двух групп риска;

- отмена необъяснимого условия, в соответствии с которым из облагаемой прибыли заемщиков вычитаются лишь процентные платежи, равные учетной ставке Центрального банка плюс три процента. Разве заемщики должны платить налоги с выплачиваемых процентов?

2. Меры микроэкономического характера:

- региональные банки, имея небольшой ресурсный потенциал должны проводить политику увеличения своей ресурсной базы.

- банкам необходимо усилить работу по привлечению мелких вкладчиков;

- нужно начать осуществление трастовых операций с денежными средствами, что регламентируется инструкцией ЦБ №63 от 2.07.97. и уже используется в западных и центральных регионах.

- особое внимание стоит обратить на лизинг. Сегодня многие предприятия не имеют средств для закупки оборудования по полной стоимости, особенно импортного, но у них вполне хватит средств для выплаты лизинговых платежей. Лизинг особенно необходим российским предприятиям, поскольку за последние 7 лет наблюдалось постоянное снижения уровня капиталовложений в основной капитал. Тем более что ряд мер в качестве поощрения лизинга уже принят: разрешение относить лизинговые платежи на себестоимость; льготы банкам, кредитующим лизинговые операции.

- банкам, для эффективного использования кредитных ресурсов, нужно продолжать вводить в использование новые технологии, в частности пластиковые карточки и торговлю через диллинговые системы. Проведение торгов в сети Интернет явилось серьезным технологическим прорывом и дало возможность создания частного диллинга. Портативный компьютер со встроенным модемом, обученный трейдер и доступ к свежим котировкам дают банку возможность размещать на краткосрочной основе часть кредитных ресурсов, которая оказалась не использованной на конец дня. Интенсивность трейдига со временем повышается, т.к. более оперативный доступ к рынку позволяет реализовать тактику “скалпирования”. Получения дополнительной прибыли за счет увеличения частоты сделок купли-продажи.

Список использованной литературы

1. Федеральный закон «О банках и банковской деятельности» от 23.02.1999 г.

2. Антонов Н.Г., Пессель М.А. Денежное обращение, кредит, банки. – М.: АО Финстатинформ, 1999.

3. Банки и банковское дело / Под ред. И.Т. Балабанова. СПб.: Питер, 2003. – 256 стр.

4. Банковское дело / Под редакцией Г.Н. Белоглазовой и Л.П. Кроливецкой. – СПб.: Питер, 2002. – 384 стр.

5. Ветлицкая Т., Российская экономика: перспективы для банков, Экономический журнал, 2000.

6. Банковское дело / В. Колесников.- М.: Финансы и статистика, 2002 г.

7. Банковское дело. Справочное пособие. Под ред. Ю.А. Бабичевой. – М.: Экономика, 2003 г.

8. Захаров В.С. Коммерческие банки: проблемы и пути развития // Деньги и кредит, 2000.

9. Финансы, Денежное обращение, кредит. Учебник для вузов / Л.А. Дробозина, Л.П. Окунева, Л.Д. Андреева и др., Под ред. проф Л.А. Дробозиной – М.: Финансы, ЮНИТИ, 2002 г.

10. Финансы в вопросах и ответах: Учеб. пособие / С.А. Белозеров, В.В. Иванов, В.В Ковалев и др.; - М.: ТК Велби, Изд-во Проспект, 2003. – 272 стр.

11. Финансы: учебник для вузов / под ред. Л.А. Дробозиной – М.: Финансы, 1999.

12. Финансы. Учебное пособие / Под ред. А.М. Ковалевой –М.: Финансы и статистика, 2000.

13. Финансы, деньги, кредит, банки: Учебное пособие / Под ред. В.Е. Леонтьева, Н.П. Радковская – СПб.: Общество «Знание», 2003. 382 стр.

14. Шеремет А.Д. Финансовый анализ. – М.; Финансы и статистика, 2003.

15. Финансово-кредитный словарь

16. «Росбанк» №1, №2. Ежемесячный журнал

17. «Справочник экономиста» Ежемесячный журнал

18. «Финансовая Россия»

19. «Экономика и жизнь»

20. Отчет по производственной практике, 2005 г.

21. Гарант

22. Консультант плюс

23. Рефераты: экономика

24. Рефераты по экономике: рефераты, дипломные и курсовые работы.

25. Панова Г.С. Анализ финансового состояния коммерческого банка. – М.: Финансы и статистика, 2001.

Похожие работы

... и некотором снижении достаточности собственных средств. политика банк управление финансы Глава 2. Цели, задачи и методы управления финансами АКБ «Собинбанк» 2.1 Экономическая характеристика объекта исследования Собинбанк основан в декабре 1990 года как коммерческий банк, специализирующийся на обслуживании корпоративных клиентов различных отраслей экономики России. 22 декабря 2004 ...

... создатели материальных ценностей. Соответственно и коммерческий банк для рыночной экономики первичен, а Центробанк - конструктор перестройки банковской системы. Одна из особенностей финансового менеджмента в коммерческом банке в современных российских условиях - это отсутствие единообразной технологии управления экономическими процессами в кредитной организации в рамках существующей кредитно- ...

... валютных отношений нацелена на сохранение лидирующего положения в этом секторе финансового рынка, путем совершенствования действующих и внедрения новых видов операций. Следовательно, я считаю, в своей дальнейшей деятельности коммерческому банку в рамках валютных отношений следует вести работу по следующим направлениям: 1.Активное развитие операций по перечислению всех видов доходов граждан, с ...

... - финансовой сферы, возможностей проникновения на рынок других банков, а также получения потребителями услуг извне. III. Пути снижения рисков основных операций коммерческих банков.В банковской практике при оценке риска в основном принимают во внимание вероятность некредитоспособности клиентов, резкого ухудшения их финансового состояния, возможных изъятий определенной части средств, помещенной во ...

0 комментариев