Навигация

Система налогообложения фирмы

Содержание

Введение

1. Экономическая сущность и понятие системы налогообложения фирм

2. Налоги: их функции и виды

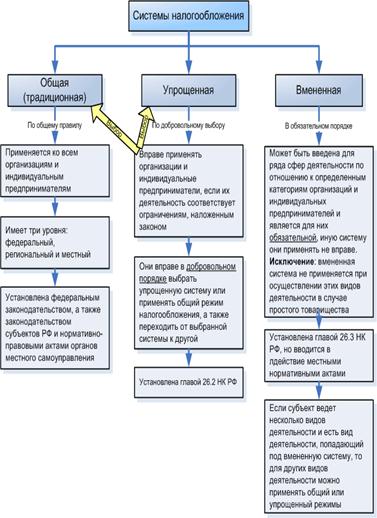

3. Особенности системы налогообложения коммерческих фирм (малого предпринимательства)

Заключение

Список использованных источников

Введение

В современном мире налоговые расходы предприятий составляют неотъемлемый элемент их хозяйственно деятельности.

Платежи налогов являются необходимым требованием, предъявляемым ко всем юридическим лицам, зарегистрированным на территории Российской Федерации. Неуплата налогов грозит соответствующими санкциями по закону. Уклонение от налогов вообще карается законом.

Каждое предприятие, каждая фирма и каждый индивидуальный предприниматель налоги платить обязаны. Сумма налога при этом зависит от прибыли юридического лица и также от выбранной формы налогообложения.

Проблема природы налога особенно актуальна для современной России. Становление новой теории налогов как отдельного раздела общеэкономической науки началось с появлением в 1992 г. новой системы налогообложения в России.

Налогообложение предприятий находится на стыке всех социально-политических и экономических интересов общества. От того, насколько рационально определено и рассредоточено между плательщиками налоговое бремя, зависит успех индивидуального и корпоративного бизнеса, а значит, и богатство нации в целом. По содержанию налоговой, политики можно судить о типе государства, о прочности его правовых основ и об устремлениях бюрократического аппарата, призванного поддерживать эти основы.

Налоги — это мощнейшее орудие в руках тех, кто определяет социально-политические и экономические ценности в государстве.

Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение государственного устройства всегда сопровождаются преобразованием налоговой системы. В современном обществе налоги — основная форма доходов государства, ведь появление самих налогов связано с самыми первыми общественными потребностями.

Существенную роль налоги играют и в деятельности предприятий, поскольку для них они являются выбытием средств, и предприятия стремятся минимизировать эти расходы. Тут возникает конфликт интересов государства и предприятий.

В условиях развития рыночного хозяйства все большее внимание уделяется развитию малых предприятий как основе становления рынка и конкуренции. В этой связи вопросам налогообложения малых предприятий также уделяется пристальное внимание.

Целью курсового исследования является анализ системы налогообложения малых предприятий, принципов построения системы налогообложения на предприятии.

Чтобы достичь поставленной цели, нам нужно выполнить следующие задачи:

- рассмотреть систему налогообложения предприятия;

- рассмотреть принципы построения системы налогообложения;

- выявить основные элементы системы налогообложения предприятия;

- рассмотреть понятие, виды и функции налогов;

- рассмотреть специальные налоговые режимы для малых предприятий, их проблемы и перспективы развития.

Теоретической базой написания курсовой работы послужили исследования Панскова В.Г., Милякова Н.В., Гретченко А.И., Манахова С.В., Юткиной Т.Ф, Коровкина В.В. и других. В работе также были использованы периодические издания.

Структурно работа состоит из введения, трех глав, заключения и списка использованных источников.

1. Экономическая сущность и понятие системы налогообложения фирм

Система налогообложения предприятия – это совокупность налогов, которые платит предприятия, принципов, форм и методов их установления, изменения и отмены, уплаты и применения мер по их уплате, которыми руководствуется предприятие при взаимодействий с государственными органами в вопросах налогообложения [12, с.74].

В экономической литературе рассматриваются различные принципы построения системы налогообложения.

Впервые принципы налогообложения сформулировал А. Смит. В своем классическом сочинении он назвал четыре основных принципа, которые детализировались и получали различную интерпретацию в более поздних трудах многих экономистов [15, с.42]:

1) принцип справедливости: налог должен собираться со всех налогоплательщиков постоянно, т.е. «... каждый гражданин обязан платить налоги сообразно своему достатку»;

2) принцип определенности: обложение налогами должно быть строго фиксированным, а не произвольным;

3) принцип удобства для налогоплательщика: взимание налога не должно причинять плательщику неудобства по условиям места и времени;

4) принцип экономичности взимания: издержки по изъятию налогов должны быть меньше, чем сумма самих налогов.

По нашему мнению, в наибольшей степени современному социально-экономическому положению России и задачам государственной финансовой политики концептуально будут соответствовать следующие основные принципы построения эффективной системы налогообложения предприятия.

Принцип равенства, согласно которому распределение налогового бремени должно быть равным.

Существуют два подхода к практической реализации данного принципа [12, с.76].

Первый основан на условиях выгоды налогоплательщиков, т.е. уплачиваемые налоги должны соответствовать тем выгодам, которые налогоплательщики получают от услуг государства.

Второй подход основан на условиях платежеспособности. При этом система налогообложения не привязывается к целевому расходованию бюджетных средств, а каждый налогоплательщик должен внести долю в зависимости от своей платежеспособности.

Практически налоговые системы стран с развитой рыночной экономикой содержат различные комбинации обоих рассматриваемых подходов. Сочетание этих подходов, основанных на условиях выгоды и платежеспособности физических лиц, по нашему мнению, должно стать нормой построения эффективной системы налогообложения в России. При этом проблема платежеспособности, характерная для большинства населения нашей страны, должна учитываться в первую очередь [12, с.77].

Принцип справедливости. В настоящее время российское налоговое законодательство серьезно нарушает данный принцип. Например, за неисполнение налоговых обязательств налогоплательщик несет административную и уголовную ответственность, уплачивает крупные финансовые штрафы. А за излишнее взыскание налогов и необоснованное наложение штрафов налоговые органы практически не несут никакой ответственности. В результате возникают многочисленные обращения в суды, обжалования неправомерных действий налоговых органов.

Одна из основных проблем российского налогового законодательства заключается в том, что законы по налогам не имеют прямого действия. Наряду с законами действуют многочисленные подзаконные акты, инструкции, дополнения и изменения к ним, нормативные письма и разъяснения налоговых органов [15, с.43].

Недостаточная четкость и ясность нормативных документов и слишком частые изменения налогового законодательства затрудняют работу самих налоговых служб, делают бесправным налогоплательщика. Нужны четкие, закрепленные законодательно регламенты введения изменений и дополнений в налоговое законодательство, установления или отмены налогов.

Все изменения в налоговом законодательстве должны осуществляться одновременно с внесением соответствующих уточнений в бюджеты исключительно путем внесения изменений в законодательные и нормативные акты по налогам. При этом законодательное решение о введении новых налогов должно вступать в силу не ранее следующего календарного года, а изменения, ухудшающие положение налогоплательщика, не должны иметь обратной силы [15, с.43].

Принцип удобства взимания налога. Согласно данному принципу его взимание не должно причинять гражданам неудобства по условиям места и времени. Речь идет не только об удобствах внесения налогов физическими лицами. Современная интерпретация этого введенного в экономическую науку А. Смитом принципа означает поиск решения проблем рационального распределения налогов между категориями плательщиков, территориальное обеспечение бюджетов за счет своевременного поступления налогов, решение социальных задач и т.д.

В настоящее время распределение налогов между отдельными категориями налогоплательщиков происходит явно неравномерно. Действующая система налогообложения, казалось бы, построена справедливо по отношению к плательщикам: перед ней все равны, не существует дискриминации налогоплательщиков по формам собственности или территориальному расположению. Однако на практике налоговые органы предпочитают работать с теми, кого легко проверить. Именно таким предприятиям и физическим лицам производят доначисления налогов. Следовательно, одни налогоплательщики несут достаточно большую налоговую нагрузку, а другие – или минимальную, или вообще уклоняются от уплаты налогов [15, с.44].

Принцип экономичности взимания налогов. Административные расходы по управлению налогами и соблюдению налогового законодательства должны быть минимальными. Как казус должны восприниматься решения об отмене отдельных налогов в России в связи с тем, что затраты на собираемость превышают сумму их поступления в бюджет. Прежде всего, это свидетельствует об отсутствии ответственности у законодателей, которые вводят такие налоги.

Расходы государства, направленные на своевременное и полное собирание налогов, резко возрастают, если плательщики не полностью вносят платежи в бюджет и во внебюджетные фонды, т.е. если возникают недоимки. Поэтому система налогообложения не должна оставлять сомнений у налогоплательщика в неизбежности платежа. Штрафы и санкции должны быть такими, чтобы неуплата или несвоевременная и неполная уплата налогов была менее выгодной, чем своевременное законное выполнение обязательств перед налоговыми органами. Между тем проблема собираемости налогов остается актуальной, что свидетельствует о неэффективности действующей системы налогообложения.

Как любая система, система налогообложения предприятия состоит из ряда взаимосвязанных элементов. Рассмотри их.

Налогоплательщик обязан платить лишь законно установленные налоги. Это означает, что в отношении каждого налога должны быть определены, во-первых, налогоплательщик и, во-вторых, все элементы налогообложения.

Обязанность по уплате конкретного налога или сбора возлагается на налогоплательщика с момента появления обстоятельств, установленных законодательством о налогах и сборах.

Налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законом.

Обязанность по уплате налога должна быть выполнена в срок, установленный законодательством о налогах и сборах. Налогоплательщик вправе уплатить налог или сбор досрочно. Налог может быть уплачен, если установлены все элементы налогообложения.

К последним, согласно ст. 17 Налогового кодекса РФ, относятся объект налогообложения, налоговая база, налоговый период, налоговая ставка, порядок исчисления налога, порядок и сроки уплаты налога.

Объектами налогообложения могут являться операции по реализации товаров (работ, услуг), имущество, доход, прибыль или иной объект, имеющий стоимостную, количественную или физическую характеристику, с наличием которого у налогоплательщика возникает, согласно законодательству, обязанность по уплате налога.

Налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения. Размер налоговой базы может устанавливаться либо прямым способом, в соответствии с которым определяются документально подтвержденные показатели налогоплательщика, либо косвенным способом (расчет по аналогии) [3. с.50].

Налоговый период – это период, по окончании которого определяется налоговая база и исчисляется сумма подлежащего уплате налога. Налоговый период может состоять из нескольких отчетных периодов. Основной налоговый период – это финансовый год (напомним: в России он совпадает с календарным годом).

Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы. Виды налоговых ставок классифицируются с учетом разных факторов. Существуют ставки равные (для каждого налогоплательщика устанавливается единая сумма налога), твердые (устанавливается единая сумма налога на каждую единицу налоговой базы), процентные (сумма налога определяется в процентах от размера налоговой базы). Возможен смешанный метод, т.е. применение несколько видов ставок при обложении каких-либо объектов налогом одного вида (например, варьирование ставки налога на доходы физических лиц в зависимости от величины дохода) [3. с.52].

Под порядком исчисления налога понимается совокупность действий налогоплательщика по определению суммы налога, подлежащей уплате в бюджет за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот. Как правило, налогоплательщик обязан самостоятельно исчислять сумму налога. В основе информационного обеспечения расчета – данные налогового учета, представляющие некоторые реклассификации и аналитические представления и обобщения данных бухгалтерского учета.

Порядок и сроки уплаты налога – это установленные в законодательном порядке способ, процедура и время внесения налога в бюджет. Сроки уплаты определяются календарной датой или истечением периода времени, исчисляемого годами, кварталами, месяцами, декадами, неделями и днями, а также указанием на событие, которое должно наступить или произойти. Уплата налога проводится в наличной или безналичной форме в виде разовой уплаты, серии авансовых платежей или другими способами, предусмотренными законом. Законом предусматривается возможность изменения срока уплаты налога (отсрочка или рассрочка), перечисляются основания для этого (гл. 9 Налогового кодекса РФ). В случае несвоевременной уплаты налога, т. е. возникновения недоимки, предусматривается начисление пени (т. е. штрафа) за каждый день просрочки в процентах от неуплаченной суммы. Пеня уплачивается одновременно с суммой погашаемой недоимки. Законом предусматривается принудительное взыскание пеней с организаций в бесспорном порядке.

В отношении отдельных категорий налогоплательщиков законодательством предусматриваются налоговые льготы, т. е. возможность не уплачивать налог либо уплачивать его в меньшем размере. Выделяют следующие налоговые льготы:

а) изъятия (из-под налогообложения выводятся отдельные предметы или объекты обложения);

б) скидки, или вычеты (сокращение налоговой базы);

в) налоговые кредиты (уменьшение налоговой ставки или налогового оклада);

г) освобождение от уплаты налога (налоговые каникулы, налоговая амнистия).

Таким образом, при осуществлении деятельности на территории РФ в бюджет уплачиваются налоги, сборы и платежи, установленные законодательством Российской Федерации, законодательством региона и нормативными правовыми актами представительных органов местного самоуправления. При перемещении товаров через таможенную границу уплачиваются таможенные пошлины и налоги в соответствии с таможенным законодательством Российской Федерации.

Отношения по установлению и уплате налогов, а также права и обязанности участников этих правоотношений регулирует законодательство о налогах. Принципы построения налоговой системы являются общими для всей территории России и определяются в части первой Налогового кодекса Российской Федерации (НК РФ).

Налоги и сборы устанавливаются на основе принципа равенства для всех. Не допускается установление особых условий, дифференцированных налоговых ставок и льгот в зависимости от формы собственности или места происхождения капитала. Налоги и сборы не могут нарушать единое экономическое пространство Российской Федерации, препятствовать экономической деятельности.

При установлении налогов определяются налогоплательщики и элементы налогообложения: объект налогообложения, налоговая база, налоговый период, налоговые ставки, порядок расчета налога, порядок и сроки его уплаты. В необходимых случаях налоговым законодательством предусматриваются налоговые льготы и основания для их использования.

Похожие работы

... сотрудников фирмы за налоговый (отчетный) период не превышает 100 человек; остаточная стоимость основных средств и нематериальных активов не превышает 100 млн. руб. Прекратить применение упрощенной системы налогообложения фирма может добровольно или принудительно . Добровольно перейти с УСН на общую систему налогообложения фирма может не раньше, чем с начала следующего года . Отказаться от ...

... проектов промышленности и пополнения оборотного капитала. Рынок паевых ценных бумаг аккумулирует средства вкладчиков для управления ими профессионалами фондового рынка. 2. Налогообложение операций с ценными бумагами 2.1 Налог на прибыль при операциях с ценными бумагами Порядок расчета налоговой базы при операциях с ценными бумагами. Согласно п. 10 ст. 280 НК РФ, налоговая база по ...

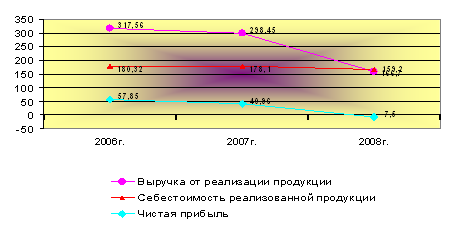

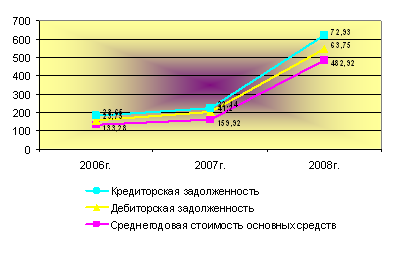

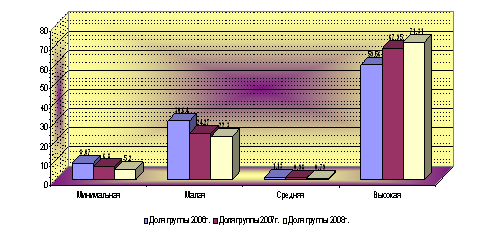

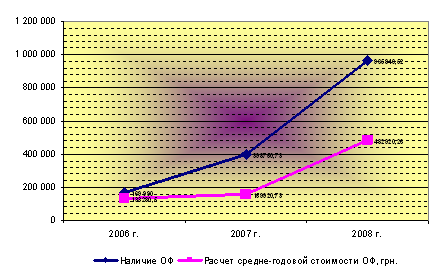

... от реализации промышленной продукции уменьшается в целях налогообложения на сумму расчетной прибыли, определяемой исходя из удельного веса затрат на производство промышленной продукции. РАЗДЕЛ 2. СОВРЕМЕННОЕ СОСТОЯНИЕ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ ПРЕДПРИЯТИЯ НА ООО «Визит» 2.1 Краткая организационно-экономическая характеристика предприятия ООО «Визит» существует с 2001 г., значительную часть ...

... ещё существует Заключение Цель выпускной квалификационной работы достигнута путём реализации поставленных задач. В результате проведённого исследования по теме: "Оптимизация налогообложения предприятий малого бизнеса" можно сделать ряд выводов. 1. Оптимизация налоговых платежей это процесс, связанный с достижением определенных пропорций всех финансовых аспектов сделки или проекта. ...

0 комментариев