Навигация

Механизм страхование ипотечного кредита

2.1 Механизм страхование ипотечного кредита.

Ипотечное кредитование, как и любой другой вид кредита, связано с риском. Однако в условиях несовершенства российской правовой базы любые, даже самые незначительные на первый взгляд риски становятся критическими, грозящими сделать практически любой проект неосуществимым. В этой связи особое значение для минимизации рисков, связанных с осуществлением кредитования под залог недвижимости, призвано сыграть страхование. При этом возникают дополнительные возможности развития и повышения эффективности ипотечной деятельности. В Республике Казахстан разработана и введена в действие система правового регулирования ипотечной деятельности, предусматривающая в том числе и страховые отношения как обязательный институт ипотеки. Страховая деятельность при ипотечном кредитовании регулируется наряду с общим страховым правом специализированным законодательством о залогах и ипотеках. Можно перечислить основные нормативные документы, определяющие основы проведения данного вида страхования.

· Закон Республики Казахстан от 18 декабря 2000 года « О страховой деятельности «;

· Статья 809 Гражданского Кодекса РК от 1 июля 1999 года;

· Постановление Правительства РК от 21 августа 2000 года № 1290;

· Указ Президента РК, имеющий силу закона, от 3 декабря 1995 года, « о страховании»;

· Указ Президента РК, имеющий силу закона, от 23 декабря 1995 года, «Об ипотеке недвижимого имущества».

В соответствии с вышеупомянутыми законодательными актами при заключении ипотечного договора заемщик (залогодатель) обязан заключить одновременно договор страхования. При этом выгодоприобретателем по договору страхования должен быть кредитор (залогодержатель). Даже если кредитор не является формальным выгодоприобретателем, он имеет полное право в соответствии с Гражданским кодексом на получение возмещения непосредственно от страховщика. Если заемщик уклоняется от заключения, либо пролонгации договора страхования, то это может служить основанием для досрочного завершения ипотечного договора

Обязательное условие договора об ипотеке — заемщик (залогодатель) обязан

страховать за свой счет это имущество от рисков утраты и повреждения. Предмет ипотеки может быть застрахован на сумму меньшую, чем составляет его реальная стоимость (данная ситуация может сложиться, если полная стоимость предмета ипотеки превышает размер обязательств перед кредитором).

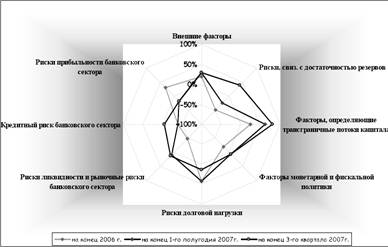

Основные типы рисков, которым подвергаются участники ипотечной деятельности, схематично представлены на рис.

Риски ипотечной деятельности

![]() Банковские риски

Банковские риски

Имущественные риски

Кредитные риски

Риски утраты или понижения дохода

Риски ликвидности

Риск процентной ставки

Имущественные риски

Кредитный риск состоит в невозможности в силу каких-либо причин обеспечить надлежащее принудительное исполнение обеспеченных ипотекой обязательств, а именно — обращение взыскания на заложенное имущество и выселение должника. В настоящее время закон»0б ипотеке» определяет принципиальный порядок освобождения жилья, однако требуется доработка конкретного механизма его исполнения с учетом всех нюансов российского законодательства.

Риски ликвидности заключаются в проблематичности обеспечения ликвидности баланса банка, связанного с наличием долгосрочных кредитов: вложение финансовых ресурсов в долгосрочное ипотечное кредитование не всегда обеспечивается наличием столь же долгосрочных активов. В случае организации вторичного рынка ипотечных кредитов риски ликвидности, связанные с ипотечной деятельностью, становятся вполне приемлемыми.

Риск процентной ставки связан с изменением рыночной ставки процента и вполне может быть снижен до приемлемой величины применением переменной ставки с привязкой ее к какой-либо устойчивой валюте (корзине валют).

Под имущественными рисками в данном случае понимают риски утраты и повреждения предмета ипотеки. Заемщик ипотечного кредита в результате каких-либо неблагоприятных событий может лишиться источника дохода либо его части — в этом заключается сущность рисков утраты или понижения дохода.

При разработке программы ипотечного страхования необходимо правильно определить необходимость в страховой защите от данных конкретных рисков- Не все риски целесообразно передавать на страхование, так как от этого зависит цена ипотечного кредита. Тем не менее представляется целесообразным акцентировать внимание на некоторых видах страхования, которые достаточно обоснованно становятся практически обязательными для потенциального заемщика. Страхование жизни и здоровья заемщика позволяет кредитно-финансовому учреждению, выдавшему ипотечный кредит, быть уверенным в том, что кредит будет погашен независимо от превратностей судьбы заемщика. Необходимость страхования приобретаемой при помощи ипотечного механизма квартиры (или иного предмета залога) не должна вызывать сомнений ни у кредитора, ни у заемщика, равно как и титульное страхование (страхование права собственности). При уничтожении или серьезном повреждении вследствие предусмотренного договором страхования события недвижимости, приобретенной по ипотечной программе, кредитор получит страховое возмещение и, соответственно, не понесет убытков. При этом, конечно, должны быть учтены и интересы добросовестного заемщика. Уже из этого становится понятным, что страхование недвижимости, приобретенной по ипотечной программе, имеет свою специфику, хотя бы во время действия кредитного договора.

При расторжении сделки с недвижимым имуществом в случае наличия страхового договора на случай прекращения права собственности кредитор также не несет никаких дополнительных расходов. Страховая компания компенсирует стоимость утраченной собственности, при этом право регрессного иска обычно переходит к страховой компании. Понятно, что при этом страховое возмещение вполне может делиться между кредитором и заемщиком в соответствии с суммой уже погашенного кредита, Для этого в страховом договоре надо предусмотреть, кто и в каком случае является выгодоприобретателем.

Обычно в страховые программы, разработанные совместно страховыми компаниями и банками, осуществляющими ипотечное страхование, включаются следующие виды страхования:

• накопительное страхование жизни заемщика;

• рисковые виды страхования, такие как:

- страхование граждан от несчастных случаев и болезней;

- страхование имущества, являющегося предметом договора ипотеки.

Кроме того, можно использовать такие виды страхования как:

· страхование финансового риска;

· страхование потери работы заемщиком;

· страхование возможных судебных издержек;

· страхование непредвиденных расходов, связанных с исполнением права кредитного учреждения на взыскание предмета ипотеки в случае неисполнения существенных условий ипотечного договора (в том числе уклонения заемщика от страхования предмета ипотеки от рисков утраты и повреждения);

• страхование ответственности профессиональных участников рынка недвижимости;

• некоторые другие виды страхования.

В реальной практике банк, осуществляющий ипотечное кредитование, имеет генеральное соглашение о сотрудничестве со страховой компанией, которая может предоставить полный комплекс страховых услуг но ипотечной деятельности. Из перечисленного набора видов страхования обычно выбираются 3-4 наиболее необходимых. В этом случае страховые тарифы снижаются, и услуги страховщика обычно обходятся заемщику в 1-2% в год от суммы кредита.

При заключении страхового договора можно предусмотреть постепенное снижение страховой суммы, но страхованию жизни заемщика и предмета ипотеки в зависимости от уменьшения задолженности перед кредитором. С развитием ипотечных программ значительно расширяется страховое поле. Лицо, получившее ипотечный кредит, несет более серьезный груз ответственности, так как, нанеся материальный или моральный вред третьим лицам, сталкивается с необходимостью компенсировать его. В условиях недостаточности финансовых ресурсов (необходимость выплачивать долг и проценты по нему за предмет ипотеки) заемщик сталкивается с необходимостью выбора: либо исполнить решение суда и лишиться квартиры или дома, либо скрываться от правосудия. Сразу же напрашивающимся выходом из такого положения является страхование гражданской ответственности заемщика.

2.2 Механизм страхование банковского кредита.

Страхование банковского кредита подразделяется на два вида.

1. Страхование риска непогашения кредита.

2. Страхование ответственности заемщика за непогашение кредита.

А) Страхование риска непогашения кредита

Объекты и субъекты страхования, страховая сумма по договору, период страхования

Объектом, подлежащим страхованию, по первому виду является ответственность всех или отдельных заемщиков (физических или юридических лиц) перед банком за своевременное и полное погашение кредитов и процентов за пользование кредитами в течение срока, установленного в договоре страхования. Страхователь находится перед выбором: страховать сумму выданного кредита с процентами или же только сумму основного долга; страховать ответственность всех заемщиков, которым ранее были выданы кредиты. или ответственность каждого в отдельности. Как правило, в современных российских условиях, в условиях нестабильности экономической ситуации, целесообразно страховать сумму кредита с процентами по каждому заемщику в отдельности. Однако следует учитывать тот факт, что при страховании всех кредитов достигается автоматизм ответственности страховой организации, и по таким договорам устанавливается льготная тарифная ставка. Договор страхования риска непогашения кредитов заключается между страховыми компаниями (страховщики) и банками и другими кредитными организациями (страхователи). По договору страхования страховщик выплачивает страхователю возмещение в размере от 50 до 90% суммы не погашенного заемщиком кредита и процентов по нему.

Таким образом, предусматривается доля участия страхователя в возмещении убытка с целью меньшего элиминирования ответственности банка при проверке платежеспособности ссудозаемщика в процессе оформления выдачи кредита и в дальнейшем контроле за финансово-хозяйственной деятельностью должника. Ответственность страховщика возникает, если страхователь не получил обусловленную кредитным договором сумму в течение определенного времени после наступления срока платежа, предусмотренного кредитным договором (по правилам страховых компаний, от 10 до 20 дней), или срока, установленного банком при невыполнении заемщиком условий кредитного договора. Конкретный предел ответственности страховщика и срок наступления его ответственности устанавливаются договором страхования.

Страховая сумма устанавливается пропорционально определенному в договоре страхования проценту ответственности страховщика, исходя из всей суммы задолженности, подлежащей возврату по условиям кредитного договора- При страховании риска непогашения кредитов по всем заемщикам страховая сумма увеличивается на сумму кредитов, выданных после заключения договора страхования, если страхователь уплатит по этим кредитам страховые платежи. В этом случае страховая сумма определяется исходя из суммы задолженности на определенную дату, без учета кредитов с просроченной задолженностью.

Период страхования риска непогашения отдельных кредитов устанавливается исходя из сроков возврата сумм кредита. При страховании всех выданных кредитов договор страхования риска непогашения кредитов заключается на один год.

Тарифная ставка зависит от ряда факторов:

• срока пользования кредитом;

• суммы кредита и величины процентной ставки;

• уровня риска;

• вида обеспечения.

и в каждом конкретном случае определяется страховой организацией. В соответствии с заключением экспертов, определяющих окончательную степень риска, при установлении ставки возможно применение понижающих или повышающих коэффициентов. При использовании соответствующего поправочного коэффициента тарифная ставка определяется путем умножения основной ставки на коэффициент.

Пример:

При заключении договора страхования риска непогашения кредита, выданного на 3 месяца, учитывая отсутствие залога и возможное объявление должника несостоятельным, возможно применение максимального размера повышающего коэффициента (например, 5,0). При базовой тарифной ставке 1,2 окончательная тарифная ставка составит 6% (1,2 х 5).

Б) Страхование ответственности заемщика за непогашение

кредита.

В отличие от страхования непогашения кредитов, договор страхования ответственности заемщиков за непогашение кредита заключается между страховой компанией (страховщики) и предприятиями и организациями (страхователи). Объектом страхования является ответственность заемщика перед банком, выдавшим кредит, за своевременное и полное погашение кредитов, либо за погашение кредитов, включая процент за пользование кредитами. Основные правила и условия страхования ответственности заемщиков за непогашение кредитов в целом аналогичны правилам и условиям страхования риска непогашения кредита. Договор страхования ответственности заемщика заключается на основании письменного заявления страхователя, составленного в двух экземплярах. Одновременно с заявлением страхователь представляет копию кредитного договора и справку о сроках погашения кредита. Страховщик на основании представленных документов исчисляет страховые платежи исходя из страховой суммы и установленных тарифных ставок. Страховые платежи должны быть уплачены единовременно. Днем уплаты платежей считается день списания средств со счета страхователя.

Ответственность страховой организации возникает, если страхователь не возвратил банку-кредитору обусловленную кредитным договором сумму в течение трех дней после наступления срока платежа, предусмотренного кредитным договором, без факта его пролонгации. Страхователю подлежит не вся ответственность заемщика, а определенная ее часть (от 50 до 90%). Остальная доля ответственности возлагается на самого страхователя. Страховая сумма устанавливается пропорционально определенному в договоре страхования проценту ответственности страховщика, исходя из всей суммы задолженности, подлежащей возврату по кредитному договору. Остальные положения порядка заключения договора страхования, ответственности и обязанностей сторон при наступлении страхового случая идентичны положениям страхования риска непогашения кредитов, с поправкой на изменение объекта и одного из субъектов страхования.

Учет заключенных договоров и страховых платежей по страхованию риска непогашения кредита ведется в определенном регистре.

При заключении договоров страхования риска непогашения кредитов с банками и договоров страхования ответственности заемщиков за непогашение кредитов с предприятиями и организациями независимо от их организационно-правовых форм страховые компании должны учитывать финансовое состояние и репутацию заемщика с точки зрения его платежеспособности. Для этого необходимо установить наличие и сохранность собственных основных и оборотных средств, определить обеспеченность указанными средствами, изучить иммобилизацию собственных оборотных средств и выявить причины образования дебиторской и кредиторской задолженности. Определяя платежеспособность, следует сопоставить платежные средства с первоочередными обязательствами по платежам. Для этого по данным баланса проверяются статьи, отражающие срочные платежи и имеющиеся у предприятия платежные средства на конец отчетного периода.

В целях более детального изучения финансового состояния заемщика и его платежеспособности можно использовать различные методики по анализу финансово-хозяйственной деятельности предприятий в части анализа финансового состояния.

Похожие работы

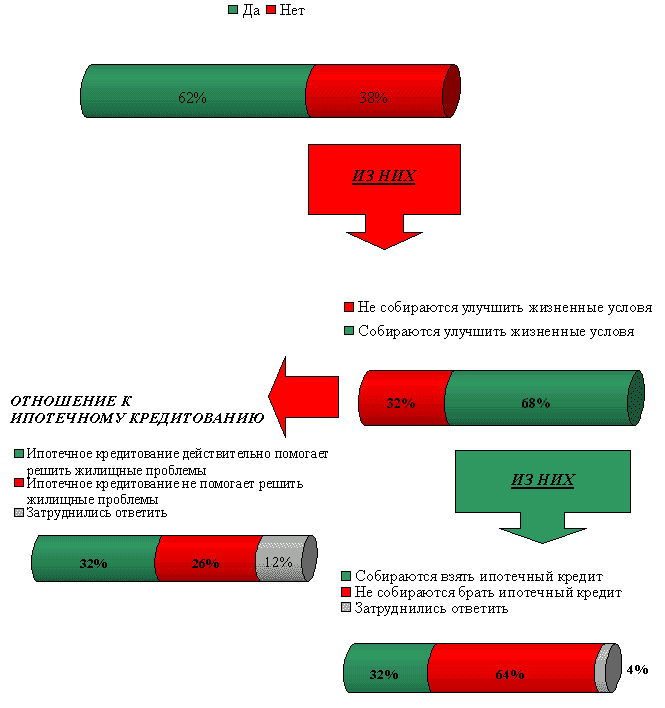

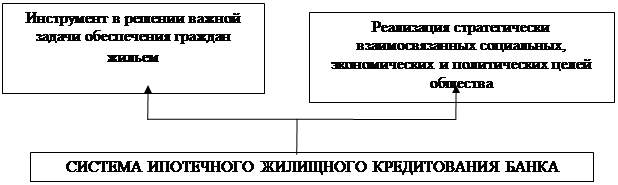

... , появляются новые улучшенные архитектурные проекты, происходит ускоренное развитие многих смежных отраслей экономики. Цель дипломной работы - дать оценку современного состояния и развития ипотечного кредитования в Республике Казахстан. Для достижения указанной цели были поставлены следующие задачи: Охарактеризовать систему ипотечного кредитования как инструмент преодоления кризисных явлений в ...

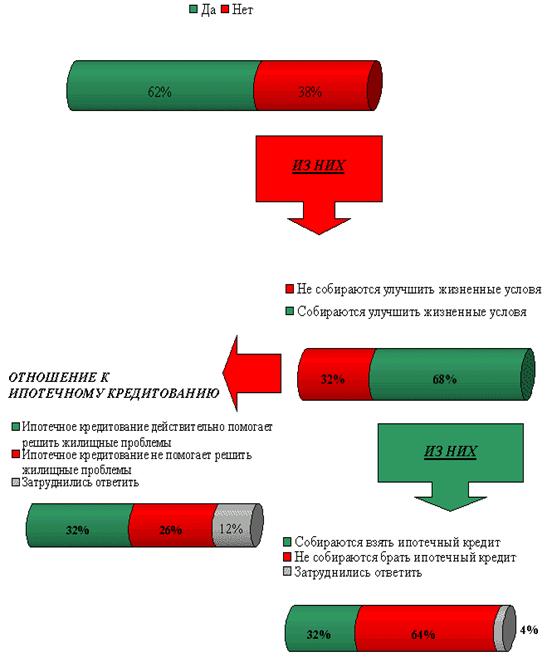

... и другие коммерческие банки Казахстана, которые, безусловно, заинтересованы в том, чтобы их ипотечные программы работали. 3.3 Проблемы ипотечного кредитования и перспективы его развития Для того чтобы совершенствовать механизм жилищного ипотечного кредитования в Республике Казахстан необходимо рассмотреть проблемы, которые существуют на современном этапе развития ипотечного кредитования в ...

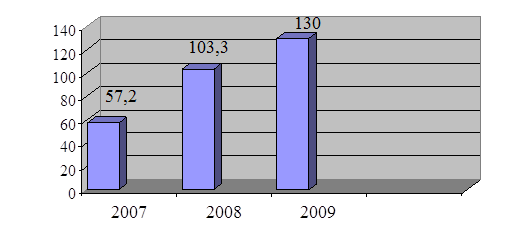

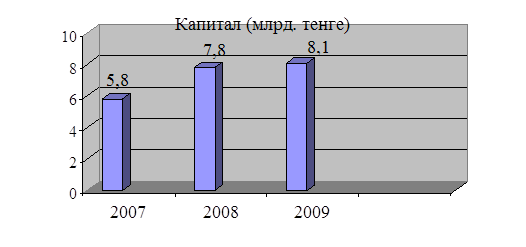

... и надзору финансового рынка и финансовых организаций (АФН) на проведение заемных операций. Сегодня, компания «БТА Ипотека» является одним из крупнейших операторов на рынке ипотечного кредитования Республики Казахстан. [33] В настоящее время функционируют центральный офис в городе Алматы, а также представительства компании в 17 городах Казахстана, основными направлениями, в которых компания ...

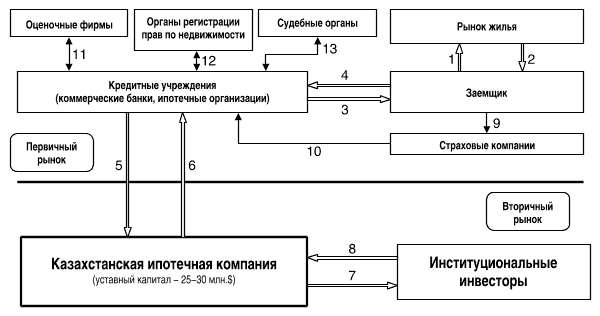

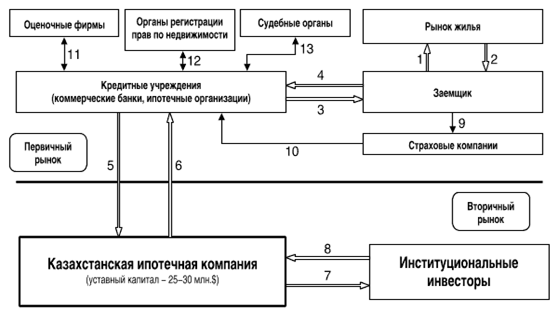

... долговые ценные бумаги, которые затем продает инвесторам. В сложившейся экономической ситуации, когда отсутствуют высококапитализированные негосударственные организации, способные осуществлять ипотечное кредитование в больших объемах и создание государственных организаций, обеспечивающих механизм рефинансирования, проблематично, наиболее приемлемой для Казахстана является модель развития системы ...

0 комментариев