Навигация

Слабоагрессивная степень влияния. По данной группе средняя скорость коррозии за 20–25 лет составляет 0,02–0,05 мм в год

1. Слабоагрессивная степень влияния. По данной группе средняя скорость коррозии за 20–25 лет составляет 0,02–0,05 мм в год.

2. Средне агрессивное влияние. По данной группе средняя скорость коррозии за 20–25 лет составляет 0,1–0,3 мм в год.

Фактические сроки эксплуатации конструкций второй группы в 2–2,5 раза ниже нормативных. Конструкции подлежат ремонту через 5–7 лет эксплуатации.

Под воздействием агрессивной среды конструкции из железобетона, керамзитобетона и др. также подвергаются значительному износу и подлежат ремонту через 3–5 лет эксплуатации.

Защитные покрытия практически не уменьшают коррозионного разрушения, так как их срок службы не превышает 2–3 года, а восстановление покрытий требует тщательной очистки, которую невозможно провести без полной остановки производства. В настоящее время не существует достаточно стойких красок и покрытий, способных защитить металлические, железобетонные и керамзитобетонные конструкции от коррозии.

Применяемые краски, эмали и покрытия отслаиваются и не выполняют защитных функций – под ними постоянно происходит процесс коррозии.

В целях защиты от коррозии применяется преобразователь ржавчины на основе фосфорной кислоты, но значительные площади зданий и сооружений и невозможность прекращения производственного процесса не позволяют производить работы по борьбе с коррозией на надлежащем уровне. Ко всему прочему, значительная часть машин, механизмов и оборудования непосредственно взаимодействует с агрессивными веществами в процессе производства и избежать этого не возможно.

При обследовании объектов выявлены существенные разрушения фундаментов, вызванные высоким уровнем подземных вод. Пресные грунтовые воды с течением времени засоляются и становятся агрессивными по отношению к бетону на портландцементе.

К особым условиям территории следует отнести влияние подработки, в результате чего происходит деформация земной поверхности.

К обстоятельствам, ухудшающим состояние основных фондов, относится также влияние соляной кислоты, используемой в производстве, и ее паров, которые постоянно находятся в воздухе, на пример, в реагентном отделении, а также высокая температура, применяемая при некоторых производственных процессах.

Резюмируя в немногих словах вышеизложенное, к обстоятельствам, негативно влияющим на состояние основных фондов, можно отнести:

- постоянное воздействие солей, кислот и щелочи;

- влияние вредных паров и испарений;

- коррозия;

- высокая температура;

- сложные климатические и геологические условия.

2.2.2 Структура основных фондов ОАО «Сильвинит»Имущество предприятия состоит их объектов недвижимости, машин и оборудования, и незавершенного строительства.

Общая площадь земельных участков, используемых компанией, составляет 1 334 гектара. Компания использует 789 гектаров земли на правах бессрочного пользования, а также 545 гектаров арендует у местной администрации. Участки земли, находящиеся в бессрочном пользовании, расположены за чертой города арендуемые земли – в черте города. Арендные договора заключены в основном на 10 лет.

Распределение земли, используемой предприятием, по своему назначению можно представлено в таблице 2.1.

Для производственных целей ОАО «Сильвинит» использует примерно 1 083 га. Земли для промышленного использования СКРУ №1 и №2 расположены в различных районах г. Соликамска, земли для промышленного использования СКРУ №3 в основном расположены в окрестностях г. Соликамска. Земли для промышленного использования включают площадки, на которых находятся здания, а также территорию, используемую под солеотвалы и шламохранилища.

Таблица 2.1 – Земли, используемые ОАО «Сильвинит»

| Назначение земель | Площадь, га |

| 1 | 2 |

| Промышленное | 1 083 |

| Сельскохозяйственное | 231 |

| Социальное | 20 |

| Итого | 1 334 |

Земельные участки под объектами социального назначения включают участки под спортивными сооружениями, лодочной станцией, рабочими общежитиями, профилакторием «Уральские самоцветы» и базой отдыха «Озерная». Земля не находится на балансе ОАО «Сильвинит» как основное средство.

Основные средства ОАО «Сильвинит» включают 306 зданий общей площадью около 492 194 квадратных метра. Средняя высота зданий до потолочных перекрытий около 9,1 метра. Самые старые здания на участке построены в 1929 г., однако большинство зданий построены в 1970-е и 1980-е годы. По своему назначению эти здания могут быть разделены на: производственные, административные, складские и прочие вспомогательные здания. Распределение зданий в соответствии с назначением и общей площадью представлено в таблице 2.2.

Таблица 2.2 – Здания, используемые ОАО «Сильвинит»

| Вид зданий | Общая площадь, м2. | % |

| 1 | 2 | 3 |

| Производственные | 240 314 | 49 |

| Административные | 95 681 | 19 |

| Складские | 100 803 | 20 |

| Вспомогательные | 55 396 | 11 |

| Итого | 492 194 | 100 |

Производственные здания варьируются от крупных строений с площадью застройки от 17000 м2 и высотой до 41 м., где, как правило, размещены основные производства, до незначительных вспомогательных строений. Основные производственные здание, такие как здание обогатительной фабрики, представляют собой многоэтажные строения с железобетонными фундаментами, металлическими несущими конструкциями, железобетонными панелями по фасаду и крыше.

Административные здания включают в свой состав административно-бытовые корпуса различных цехов. Эти здания имеют различную планировку, размеры и возраст. Большая часть этих зданий представляет собой многоэтажные кирпичные или железобетонные строения. В административно-бытовых корпусах имеются офисные помещения, раздевалки и душевые.

Склады используются для хранения соли. Как правило, эти здания являются одноэтажным арочными строениями с высотой до потолочных перекрытий до 30 м. Эти здания имеют железобетонные фундаменты, деревянные несущие конструкции с деревянной крышей и оборудованы кратцер-кранами.

К вспомогательным строениям относятся, главным образом, перегрузочные узлы, гаражи, склады, насосные станции, трансформаторные подстанции, котельные, кислородные станции и прочие строения. Как правило, это одноэтажные здания из кирпича, бетона или металла, в которых размещаются вспомогательные службы., обеспечивающие основной производственный процесс.

К сооружениям относятся горные выработки, солеотвалы, шламохранилища, транспортные галереи, дороги, железнодорожные пути, площадки, галереи, телефонная кабельная линия, градирни, баки, кабельные эстакады и эстакады для трубопроводов, коллекторы для сбора промышленных стоков, дождевая канализация, канализация, стоянки автомашин, ограждения и прочие вспомогательные сооружения. Основные сооружения включают:

14 200 метров дорог,

15 900 метров транспортных галерей,

55 900 метров железных дорог,

3 097 000 кубометров горных выработок.

Общая длина горных выработок составляет 170 500 метров с площадью от 8,9 до 23,7 квадратных метра.

Незавершенное строительство представляет собой капитальные вложения, сделанные предприятием, но не поставленные на учет в качестве основных средств. Основное незавершенное строительство ОАО «Сильвинит» включает:

- Обогатительную карналлитовую фабрику

- Реконструкцию шахты

- Административно-бытовое здание

Непроизводственное незавершенное строительство включает дворец культуры, жилые дома, дороги и другие объекты социального назначения.

ОАО «Сильвинит» не имеет машин и оборудования, которые относятся к категории Не установленные машины и оборудование.

В соответствии с нормами российского бухгалтерского учета к машинам и оборудованию относятся:

– Передаточные устройства: воздушные и кабельные линии энергоснабжения, паропроводы, трубопроводы топлива, газопроводы, трубопроводы для транспортировки соляных растворов и трубопроводы канализации;

– Машины и оборудование:

а) силовые машины и оборудование: котлы, насосы, компрессоры, энергетические генераторы, трансформаторы, выключатели, подстанции и т.д.;

б) рабочие машины и оборудование: шахтное оборудование, шахтные подъемные машины, вентиляторы, насосы, вагоны, смесители, подъемные краны, конденсаторы, мельницы, станки, перегружатели, баки, сепараторы, сгустители, кристаллизаторы, сушилки, упаковочные линии, печи, системы радиосвязи, конвейеры, скипы и прочее оборудование;

в) прочие машины и оборудование включают осветительное оборудование, оборудование пожаротушения, телефонные станции и т.д.

– Транспортные средства: легковые автомобили, грузовики, автофургоны, бульдозеры, автобусы, тракторы, трейлеры, пожарные машины и прочий транспорт. К данной группе относятся также различные виды железнодорожных вагонов, локомотивы и речные суда;

– Инструмент: различный инструмент, фильтры и прочее оборудование;

– Производственный и хозяйственный инвентарь: мебель, телефонные аппараты, приборы, кондиционеры, стеллажи и т.д.;

– Многолетние насаждения и техническая библиотека: деревья, озеленение. Также в группу включена техническая литература.

2.2.3 Анализ использования основных фондовСтруктура основных фондов ОАО «Сильвинит» за период с 01.01.2005 по 31.12.2005 представлена в таблице 2.3.

Как видно из таблицы 2.3 общий размер основных фондов по предприятию на конец года возрос на 1769122 тыс. руб., или на 20%. Наибольший удельный вес в общей сумме действующих основных фондов предприятия на конец отчетного периода занимают машины и оборудование – 46,17%, сооружения – 23,38%, транспортные средства – 15,35%, здания – 13,00% и т.д.

Стоимость машин и оборудования за 2005 год возросла на 767705 тыс. руб. или на 18,6%; сооружений – на 180987 тыс. руб. или на 7,9%; транспортных средств – на 638888 тыс. руб.; зданий – на 101988 тыс. руб.; вычислительной техники – на 55570 тыс. руб.; инструмента, производственного и хозяйственного инвентаря – на 23700 тыс. руб.; прочих основных фонов – на 283 тыс. руб.

Структура и состав промышленно-производственных основных фондов характеризуются данными таблицы 2.4.

Из таблицы 2.4 видно, структура промышленно-производственных фондов в течение года существенно не изменилась. Доля пассивной части основных фондов больше доли активных на 3,8% в конце года. Активная часть фондов на конец 2005 г. увеличилась на 843270 тыс. руб. или на 19,8%. Такое положение следует рассматривать как благоприятное. Однако структура активной части также не претерпела заметных изменений: несколько увеличились доли вычислительной техники и производственного инструмента и сократилась доля машин оборудования. Вместе с тем, за этот период наблюдается и рост пассивной части фондов на 925852 тыс. руб. Прирост по пассивной части основных производственных фондов больше, чем по активной, признать такое положение нормальным нельзя. Необходимо добываться снижения имеющейся пассивной части основных фондов, чтобы повысить их отдачу.

Таблица 2.3 – Основные фонды ОАО «Сильвинит» за период с 1.01.2005 по 1.12.2005, тыс. руб.

| Наименование | Балансовая стоимость на начало периода | Удельный вес, %, на начало периода | Поступило | Выбыло | Балансовая стоимость на конец периода | Удельный вес, %, на конец периода | Остаточная стоимость |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1. Здания | 1275096 | 14,45 | 87124 | 15359 | 1377084 | 13,00 | 973,611 |

| 2. Сооружения | 2295416 | 26,02 | 209519 | 7694 | 2476403 | 23,38 | 1431186 |

| 3. Вычислительная техника | 87833 | 1,00 | 58776 | 3601 | 143403 | 1,35 | 79038 |

| 4. Машины и оборудование | 4122369 | 46,72 | 958547 | 181436 | 4890074 | 46,17 | 2197611 |

| 5. Транспортные средства | 987074 | 11,19 | 646687 | 7800 | 1625962 | 15,35 | 1226935 |

| 6. Инструмент, производственный и хозяйственный инвентарь | 53367 | 0,60 | 24826 | 1194 | 77067 | 0,73 | 46312 |

| 7. Прочие виды ОФ | 1523 | 0,02 | 745 | 20 | 1806 | 0,02 | 1767 |

| Итого: | 8822677 | 100 | 1986225 | 217102 | 10591799 | 100 | 5956460 |

Таблица 2.4 – Состав основных фондов

| Состав основных фондов | Га начало года | На конец года | ||

| Сумма, тыс. руб. | Удельный вес, % | Сумма, тыс. руб. | Удельный вес, % | |

| 1 | 2 | 3 | 4 | 5 |

| Промышленно-производственные основные фонды – всего | 8822677 | 100,0 | 10591799 | 100,0 |

| Активная часть основных фондов в том числе: машины и оборудование вычислительная техника производственный инструмент прочие | 4252271 4122369 87833 40546 1523 | 48,2 46,72 1,00 0,46 0,02 | 5095541 4890074 143403 60258 1806 | 48,1 46,17 1,35 0,57 0,02 |

| Пассивная часть основных фондов в том числе здания сооружения транспортные средства производственный и хозяйственный инвентарь | 4570406 1275096 2295416 987074 12821 | 51,8 14,45 26,02 11,19 0,14 | 5496258 1377084 2476403 1625962 16809 | 51,9 13,00 23,38 15,35 0,03 |

Среднегодовая стоимость основных фондов определяется по формуле 2.1. В ОАО «Сильвинит» в 2005 году она составила 9707238 тыс. руб.:

Фсг = Фн + Фн = Фн +

где Фн – стоимость основных фондов на начало 2005 г.;

Фк – стоимость основных фондов на конец 2005 г.;

Фнов – стоимость основных фондов, поступивших в течение года;

Фвыб – стоимость основных фондов, выбывших в течение года.

Коэффициент обновления основных фондов составил 18,8%:

Коб = Фнов × 100%

Коэффициент выбытия основных фондов составил 2,5%:

Квыб = Фвыб × 100%

Исходя из того, что коэффициент обновления основных фондов выше коэффициента выбытия, можно сделать вывод о том, что на предприятии идет процесс обновления основных фондов.

Выручка от продажи продукции в 2005 г. составила 16547427 тыс. руб.

Выпуск продукции на 1 руб. основных фондов 1,71 руб. 9 см. формулу 2.4):

Фотд = В

где В - стоимость произведенной за 2005 г. продукции.

Стоимость основных фондов, приходящаяся на 1 руб. готовой продукции определяется по формуле 2.5 и составляет 0,6 руб.:

Фемк = Фсг

Аналогичные показатели за 2004 г. приведены в таблице 2.5

Таблица 2.5 – Показатели использования основных фондов

| Показатели | 2004 г. | 2005 г. |

| 1 | 2 | 3 |

| Выручка от продажи, тыс. руб. | 10332612 | 16547427 |

| Среднегодовая стоимость основных фондов, тыс. руб. | 8272902 | 9707238 |

| Фондоемкость на 1 руб. продукции, руб. | 0,8 | 0,6 |

| Выпуск продукции на 1 руб. основных фондов, руб. | 1,25 | 1,71 |

| Коэффициент обновления, % | 13,2 | 18,8 |

| Коэффициент выбытия, % | 3,4 | 2,5 |

Из данных таблицы 2.5 видно, что эффективность использования основных фондов в 2005 г. по сравнению с 2004 г. улучшилась. В результате повышения фондоотдачи выпуск продукции увеличился на 4465329 тыс. руб.

Наряду с этим на предприятии произошло увеличение основных фондов, что обеспечило ему дополнительный выпуск продукции на 1792920 тыс. руб.

Однако в результате уменьшения удельного веса активной части фондов выпуск продукции уменьшился на.

В связи с тем, что в процессе выпуска продукции перечисленные факторы действовали одновременно, общее влияние этих факторов обеспечило предприятию дополнительный выпуск продукции на 6214815 тыс. руб. или на 60,15%.

Рост коэффициента обновления на 5,6% говорит о том, что на предприятии идет процесс обновления основных фондов.

Из таблицы 2.3 видно, что 44% основных производственных фондов ОАО «Сильвинит» изношены. Вследствие действия факторов, изложенных в разделе 2.2, наибольший процент износа наблюдается в группе машины и оборудование – 55%, а также в группах сооружения – 41%, инструмент, производственный и хозяйственный инвентарь – 40%. Также значительному износу подвержена вычислительная техника – 45%. Наименее изношенными на предприятии являются здания – 29% и транспортные средства – 25%.

В Шахтостроительном управлении ОАО «Сильвинит» износ основных производственных фондов составляет 51%. Причем наиболее изношены здесь:

- вычислительная техника – 68%;

- машины и оборудование – 55%;

- инструмент, производственный и хозяйственный инвентарь – 55%.

Доля этих групп в структуре основных фондов ШСУ составляет:

- вычислительная техника – 1,93% на конец 2005 г.;

- машины и оборудование – 80,95% на конец года;

- инструмент, производственный и хозяйственный инвентарь – 1,01% на конец года.

Таким образом, можно сделать вывод о том, за 2005 год использование основных фондов на предприятии улучшилось. Идет процесс обновления основных фондов, так как ОАО «Сильвинит» и ШСУ, в частности, нуждаются в приобретении новых основных средств – машин и оборудования, вычислительной техники, инструмента, производственного и хозяйственного инвентаря. Поэтому для предприятия актуален выбор оптимального варианта финансирования своих потребностей.

Таблица 2.6. Структура основных фондов ШСУ ОАО «Сильвинит»

| Наименование | Удельный вес на начало 2005 г., % | Удельный вес на конец 2005 г., % | % износа |

| 1 | 2 | 3 | 4 |

| 1. Здания | 11,81 | 7,74 | 27 |

| 2. Сооружения | 2,66 | 2,02 | 27 |

| 3. Вычислительная техника | 2,75 | 1,93 | 68 |

| 4. Машины и оборудование | 76,69 | 80,95 | 55 |

| 5. Транспортные средства | 4,69 | 6,34 | 31 |

| 6. Инструмент, производственный и хозяйственный инвентарь | 1,4 | 1,01 | 55 |

| Итого | 100 | 100 | 51 |

2.3 Анализ финансовых результатов деятельности предприятия 2.3.1 Анализ прибыли

Деятельность предприятия является прибыльной и рентабельной. Выручка предприятия за анализируемый период увеличилась на 588820 тыс. руб. или 7,64%. Себестоимость реализованной продукции Предприятия за анализируемый период увеличилась на 1343231 тыс. руб. или 21,74%. Как следствие этого, эффективность основной деятельности Предприятия снизилась, так как темп изменения выручки отставал от темпа изменения себестоимости продукции. Более медленный рост выручки по сравнению с ростом себестоимости был связан с тем, что в анализируемом периоде 85% продукции продавалось на экспорт, и цены на нее зависели от цен в долларах, которые упали на 1,24 доллара, и от курса доллара, который снизился с 31,35 до 30,69 рублей за доллар. Экспортные цены снизились в связи с ростом фрахтов более чем в 2 раза, что было связано с экономическим Бумом в Китае и образовавшемся дефицитом судов. Кроме того, на выручку оказал влияние и рост внутренней инфляции. Рост себестоимости был обусловлен увеличением объема выпускаемой продукции на 7%. Существенное влияние оказал рост тарифных ставок Министерства путей сообщения на 12%. Кроме того, рост себестоимости связан с ростом цен на материалы для ремонта основных производственных фондов на 40%, ростом цен на мазут на 41%, ростом цен на газ на 21%, ростом цен на электроэнергию на 12%, ростом заработной платы работников предприятия на 19%, ростом цен на услуги, оказываемые предприятием. Таким образом, рентабельности продаж упала, хотя и осталась достаточно высокой.

В 2004 году произошло увеличение коммерческих расходов, не связанных напрямую с изменением объемов продаж на 18,83%. Коммерческие расходы включают затраты на канцтовары и материалы, зарплату сотрудников, коммунальные услуги, лизинговые платежи, амортизационные отчисления и прочие затраты. Рост коммерческих расходов в первую очередь был вызван увеличением штата сотрудников предприятия, а также повышением уровня заработной платы сотрудников.

Увеличение статьи «проценты к получению» на 7,72% процентов в 2003 году, свидетельствует о том, что предприятие увеличивает чисто предоставляемых займов другим коммерческим организациям. Кроме того, предприятие начинает само активно пользоваться кредитами и займами коммерческих банков, о чем свидетельствует резкий рост показателей по статье «проценты к уплате». Так если на начало 2004 г. предприятие заплатило 36656 тыс. руб. за пользование заемными средствами, то в конце 2004 г. – уже 69976 тыс. руб.

Прочие операционные доходы включают главным образом доходы от реализации имущественных прав, доходы от реализации основных средств, доходы от реализации материалов. Прочие расходы включают налоги на имущество и рекламу, расходы от реализации имущественных прав, расходы по выбытию основных средств и материалов, амортизационные отчисления по переданным в аренду основным средствам. И, несмотря на то, что абсолютные значения этих величин меняются, это не оказывает существенного влияния на финансовый результат, поскольку значительная часть операционных доходов равна части операционных расходов, речь идет о доходах и расходах от реализации имущественных прав, и связано это со спецификой отражения в налоговом учете операций со сменой лиц в обязательствах.

Внереализационные доходы и расходы включают штрафы и пени за нарушение условий хозяйственных договоров, в частности за простой транспорта, принадлежащего Министерству Путей Сообщения.

Итак, судя по абсолютным значениям показателя чистой прибыли и рентабельности по чистой прибыли, деятельность предприятия эффективна и приносит доход, хотя значения обоих показателей к концу 2003 года несколько упали по сравнению с началом года. Наличие у предприятия в анализируемом периоде чистой прибыли свидетельствует об имеющимся источнике пополнения оборотных средств.

2.3.2 Оценка ликвидностиКоэффициентный анализ деятельности производится на основании агрегированного баланса ОАО «Сильвинит».

Собственные оборотные средства предприятия можно найти по алгоритму:

СОС = СК + ДП – ВА

где СК – собственный капитал;

ДП – долгосрочные пассивы;

ВА – внеоборотные активы

Значение этого показателя в динамике было: 1597109 тыс. руб. на 1.01.04; 1733622 тыс. руб. на 1.04.04; 1810384 тыс. руб. на 1.07.04; 2431089 тыс. руб. на 1.01.04; 1549558 тыс. руб. на 1.01.05. На протяжении 1–3 кварталов наблюдалась положительная тенденция увеличения показателя СОС. На конец 4 квартала ситуация несколько ухудшилась.

Величина источников формирования запасов определяется по формуле 2.7:

ИФЗ = СОС + ссуды банка + расчеты с кредиторами и займы, используемые по товарным для покрытия запасов операциям

Значения этого показателя: 2300528 тыс. руб. на 1.01.04; 2528909 тыс. руб. на 1.04.04; 2374160 тыс. руб. на 1.07.04; 3490694 тыс. руб. на 1.10.04; 3462754 тыс. руб. на 1.01.05.

Производственные запасы на предприятии составляли на 1.01.04 1118395 тыс. руб.; на 2.04.04 981400 тыс. руб.; на 1.07.04 1109221 тыс. руб.; на 1.10.04. 106826 тыс. руб.; на 1.01.05 1217753 тыс. руб.

Таким образом, финансовое положение предприятия за период улучшилось, хотя на протяжении года оно то улучшалось, то незначительно ухудшалось. Тем не менее, финансовое положение остается устойчивым, поскольку сумма запасов не превосходит нормальной величины источников их формирования.

Коэффициент абсолютной ликвидности определяется по формуле 2.8:

Кал = ДСиКФВ

где ДСиКФВ – денежные средства и краткосрочные финансовые вложения;

КП – краткосрочные пассивы.

Если смотреть по данным на 1.04.04 и 1.01.05, то значения этого показателя находится в пределах нормы. Однако, снижение показателя на 1.07.04 до 0,1, несомненно, является негативной тенденцией, поскольку свидетельствует о снижении возможности предприятия мгновенно погасить свои обязательства и может грозить кассовыми разрывами. А ситуация начала года крайне опасна, значение коэффициента 0,08 на 1.01.04 свидетельствует о неспособности предприятия мгновенно погасить свои обязательства. Причина такого положения – также сезонность, т.е. данное предприятие испытывает нехватку денежных средств в летние месяцы, поскольку расчет за проделанные работы начинает осуществляться лишь в конце 3-го, начале 4-го квартала, и любая ошибка в планировании финансовых потоков может обернуться кризисом. Очень высокое значение данного показателя на 1.10.04 – 0,72 говорит об активности компании на рынке краткосрочных финансовых вложений, в частности, о предоставлении займов другим предприятиям.

Коэффициент промежуточной ликвидности можно определить по формуле 2.9:

Кбл = ДСиКФВ + КДЗ

где КДЗ – краткосрочная дебиторская задолженность.

На протяжении I–III кварталов наблюдалось превышение нормативных значений этого коэффициента, причем в I и II кварталах значения росли, в III квартале упали. Такие высокие значения этого показателя связаны с высокой долей в структуре текущих активов дебиторской задолженности. Падение значения коэффициента быстрой ликвидности в III квартале связано с привлечением краткосрочного кредита. В IV квартале значение показателя снизилось до нормального, что также было связано с привлечением краткосрочного кредита.

Коэффициент текущей ликвидности рассчитывается по формуле 2.10:

Ктл = ОА

где ОА – оборотные активы.

Значения показателя на всем протяжении анализируемого периода находятся в пределах нормативных значений. В начале года наблюдалась положительная тенденция к росту этого показателя с 2,12 на 1.01.04 до 2,5 на 1.10.04. К концу анализируемого периода значение показателя сильно упало и стало ниже нормативного, следовательно, для того, чтобы своевременно погашать срочные обязательства, руководству предприятия необходимо очень ответственно подходить к вопросу планирования денежных потоков и приоритетности платежей, чтобы избежать возможных разрывов, нехватки финансовых ресурсов и нарушения договорных обязательств.

Коэффициент покрытия оборотных средств собственными источниками формирования равен:

Кпок = СК + ДП – ВА

где ВА – внеоборотные активы.

Наблюдается повышение значения этого коэффициента с 0,53 на 1.01 2004 г. до 0,62 на 1.07 2004 г. Данная тенденция положительна, поскольку рост доли собственных оборотных средств в активах ведет к укреплению финансового положения предприятия и повышает его значимость перед кредитными учреждениями и инвесторами, причиной данного роста является накопление нераспределенной прибыли на протяжении анализируемого периода. В дальнейшем наблюдается падение значений показателя с 0,61 на 1.10 2004 г. до 0,38 на 1.01 2005 г., что негативно отразилось на финансовом положении предприятия.

Коэффициента платежеспособности рассчитывается по формуле 2.12:

Кп = СК

КП+ДП

В начале года наблюдается благоприятная тенденция роста значений показателя с 0,77 на 1.01.04 до 0,82 на 1.07.04. В последующих периодах значения коэффициента упали с 0,73 на 1.10.04 до 0,7 на 1.01.05. Все же, несмотря на это, платежеспособность предприятия находится на достаточно высоком уровне.

Таким образом, предприятие является ликвидным. Но снижение значений большинства коэффициентов ликвидности к концу анализируемого периода свидетельствует о некотором ухудшении ситуации в отношении ликвидности. Однако платежная готовность остается достаточно высокой; на это, в частности указывают высокие значения коэффициентов абсолютной ликвидности и платежеспособности. Тем не менее, выявленная тенденция неблагоприятна. Расчет показателей ликвидности предприятия содержится в таблице 2.7.

Таблица 2.7 – Динамика показателей ликвидности

| Показатель | 1.01.04 | 1.04.04 | 1.07.04 | 1.10.04 | 1.01.05 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Собственные оборотные средства, тыс. руб. | 1597109 | 1733622 | 1810384 | 2431089 | 1549558 |

| Доля СОС в активах, % | 19,6 | 20,9 | 22,2 | 26,1 | 16,1 |

| Коэффициент абсолютной ликвидности | 0,08 | 0,22 | 0,1 | 0,72 | 0,43 |

| Коэффициент быстрой ликвидности | 1,34 | 1,51 | 1,62 | 1,87 | 1,03 |

| Коэффициент текущей ликвидности | 2,12 | 2,23 | 2,5 | 2,5 | 1,6 |

| Коэффициент покрытия оборотных средств собственными источниками формирования | 0,53 | 0,55 | 0,62 | 0,61 | 0,38 |

| Коэффициент платежеспособности | 0,77 | 0,79 | 0,82 | 0,73 | 0,7 |

Рисунок 2.1 – Показатели ликвидности

2.3.3 Оценка финансовой устойчивости

Коэффициент концентрации собственного капитала определяется соотношением:

Ка = СК

ВБ

где ВБ – общая сумма капитала.

На предприятии в I и II кварталах наблюдался рост значений этого показателя, в III и IV кварталах – падение, что было вызвано привлечением краткосрочных кредитов в этих периодах. Так к концу 2004 г. этот показатель составил 70,5%. Достаточно высокое значение коэффициента концентрации собственного капитала свидетельствует о степени доверия к предприятию со стороны банков, а значит, о его финансовой надежности.

Коэффициент отношения заемных и собственных средств рассчитывается по формуле 2.14:

ФР = ДП + КП

СК

Для предприятия значение показателя за истекший период существенно увеличилось с 0,27 – на начало года до 0,42 – на конец года, что свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т.е. указывает на некоторое ухудшение финансовой устойчивости предприятия. Однако чтобы сделать окончательный вывод о финансовой независимости предприятия, динамику этого показателя необходимо сопоставить с динамикой оборачиваемости дебиторской задолженности. Далее в расчетах показателей деловой активности будет видно, что длительность оборота дебиторской задолженности уменьшается к концу 2004 г., следовательно, интенсивность поступления на предприятие денежных средств достаточно высока и собственные средства, несмотря на ухудшение пропорционального соотношения между ними и заемными средствами, используются достаточно эффективно.

Коэффициент соотношения мобильных и иммобилизованных средств:

К = ОА

ВА

В анализируемом периоде наблюдалась положительная тенденция к росту значений показателя с 0,59 на начало года до 0,75 на конец года.

Коэффициент отношения собственных и заемных средств:

К = СК.

ДП + КП

Значения коэффициента возрастают на протяжении I и II кварталов, эта тенденция благоприятна, поскольку наличие собственных средств и их увеличение свидетельствует о стабильном финансовом положении предприятия и его конкурентоспособности на рынке. Последующие снижения значений: 2,78 на 1.10.04 и 2,38 в 1.01.05 года, связаны с сезонным характером работы предприятия, традиционно в это время требуется гораздо большее количество средств в обороте, соответственно привлекаются большие объемы заемных средств, из-за того, что резко вырастают объемы продаж.

Коэффициент финансовой зависимости определяется по формуле 2.17:

Кфз = ВБ

СК

В I и II кварталах происходило снижение значений этого коэффициента, что свидетельствовало об уменьшении доли заемных средств в финансировании предприятия. В оставшихся периодах наблюдался рост этого показателя, что было связано с привлечением краткосрочных кредитов и, как следствие, увеличением доли заемных средств.

Коэффициент маневренности рассчитывается по формуле 2.18:

Км = СК – ВА

СК + ДП

На протяжении всего анализируемого периода значения показателя находятся близко к нижней границе рекомендуемого значения. Наблюдался рост значений показателя маневренности, хотя во II квартале произошел некоторый спад до 0,44, что было связано со значительным уменьшением денежных средств в распоряжении Предприятия. В III и IV кварталах выявлен сильный скачок значений показателей до 0,59 в III квартале и 0,61 – в IV квартале, что связано с привлечением дополнительных денежных средств и прочих оборотных активов. Общая тенденция такова – в начале года около половины собственного капитала используется для финансирования текущей деятельности; в конце года – большая часть собственного капитала.

Коэффициент краткосрочной задолженности:

Кк = КЗиЗ

КП + ДП

где КзиЗ – краткосрочные обязательства

В начале анализируемого периода наблюдался рост значения коэффициента до 32,92%, потом произошел спад до 22,33% на 1.07.04. Рост значений в III и IV кварталах связан с тем, что собственных средств и того количества заемных, которого хватало в предыдущие периоды, не хватает, чтобы профинансировать возрастающие объемы продаж, и требуется привлечение еще большего количества заемных средств.

Коэффициент кредиторской задолженности:

Ккз = КП – КЗиЗ

ДП + КП

Высокие значения показателя в начале года свидетельствуют о том, что предприятие активно пользовалось коммерческими товарными кредитами. В III квартале произошел резкий спад показателя, что было связано с привлечением дополнительных кредитов банков. Рост значений показателя к концу анализируемого периода говорит о том, что предприятие продолжило пользоваться коммерческими товарными кредитами, предоставляемыми ему поставщиками в виде отсрочек платежа за поставленную продукцию. А также использует возможности налоговой оптимизации в виде пользования денежными средствами, подлежащими уплате в бюджет с отсрочкой в 2 месяца, для финансирования своих текущих операций.

Таким образом, на основании изучения всех показателей, можно сделать вывод, что ОАО «Сильвинит» обладает достаточным уровнем финансовой устойчивости для прибыльного функционирования на рынке. К концу анализируемого периода у предприятия имелись широкие возможности привлечения дополнительных заемных средств без риска потери финансовой устойчивости. Однако к концу года выявлено некоторое ухудшение финансовой устойчивости Предприятия с позиции долгосрочной перспективы.

Результаты расчета показателей финансовой устойчивости приведены в таблице 2.8.

Таблица 2.8 – Динамика показателей финансовой устойчивости

| Показатель | 1.01.04 | 1.04.04 | 1.07.04 | 1.10.04 | 1.01.05 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Коэффициент концентрации собственного капитала, % | 78,6 | 79,1 | 82,3 | 73,2 | 70,5 |

| Коэффициент отношения заемных и собственных средств | 0,27 | 0,26 | 0,21 | 0,36 | 0,42 |

| Коэффициент соотношения мобильных и иммобилизованных средств | 0,59 | 0,61 | 0,56 | 0,75 | 0,75 |

| Коэффициент отношения собственных и заемных средств | 3,7 | 3,85 | 4,76 | 2,78 | 2,38 |

| Коэффициент финансовой зависимости | 1,27 | 1,26 | 1,22 | 1,37 | 1,42 |

| Коэффициент маневренности | 0,47 | 0,48 | 0,44 | 0,59 | 0,61 |

| Коэффициент краткосрочной задолженности | 25,59% | 32,92% | 22,33% | 32,22% | 53,28% |

| Коэффициент кредиторской задолженности | 56,09% | 48,84% | 55,98% | 30,56% | 36,89% |

Оборачиваемость активов, дней – определяется как отношение выручки к среднему значению всех скорректированных активов.

Коэффициент оборачиваемости запасов и затрат, дней – определяется как отношение среднего значения стоимости запасов и затрат к себестоимости продукции, умноженное на период.

Коэффициент оборачиваемости текущих активов, дней – определяется как отношение среднего значения стоимости всех активов к выручке, умноженное на период.

Коэффициент оборачиваемости дебиторской задолженности, дней – определяется как отношение среднего значения дебиторской задолженности к выручке, умноженное на период.

Коэффициент оборачиваемости кредиторской задолженности, дней – определяется как отношение среднего значения кредиторской задолженности к выручке, умноженное на период.

Оборачиваемость чистого производственного оборотного капитала, дней – определяется как отношение выручки к среднему значению чистого производственного оборотного капитала.

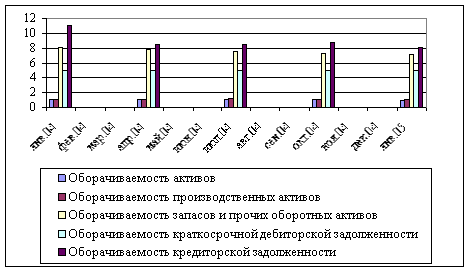

На предприятии наблюдается общая тенденция к увеличению длительности оборота активов, дебиторской задолженности, кредиторской задолженности, запасов и чистого производственного оборотного капитала и сокращению числа их оборотов.

Длительность оборота активов увеличилась с 339 на начало года до 371 дня на конец года; производственных активов с 216 до 225 дней. Длительность оборота запасов и прочих оборотных активов увеличилась с 45 на начало года до 51 дня на конец года, краткосрочной дебиторской задолженности с 69 до 76 дней, а кредиторской задолженности с 22 до 33 дней. Показатель длительности оборота краткосрочной задолженности по денежным платежам, рассматриваемый как индикатор платежеспособности в краткосрочном периоде, не превышал 180 дней. Таким образом, можно предположить, что сроки выполнения обязательств предприятия ещё не истекли или у предприятия хватит ресурсов, чтобы расплатиться с кредиторами.

Таким образом, длительность оборота чистого производственного оборотного капитала составляет 92 дня на начало анализируемого периода и 94 дня на конец анализируемого периода. Следует обратить внимание на то, что средняя величина длительности оборота чистого производственного оборотного капитала положительна, что обеспечивает платежеспособность предприятия в долгосрочном периоде. Если учесть, что чистый производственный оборотный капитал предприятия на конец анализируемого периода составляет 1584525 тыс. руб., то сокращение длительности его оборота на один день позволит высвободить денежные средства в размере среднедневной выручки 23053,719 тыс. рублей. Сокращение длительности оборота можно добиться за счет сокращения объема закупаемого сырья, сроков его хранения, снижения длительности производственного цикла, сокращения отсрочек платежей покупателям, увеличения длительности и объемов коммерческих кредитов поставщикам.

Таким образом, выявленная тенденция неблагоприятна, поскольку из-за замедления оборачиваемости предприятию требуется значительно большее количество средств привлечь в оборот, для того, чтобы их хватало на осуществление всех сделок. Подобная деятельность мало эффективна, поскольку предприятие вынуждено пользоваться чужими денежными средствами для покрытия собственных разрывов, при этом доходность сделок сокращается, поскольку появляются дополнительные затраты – проценты за пользование чужими денежными средствами. Выходом из данной ситуации может послужить сокращение объемов закупаемого сырья и сроков его хранения, снижения длительности производственного цикла. А также ужесточение торговой политики предприятия по отношению к своим клиентам, увеличение длительности и объемов коммерческих кредитов поставщикам, сокращение отсрочек платежа и принятие мер по недопущению просроченных задолженностей, частичный переход на организацию работы по предоплате. Показатели деловой активности ОАО «Сильвинит» представлены в таблице 2.9 и на рисунках 2.2. и 2.3.

Таблица 2.9 – Показатели деловой активности

| Показатели | 1.01.04 | 1.04.04 | 1.07.04 | 1.10.04 | 1.01.05 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Оборачиваемость активов | 1,138 | 1,092 | 1,138 | 1,017 | 0,980 |

| Длительность оборота активов, дни | 339 | 341 | 339 | 353 | 371 |

| Оборачиваемость производственных активов | 1,096 | 1,14 | 1,15 | 1,062 | 1,028 |

| Длительность оборота производственных активов, д | 216 | 213 | 213 | 218 | 225 |

| Оборачиваемость запасов и прочих оборотных активов | 8,045 | 7,853 | 7,592 | 7,318 | 7,105 |

| Длительность оборота запасов и прочих оборотных активов, дни | 45 | 48 | 49 | 50 | 51 |

| Оборачиваемость краткосрочной дебиторской задолженности | 5,052 | 5,022 | 5,031 | 5,032 | 5,017 |

| Длительность оборота краткосрочной дебиторской задолженности, дни | 69 | 75 | 74 | 74 | 76 |

| Оборачиваемость кредиторской задолженности | 11,12 | 8,45 | 8,44 | 8,73 | 8,06 |

| Длительность оборота кредиторской задолженности, дни | 22 | 31 | 31 | 30 | 33 |

| Чистый оборотный капитал, тыс. руб. | 1948954 | 1965290 | 1959526 | 1987685 | 1584525 |

Рис. 2.2. Показатели деловой активности

Рисунок 2.3 – Показатели деловой активности

2.3.5 Анализ рентабельности

Общая рентабельность, % – определяется как отношение прибыли до налогообложения к выручке от реализации продукции. В начале года наблюдалось снижение показателя с 14,65% на 1.01.04 до 9,59% на 1.04.05. потом произошел скачек до 11,55% на 1.07.04. В дальнейшем происходило снижение значений показателя до 2,86% на конец года. Причина этого кроется в опережающем темпе роста себестоимости по сравнению с темпами роста выручки. Однако, в целом общая рентабельность осталась на приемлемом уровне.

Рентабельность всех активов, % – определяется как отношение чистой прибыли ко всем активам предприятия за вычетом собственных акций, выкупленных у акционеров и задолженностью участников по взносам в уставной капитал. Значение этого показателя на конец анализируемого периода свидетельствует о сильном снижении эффективности использования имущества предприятия в 2003 году. Уровень рентабельности активов в размере 1% на конец анализируемого периода обеспечивается низкой оборачиваемостью активов, составляющей на конец периода 0,98 оборота, при достаточно высокой доходности всех операций.

Рентабельность производственных активов – определяется как отношение прибыли к производственным активам предприятия. Основные средства использовались наиболее эффективно 1.04.04; рентабельность производственных активов составила – 25,73%. В последующих периодах рентабельность несколько упала и составила 16,18% на 1.01.05. В целом, значения данного показателя оставались на довольно высоком уровне.

Рентабельность оборотных активов, % – определяется как отношение прибыли к оборотным активам предприятия. Оборотные средства приносили наибольшую отдачу 1.04.04. – 41,96%. В дальнейшем рентабельность оборотных активов падает почти в два раза до 21,73% к концу года. На основании этого можно сделать вывод о том, что средства предприятия используются неэффективно, их значительная часть заморожена в просроченной дебиторской задолженности, правда величина заработанной чистой прибыли позволяет полностью погасить кредиты, но, судя по всему, средства отвлечены из оборота надолго.

Рентабельность продаж, % – рентабельность продаж определяется как отношение величины валовой прибыли к себестоимости продукции. Значение показателя в анализируемом периоде снизилось с 30,61% до 8,74%. Таким образом, если тенденция сохранится, Предприятие лишится возможности самостоятельно финансировать свою деятельность и получать прибыль. Одновременное снижение показателей рентабельности продаж и оборачиваемости производственных активов является «диагнозом» наличия проблем, связанных с реализацией продукции и работой коммерческого и финансового отделов предприятия, поскольку не удается компенсировать потери, вызванные снижением отдачи от использования оборотных активов, замедлением оборачиваемости и замораживанием средств в просроченной дебиторской задолженности путем рационального ценообразования.

Рентабельность собственного капитала, % – определяется как отношение чистой прибыли к величине собственного капитала организации. Резкое падение значений рентабельности собственного капитала к концу года по сравнению с началом года является крайне тревожным сигналом, поскольку неэффективное использование собственных средств по причине замедления оборачиваемости и «замораживания» средств в виде просроченной дебиторской задолженности неизменно приведет к «проеданию» прибыли предприятия, если не будут предприняты соответствующие меры по исправлению ситуации.

Итак, на основании проведенного анализа можно сделать вывод о том, что предприятие является рентабельным. Однако все показатели рентабельности за 2003 год сильно снизились. Причиной этому послужило отставание темпа роста выручки и чистой прибыли от темпов роста себестоимости и активов Предприятия.

Таблица 2.10 – Показатели рентабельности

| Показатели | 1.01.04 | 1.04.04 | 1.07.04 | 1.10.04 | 1.01.05 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Общая рентабельность, % | 14,65 | 9,59 | 11,55 | 9,07 | 2,86 |

| Рентабельность всех активов, % | 3,5 | 2,6 | 2,9 | 2,0 | 1 |

| Рентабельность производственных активов, % | 19,56 | 25,73 | 23,3 | 20,31 | 16,18 |

| Рентабельность оборотных активов, % | 33,22 | 41,96 | 41,33 | 27,03 | 21,73 |

| Рентабельность продаж, % | 30,61 | 23,34 | 27,94 | 18,98 | 8,74 |

| Рентабельность собственного капитала, % | 4,4 | 2,07 | 3,05 | 2,01 | 1,10 |

| Рентабельность производства, % | 108,94 | 143,41 | 141,94 | 109,30 | 87,44 |

Рис. 2.4 – Показатели рентабельности

Производство калийных удобрений является фондоемким производством. Изношенность оборудования в целом предприятию 44%.

Для доставки готовой продукции потребителю используется железнодорожный транспорт. ОАО «Сильвинит» эксплуатирует парк собственных вагонов в количестве 3000 единиц, которые выполняют перевозки в основном в направлении портов Вентспилс, Находка, Рени, Николаев, погранпереходов Финляндии, Китая, стран СНГ. Имея развитое железнодорожное хозяйство, предприятие производит ремонт и содержание собственных и арендованных у МПС вагонов, а также подготовку вагонного парка под погрузку. За последние годы из-за недостатка подвижного состава имели место случаи срыва поставок по заключенным контрактам. Перевозка минеральных удобрений на экспорт осуществляется преимущественно парком МПС, доля которого составляет 67%, на внутренний рынок – полностью в вагонах парка МПС. Ежегодные арендные платежи за пользование вагонным парком МПС составляют сумму порядка 180 – 190 млн. рублей. Однако, подвижной состав МПС изношен очень сильно.

Обоснованность увеличения собственного вагонного парка в значительной степени определяется сокращением издержек путем повышения качества управления вагонами при перевозке собственного груза, что позволит оптимизировать качественные показатели использования вагонов, значительно ускорить доставку грузов, повысить конкурентоспособность железнодорожного транспорта и уровень транспортного обслуживания грузоотправителей и грузополучателей, сократить потребное количество подвижного состава, высвободить парк вагонов для народнохозяйственных целей.

Общая потребность предприятия в железнодорожном подвижном составе с учетом нормативного времени оборота вагонов и вывоза планового объема продукции – 4 тысячи единиц вагонов.

Деятельность ОАО «Сильвинит» эффективна и прибыльна. ОАО является ликвидным и рентабельным, обладает достаточным уровнем финансовой устойчивости для прибыльного функционирования на рынке. Предприятие имеет достаточно прибыли, формирующейся исключительно за счет выручки от реализации основной продукции, позволяющей вкладывать средства в приобретение и использование нового имущества. В инвестиционном бюджете ОАО «Сильвинит» на 2006 г. предусмотрено более 2 млрд. руб. на приобретение нового оборудования.

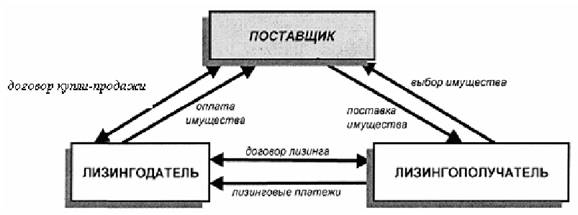

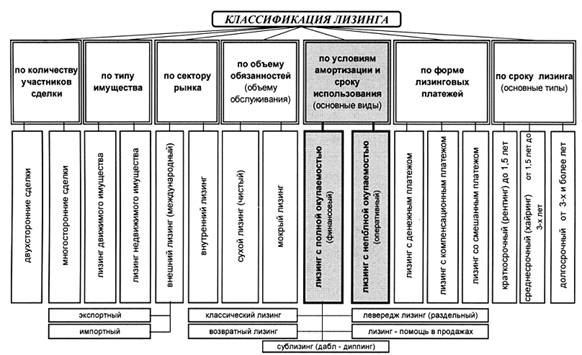

В условиях дефицита вагонного парка вагоностроительный завод предлагает предприятию приобрести 200 новых вагонов – минераловозов. ОАО «Сильвинит» встает перед проблемой выбора приобретения 200 вагонов на условиях лизинга либо посредством кредита с точки зрения расчета сравнительной эффективности предстоящих расходов в зависимости от источника финансирования.

3. Экономическое обоснование эффективности лизинговых схем с целью оптимизации работы ОАО «Сильвинит» 3.1 Определение размеров лизинговых выплат и общей стоимости имущества 3.1.1 Условия для расчета лизинговых операций

Лизинговая компания ООО «С – Т» предложила ОАО «Сильвинит» рассмотреть свои условия, на которых она готова заключить договор финансовой аренды:

·ООО «С – Т» приобретает 200 вагонов – минераловозов для перевозки минеральных удобрений у предприятия ОАО «СВСЗ» для передачи их в лизинг. Стоимость 1 вагона 43 тыс. долл. США; стоимость всей партии вагонов – 8,6 млн. долл. США. ОАО «СВСЗ» – нерезидент РФ, поэтому приобретение имущества осуществляется за доллары США.

·ООО «С – Т» предоставляет вагоны в лизинг предприятию ОАО «Сильвинит».

·Лизинговое имущество учитывается на балансе лизингодателя; по отношению к данному имуществу применяется линейный метод амортизации.

· Срок действия договора лизинга – 6 лет;

· Величина использованных кредитных ресурсов – 8,6 млн. долл. США; процентная ставка по кредиту, используемому на приобретение лизингового имущества – 6% годовых; срок кредита – 5 лет;

· Комиссионное вознаграждение лизингодателя – 6% в год от среднегодовой остаточной стоимости имущества;

· Амортизационная группа оборудования – VIII;

· Применяемый коэффициент ускоренной амортизации – 3;

· В качестве дополнительных услуг лизингодателя принимает на себя обязанности по проведению плановых видов ремонта приобретаемого имущества, регистрации вагонов в ГВЦ МПС, таможенного декларирования вагонов, конвертации валюты.

· По окончании срока лизинга к лизингополучателю переходит право собственности на имущество, переданное в лизинг по настоящему договору, при условии полной оплаты лизингополучателем выкупной стоимости имущества в составе дополнительных затрат лизингодателя. Выкуп имущества производится по остаточной стоимости.

· Платежи по договору лизинга осуществляются в рублях РФ.

3.1.2 Налогообложение лизинговых операцийОдним из главных экономических рычагов, позволившим лизингу получить широкое распространение за рубежом и стать привлекательным видом бизнеса, являются налоговые и амортизационные льготы. Чем большие льготы предоставлялись, тем быстрее развивался лизинг в этих странах.

Со времени выхода Постановления Правительства РФ от 29 июня 1995 года №663 «О развитии лизинга в инвестиционной деятельности», где впервые были предусмотрены специальные налоговые льготы для участников лизинговой деятельности в части налога на добавленную стоимость, налога на прибыль организаций, порядок налогообложения лизинговых операций корректировался и дополнялся.

Большое значение для совершенствования налогообложения лизинга в России имеет принятие и введение в действие Налогового кодекса Российской Федерации в двух частях как единого нормативного документа, регулирующего налогообложение всех сфер деятельности в Российской Федераций, в том числе лизинга.

Применение механизма ускоренной амортизации. В общем порядке амортизационные отчисления списываются на издержки производства равномерно в течение срока полезного использования имущества на основании классификации основных средств, определяемой Правительством РФ. Подобная классификация, соответствующая положениям НК РФ, принята Постановлением Правительства РФ от 1 января 2002 года №1 «О классификации основных средств, включаемых в амортизационные группы».

Одной из наиболее значимых для лизинга в НК РФ является норма, закрепляющая право использования участниками лизинговой сделки коэффициента ускоренной амортизации, применение которого позволяет увеличить амортизационные отчисления и, соответственно, уменьшить налоговую базу по налогу на прибыль и налогу на имущество организаций. Согласно п. 7 ст. 259 НК РФ, для лизингового имущества может применяться специальный коэффициент ускорения не выше 3.

При начислении амортизации по лизинговому имуществу балансодержатель этого имущества вправе выбрать одну из следующих альтернатив:

1) применение линейного метода амортизации;

2) применение нелинейного метода амортизации;

При линейном методе сумма начисленной за один месяц амортизации определяется как произведение первоначальной стоимости имущества и нормы амортизации, определенной для данного объекта.

Формула для определения нормы амортизации по каждому объекту амортизируемого имущества при применении линейного метода выглядит следующим образом:

К = 100 / n,

где: K – норма амортизации в процентах к первоначальной стоимости объекта амортизируемого имущества;

n – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

Отнесение лизинговых платежей на себестоимость продукции. Согласно НК РФ, в случае если балансодержателем лизингового имущества является лизингодатель, то, согласно пп. 10 п. 1 ст. 264 НК РФ, лизинговые платежи за принятое в лизинг имущество, учитываемое у лизингодателя, в полном объеме включаются лизингополучателем в себестоимость продукции в составе прочих расходов, связанных с производством и реализацией продукции, работ, услуг, уменьшая налогооблагаемую прибыль.

Налог на добавленную стоимость. Налогообложение налогом на добавленную стоимость производится по ставкам, определяемым в соответствии со ст. 164 НК РФ. В отношении лизинговых операций применяется ставка 18%.

Согласно методическим рекомендациям, а также НК РФ, размер НДС, начисляемого на сумму лизингового платежа, определяется по формуле:

НДС = В × СТ / 100,

где: НДС – величина налога, подлежащая уплате в расчетном периоде;

В-выручка от сделки по договору лизинга в расчетном периоде;

СТ – ставка налога на добавленную стоимость, в процентах.

Особенностью налогообложения лизинополучателя является внесение суммы налога на добавленную стоимость не непосредственно в бюджет, а в составе лизинговых платежей при перечислении лизингодателю, который затем рассчитывается с бюджетом.

Налог на прибыль организаций. Согласно ст. 247 НК РФ, объектом налогообложения налогом на прибыль организаций признается полученный доход, уменьшенный на величину произведенных расходов. Это определение объекта обложения в равной степени справедливо и для субъектов лизинговых отношений.

Согласно п. 4 ст. 250 НК РФ, доходы от сдачи имущества в аренду относятся к внереализационным доходам.

Доходом лизингодателя от сдачи имущества в лизинг считается сумма лизинговых платежей, полученных от лизингополучателя, за минусом начисленной амортизации, а также, согласно п. 2 ст. 248 НК РФ, налогов, предъявленных лизингополучателю.

Ставка налога установлена ст. 284 НК РФ в размере 24%.

Лизингополучатель относит все суммы лизинговых платежей на себестоимость продукции, уменьшая свою налогооблагаемую базу по налогу на прибыль от прочих видов деятельности. Соответственно, предприятие не платит налог на прибыль в части лизинговой деятельности, но вместе с тем, оно получает доходы от иных видов деятельности. Следовательно, предприятие уплачивает налог на прибыль организаций в части деятельности, не связанной с лизинговыми операциями.

Налог на имущество предприятий. Согласно Закону РФ от 13 декабря 1991 года №2030 «О налоге на имущество предприятий», объектом обложения этим налогом являются основные средства, нематериальные активы, запасы и затраты, находящиеся на балансе плательщика.

Налоговая база в части лизингового имущества определяется как среднегодовая стоимость этого имущества за отчетный период.

Предельный размер ставки по данному налогу не должен превышать 2% от налогооблагаемой базы. Конкретные ставки устанавливаются законодательными органами субъектов РФ.

Согласно Закону Пермской области от 30 августа 2001 года №1685–296 «О налогообложении в Пермской области» ставка налога установлена в размере 2%. При введении в действие вновь и приобретении основных средств организациями сферы материального производства в течение трех лет ставка устанавливается в размере 1%.

Лизингополучатель уплачивает налог на имущество, являющееся предметом лизинга, в составе лизинговых платежей. Соответственно, на эту сумму лизингополучатель уменьшает свою налогооблагаемую базу по налогу на прибыль. В данном случае лизингополучатель уплачивает налог на имущество предприятий косвенно, не являясь налогоплательщиком данного налога по законодательству о налогах и сборах, но вместе с тем выполняя функции налогоплательщика.

Итак, в настоящее время стороны лизинговой деятельности имеют право использовать следующие налоговые преимущества:

– возможность применения специального коэффициента ускорения амортизации не выше 3.

– лизинговые платежи за принятое в лизинг имущество, включаются лизингополучателем в себестоимость продукции, уменьшая налогооблагаемую прибыль.

Таким образом, осуществляя расчет стоимости лизинговой операции, необходимо учесть существующие особенности налогообложения лизинговой деятельности в РФ.

3.1.3 Методики расчета лизинговых платежейЛизингодатель оказывает лизингополучателю инвестиционную услугу – приобретает за полную стоимость имущество в собственность и передает его лизингополучателю во временное пользование, а лизингополучатель обязан возместить стоимость его периодическими платежами. В связи с этим возникает необходимость рассмотрения существующих методик расчета величины лизинговых платежей и составления графика их выплат.

Одной из первых методику расчета лизинговых платежей опубликовала Е. Чекмарева. Методика предполагает проведение расчетов общей суммы лизинговых платежей и составление графика их выплат.

Достоинство методики – возможность расчета стоимости лизинга в любой момент действия лизингового соглашения. В основе лизингового платежа лежит суммирование затрат лизинговой компании по организации и проведению лизинга и его наценка.

Такой же подход в определении величины лизинговых платежей стал основой для Методических рекомендаций Минэкономики РФ. Но в отличие от методики, предложенной Е. Чекмаревой, расчет общей суммы лизинговых платежей производится по годам.

Алгоритм расчета строится на том, что с уменьшением задолженности по кредиту, получаемому лизингодателем для приобретения имущества, уменьшается размер платы за используемые кредиты

Считается целесообразным сначала рассчитать размеры лизинговых платежей по годам, охватываемым договором лизинга, затем определить общий размер лизинговых платежей за весь срок договора лизинга как сумма платежей по годам, и в итоге – рассчитать размеры лизинговых взносов в соответствии с выбранной сторонами периодичностью взносов, а также согласованными ими методами начисления и способом уплаты.

Таким образом, в основе данных Методических рекомендаций – расчет лизинговых платежей на основании калькуляции затрат лизингодателя. Документ носит рекомендательный характер, т. к. размер лизинговых платежей и их периодичность есть предмет договоренности субъектов лизинга.

Л. Прилуцким предложена Методика расчета лизинговых платежей, основанная на последовательном определении возмещения стоимости имущества и лизингового вознаграждения. Суть этого методического подхода состоит в том, что величина лизингового платежа определяется как сумма возмещения стоимости имущества и величины процентов на невозмещенную стоимость имущества.

Считается, что общая сумма лизинговых платежей дает возможность оценить сколько стоит лизинговый проект. Варьированием переменных значений обеспечивается получение оптимального значения общей суммы лизинговых платежей.

Если же говорить о стоимости лизингового проекта, то с экономической точки зрения, эта стоимость должна быть сопоставлена со стоимостью альтернативных вариантов финансирования этого же проекта. Однако, такая задача в методике не ставится и не рассматривается. Поэтому, приведенная методика имеет те же недостатки, что и другие методики, ограничивающиеся определением величины лизинговых платежей через калькуляцию затрат лизингодателя по организации и проведению лизинга.

В 1998 году авторами книги «Финансовый лизинг на предприятии» сделаны предложения по совершенствованию методик расчета платежей по лизинговым операциям в части корректировки стоимости лизинга с учетом факторов, действительно влияющих на размеры лизинговых платежей.

Сначала рассчитывается ежемесячная стоимость передаваемого к лизингу оборудования, определяется общий размер лизингового платежа и составляется график уплаты лизинговых взносов.

Затем общая сумма лизинговых платежей корректируется на индекс изменения цен по предполагаемому к лизингу оборудованию, на величину ускоренной амортизации и в зависимости от эффективности использования взятого в лизинг оборудования.

Однако, корректировка лизинговых платежей на величину ускоренной амортизации приводит к изменению общей суммы лизинговых платежей только с точки зрения концепции дисконтирования. Вместе с тем, применение концепции дисконтирования для оценки величины лизинговых платежей в данной методике не предполагается.

Метод расчета платежей по лизингу, обеспечивающий безубыточность деятельности лизингодателя предложен Р.Г. Ольховской и применен консалтинговой фирмой «Гарантинвест». Метод построен на определении размера лизинговых платежей на основе формулы аннуитетов, выражающей взаимосвязанное действие на их величину всех условий лизингового соглашения.

Чистый доход – ключевой показатель предлагаемого метода. Положительное значение этого показателя обеспечивает безубыточность деятельности лизингодателя, но эффективность лизинга для арендатора не принимается в расчет.

Метод финансовых рент базируется на равенстве современной стоимости потока лизинговых платежей и стоимости имущества со всеми дополнительными расходами при его приобретении.

Отправной точкой для своего анализа автор избирает Методические рекомендации по расчету лизинговых платежей.

По условиям лизинга определяется единая величина лизинговых платежей по периодам, которая в дальнейшем распределяется на процентные платежи и суммы возмещения стоимости имущества.

При необходимости проводится корректировка на авансовый платеж, на величину остаточной стоимости имущества, на условия выплаты лизинговых платежей в начале периода.

Ставка дисконтирования приравнивается автором к ставке комиссионного вознаграждения лизингодателя. Однако применение методов дисконтирования для оценки инвестиций предполагает приведение платежей во времени по рыночной ставке на данный вид капиталовложений. Приводя ставку дисконтирования к ставке комиссионного вознаграждения лизингодателя, автор не дает ответа на главный вопрос – каким образом эта ставка устанавливается?

Таким образом, практически все российские методики расчета величины лизинговых платежей, основаны на калькуляции затрат лизингодателя по организации сделки и его маржой, а не путем рыночного ценообразования стоимости лизинга. Но, будучи Российской компанией, предоставляющей лизинговые услуги на внутреннем рынке, лизингодатель определяют метод расчета в соответствии с Рекомендациями Минэкономики РФ и отечественным гражданским правом.

3.1.4 Расчет лизинговых платежейС учетом вышеизложенного расчет лизинговых платежей конкретной лизинговой операции будем производить на основе Методических рекомендаций в следующей последовательности:

– Расчет размеров лизинговых платежей по периодам, охватываемым договором лизинга.

– Расчет общего размера лизинговых платежей за весь срок договора лизинга как суммы платежей по периодам.

Расчет общей суммы лизинговых платежей осуществляется по формуле:

ЛП = АО + ПК + КВ + ДУ + НИ + НДС,

где: ЛП – общая сумма лизинговых платежей;

АО – величина амортизационных отчислений, причитающихся лизингодателю;

ПК – плата за используемые кредитные ресурсы лизингодателем на приобретение имущества – объекта договора лизинга;

КВ – комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга;

ДУ – плата лизингодателю за дополнительные услуги лизингополучателю, предусмотренные договором лизинга;

НИ – налог на имущество, являющееся предметом договора лизинга;

НДС – налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя.

Определим амортизационные отчисления, среднегодовую стоимость имущества с учетом условий договора и классификации основных средств. Амортизационные отчисления рассчитываются по формуле:

АО = БС × На,

где: БС – балансовая стоимость имущества – предмета договора лизинга, тыс. руб.;

На – норма амортизации в процентах к первоначальной стоимости амортизируемого имущества, рассчитывается по формуле:

На = 100 / n,

где: n – срок полезного использования объекта, выраженный в месяцах.

Учитывая, что приобретаемое по договору лизинга имущество относится к VIII амортизационной группе со сроком полезного использования 241 месяц, норма амортизации составит: На = 100 / 241 = 0,4149% в месяц. Амортизационные отчисления в квартал с учетом применения, по условию договора, коэффициента ускорения амортизации, равного трем, составят: АО = / 100 =8887,96 тыс. руб.

Среднегодовая стоимость имущества рассчитывается по формуле:

СС = / 2,

где: ОСn и ОСk – расчетная остаточная стоимость имущества соответственно на начало и конец года, тыс. руб., при этом ОСk = ОСn – АО.

Для первого периода начисления ОСn равно первоначальной стоимости оборудования. В нашем примере: ОСn = 238000 тыс. руб.; ОСk = 238000 – 8887,96 = 229112,03 тыс. руб.

Для всех последующих периодов ОСn равно ОСk предыдущего периода. Например, для второго периода начисления: ОСn = 229112,03 тыс. руб.; ОСk = 229112,03 – 8887,96 = 220224,07 тыс. руб.

Выполнив в такой же последовательности расчеты для последующих периодов, сведем полученные результаты в таблицу В1 Приложения В. Из таблицы В1 видим, что за период лизингового договора амортизационные отчисления в сумме составят 213311,2 тыс. руб. или 89,63% от балансовой стоимости имущества. Остаточная стоимость имущества – 24688,8 тыс. руб.

Рисунок 3.1 – Доля амортизационных отчислений в стоимости имущества за период договора лизинга

Расчет компенсации платы лизингодателя за используемые им кредитные ресурсы на приобретение имущества – предмета договора лизинга включает в себя погашение сумм основного долга по кредиту и плату за используемые кредитные ресурсы, которая рассчитывается по формуле 3.7.

ПК = КР × СТк / 100,

где: ПК – плата за используемые кредитные ресурсы, тыс. руб.;

СТк – ставка за кредит, процентов годовых.

В каждом расчетном периоде проценты за кредит начисляется на непогашенную часть кредита.

Погашение основной суммы долга по кредиту согласно договору производится равными долями в течение 20 кварталов и составляет: 8600 / 20 = 430 тыс. долл.

Плата за кредит в первом периоде составит: 8600 × = 129,00 тыс. долл., во втором периоде: × = 122,55 тыс. долл.

Так как лизинговые платежи по условию договора осуществляются в рублях РФ, а кредит лизингодателю для приобретения имущества предоставлен в долларах США, то в каждом периоде начисления возникает необходимость пересчета валюты кредита в валюту лизингового платежа.

По прогнозу независимой аналитической компании ООО «АЗОТЭКОН», проводящей обзор ситуации и прогноз цен на рынке минеральных удобрений России, средний рост курса российского рубля к доллару США в ближайшие 5 лет составит около 5% в год.

Исходя из этого расчет платы за кредит в каждом периоде будем осуществлять с учетом роста курса рубля к доллару США на 1,25%.

Для первого периода начисления фактический средний курс рубля к доллару США составил 27,708; для второго – 28,054; для третьего – 28,405 и так далее.

Плата за кредит в рублях РФ составит: в первом периоде 129,00 × 27,708 = 3574,3 тыс. руб., во втором периоде 122,55 × 28,054 = 3438,12 тыс. руб.

Выполнив в такой же последовательности расчеты для последующих периодов, сведем полученные результаты в таблицу В2 Приложения В, из которой видим, что за время погашения кредита в составе лизинговых платежей сумма платы за кредитные ресурсы составит 40676,86 тыс. руб.

Комиссионное вознаграждение лизингодателю установлено в размере 2% в год от среднегодовой остаточной стоимости имущества. В соответствии с этим расчет осуществляется по формуле 3.8.

КВ = / 2 × СТв / 100,

где: ОСn и ОСk – расчетная остаточная стоимость имущества соответственно на начало и конец периода, тыс. руб.;

СС – среднегодовая остаточная стоимость имущества, тыс. руб., СС = / 2;

Ств – ставка комиссионного вознаграждения, в процентах от среднегодовой остаточной стоимости имущества – предмета договора.

Для первого периода комиссионное вознаграждение составит: / 4 = 3503,34 тыс. руб., для второго периода / 4 = 3370,02 тыс. руб.

Далее в такой же последовательности выполним расчеты для остальных периодов и сведем полученные результаты в таблицу В3 Приложения В.

За период договора лизинга комиссионное вознаграждение лизингодателя согласно таблице В3 составит 47283,98 тыс. руб.

Для расчета дополнительных услуг в составе лизингового платежа по условиям договора лизинга необходимо вычислить отдельно все его составляющие. Это затраты на: проведение плановых видов ремонта вагонов, конвертацию выплат по валютному кредиту, регистрацию вагонов в ГВЦ МПС, таможенное декларирование.

Расчет затрат по ремонту вагонов сделан с учетом ряда требований к периодичности их проведения. Текущий осмотр вагонов выполняется перед каждой отправкой вагона в груженом состоянии с целью проверки и подтверждения его технической исправности и безопасности движения по путям МПС. Деповской ремонт вагонов выполняется: через два года после приобретения новых минераловозов, либо после проведения капитального ремонта, далее – ежегодно. Капитальный ремонт проводится планово через восемь лет службы вагонов.

Определенное таким образом необходимое количество ремонтов умножается на цену ремонта соответствующего вида. Использованные при расчете цены на ремонт вагонов установлены МПС РФ, так как ремонт и освидетельствование вагонов проводятся исключительно силами МПС РФ.

В таблице В4 Приложения В представлен расчет затрат на проведение плановых видов ремонта вагонов – минераловозов. За период договора лизинга этот вид затрат составит в сумме 115027,50 тыс. руб.

Расходы на конвертацию выплат по кредиту возникают в связи с тем, что валютой лизинговых платежей по договору являются рубли РФ, а лизингодатель рассчитывается с банком за кредит долларами США. Следовательно, он должен предусмотреть расходы по конвертации платежей в каждый период выплат, которые рассчитываются путем умножения суммы основного долга и процентов по кредиту на ставку конвертации.

Для первого периода начисления искомая величина составит: × 27,709 × 0,005 = 77,45 тыс. руб., для второго периода: × 28,055 × 0,005 = 77,51 тыс. руб.

За период договора лизинга расходы на конвертацию выплат по кредиту в составе дополнительных расходов лизингодателя согласно Приложению В 5 составит 1547,53 тыс. руб.

Затраты по регистрации вагонов в ГВЦ согласно условий договора составят: 20,00 × 200 × 0,85% / 100% × 27,709 = 942,106 тыс. руб.

Затраты по таможенному декларированию согласно условий договора составят: 20,00 × 200 × 0,15% / 100% × 27,709 = 166,254.

Общая сумма дополнительных услуг лизингодателя за период действия договора лизинга составит 142372,19 тыс. руб.

В состав лизинговых платежей входят суммы налога на имущество, налога на добавленную стоимость, рассчитанные в соответствии с законодательством о налогах и сборах.

Базой для исчисления НИ является среднегодовая стоимость имущества, рассчитанная в Приложении В1. Ставка налога – 2% в год, в течение первых трех лет льгота по налогу составляет 50% от расчетной величины. Далее НИ рассчитывается без льготы.

Для первого периода начисления искомая величина НИ составит: 233556,02 × 0,02 / 4 × 0,5 = 583,89 тыс. руб., для второго периода 224668,05 × 0,02 / 4 × 0,5 =561,67 тыс. руб.

За период договора лизинга налог на имущество в составе лизинговых платежей согласно Приложению В7 составит 10221,16 тыс. руб.

Для наглядности и расчета НДС сведем в таблицу результаты расчета всех составляющих лизингового платежа, рассчитаем суммы налогов и определим общую сумму лизинговых платежей.

В сумму выручки включаются: амортизационные отчисления, плата за использованные кредитные ресурсы, сумма вознаграждения лизингодателю, плата за дополнительные услуги лизингодателя и налоги, предусмотренные договором лизинга:

В = АО + ПК + КВ + ДУ + НИ

Для первого периода: В = = 21830,35 тыс. руб., в том числе НДС = 21830,35 × 0,18 = 3929,46 тыс. руб. ЛП = 21830,35 + 3929,46 = 25759,81 тыс. руб. Аналогично выполняются расчеты для последующих периодов.

Результаты расчетов сведены в таблицу Приложения В8, из которой видно, что общая величина лизингового платежа равна 535561,17 тыс. руб.

Таблица 3.1 Итоговая сумма лизингового платежа

| АО | ПК | КВ | ДУ | НИ | В | НДС | ЛП |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 213311,20 | 40676,86 | 47283,98 | 142372,19 | 10221,16 | 453865,40 | 81695,77 | 535561,17 |

| 40,41% | 9,25% | 8,96% | 21,94% | 1,94% | 83,33% | 16,67% | 100,00% |

Используя данные таблицы 3.1. представим структуру лизингового платежа в виде секторной диаграммы.

Таким образом, используя традиционный в России подход, рекомендованный Минэкономики РФ, мы определили общую стоимость лизинга и величину лизингового платежа лизингополучателя на основе калькуляции затрат лизингодателя.

Однако, очевидно, что оценить лизинг лишь посредством расчета величины лизингового платежа или всей стоимости лизингового проекта не представляется возможным, существенным недостатком является одинаковая ценность разновременных платежей.

Для принятия окончательного управленческого решения об оптимальной форме привлечения капитала для приобретения имущества в собственность необходимо определить и обосновать возможный альтернативный вариант источника финансирования, принципы выбора между двумя источниками финансирования, критерий, по которому будет проводиться сравнение, сделать соответствующие расчеты и выводы.

Рисунок 3.2 – Структура лизингового платежа

3.2 Сравнение эффективности финансовой аренды и покупки имущества 3.2.1 Выбор альтернативного источника финансированияЦелесообразность и необходимость лизинговой деятельности может быть обоснована эффективностью ее использования. Выбор же наиболее эффективного способа инвестирования начинается с четкого выделения альтернативного варианта.

Передача имущества во временное пользование на условиях срочности, возвратности и платности позволяет классифицировать лизинговую форму аренды как товарный кредит в основные фонды. То есть, в экономическом смысле, лизинг – это не только покупка, но и кредит, предоставляемый лизингодателем арендатору в форме передаваемого в пользование имущества.

При кредите заемщик вносит в установленные сроки плату за кредитные ресурсы и сумму в погашение основного долга. Для обеспечения возвратности кредита банк сохраняет за собой залоговое право или право собственности на кредитуемый объект до полного погашения ссуды.

При лизинге лизингополучатель периодически выплачивает лизингодателю определенные договором лизинга взносы за лизинговое имущество и становится собственником лишь по истечении указанного срока.

Основные принципы кредитования – срочность, возвратность и платность полностью реализуются в лизинговых сделках и являются основой формирования долговременных отношений по приобретению, финансовой аренде и переходу в собственность машин, оборудования и иного имущества инвестиционного назначения.

Главное отличие лизинга от кредита заключается в том, что он в основном представляет собой средство финансирования использования имущества, а затем и приобретения его в собственность.

Таким образом, целесообразно рассмотреть и просчитать в качестве альтернативного варианта источника финансирования вариант приобретения данного имущества посредством кредита и провести на основании полученных результатов сравнительную оценку стоимости лизинга.

3.2.2 Методики и условия сравнения лизинга и кредитаДля определения условий сравнения двух альтернативных вариантов финансирования капиталовложений необходимо рассмотреть существующие работы отечественных авторов по данной теме.

Одним из первых в России оценку стоимости лизинга представил Киселев И.Б. На примере расчета платежей по возвратному лизингу, с участием банка в роли лизингодателя, проводится сравнение годовых арендных платежей с долгосрочной ссудой.

Достоинством предлагаемой методики можно считать сравнение результатов калькуляции затрат по кредитному и лизинговому финансированию, скорректированных на величину налогообложения. Это первая в российской экономике попытка оценить эффективность лизинга относительно кредита.

А.В. Касимов в представленной методике предлагает сопоставлять результаты лизинга с возможностями покупки материальных активов за счет собственных инвестиционных фондов или заемных кредитных источников.

Автор статьи формулирует важное положение: «Размер лизинговых платежей должен обеспечить лизинговой компании получение прибыли не ниже средней нормы на вложенный капитал, а для арендатора стоимость аренды не должна быть выше стоимости банковского кредита на приобретение соответствующего имущества». В рыночной экономике такой подход является основой ценообразования в лизинге.

Однако в представленном А.В. Касимовым анализе самого сравнения не проводится. Поэтому, правильный и нужный тезис остался не раскрытым.

Методика В. Масленникова предполагает расчет ставки финансирования лизинга для ее сравнения со ставкой закупки активов в кредит. По сути, методика предполагает сравнение номинальных ставок лизинга и кредита с точки зрения арендатора. Таким образом, предложенное сравнение видится во многом ограниченным

В методике Ивашкина В.А. критериями для оценки лизинга выступают: 1) процент, который арендатор выплатит арендодателю за финансирование лизинговой операции; 2) общая сумма, выплачиваемая арендатором арендодателю по лизинговому контракту.

Считается необходимым учитывать налоговые льготы по инвестициям, которые могут быть предоставлены арендатору и арендодателю.

К достоинствам методики Ивашкина В.А. можно отнести возможность сопоставления стоимости лизинга и покупки, как в процентном, так и в денежном выражении.

Однако, данная методика не предполагает учета фактора времени, делая сравнение необъективным, если лизинговая операция носит долгосрочный характер, а платежи при разных способах финансирования в одних и тех же периодах времени значительно отличаются по размерам.

Методика финансово – инвестиционного анализа лизинговой сделки, предложенная в диссертации Овчарова Д.И., также строится на сравнительном анализе финансового лизинга с различными вариантами покупки оборудования. В расчетах учитываются: фактор времени, возможность нелинейной амортизации активов, возможные налоговые льготы. Методика позволяет рассчитать размеры арендных платежей, обеспечивающие заданную доходность от сдачи имущества в аренду. Кроме того, возможен инвестиционный анализ по фактору экономичности и по фактору ликвидности.

Но методика не рассматривает сопоставимость двух вариантов финансирования проекта.

В методике определения стоимости лизинга, приведенной в журнале «Лизинг ревю», новизна подхода заключается в определении зоны эффективности лизинговых операций относительно покупки с использованием кредитных средств. Выбор одного из нескольких вариантов финансирования делается на основе сравнения чистых приведенных доходов. При этом варьируются сроки действия лизингового договора и кредита на покупку того же имущества.

Оценка различных вариантов финансирования проводится путем сравнения величин NPV.

Определяется D NPV = NPV лизинга – NPV кредита. При подсчете D NPV учитываются особенности налогообложения по каждому варианту финансирования.

В.Д. Газман приводит собственную методику сопоставительного анализа приобретения оборудования на условиях лизинга и кредита. Методика представлена на конкретном примере и поэтому не содержит общих рекомендаций. Считается, что результаты сравнения двух и более вариантов финансирования в большей степени зависят от четырех основных характеристик: от расчетов по налогам; от юридических вопросов права собственности; от сравнительных объемов и структуры первоначальных и последующих затрат; от сроков платежей. Отдельно калькулируется стоимость каждого альтернативного лизингу варианта финансирования.