Навигация

Пути совершенствования денежно-кредитной и фискальной политики республики Беларусь

3. Пути совершенствования денежно-кредитной и фискальной политики республики Беларусь

3.1 Совершенствование фискальной политики Республики Беларусь в условиях международной экономической интеграции

В современных условиях на базе новых технологий возникают новые виды производства товаров и услуг, новые виды ведения бизнеса (инновационное предпринимательство, электронный бизнес, электронные операции), т.е. меняется структура хозяйства, возникает новый сектор экономики и трансформируется традиционный сектор. Это все оказывает большое влияние на цели и методы государственного регулирования экономики, включая и бюджетно-налоговую политику. Формируются новые элементы национального и международного налогообложения, возникающие в условиях глобализации, которые касаются стимулирования инновационного предпринимательства, налогообложения электронной коммерции.

Сегодня государство при проведении своей экономической политики должно учитывать приоритеты развития глобальных рынков, правила и нормы глобальной конкуренции. В условиях электронной прозрачности географических границ государств, широкого использования Интернет, электронных средств ведения бизнеса правительственным органам сложно практически контролировать деятельность своих граждан-налогоплательщиков, занимающихся бизнесом в Интернет-пространстве. Возникает проблема налогообложения субъектов электронного бизнеса, которые могут осуществлять минимизацию своего налогообложения. В таких условиях остро стоит вопрос о юрисдикции Интернета, виртуального бизнес-пространства.

В современных условиях помимо национальных юрисдикции возникает особая виртуально-сетевая юрисдикция или юрисдикция Интернета, как особого виртуального пространства, где осуществляются различные виды электронного бизнеса и инновационной деятельности. Возникают новые электронные технологии и формы совершения финансовых операций, получения доходов и их налогообложения. Это приводит к трансформации инструментов и процедур проведения налоговой политики и налогового администрирования, выражающейся, например, в заполнении через Интернет электронных налоговых деклараций или внедрение электронных систем уплаты налогов. Происходит формирование виртуального налогоплательщика и электронного правительства, которые взаимодействуют друг с другом в юрисдикции Интернета и строят свои взаимоотношения на основе новых принципов. Любые изменения национального законодательства в области налогообложения, изменения размеров налогов и режимов налогообложения мгновенно становятся известными и доступными налогоплательщику, что обеспечивается через размещение необходимой информации на правительственных веб-сайтах в Интернете [22, с. 16].

Новые формы затрагивают сферу взаимодействия налоговых органов с налогоплательщиками. В связи с этим целесообразным и актуальным становится возможность сдачи налоговой отчетности и сверке ее посредством сети Интернет.

На современном этапе глобализации системы мирохозяйственных отношений межгосударственное сотрудничество в налоговой сфере во все большей степени влияет на формирование национальной налоговой политики отдельных стран. Только в результате тесного взаимодействия и координации усилий всех государственных служб различных стран возникает возможность решить проблемы классификации электронных видов деятельности и доходов от них, гармонизации налогового законодательства, разработки средств учета виртуальных налогоплательщиков и внедрения универсальных принципов налогообложения электронного бизнеса.

Национальная налоговая политика должна учитывать требования международного законодательства, касающегося регулирования сферы электронного бизнеса, предотвращения незаконных схем налоговой минимизации с помощью электронных технологий.

С 2003 г. в ЕС вступили в действие новые правила обложения электронной коммерции налогом на добавленную стоимость. Члены Налогового комитета Организации Экономического Сотрудничества и Развития (ОЭСР) разработали правила распределения налоговых сборов от электронной коммерции. Налоговым комитетом опубликованы «Комментарии к модели налоговой конвенции ОЭСР», которые направлены на гармонизацию международного налогового режима в сфере электронной коммерции. В США правительство предоставляет особые налоговые льготы инновационным фирмам для стимулирования развития систем электронной коммерции [22, с. 17].

Таким образом, для достижения устойчивого экономического роста в Республике Беларусь важное значение имеет совершенствование фискальной политики, ее адаптация к изменяющимся условиям ведения бизнеса при условии достижения поставленных задач, решаемых посредством фискальной политики.

3.2 Повышение роли денежно-кредитной и фискальной политики как фактор устойчивого экономического развития

Перед Республикой Беларусь стоит задача разработки эффективной денежно-кредитной и фискальной политики и построения налоговой системы, обеспечивающей экономический прогресс. Мировой опыт показывает, что эта задача относится к разряду наиболее сложных, поскольку требует учета и оптимального сочетания двух противоречивых тенденций:

– поиска путей увеличения поступлений средств в бюджет государства;

– снижения налогового давления на товаропроизводителя для увеличения возможностей инвестирования. В ее решении большую роль должна сыграть оценка действенности отечественных налогов и их соответствия международным стандартам.

В настоящее время налоговая составляющая в экономиках европейских стран весьма велика, что объясняет значительную роль государства в формировании экономической политики и составляет в среднем по Европейскому союзу 40,5% ВВП. Результата анализа структуры налоговых систем стран-членов Европейского союза свидетельствуют, что в последние годы повышается роль косвенного налогообложения. Наряду с его высокой фискальной эффективностью оно играет сегодня ведущую роль в гармонизации налоговых политик. В настоящее время в Европейском союзе ставка налога на добавленную стоимость составляет 19,6% от 15% в Люксембурге до 25% в Швеции и Дании [14, с. 13].

Основной целью бюджетно-налоговой политики на период до 2010 г. является дальнейшее обеспечение финансовой и социальной стабильности. Бюджетно-налоговая политика должна быть направлена на создание макроэкономических условий для стимулирования экономического роста на качественно новой, инновационной основе и структурной перестройке экономики в сторону увеличения наукоемких производств, а также повышения жизненного уровня населения.

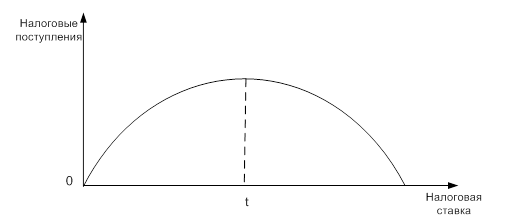

В области налоговой политики на период до 2010 г. необходимо продолжение налоговой реформы, которая обеспечит снижение налоговой нагрузки, улучшение налогового администрирования и повышение рациональности, справедливости и стабильности налоговой системы. В этих целях будут реализованы следующие мероприятия:

– отмена мелких, неэффективных, а также оказывающих негативное влияние на экономическую деятельность субъектов хозяйствования налогов и сборов;

– выравнивание условий налогообложения для всех категорий плательщиков путем максимального сокращения существующих налоговых льгот и оптимизации налоговых ставок;

– совершенствование системы налогового администрирования, которая должна обеспечивать снижение уровня издержек, исполнение налогового законодательства, как для государства, так и для плательщиков;

– внесение корректив в определение налоговой базы по отдельным налогам, сборам (пошлинам) с целью уточнения их экономического содержания;

– сокращение числа контролирующих органов и количества плановых проверок;

– сокращение возможностей для уклонения от уплаты налогов.

Одним из приоритетных направлений налоговой реформы должно стать упрощение налоговой системы и снижение налогового бремени на экономику. Этот процесс должен сопровождаться мерами по существенному расширению базы налогообложения и увеличению фактической собираемости налогов и должен включать следующие мероприятия по реформированию налоговых платежей:

– завершение работы по отмене всех оборотных налогов и сборов, взимаемых с выручки от реализации товаров и услуг на республиканском и местных уровнях (2 из них отменены с 2006 г. и 1 – с 2008 г.);

– снижение нагрузки на фонд заработной платы путем отказа от практики взимания чрезвычайного налога, оптимизации ставок и совершенствования механизма уплаты страховых взносов в Фонд социальной защиты населения и отчислений в государственный фонд содействия занятости;

– снижение и унификация таможенных пошлин.

Упрощение налоговой системы должно осуществляться прежде всего на основе сокращения числа налогов, сборов (пошлин), унификации налоговых баз и упрощения их исчисления по отдельным налогам, законодательного определения единого для всей республики порядка исчисления и уплаты местных налогов и сборов.

Формирование прозрачного и стабильного механизма налогообложения будет обеспечено в рамках разработки и принятия Особенной части Налогового кодекса Республики Беларусь. В результате налоговой реформы основу налоговой системы составят налог на добавленную стоимость, акцизы, налоги на доходы и прибыль юридических и физических лиц, имущественные налоги, таможенные пошлины. Повысится фискальное значение налогов, связанных с использованием природных ресурсов и защитой экологической среды

Бюджетная политика на период при сохранении высокого уровня социальных расходов должна быть направлена на оптимизацию государственных обязательств, повышение эффективности и результативности бюджетных расходов на основе совершенствования форм и процедур их финансирования. Основные направления по созданию эффективной системы управления государственными финансами:

– совершенствование межбюджетных отношений и организаций бюджетного процесса на основе разработки и принятия Бюджетного кодекса Республики Беларусь;

– расширение сферы охвата системой государственного казначейства объема финансовых операций государственного сектора;

– оптимизация состава распорядителей бюджетных средств исходя из выполнения ими государственных функций и исключения дублирования этих функций, эффективного использования бюджетных средств;

– реализация принципа общего (совокупного) покрытия расходов, означающего, что все расходы бюджета должны обеспечиваться общей суммой доходов бюджета и поступлений из источников финансирования его дефицита [3].

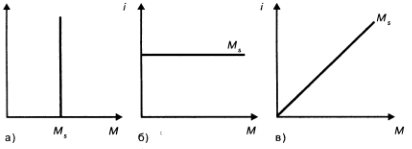

По мере дальнейшей стабилизации денежно-кредитной сферы нормативы обязательного резервирования планируется постепенно снижать, что обеспечит улучшение условий привлечения банками средств населения и организаций, а также повысит конкурентоспособность белорусских банков в целом.

Продолжится формирование фонда обязательных резервов исключительно в белорусских рублях.

Доля фонда обязательного резервирования, используемая банками в рамках усредненного поддержания его уровня, увеличится, что повысит роль данного механизма в регулировании банковской ликвидности.

Должна продолжиться работа по повышению эффективности использования бюджетных средств. Главными задачами в этой области являются:

– постепенный переход к программно-целевым методам бюджетного планирования, обеспечивающим прямую взаимосвязь выделяемых бюджетных ресурсов с достижением конкретных результатов деятельности государственных органов и бюджетных организаций;

– переход к среднесрочному бюджетному планированию, что позволит повысить качество принимаемых решений о государственных расходах и предсказуемость структуры бюджетных расходов.

Основным приоритетом бюджетных расходов на перспективу будут оставаться расходы на социальную сферу.

Основными целями реформирования межбюджетных отношений на среднесрочную перспективу являются:

– упорядочение и закрепление доходных источников, расходных полномочий за каждым уровнем бюджетной системы Республики Беларусь на долгосрочной основе, взаимосвязь и соответствие между ними;

– обеспечение равного доступа к основным бюджетным услугам и социальным гарантиям граждан независимо от места их проживания;

– создание долгосрочных стимулов по поддержанию конкурентной среды, созданию благоприятного инвестиционного и предпринимательского климата, способствующих экономическому росту региона и расширению налогооблагаемой базы.

Как указывается в «Основных направлениях социально-экономического развития Республики Беларусь на период до 2010 г.», в Республике Беларусь будет проводиться активная долговая политика в рамках создания механизма мониторинга и управления государственного долга с целью минимизации рисков и ограничения прироста государственного долга параметрами экономической безопасности страны, в т.ч. сокращения рисков, связанных с обязательствами бюджета по гарантированному долгу. Эффективное управление государственным долгом с учетом достигнутого уровня стоимости государственного заимствования и структуры используемых финансовых инструментов, оптимизации консультационных, административных и операционных расходов по инвестиционным проектам будет обеспечиваться за счет государственных внешних займов [3].

Другим важным инструментом обеспечения устойчивого экономического развития является развитие рынка ценных бумаг. Развитие рынка ценных бумаг в Республике Беларусь должно способствовать активизации инвестиционных процессов в стране, повышению действенности инструмента процентных ставок и эффективности реализации денежно-кредитной политики. Должна повыситься роль финансового рынка в процессах перераспределения финансовых ресурсов, их аккумуляции для решения приоритетных задач социально-экономического развития, снижении рисков в банковском секторе.

Объем и другие параметры рынка государственных ценных бумаг будут определяться потребностью бюджета в заемных средствах при соблюдении принципа обеспечения экономической безопасности государства.

Решение возрастающих задач по инвестированию в производственную и социальную сферы, увеличению жилищного строительства требует развития рынка корпоративных ценных бумаг. Учитывая роль банков в финансовом обеспечении инвестиций и строительства жилья, важным является создание благоприятных условий для выпуска и обращения облигаций банков. Это позволит банкам расширить ресурсную базу за счет внутренних и внешних источников, оптимизировать структуру баланса, совершенствовать систему управления рисками.

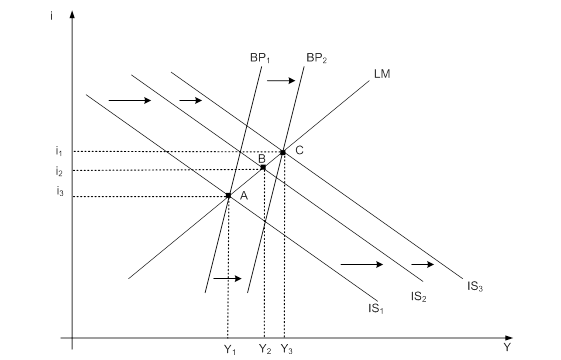

В целях повышения эффективности проводимой денежно-кредитной политики предполагается совершенствование инфраструктуры финансового рынка. Национальный банк и другие банки республики должны способствовать формированию финансовых институтов, аккумулирующих долгосрочные денежные ресурсы, созданию законодательной базы ипотечного кредитования, развитию рынка срочных финансовых инструментов и расширению их спектра. Для повышения качества управления ликвидностью и эффективности применения инструментов денежно-кредитной политики Правительство и Национальный банк должны усилить координацию денежно-кредитной и бюджетно-налоговой политики, в частности в области обмена информацией о проводимых операциях на финансовом рынке.

Следовательно, совершенствование таких составляющих системы государственного регулирования экономики Республики Беларусь как денежно-кредитная и фискальная политика должно производиться исходя из повышения их роли в регулировании экономики и необходимости обеспечения дальнейшего устойчивого экономического развития государства в целом.

Реализация денежно-кредитной и фискальной политики в Республике Беларусь осуществляется в целом успешно; результатом реализации которой является рост ВВП, снижение ставки рефинансирования и налоговой нагрузки на предприятия, а также сдерживание темпов инфляции.

Заключение

Подводя итоги работы, можно сделать следующие выводы:

1. Денежно-кредитная и фискальная политика являются важнейшими составляющими экономической политики государства. Денежно-кредитная политика государства представляет собой комбинацию целей и средств, с помощью которых ее носитель посредством регулирования денег, спроса на деньги и кредит стремится достигнуть целей общеэкономической политики. Ее главная задача – регулирование предложения денег, поддержание покупательной способности национальной валюты. В период производственного спада, стагнации увеличение денежного предложения стимулирует рост расходов; в период инфляции центральные банки сокращают предложение денег.

2. Фискальная политика – это совокупность финансовых мероприятий государства по регулированию государственных расходов и доходов для достижения определенных социально-экономических целей, главной из которых является обеспечение устойчивого экономического развития. Фискальная политика представляет собой наиболее актуальную проблему для любого современного государства, поскольку в конечном итоге направлена на обеспечение экономического роста. Именно с экономическим ростом связываются показатели развития производства и его эффективности, возможности повышения материального уровня и качества жизни, накопление и прямые инвестиции в экономику.

3. Разработка денежно-кредитной и фискальной политики связана с решением все более возрастающих сложных задач не только экономического, но и социального развития. Одной из причин данного положения является интеграция национальных экономик и глобальная конкуренция за инвестиции, требующие достижения необходимых общемировых стандартов, достигнутых развитыми экономическими системами.

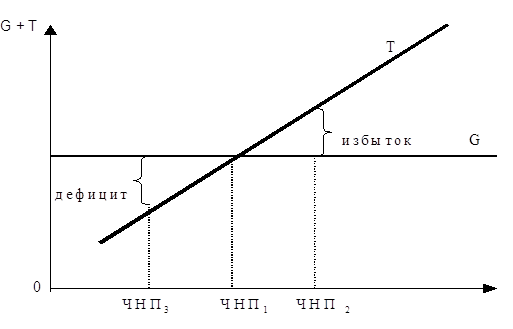

4. Государственные расходы и налоги активно используются для воздействия на экономическую ситуацию. Манипулируя ими, государство может повлиять на совокупный спрос и ВВП. Таким образом, государство увеличивает или сокращает и совокупный спрос на товары и услуги, и предложение на рынке произведенных в течение года конечных товаров и услуг (ВВП). В современной экономике неуклонно повышается удельный вес государственных финансов в общем объеме ВВП (включая госбюджет с его основными компонентами – государственными бюджетными расходами и налогами).

5. В качестве критериев эффективности проведения денежно-кредитной и фискальной политики можно рассматривать стимулирование инвестиций не только в физический, но и в человеческий и природный капитал, а также накопление всех компонентов национального богатства.

6. Реализация денежно-кредитной и фискальной политики в Республике Беларусь осуществляется в целом успешно; результатом реализации которой является рост ВВП, снижение ставки рефинансирования и налоговой нагрузки на предприятия, а также сдерживание темпов инфляции.

7. Совершенствование таких составляющих системы государственного регулирования экономики Республики Беларусь как денежно-кредитная и фискальная политика должно производиться исходя из повышения их роли в регулировании экономики и необходимости обеспечения дальнейшего устойчивого экономического национальной экономики.

Список использованных источников

1. Алехин Б.И. Денежно-кредитная политика. М.: Юнити-Дана, 2004. 135 с.

2. Булатова В.Б. Дискреционная финансовая политика Российской Федерации: ее сущность и проблемы развития на современном этапе. Иркутск: ИПО БГУЭП, 2007. 21 с.

3. Бюджетно-налоговая политика. Денежно-кредитная и валютная политика Республики Беларусь. http://www.invest.belarus.by/ru/advantages

4. Василевич Г.А. Комментарий к закону «О нормативно-правовых актах в Республике Беларусь». – Мн.: Право и экономика, 2006. 466 с.

5. Гурова С.Ю. Налоговая политика в современной экономической системе. Йошкар-Ола: ГОУ ВПО «Марийский гос. тех. ун-т», 2007. 18 с.

6. Дадалко В.А. Налогообложение в системе международных экономических отношений. – Мн.: Артемида-Мир, 2000. 239 с.

7. Дрозд С.С., Загорская С.И., Павлов А.М. Налогообложение в Республике Беларусь. – Гомель, ГГТУ им. Сухого, 2003. 100 с.

8. Закон Республики Беларусь от 29.12.2006 г. №190-З «О бюджете Республики Беларусь на 2007 год». // КонсультантПлюс: Беларусь [Электронный ресурс] / ООО «Юрспектр», Национальный центр правовой информации Республики Беларусь. – Мн., 2007.

9. Закон Республики Беларусь от 26.12.2007 г. №303-З «О бюджете Республики Беларусь на 2008 год». // КонсультантПлюс: Беларусь [Электронный ресурс] / ООО «Юрспектр», Национальный центр правовой информации Республики Беларусь. – Мн., 2007.

10. Закон Республики Беларусь «О налогах на доходы и прибыль» // Вестник Министерства по налогам и сборам. – 2002. №5. с. 67–77.

11. Заяц И.Е. Налоги и налогообложение. – Мн.: Вш.шк., 2003. 303 с.

12. Квачук Л.П. Фискальная политика государства в условиях рыночных преобразований в Республике Беларусь. Мн.: БГАТУ, 2003. 53 с.

13. Кравцова Г.И. Кузьменко Г.С. Кравцов Е.И. Деньги, кредит, банки. Под ред. Г.И. Кравцовой Мн.: БГЭУ, 2003. 527 с.

14. Купцова Ю.В. Налоговая политика как инструмент интеграции в Европейском Союзе. М.: РЭА им. Г.В. Плеханова, 2004. 25 с.

15. Лоскутов В.И. Основы современной экономической теории. СПб.: Питер Пресс, 2006. 204 с.

16. Масич Н.М. Государственное регулирование экономики и экономическая политика. М.: МОУ «Современный гуманитарный институт», 2002. 88 с.

17. Основные социально-экономические показатели Республики Беларусь / http://www.invest.belarus.by/ru/advantages/data/data7.php#1

18. Постановление Национального Банка Республики Беларусь от 21.09.2007 г. №180. «Об изменении ставки рефинансирования Национального Банка Республики Беларусь» // КонсультантПлюс: Беларусь [Электронный ресурс] / ООО «Юрспектр», Национальный центр правовой информации Республики Беларусь. – Мн., 2007.

19. Прядкина О.А. Фискальная политика как инструмент регулирования межбюджетных отношений. Ростов-на-Дону: СКАГС, 2000. 26 с.

20. Селищев А.С. Деньги, кредит, банки. СПб.: Питер Пресс, 2007. 427 с.

21. Указ Президента Республики Беларусь от 30.11.2006 г. №703. «Об утверждении основных направлений денежно-кредитной политики Республики Беларусь на 2007 год». http://www.nbrb.by/publications /ondkp/2007/ondkp-2007.pdf

22. Шипунов М.М. Налоговая политика в системе государственного регулирования экономики. СПб.: СПб ТЭУ, 2007. 18 с.

23. Налоговый кодекс Республики Беларусь. Общая часть. // КонсультантПлюс: Беларусь [Электронный ресурс] / ООО «Юрспектр», Национальный центр правовой информации Республики Беларусь. – Мн., 2007.

Похожие работы

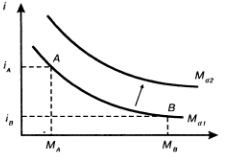

... по оптимизации структуры своих портфелей в ответ на изменение доли и доходности какого-либо актива. [8, c.94] 3.Особенности формирования и реализации и бюджетно-налоговой политики в Республике Беларусь 3.1 Основные направления бюджетно-налоговой политики в Республике Беларусь Основные положения программы социально-экономического развития Республики Беларусь на 2006-2010 годы [8, c.117] ...

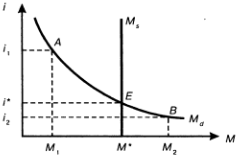

... . Количество денежной массы в экономике будет увеличиваться до тех пор, пока не образуется новое равновесие при новой равновесной величине ссудного процента. 1.3 Денежный рынок Республики Беларусь: этапы становления и проблемы функционирования на современном этапе. Основные направления государственного регулирования денежного рынка в Республике Беларусь Самостоятельный денежный рынок в ...

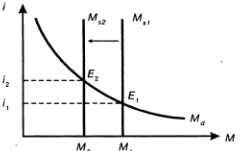

... сыграла бюджетно-налоговая политика, так как государство нуждалось в огромных ресурсах, в стабильной ситуации во всех сферах, а денежно-кредитная политика стала скорее важным дополнением к бюджетно-налоговой. 3 Финансовая политика Республики Беларусь на современном этапе развития и пути ее совершенствования 3.1 Финансовая политика Республики Беларусь на современном этапе Одним из условий ...

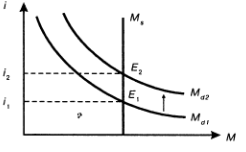

... мероприятий в экономике наблюдается оживление экономической активности при некотором росте уровня цен, но в краткосрочном периоде.[ 3. стр.151-160] ГЛАВА II. Особенности фискальной политики в Республике Беларусь 4. Особенности бюджетно-налоговой сферы в Республике Беларусь. 4.1. Реформирование бюджетной системы в РБ За прошедшие годы достигнуто значительное продвижение в ...

0 комментариев