Навигация

Сущность, роль и значение фискальной политики

1.2 Сущность, роль и значение фискальной политики

В условиях рыночной экономики государственное воздействие осуществляется прежде всего посредством денежно-кредитной, налоговой и фискальной политики. Фискальная политика является одним из важнейших инструментов государственного регулирования экономики и применяется достаточно давно. Между тем, роль и значение фискальной политики в преодолении последствий экономического кризиса, достижения экономического роста, решения других макроэкономических проблем долгое время недооценивалось [19, с. 15].

Слово «фиск» в переводе с латинского языка – это корзина. В Древнем Риме фиском называлась военная касса, в которой хранились деньги. В конце древнеримской эпохи фиском стала называться государственная казна.

Фискальная политика – это совокупность финансовых мероприятий государства по регулированию государственных расходов и доходов для достижения определенных социально-экономических целей. В настоящее время такими целями в развитых странах являются главным образом антикризисное регулирование, уменьшение безработицы и размеров инфляции.

Материальной основой проведения фискальной политики служит сосредоточение в руках государства натурально-вещественных и финансовых ресурсов, которые перераспределяются между юридическими и физическими лицами в государственных интересах. По существу фискальная политика сводится к формированию и расходованию государственных средств через налоговую и бюджетную системы. Поэтому фискальную политику можно интерпретировать как налогово-бюджетную политику.

В доходах бюджета находят выражение экономические отношения, которые возникают между плательщиками и государством. Они складываются при совершении платежей в виде налогов и сборов, направленных на формирование бюджетного фонда государства [12, c. 31].

Методы финансового регулирования подразделяются на прямые и косвенные. К прямым относятся методы бюджетного регулирования: субсидии (что означает помощь, поддержка), дотации (дар, пожертвование), трансферты (перенесение, перевод). Косвенными являются методы использования элементов налоговой системы.

Косвенные методы являются наиболее тонкими и сложными инструментами экономического регулирования. Наиболее распространенными методами поощрения деловой активности и определенных видов деятельности являются налоговые льготы. К ним относят также механизм ускоренной амортизации, скидки на истощение недр и инвестиционный налоговый кредит.

Суть налогового механизма ускоренной амортизации заключается в законодательном разрешении предприятиям списывать на амортизацию часть прибыли, значительно превышающей действительный износ основного капитала. В результате сокращается размер налогооблагаемой прибыли и, следовательно, налоговые отчисления. Метод ускоренной амортизации является важным стимулом увеличения капитала в предпринимательском секторе экономики. Его применение способствует интенсификации научно-технического прогресса, техническому совершенствованию производства и развитию наукоемких отраслей.

Льгота в виде скидок на истощение недр вводится для повышения конкурентоспособности предприятий добывающей промышленности путем создания благоприятных условий для накопления капитала и привлечения инвестиций. На этом основании предприятия имеют возможность значительно сокращать размер налоговых выплат или не производить их вовсе под предлогом ухудшающихся условий добычи полезных ископаемых. Данный метод оказывает существенное влияние на размещение производительных сил и создание объектов инфраструктуры.

Инвестиционный налоговый кредит по сути представляет собой финансирование государством частных капитальных вложений и рассчитан на стимулирование замены устаревшего оборудования новой техникой. Этот кредит рассчитывается в процентах к стоимости оборудования и вычитается непосредственно из суммы налога, а не из облагаемого налогом дохода, тем самым стоимость закупаемого производственного оборудования уменьшается на величину скидки.

Опыт построения и функционирования налоговых систем в странах «золотого миллиарда» позволяет выделить два различных подхода, определяющих место и роль налоговой системы в арсенале методов государственного регулирования экономики. Один из них основан на кейнсианской концепции государственного регулирования, а второй на постулатах неоклассической теории.

Кейнсианская концепция, в соответствии с которой меры налогового воздействия заключаются в активном влиянии на величину совокупного спроса, служила теоретической основой государственной политики развитых стран вплоть до 70-х гг. XX столетия. Сущность этой политики заключается в том, что на стадии экономического подъема необходимо увеличивать налоги, а в период кризиса – сокращать. Снижение налоговых отчислений производится за счет расширения налоговых льгот предприятиям тех отраслей народного хозяйства, которые являются основой нового экономического подъема, а также путем изменения ставок действующих налогов.

Однако в семидесятые годы традиционные рецепты воздействия на экономику перестали срабатывать, чем и был отмечен кризис кейнсианского метода регулирования экономики. Он был вызван тем, что причиной инфляции в конце 60-х гг. в ведущих западных странах явился опережающий рост заработной платы над производительностью труда. В этих условиях на кейнсианский метод борьбы с инфляцией путем поддержания высоких налоговых ставок предприниматели смогли ответить трансформацией значительной части налогового бремени в издержки производства и перекладыванием их на потребителей в виде высоких цен. В результате вместо понижения инфляции произошло раскручивание инфляционной спирали «цена – заработная плата».

К факторам, вызывающим инфляцию спроса, в 1973 г. добавился фактор инфляции предложения в виде увеличения странами ОПЕК цен на нефть в четыре раза, вызвавшего энергетический кризис в странах-потребителях нефти. Суммарная инфляция стала измеряться уже двухзначной цифрой, наряду с общим сокращением производства и существенным увеличением числа безработных. Это явление получило название стагфляции и в рамках кейнсианской теории решения не имело.

В итоге кейнсианские принципы государственного регулирования были вытеснены монетаристской теорией и теорией экономики предложения, которые стали новой теоретической базой налоговой политики развитых стран Запада. Методы решения экономических проблем в русле этих теорий носят неолиберальный характер и направлены на снижение степени государственного вмешательства в экономику, уменьшение налогового бремени, сокращение избыточных социальных программ, поддержание стабильных и умеренных темпов роста денежной массы, предоставление большей свободы предпринимательской инициативе.

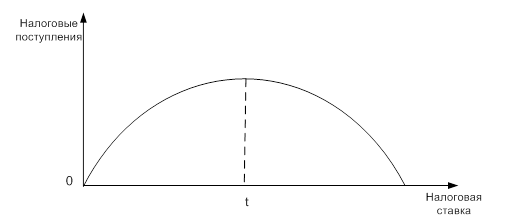

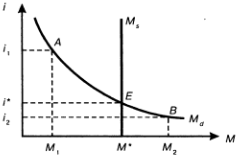

Теоретическим обоснованием неолиберальной экономической программы в рамках налоговой политики стали расчеты американского экономиста Лаффера, пришедшего к выводу, что результатом снижения налогов явятся экономический подъем и рост доходов государства. По его мнению, высокие налоговые ставки отбивают у предприятий стимулы к инвестированию, тормозят научно-технический прогресс и замедляют экономический рост, что, в конечном счете, негативно сказывается на поступлениях в государственный бюджет. Поэтому при проведении налоговой реформы следует искать возможность восполнить в перспективе текущие бюджетные потери и добиться увеличения доходной части бюджета. Графическое отображение зависимости между доходами государственного бюджета и динамикой налоговых ставок получило в экономической теории название «кривой Лаффера» (рис. 2) [14, с. 124].

Рис. 2. Кривая Лаффера

Фискальную политику в зависимости от механизма ее воздействия на изменение экономической ситуации подразделяют на дискреционную и недискреционную, или автоматическую.

Дискреционной фискальной политикой называют специальное применение правительством фискальной системы с целью воздействия на производство, увеличения занятости и уменьшения инфляции.

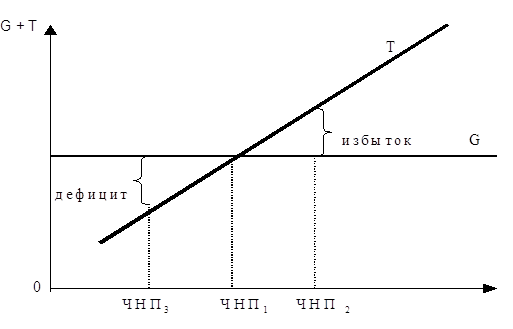

Сущность автоматической фискальной политики заключается в использовании встроенных стабилизаторов, под которыми понимают свойства фискальной системы уменьшать негативные последствия экономических колебаний без необходимости принятия каких-либо решений со стороны правительства.

Одним из основных встроенных стабилизаторов является механизм изменения налоговых поступлений при использовании прогрессивной шкалы налогообложения. В периоды экономического роста налоговые поступления автоматически возрастают, тем самым обеспечивая снижение совокупного спроса и сдерживание темпов экономического развития. В период экономического спада происходит автоматическое сокращение налоговых поступлений.

К встроенным стабилизаторам относят также систему материальных пособий по безработице и различных социальных выплат на нужды малоимущих слоев населения, нацеленную на воспрепятствование сокращения совокупного спроса во время спада в экономике. В стадии подъема, сопровождающейся уменьшением числа безработных, выплаты по программам социальной помощи уменьшаются, что ведет к сдерживанию совокупного спроса.

Хотя встроенные стабилизаторы и позволяют уменьшить последствия циклических колебаний, смягчая потрясения в экономике, они совершенно не способны их полностью устранить. Поэтому в дополнение к ним всегда остается крайне необходимой дискреционная фискальная политика государства. [14, с. 125]

В заключение вопроса следует сказать, что фискальная политика представляет собой использование налогов и государственных расходов для воздействия на процесс производства и потребления. Главным элементом финансовой системы является государственный бюджет, который отражает экономические отношения государства с юридическими лицами и населением при использовании средств для финансирования хозяйства, социального обеспечения, развития науки, культуры, образования, обеспечения обороны страны и управления обществом.

Похожие работы

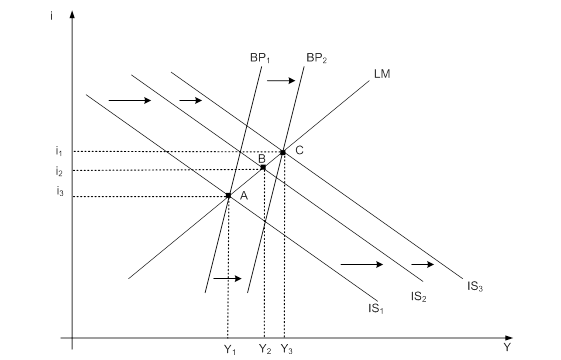

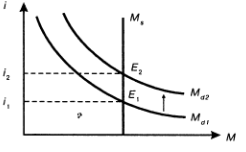

... по оптимизации структуры своих портфелей в ответ на изменение доли и доходности какого-либо актива. [8, c.94] 3.Особенности формирования и реализации и бюджетно-налоговой политики в Республике Беларусь 3.1 Основные направления бюджетно-налоговой политики в Республике Беларусь Основные положения программы социально-экономического развития Республики Беларусь на 2006-2010 годы [8, c.117] ...

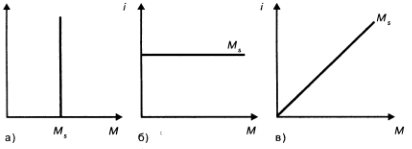

... . Количество денежной массы в экономике будет увеличиваться до тех пор, пока не образуется новое равновесие при новой равновесной величине ссудного процента. 1.3 Денежный рынок Республики Беларусь: этапы становления и проблемы функционирования на современном этапе. Основные направления государственного регулирования денежного рынка в Республике Беларусь Самостоятельный денежный рынок в ...

... сыграла бюджетно-налоговая политика, так как государство нуждалось в огромных ресурсах, в стабильной ситуации во всех сферах, а денежно-кредитная политика стала скорее важным дополнением к бюджетно-налоговой. 3 Финансовая политика Республики Беларусь на современном этапе развития и пути ее совершенствования 3.1 Финансовая политика Республики Беларусь на современном этапе Одним из условий ...

... мероприятий в экономике наблюдается оживление экономической активности при некотором росте уровня цен, но в краткосрочном периоде.[ 3. стр.151-160] ГЛАВА II. Особенности фискальной политики в Республике Беларусь 4. Особенности бюджетно-налоговой сферы в Республике Беларусь. 4.1. Реформирование бюджетной системы в РБ За прошедшие годы достигнуто значительное продвижение в ...

0 комментариев