Навигация

АНАЛИЗ И ПЕРСПЕКТИВЫ РАЗВИТИЯ НАЛОГООБЛОЖЕНИЯ МАЛЫХ ПРЕДПРИНИМАТЕЛЕЙ

3. АНАЛИЗ И ПЕРСПЕКТИВЫ РАЗВИТИЯ НАЛОГООБЛОЖЕНИЯ МАЛЫХ ПРЕДПРИНИМАТЕЛЕЙ

Еще 5 лет назад большинство субъектов малого предпринимательства облагались налогами по общепринятой системе, то есть уплачивали все виды действующих налогов (с некоторыми льготами, различающимися от региона к региону). По оценкам на начало 2002 года количество малых предприятий, работающих по этой системе, составляло около 500 тысяч, число индивидуальных предпринимателей без образования юридического лица - около 2,5 миллионов человек. Согласно данным Министерства финансов РФ, около 90% всех доходов консолидированного бюджета России сформированы за счет поступления 5 видов налогов. По итогам 2003 года было получено 2664,5 миллиардов рублей в виде налогов и сборов, из них 619 миллиардов (23,2%) за счет поступлений от НДС, 527 миллиардов (19,7%) по налогу на прибыль организаций, 455 миллиардов (17,1%) за счет налога на доходы физических лиц, 399 миллиардов рублей (14,9%) – платежей за пользование природными ресурсами и 347 миллиардов (13,0%) за счет акцизов1.

Глава 25 НК РФ с 1 января 2004 года не содержит информации о возможности получения льгот по налогу на прибыль малыми организациями. Тем не менее на протяжении предшествующих 2 лет была предусмотрена возможность снижения налоговой ставки по налогу на прибыль в части платежа в субъект РФ. От подобной практики было решено отказаться по причине злоупотреблений отдельными регионами своим правом создавать для некоторых категорий налогоплательщиков «благоприятные» условия деятельности, результатом которых стали значительные потери средств бюджетной системой страны.

____________________________________________________________________

1 Л. А. Давыдова, Л. В. Будовская. Эволюция системы налогообложения в России // Финансы и кредит-2005-№9 стр.31

Практика применения НДС свидетельствует о значительном количестве злоупотреблений в связи с его исчислением, уплатой и предъявлением к возмещению, но это не мешает росту его абсолютных и относительных показателей. В 2004 году в бюджетную систему РФ поступило НДС на сумму 639 миллиардов рублей, что на 16,3% больше, чем в 2003 году.

Упрощенная система налогообложения, без сомнения, стала более удобной после внесения изменений 01.01.2003 г. Но она не стала идеальной. Перечислю ее наиболее яркие достоинства и недостатки:

Достоинства:

1. Максимально упрощается ведение бухгалтерского учета: отменяются способ двойной записи, обязательность применения плана счетов и множество других требований, усложняющих работу. То есть весь бухучет сводится к ведению Книги учета доходов и расходов.

2. Облегчается документооборот за счет значительного сокращения форм отчетности.

3. Упрощается порядок отражения хозяйственных операций в Книге учета доходов и расходов. Они фиксируются по мере совершения в хронологической последовательности на основе первичных документов.

4. Юридические лица платят один налог вместо совокупности федеральных, региональных и местных налогов и сборов. Размер налога определяется по результатам хозяйственной деятельности организации за отчетный период.

5. Индивидуальные предприниматели не платят налог на доходы физ. лиц.

6. Субъектам федерации предоставляется право выбора объекта налогообложения - это могут быть либо доходы, либо доходы, уменьшенные на величину расходов.

7. Субъекты малого предпринимательства не платят НДС и налог с продаж.

8. Широкий перечень расходов (расширен с 01.01.2003 г), на которые можно уменьшить доходы.

Недостатки:

1. Курсовые разницы. Этот вопрос не отражен в главе 26.2 НК РФ. Из - за чего получаются минусовые разницы, которые не принимают в расход.

2. Смена объекта налогообложения. В статье 346.14 сказано, что нельзя менять объект налогообложения по единому налогу в течение всего срока применения УСН. Т.к. ситуация на рынке нестабильна, возникают ситуации, требующие определенных перемен. А в данном случае это невозможно.

Однако, несмотря на недостатки и недоработки УСН помогает разрешить ряд проблем малого бизнеса, что подтверждается количеством добровольно перешедших на УСН налогоплательщиков. До 1 января 2003 года по упрощенной системе налогообложения работало около 179 тысяч налогоплательщиков, или 2,1% от общего количества субъектов малого бизнеса. К 1 января 2005 года число налогоплательщиков, перешедших на упрощенную систему налогообложения, увеличилось более, чем в 5 раз и составило 960 тысяч единиц1.

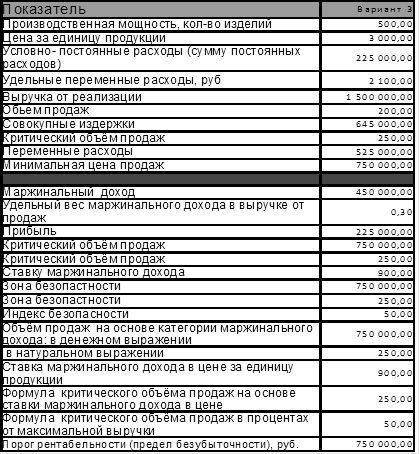

Интерес к упрощенной системе налогообложения, в первую очередь, объясняется относительно невысокой налоговой нагрузкой в сравнении с аналогичным показателем при работе с использованием общего режима налогообложения. Общая величина налоговых поступлений в 2002 году составила 7,9 миллиардов рублей, или в среднем 44 тысячи рублей на одного налогоплательщика. Вместе с тем увеличение количества применяющих данный режим в 5 раз привело к росту суммы их налоговых платежей в 2004 году до 24 миллиардов рублей, или в 3 раза. Это обусловлено тем, что ставка единого налога в случае, если объектом налогообложения являются доходы, снижена до 6% от налоговой базы, а в случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов,- до 15%. Таким образом средняя величина налоговых поступлений от одного налогоплательщика составила в 2004 году около 25 тысяч рублей, или 61% от

1www.nalog.ru

аналога 2002 года. Можно предположить, что рост количества переходящих на данный режим налогоплательщиков будет продолжаться.

Единый налог на вмененный доход для отдельных видов деятельности не является альтернативой упрощенной системе налогообложения. Обе главы могут применяться на территории одного субъекта РФ одновременно, более того, они могут одновременно применяться в одном конкретном субъекте малого бизнеса, занимающемся различными видами деятельности.

Пути совершенствования практики применения единого налога на вмененный доход принимаются, прежде всего, для того, чтобы привлечь внимание к уплате единого налога на вмененный доход организации и физические лица, занимающиеся предпринимательской деятельностью в сфере розничной торговли, общественного питания, бытового и транспортного обслуживания, то есть таких налогоплательщиков, которые значительную часть расчетов осуществляют в наличной форме, где налоговый контроль значительно затруднен. Изучение практики применения Закона "О едином налоге на вмененный доход" по материалам территориальных органов МНС России позволяет определить положительные и отрицательные стороны и сделать определенные выводы.

Исходя из региональной практики применения единого налога можно сделать вывод о том, что положительным результатом введения в регионах единого налога является то, что значительно увеличились налоговые поступления от индивидуальных предпринимателей в основном за счет легализации их деятельности, а не за счет увеличения налоговой нагрузки по сравнению с ранее уплаченными ими налогами. Следует отметить положительную особенность единого налога – его уплату авансом, что позволяет проводить жесткое налоговое администрирование и не допускать недоимки по данному виду налога, но это позиция налоговых и финансовых органов. У плательщиков другие соображения. Авансовый характер уплаты налога требует от налогоплательщика наличие определенных ликвидных активов, из которых он должен уплатить налог, прежде чем начать предпринимательскую деятельность.

Далеко не всегда можно прогнозировать, достигнет ли реальный доход величины, которая соответствовала бы уплаченному налогу или нет.

Несправедливым по отношению ко многим категориям плательщиков является коэффициент доходности, исчисляемый на основе данных бухгалтерского учета и статистики: он ставит мелкий, средний и низко-рентабельный бизнес в крайне сложное положение.

Простота исчисления налога позволяет избежать значительных неосознанных налоговых правонарушений. Стабильность налога позволяет верно рассчитывать свои силы, правильно организовать бизнес. Налоговые органы России, его территориальные подразделения могут теперь лучше исполнить свою главную задачу – осуществить контроль за соблюдением налогового законодательства, за правильностью внесения в соответствующий бюджет государственных налогов и других платежей, установленных законодательством.

Закон "О едином налоге на вмененный доход" является очередным шагом для снижения налогового бремени и его равномерного распределения среди налогоплательщиков, а также для увеличения поступлений доходов в бюджет и платежей во внебюджетные фонды от налогоплательщиков.

ЗАКЛЮЧЕНИЕ

Исторический опыт становления и развития налоговой системы свидетельствует о том, что последняя формируется и функционирует в тесной связи с экономической, политической и социальной ситуацией. Неоднократные попытки государства увеличить доход бюджета за счет жестких мер приводили к временным положительным эффектам, которые перерастали в длительные периоды стагнации всей экономики и препятствовали развитию предпринимательской деятельности. Лояльная налоговая политика государства в силу специфики российского налогоплательщика приносила в отдельные периоды истории не меньший урон бюджетной системе страны. Таким образом, до настоящего момента процессы реформирования российского налогового законодательства, в том числе и в отношении малого предпринимательства, еще окончательно не завершены, а их результаты в очередной раз ощутит на себе бюджетная система государства.

Отсутствие адекватных официальных статистических данных о налоговых поступлениях от разных категорий налогоплательщиков – малых, средних, крупных не позволяет оценить эффективность общепринятой налогообложения при ее применении субъектами малого предпринимательства, равно как и провести ее сравнение со специальными налоговыми режимами, действующими в отношении малого бизнеса.

Однако из всего выше изложенного можно сделать вывод, что специальные режимы налогообложения значительно способствуют развитию малого предпринимательства в стране, следовательно в этой области можно ожидать дальнейшее реформирование.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Налоговый кодекс Российской Федерации: Части первая и вторая (по состоянию на 1.09.2005).-М.: Юрайт-Издат, 2005.-601с.

2. Федеральный закон от 24.07.2004 № 95-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и признании утратившими силу некоторых законодательных актов российской Федерации о налогах и сборах.

3. Давыдова Л. А., Будовская Л. В. Эволюция системы налогообложения в России // Финансы и кредит-2005-№9 стр.31

4. Сарбашева С.М. Налогообложение и малое предпринимательство.// Российский налоговый курьер – 2005-№3 стр.17

5. Налоги и налогообложение: Учебное пособие./ под ред., И. Г. Русаковой.- М.: Юнити – 2004г.- 502 стр.

6. Алексеев М. Ю., Болабанова О. Н. Налоги: учебник для студентов вузов.-М.: Финансы и статистика -2005г.- 489 стр.

7. Перов А. В. Налоги и налогообложение: Учебное пособие, издание 3-е, перераб., и доп.- М.: Юрайт-М,-2005г. – 618 стр.

8. Черник И. П. Малый бизнес в России.- Ростов-н/Д: Феникс, - 2004г.-129 стр.

9. www.nalog.ru

10. www.rnk.ru

Похожие работы

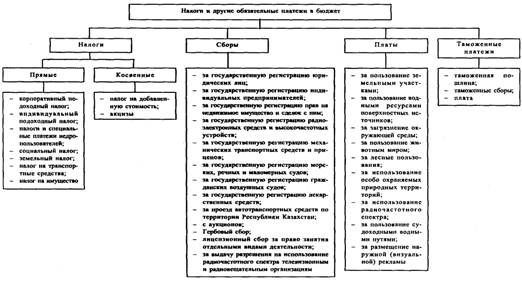

... стоимость активов (остаточная стоимость основных средств и нематериальных активов) определяется в соответствии с законодательством Российской Федерации о бухгалтерском учете. [11]. 2. Существующие системы налогообложения малого предпринимательства, их характеристика Налог – обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый юридическими и физическими ...

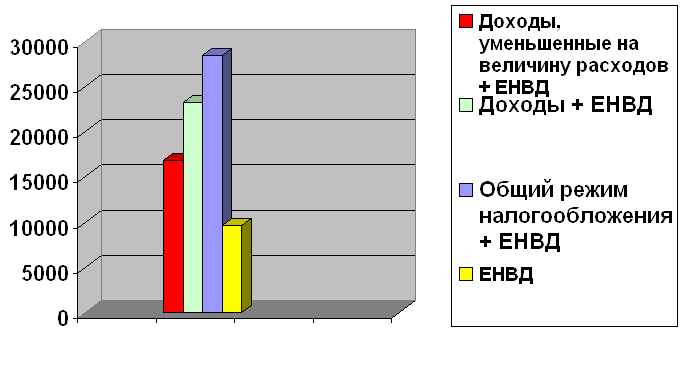

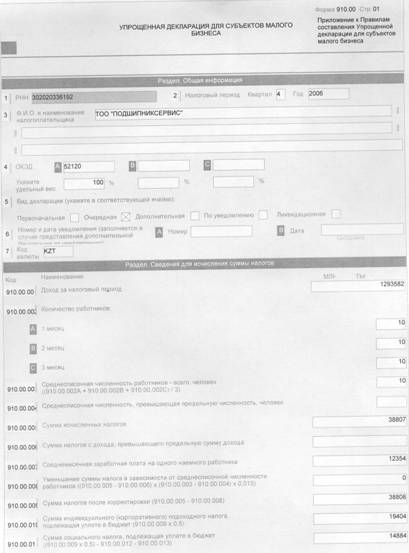

... ГЛАВА 3. ВЫБОР ОПТИМАЛЬНОГО РЕЖИМА НАЛОГООБЛОЖЕНИЯ ИНДИВИДУАЛЬНЫМ ПРЕДПРИНИМАТЕЛЕМ УШАКОВА М. А. 3.1 Анализ налогообложения ИП Ушакова М. А по результатам деятельности во втором квартале 2007 года. В основу расчетов положены данные из Книг учета доходов и расходов субъектов малого предпринимательства, применяющих упрощенную систему налогообложения, соответственно по второму кварталу 2007 ...

... налогообложения в бизнесе необходимо представить, чем будет заниматься фирма, с кем работать (население, организации), предусмотреть доходы. Применение специальных режимов налогообложения призвано облегчить жизнь малого предпринимательства, по крайней мере, в плане начисления и уплаты налогов. Режим применения упрощенной системы налогообложения, учета и отчетности был установлен Федеральным ...

... тенге, но общий эффект обещает быть положительным за счет роста белых зарплат. Заключение Дипломная работа посвящена исследованию проблем налогообложения предприятий малого и среднего бизнеса в Республике Казахстан. В первой главе дипломной работы проведено исследование теоретических основ налогообложения субъектов малого и среднего бизнеса. Под предпринимательством в Республике ...

0 комментариев