Навигация

4. Місцеві податки і збори

Поряд із загальнодержавними податками існує багато місцевих, які встановлюють місцеві органи самоврядування, вони ж визначають їх ставки та порядок сплати.

Земельний податок. Якщо ділянка землі забудована, податок стягується з усієї площі й стосується усієї нерухомості, яка є: споруди, будинки, сільськогосподарські та інші будови, пристрої промислового або комерційного використання. Частка, яка оподатковується, дорівнює 1/2 кадастрової орендної вартості ділянки.

Щодо цього податку встановлюються пільги, а з деякої власності він узагалі не стягується, наприклад, з державної власності, що знаходиться за межами міст і призначена для сільськогосподарського використання, з фізичних осіб, старших 75 років, та ін.

2. Податок на незабудовані ділянки стосується площі під забудову.

Базою оподаткування є кадастровий дохід. Він становить близько 80 % кадастрової орендної вартості ділянки. Від сплати податку тимчасово можуть звільнятися ділянки, які знаходяться у державній власності.

3. Податок на житло сплачують як власники житла, так й ті, хто його орендує. У деяких випадках малозабезпечені можуть звільнятися від його сплати.

4. Професійний податок. Ним оподатковуються юридичні та фізичні особи, які займаються професійною діяльністю і не одержують при цьому заробітної плати. База для оподаткування розраховується як сума орендної вартості нерухомості, якою володіє платник і використовує для своєї професійної діяльності, або як відсоток від заробітної плати, яка виплачується співробітникам, а також відсоток від одержаного доходу.

Податок на прибирання територій.

Мито на утримання сільськогосподарської палати.

Мито на утримання торгово-промислової палати.

Мито на утримання палати ремесел.

Місцеві збори за освоєння родовищ.

Збори на установку електроосвітлення.

Мито за використання устаткування.

Мито з автотранспортних засобів.

Туристський збір.

Податок за перевищення допустимого ліміту щільності забудови.

Податок за перевищення межі питомої зайнятості площі.

Податок на озеленення та ін.. [6, с. 105 ].

У 80-х роках ХХ ст. у Франції була проведена реформа місцевого самоуправління. Законом “Про права і свободи комун, департаментів, регіонів” від 2 березня 1982 р. було врегулювано розмежування повноважень, розподіл фінансових ресурсів між органами державної та місцевої влади, адміністративну організацію регіонів, форми співробітництва між різними територіальними структурами. У результаті деякої децентралізації управління питома вага місцевих бюджетів досягла 60% загального обсягу бюджетних коштів держави. При формуванні місцевих бюджетів відповідні органи влади самостійно визначають ставки податків, на які поширені їхня компетенція, але в межах установленого актом Національних зборів (парламентом Франції) максимального рівня.

На початок XXI ст. склалася система з 16 місцевих податків і зборів, а саме: земельний податок на забудовані ділянки; земельний податок на незабудовані ділянки; податок (збір) на прибирання територій; податок на житло; професійний податок; збір на утримання сільськогосподарської палати; збір на утримання торгово-промислової палати; збір на утримання палати ремесел; місцевий збір на освоєння рудників; збір на установку електроосвітлення; збір за використовуване обладнання; податок на продаж будівель; збір з автотранспортних засобів; податок на перевищення допустимого ліміту щільності забудови; податок на перевищення ліміту зайнятості території; збір на озеленення.

Не всі з названих податків і зборів звичні для українського читача. Утім, не всі з них мають істотне фіскальне значення, назви деяких із них говорять самі за себе. Тому більш докладного розгляду заслуговують лише окремі податки, до яких можна віднести земельний податок, податок на житло, професійний податок.

Земельним податком на забудовані ділянки оподатковується 50% кадастрової або орендної вартості нерухомості та земельних ділянок, призначених для промислового і комерційного використання. Звільнені від податку: державна власність; будівлі сільськогосподарського призначення; житлові будинки і квартири, що належать фізичним особам, старшим 75 років, а також особам, які одержують допомоги з соціальних фондів або виплати по інвалідності.

Земельний податок на незабудовані ділянки справляється на основі 80% кадастрової або орендної вартості ділянки під забудову, а також полів, лісів і боліт, які знаходяться в приватній власності. Від даного податку повністю звільнені державні землі, тимчасово – площі з штучними лісонасадженнями (вірогідно до моменту комерційної експлуатації лісу) та деякі інші.

Податок на житло сплачують власники і/або орендарі житлових приміщень (будинків і квартир). Малозабезпечені повністю або частково звільняються від даного податку.

Ставки земельного податку і податку на житло визначаються кожним органом місцевого самоуправління зокрема, але не можуть перевищувати більше ніж у 2,5 рази середню ставку попереднього року на регіональному або загальнонаціональному рівні.

Професійний податок (taxe professionnelle, що у деяких джерелах перекладають як промисловий податок) накладається на осіб, за роботу яких заробітна плата безпосередньо не виплачується. Найбільш численна категорія платників даного податку – так звані особи вільних професій (письменники, журналісти, художники, артисти та ін., крім медичних сестер і доглядальниць, а також власників автомобілів, зайнятих візникуванням). Ставка податку визначається кожною адміністративно-територіальною одиницею окремо в залежності від двох критеріїв: від оціночної вартості приміщення, котре платник використовує для своєї діяльності, та величини доходу платника. Ставка професійного податку не може перевищувати 3,5% суми доданої вартості, створеної платником протягом року. Додана вартість визначається як різниця між сумою одержаного доходу і затратами в поточних цінах, пов’язаними з професійною діяльністю. Можливі різні скидки в залежності від стану використовуваних приміщень, степені амортизації обладнання, динаміки цін.

Платник податку подає декларацію з відповідною інформацією.

Похожие работы

... на банки, широкий перелік витрат, що зменшують базу оподаткування за різними видами податків, дієве стимулювання державою інвестиційної активності як самих банків, так і їх клієнтів. 3. Сучасна податкова система розвинутих країн Актуальність даної теми обумовлена тими міркуваннями, що як теоретична розробка питань оподаткування, так і фіскальна практика в західних країнах знаходяться на ...

... рядів динаміки – рівень реальних відносних доходів зведеного бюджету (в % до рівня ВВП) має тенденцію до систематичного падіння у 1994 – 2001 роках, тобто податкова система України працювала неефективно, з 2002 року є позитивні зміни. РОЗДІЛ 3 ПЕРСПЕКТИВИ РОЗВИТКУ ТА УДОСКОНАЛЕННЯ ПОДАТКОВОЇ СИСТЕМИ УКРАЇНИ 3.1 Реформування податкової системи України Досвід країн із ринковою економікою ...

... з найпривабливіших країн Західної Європи. Великі корпорації та концерни з інших країн відкривають свої підприємства в Іспанії, хоча рівень освіти та кваліфікації в цих країнах приблизно однаковий. 2. Міжнародне співробітництво з відмиванням «брудних» грошей: становлення нормативно–правових основ У міжнародному праві визначення легалізації (відмивання) доходів від злочинної діяльності було ...

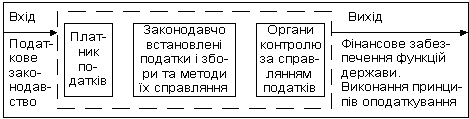

... ів, при тому, що за 35 років (з 1955 до 1990 рр.) вона зросла в Швеції в 2,3 раза, Данії 2,1, Нідерландах 1,7, Норвегії 1,5, Ірландії 1,7, США 1,3, Англії 1,2, ФРН 1,2 раза. Податки та податкова система відтворюють державне регулювання таких економічних процесів: фіскальний аспект забезпечення надходження коштів до державного бюджету, зниження рівня інфляції, вирішення проблеми державного боргу. ...

0 комментариев