Навигация

ОСНОВНЫЕ МЕТОДЫ РАСЧЕТОВ РИСКОВ

2. ОСНОВНЫЕ МЕТОДЫ РАСЧЕТОВ РИСКОВ

Математический аппарат анализа рисков опирается на методы теории вероятностей, что обусловлено вероятностным характером неопределенности и рисков. Задачи количественного анализа рисков разделяются на три типа.

Прямые задачи, в которых оценка уровня рисков происходит на основании априори известной вероятностной информации.

Обратные задачи, когда задается приемлемый уровень рисков и определяются значения (диапазон значений) исходных параметров с учетом устанавливаемых ограничений на один или несколько варьируемых исходных параметров.

Задачи исследования чувствительности, устойчивости результативных, критериальных показателей по отношению к варьированию исходных параметров (распределению вероятностей, областей изменения тех или иных величин и т.п.). Это необходимо в связи с неизбежной неточностью исходной информации и отражает степень достоверности полученных при анализе проектных рисков результатов.

Количественный анализ проектных рисков производится на основе математических моделей принятия решений и поведения проекта, основными из которых являются:

- стохастические (вероятностные) модели;

- лингвистические (описательные) модели;

- нестохастические (игровые, поведенческие) модели.

В таблице 4 приведена характеристика наиболее используемых методов анализа рисков.

Таблица 4

Методы анализа рисков проекта

| Метод | Характеристика метода |

| 1 | 2 |

| Вероятностный анализ | Предполагают, что построение и расчеты по модели осуществляются в соответствии с принципами теории вероятностей, тогда как в случае |

| выборочных методов все это делается путем расчетов по выборкам. Вероятность возникновения потерь определяется на основе статистических данных предшествовавшего периода с установлением области (зоны) рисков, достаточности инвестиций, коэффициента рисков (отношение ожидаемой прибыли к объему всех инвестиций по проекту) | |

| Экспертный анализ рисков | Метод применяется в случае отсутствия или недостаточного объема исходной информации и состоит в привлечении экспертов для оценки рисков. Отобранная группа экспертов оценивает проект и его отдельные процессы по степени рисков |

| Метод аналогов | Использование базы данных осуществленных аналогичных проектов для переноса их результативности на разрабатываемый проект, такой метод используется, если внутренняя и внешняя среда проекта и его аналогов имеет достаточную сходность по основным параметрам |

| Анализ показателей предельного уровня | Определение степени устойчивости проекта по отношению к возможным изменениям условий его реализации |

| Анализ чувствительности проекта | Метод позволяет оценить, как изменяются результирующие показатели реализации проекта при различных значениях заданных переменных, необходимых для расчета |

| Анализ сценариев развития проекта | Метод предполагает разработку нескольких вариантов (сценариев) развития проекта и их сравнительную оценку. Рассчитываются пессимистический вариант (сценарий) возможного изменения переменных, оптимистический и наиболее вероятный вариант |

| Метод построения деревьев решений проекта | Предполагает пошаговое разветвление процесса реализации проекта с оценкой рисков, затрат, ущерба и выгод |

| Имитационные методы | Базируются на пошаговом нахождении значения результирующего показателя за счет проведения многократных опытов с моделью. Основные их преимущества – прозрачность всех расчетов, простота восприятия и оценки результатов анализа проекта всеми участниками процесса планирования. В качестве одного из серьезных недостатков этого способа необходимо указать существенные затраты на расчеты, связанные с большим объемом выходной информации |

Вероятностные методы оценки рисков

Риск, связанный с проектом, характеризуется тремя факторами:

- событием, связанным с риском;

- вероятностью рисков;

- суммой, подвергаемой риску.

Чтобы количественно оценить риски, необходимо знать все возможные последствия принимаемого решения и вероятность последствий этого решения. Выделяют два метода определения вероятности.

Объективный метод определения вероятности основан на вычислении частоты, с которой происходят некоторые события. Частота при этом рассчитывается на основе фактических данных.

При вероятностных оценках рисков в случае отсутствия достаточного объема информации для вычисления частот используется субъективный метод оценки вероятности, т.е. экспертные оценки.[6]

Субъективная вероятность является предположением относительно определенного результата, основывающемся на суждении или личном опыте оценивающего, а не на частоте, с которой подобный результат был получен в аналогичных условиях.

Важными понятиями, применяющимися в вероятностном анализе рисков, являются понятия альтернативы, состояния среды, исхода.

Альтернатива – это последовательность действий, направленных на решение некоторой проблемы (приобретать или не приобретать новое оборудование, решение о том, какой из двух станков, различающихся по характеристикам, следует приобрести; следует ли внедрять в производство новый продукт и т.д.).

Состояние среды – ситуация, на которую лицо, принимающее решение (в нашем случае – инвестор), не может оказывать влияние (например, благоприятный или неблагоприятный рынок, климатические условия и т.д.).

Исходы (возможные события) возникают в случае, когда альтернатива реализуется в определенном состоянии среды. Это некая количественная оценка, показывающая последствия определенной альтернативы при определенном состоянии среды (например, величина прибыли, величина урожая и т.д.).

Анализируя и сравнивая варианты инвестиционных проектов, инвесторы действуют в рамках теории принятия решений. Как уже было отмечено выше, понятия неопределенности и рисков различаются между собой. Вероятностный инструментарий позволяет более четко разграничить их. В соответствии с этим в теории принятия решений выделяются три типа моделей.

Принятие решений в условиях определенности – лицо, принимающее решение (ЛПР), точно знает последствия и исходы любой альтернативы или выбора решения. Эта модель нереалистична в случае принятия решения о долгосрочном вложении капитала.

Принятие решений в условиях рисков – ЛПР знает вероятности наступления исходов или последствий для каждого решения.

Принятие решения в условиях неопределенности – ЛПР не знает вероятностей наступления исходов для каждого решения.

Если имеет место неопределенность (т.е. существует возможность отклонения будущего дохода от его ожидаемой величины, но невозможно даже приблизительно указать вероятности наступления каждого возможного результата), то выбор альтернативы инвестирования может быть произведен на основе одного из трех критериев:[7]

- Критерий MAXIMAX (критерий оптимизма) определяет альтернативу, которая максимизирует максимальный результат для каждой альтернативы.

- Критерий MAXIMIN (критерий пессимизма) определяет альтернативу, которая максимизирует минимальный результат для каждой альтернативы.

- Критерий безразличия выявляет альтернативу с максимальным средним результатом (при этом действует негласное предположение, что каждое из возможных состояний среды может наступить с равной вероятностью; в результате выбирается альтернатива, дающая максимальную величину математического ожидания):

На основе вероятностей рассчитываются стандартные характеристики рисков.

- Математическое ожидание (среднее ожидаемое значение) – средневзвешенное всех возможных результатов, где в качестве весов используются вероятности их достижения.

- Дисперсия – средневзвешенное суммы квадратов отклонений случайной величины от ее математического ожидания (т.е. отклонений действительных результатов от ожидаемых) – мера разброса.

Квадратный корень из дисперсии называется стандартным отклонением.

Обе характеристики являются абсолютной мерой рисков.

- Коэффициент вариации служит относительной мерой рисков.

- Коэффициент корреляции показывает связь между переменными, состоящую в изменении средней величины одного из них в зависимости от изменения другого.

Положительный коэффициент корреляции означает положительную связь между величинами и чем ближе к единице, тем сильнее эта связь.

При проведении анализа проектного риска сначала определяются вероятные пределы изменения всех его «рисковых» факторов (или критических переменных), а затем проводятся последовательные проверочные расчеты при допущении, что переменные случайно изменяются в области своих допустимых значений. На основании расчетов результатов проекта при большом количестве различных обстоятельств анализ рисков позволяет оценить распределение вероятности различных вариантов проекта и его ожидаемую ценность (стоимость).

Экспертный анализ рисков

Экспертный анализ рисков применяют на начальных этапах работы с проектом в случае, если объем исходной информации является недостаточным для количественной оценки эффективности (погрешность результатов превышает 30%) и рисков проекта.

Достоинствами экспертного анализа рисков являются: отсутствие необходимости в точных исходных данных и дорогостоящих программных средствах, возможность проводить оценку до расчета эффективности проекта, а также простота расчетов. К основным недостаткам следует отнести: трудность в привлечении независимых экспертов и субъективность оценок.

Алгоритм экспертного анализа рисков следующий.[8]

- По каждому виду рисков определяется предельный уровень, приемлемый для организации, реализующей данный проект. Предельный уровень рисков определяется по стобалльной шкале.

- Устанавливается, при необходимости, дифференцированная оценка уровня компетентности экспертов, являющаяся конфиденциальной. Оценка выставляется по десятибалльной шкале.

- Риски оцениваются экспертами с точки зрения вероятности наступления рискового события (в долях единицы) и опасности данных рисков для успешного завершения проекта (по стобалльной шкале).

- Оценки, проставленные экспертами по каждому виду рисков, сводятся разработчиком проекта в таблицы. В них определяется интегральный уровень по каждому виду рисков.

- Сравниваются интегральный уровень рисков, полученный в результате экспертного опроса, и предельный уровень для данного вида и выносится решение о приемлемости данного вида риска для разработчика проекта.

- В случае, если принятый предельный уровень одного или нескольких видов рисков ниже полученных интегральных значений, разрабатывается комплекс мероприятий, направленных на снижение влияния выявленных рисков на успех реализации проекта, и осуществляется повторный анализ рисков.

Анализ показателей предельного уровня

Показатели предельного уровня характеризуют степень устойчивости проекта по отношению к возможным изменениям условий его реализации. Предельным значением параметра для t-го года является такое значение, при котором чистая прибыль от проекта равна нулю. Основным показателем этой группы является точка безубыточности (ТБ) – уровень физического объема продаж на протяжении расчетного периода времени, при котором выручка от реализации продукции совпадает с издержками производства.

Для подтверждения устойчивости проекта необходимо, чтобы значение точки безубыточности было меньше значений номинальных объемов производства и продаж. Чем дальше от них значение точки безубыточности (в процентном отношении), тем устойчивее проект. Проект обычно признается устойчивым, если значение точки безубыточности не превышает 75% от номинального объема производства.

Распределение затрат на постоянные и переменные, является приблизительным и может изменяться в зависимости от конкретных условий: системы начисления заработной платы, сбыта продукции и других особенностей производства.

Ограничения, которые должны соблюдаться при расчете точки безубыточности:[9]

- Объем производства равен объему продаж.

- Постоянные затраты одинаковы для любого объема производства.

- Переменные издержки изменяются пропорционально объему производства.

- Цена не изменяется в течение периода, для которого определяется точка безубыточности.

- Цена единицы продукции и стоимость единицы ресурсов остаются постоянными.

- В случае расчета точки безубыточности для нескольких наименований продукции, соотношение между объемами производимой продукции должно оставаться неизменным.

Показатель точки безубыточности позволяет определить:

- требуемый объем продаж, обеспечивающий получение прибыли;

- зависимость прибыли предприятия от изменения цены;

- значение каждого продукта в доле покрытия общих затрат.

Показатель точки безубыточности следует использовать при:

- введении в производство нового продукта;

- модернизации производственных мощностей;

- создании нового предприятия;

- изменении производственной или административной деятельности предприятия.

Расчет точки безубыточности усложняется при оценке проекта, результатом которого является выпуск нескольких видов продукции.

Анализ чувствительности проекта

Задача количественного анализа состоит в численном измерении влияния изменений рискованных факторов на эффективность проекта. Общая схема анализа чувствительности проекта состоит в следующем.

Анализ чувствительности (уязвимости) происходит при «последовательно-единичном» изменении каждой переменной: только одна из переменных меняет свое значение (например, на 10%), на основе чего пересчитывается новая величина используемого критерия (например, ЧДЦ). После этого оценивается процентное изменение критерия по отношению к базисному случаю и рассчитывается показатель чувствительности, представляющий собой отношение процентного изменения критерия к изменению значения переменной на один процент (так называемая эластичность изменения показателя). Таким же образом исчисляются показатели чувствительности по каждой из остальных переменных.

Затем на основании этих расчетов происходит экспертное ранжирование переменных по степени важности (например, очень высокая, средняя, невысокая) и экспертная оценка прогнозируемоcти (предсказуемости) значений переменных (например, высокая, средняя, низкая). Далее эксперт может построить так называемую «матрицу чувствительности», позволяющую выделить наименее и наиболее рискованные для проекта переменные (показатели).

Таблица 5 называется матрицей чувствительности, степени которой отражены в сказуемом таблицы (по горизонтали) и предсказуемости, степени которой представлены в подлежащем (по вертикали). На основе результатов анализа каждый фактор займет свое соответствующее место в поле матрицы (табл. 6).[10]

В соответствии с экспертным разбиением чувствительности и предсказуемости по их степеням матрица содержит девять элементов, которые можно распределить по зонам. Попадание фактора в определенную зону будет означать конкретную рекомендацию для принятия решения о дальнейшей с ним работе по анализу рисков.

Таблица 5

Показатели чувствительности и прогнозируемости переменных в проекте

| Переменная (х) | Чувствительность | Возможность прогнозирования |

| Объем продаж | Высокая | Низкая |

| Переменные издержки | Высокая | Высокая |

| Ставка процента | Средняя | Средняя |

| Оборотный капитал | Средняя | Средняя |

| Остаточная стоимость | Средняя | Высокая |

| Цена реализации | Низкая | Низкая |

Таблица 6

Матрица чувствительности и предсказуемости

| Предсказуемость переменных | Чувствительность переменной | ||

| Низкая | I | I | II |

| Средняя | I | II | III |

| Высокая | II | III | III |

Первая зона (I) – левый верхний угол матрицы – зона дальнейшего анализа попавших в нее факторов, так как к их изменению наиболее чувствительна ЧДЦ проекта и они обладают наименьшей прогнозируемостью.

Вторая зона (II) совпадает с элементами побочной диагонали матрицы и требует пристального внимания к происходящим изменениям расположенных в ней факторов (в частности, для этого и производился расчет критических значений каждого фактора).

Третья зона (III), правый нижний угол таблицы, – зона наибольшего благополучия: в ней находятся факторы, которые при всех прочих предположениях и расчетах являются наименее рискованными и не подлежат дальнейшему рассмотрению.

Несмотря на все свои преимущества – теоретическую прозрачность, простоту расчетов, экономико-математическую естественность результатов и наглядность их толкования – метод анализа чувствительности имеет существенные недостатки. Первый и основной из них – его однофакторность, т.е. ориентация на изменения только одного фактора проекта, что приводит к недоучету возможной связи между отдельными факторами или к недоучету их корреляции.

Анализ чувствительности проекта позволяет оценить, как изменяются результирующие показатели реализации проекта при различных значениях заданных переменных, необходимых для расчета. Этот вид анализа позволяет определить наиболее критические переменные, которые в наибольшей степени могут повлиять на осуществимость и эффективность проекта.

В качестве варьируемых исходных переменных принимают:

- объем продаж;

- цену за единицу продукции;

- инвестиционные затраты или их составляющие;

- график строительства;

- операционные затраты или их составляющие;

- срок задержек платежей;

- уровень инфляции;

- процент по займам, ставку дисконта и др.

В качестве результирующих показателей реализации проекта могут выступать:[11]

- показатели эффективности (чистый дисконтированный доход, внутренняя норма доходности, индекс доходности, срок окупаемости, рентабельность инвестиций);

- ежегодные показатели проекта (балансовая прибыль, чистая прибыль, сальдо накопленных реальных денег).

При относительном анализе чувствительности сравнивается относительное влияние исходных переменных (при их изменении на фиксированную величину, например, на 10%) на результирующие показатели проекта. Этот анализ позволяет определить наиболее существенные для проекта исходные переменные; их изменение должно контролироваться в первую очередь.

Абсолютный анализ чувствительности позволяет определить численное отклонение результирующих показателей при изменении значений исходных переменных. Значения переменных, соответствующие нулевым значениям результирующих показателей, соответствуют рассмотренным выше показателям предельного уровня.

Результаты анализа чувствительности приводятся в табличной или графической форме. Последняя является более наглядной и должна применяться в презентационных целях.

Анализ сценариев развития проекта

Анализ сценариев развития проекта позволяет оценить влияние на проект возможного одновременного изменения нескольких переменных через вероятность каждого сценария. Этот вид анализа может выполняться как с помощью электронных таблиц, так и с применением специальных компьютерных программ, позволяющих использовать методы имитационного моделирования.

В первом случае формируются 3-5 сценариев развития проекта. Каждому сценарию должны соответствовать:

- набор значений исходных переменных;

- рассчитанные значения результирующих показателей;

- некоторая вероятность наступления данного сценария, определяемая экспертным путем.

В результате расчета определяются средние (с учетом вероятности наступления каждого сценария) значения результирующих показателей.

Метод построения дерева решений проекта

В случае небольшого числа переменных и возможных сценариев развития проекта для анализа рисков можно также воспользоваться методом построения дерева решений. Преимущество данного метода – в его наглядности. Последовательность сбора данных для построения дерева решений при анализе рисков включает следующие шаги:[12]

- определение состава и продолжительности фаз жизненного цикла проекта;

- определение ключевых событий, которые могут повлиять на дальнейшее развитие проекта;

- определение времени наступления ключевых событий;

- формулировка всех возможных решений, которые могут быть приняты в результате наступления каждого ключевого события;

- определение вероятности принятия каждого решения;

- определение стоимости каждого этапа осуществления проекта (стоимости работ между ключевыми событиями).

На основании полученных данных строится дерево решений. Его узлы представляют собой ключевые события, а стрелки, соединяющие узлы, – проводимые работы по реализации проекта. Кроме того, на дереве решений приводится информация относительно времени, стоимости работ и вероятности принятия того или иного решения.

В результате построения дерева решений определяется вероятность каждого сценария развития проекта, эффективность по каждому сценарию, а также интегральная эффективность проекта. Положительная величина показателя эффективности проекта указывает на приемлемую степень рисков, связанную с осуществлением проекта.

Имитационное моделирование рисков на базе метода Монте-Карло

Имитационное моделирование рисков с использованием метода Монте-Карло представляет собой сочетание методов анализа чувствительности и анализа сценариев. Результатом такого анализа выступает распределение вероятностей возможных результатов проекта. Имитационное моделирование по методу Монте-Карло позволяет построить математическую модель для проекта с неопределенными значениями параметров и, зная вероятностные распределения параметров проекта, а также связь между изменениями параметров (корреляцию), получить распределение доходности проекта.

Анализ значений результирующих показателей при сформированных сценариях позволяет оценить возможный интервал их изменения при различных условиях реализации проекта. Вероятностные характеристики используются для:

- принятия инвестиционных решений;

- ранжирования проектов;

- обоснования рациональных размеров и форм резервирования и страхования.

Несмотря на свои достоинства, метод Монте-Карло не распространен и не используется слишком широко в бизнесе. Одна из главных причин этого – неопределенность функций распределения переменных, которые используются при расчетах.

Другая проблема, которая возникает как при использовании метода сценариев, так и при использовании метода Монте-Карло, состоит в том, что применение обоих методов не дает однозначного ответа на вопрос о том, следует ли все же реализовывать данный проект, или следует отвергнуть его, поэтому, как правило, используется целый комплекс методов анализа рисков проекта для окончательной оценки.

Похожие работы

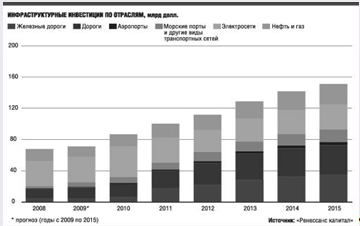

... день отсутствует четкий инструментарий формирования инвестиционной стратегии развития малых городов. Учитывая накопленный отечественный и зарубежный опыт формирования стратегии развития малых городов, при разработке методических рекомендаций по формированию инвестиционной стратегии следует учитывать следующее: Во - первых, дифференцированный подход к формированию стратегии развития малых городов, ...

... и регионов, слабая степень страхования инвестиций, коррумпированность управления, неразвитость инфраструктуры снижают привлекательность регионов России для инвестиций. 2.3 Разработка региональной инвестиционной стратегии Формирование рыночных отношений обусловило необходимость развития новых форм долгосрочного взаимодействия субъектов региональной экономики, направленных на их эффективное ...

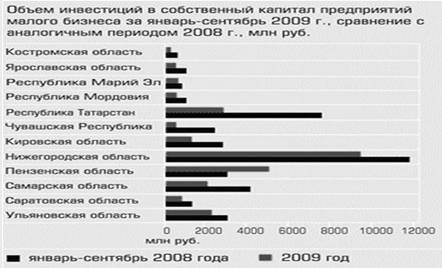

... и существуют высококвалифицированные кадры, которые смогут реализовать эти проекты. Все зависит от того, как наш регион распорядится открытой перспективой. 3. Предложения по формированию инвестиционной стратегии Чувашской республики Переход России к устойчивому развитию невозможен без обеспечения устойчивого развития всех ее регионов. Мероприятия на уровне страны в целом не обеспечивают ...

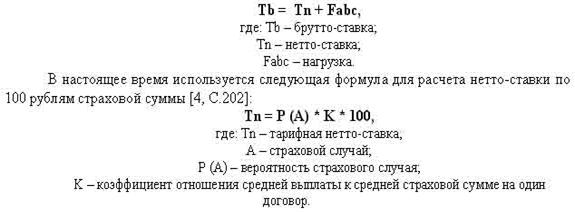

... . Значительные расхождения в уровнях этих ставок могут указывать на проблемы в качестве лизингового портфеля. Анализ арендаторов: По возможности, рейтинговые агентства принимают в расчет риск клиента лизинговой компании. Этот обзор включает оценку производства клиента и его деловых связей. В некоторых отраслях промышленности, спрос на оборудование значительно изменяется на протяжении полного ...

0 комментариев