Навигация

Реформирование ЕСН

3.2 Реформирование ЕСН

С 1 января 2010 года отменен ЕСН и введены страховые взносы, в соответствии с Федеральным законом № 212 от 24.06.2009 года с 1 января 2010 года. Необходимо изучить каким образом данное законодательство повлияет на налоговую нагрузку предприятия в целом.

Совершенствование законодательных актов в части ЕСН явилось мерой необходимой, так как российская система пенсионного, медицинского и социального страхования пребывает в глубоком кризисе уже несколько лет. Достаточно сказать, что дефицит бюджета того же Пенсионного фонда ежегодно составляет несколько десятков миллиардов рублей. Немногим лучше в других внебюджетных фондах. Например, по итогам 2008 года расходы Федерального фонда обязательного медицинского страхования превысили доходы на 6 миллиардов рублей. Более благополучна ситуация в Фонде социального страхования. Однако и в нем начиная с 2007 года наблюдается устойчивый дефицит средств. И дело не в том, что покрывать эти дыры вынужден федеральный бюджет. А в том, что нарушается главный принцип всей системы социальной защиты - его страховая сущность. А значит, делает эту систему весьма неустойчивой в условиях кризиса. Повышение пенсий обеспечивается за счет госбюджета - то есть за счет сбора всех видов доходов бюджета [35, с. 2].

Простым повышением зарплатных налогов ситуацию с низкими пенсиями все равно не решить. По всей видимости, государству придется в очередной раз начинать реформу социальной сферы. Сделать это в условиях кризиса будет непросто. Но зато именно он может стать мотивацией для правительства к переходу от простых латаний социальных дыр к исправлению ранее допущенных в ходе пенсионной реформы и реформы социального страхования ошибок.

С начала 2010 года вступил в силу Федеральный закон «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования», ( принятый для реализации очередного этапа совершенствования пенсионной системы РФ.

Основные положения данного закона:

Налогоплательщики:

– лица, производящие выплаты и иные вознаграждения физическим лицам (организации, индивидуальные предприниматели, а также физические лица, не признаваемые индивидуальными предпринимателями);

– плательщики страховых взносов, не производящие выплаты и вознаграждения физическим лицам (индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой).

Объект налогообложения:

– Для организаций и предпринимателей — это выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг, а также по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки.

– Для физических лиц — это выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг, выплачиваемые плательщиками страховых взносов в пользу физических лиц.

Не относятся к объекту обложения страховыми взносами выплаты и вознаграждения, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа, договоров об отчуждении исключительного права на произведения науки, литературы.

Налоговая база:

База для начисления взносов для организаций определяется как сумма выплат и иных вознаграждений, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц.

База для начисления страховых взносов в отношении каждого физического лица устанавливается в сумме, не превышающей 415 тыс. рублей нарастающим итогом с начала расчетного периода. С выплат, превышающих 415 тыс. рублей, страховые взносы не взимаются. Предельная величина базы для начисления страховых взносов подлежит ежегодной индексации. Размер индексации должен определяться правительством России. Норма вступит в силу 1 января 2011 года.

Не включена в перечень выплат, не подлежащих обложению страховыми взносами, компенсация заисключением неиспользованный отпуск. А для некоторых выплат, включенных в перечень, предусмотрены ограничения: так, в частности, выплата единовременной материальной помощи работникам (родителям, усыновителям, опекунам) при рождении (усыновлении) ребенка должна производиться в течение первого года после рождения (усыновления) ребенка.

Налоговым периодом признается календарный год. Отчетными периодами являются первый квартал, полугодие, девять месяцев календарного года, календарный год.

Налоговые ставки:

С 1 января 2010 года тарифов страховые взносы устанавливаются в государственные внебюджетные фонды в размере действующей ставки ЕСН - 26 %. Так, размер взноса в Пенсионный фонд РФ составит 20 %, в Фонд социального страхования - 2,9 % и Фонды обязательного медицинского страхования - 3,1 %.

Однако с 1 января 2011 года страховые взносы будут повышены: в ПФРФ - до 26 %, в ФОМС - до 5,1 %. Взнос в ФСС останется в размере 2,9 %. Таким образом, общая ставка по страховым взносам возрастет до 34 %.

Для работодателей база для начисления страховых взносов на каждое физическое лицо устанавливается в сумме, не превышающей 415 тыс. рублей нарастающим итогом с начала расчетного периода. С сумм выплат, превышающих 415 тыс. рублей, страховые взносы взиматься не будут. Данную предельную величину предлагается ежегодно индексировать в соответствии с ростом средней заработной платы.

Действующие льготы по уплате ЕСН не будут распространяться на страховые взносы.

Но они будут сохраняться в 2010 году для сельхозпроизводителей (тарифы страховых взносов в ПФРФ, ФСС и ФОМС сохраняются в размере действующих ставок ЕСН), организаций и индивидуальных предпринимателей, имеющих статус резидента технико-внедренческой особой экономической зоны (устанавливаются только страховые взносы в ПФРФ в размере 14 %), уплачивающих единый сельскохозяйственный налог (только взносы в ПФРФ в размере 10,3 %), применяющих упрощенную систему налогообложения, а также уплачивающих единый налог на вмененный доход для отдельных видов деятельности (только взносы в ПФРФ в размере 14 %), плательщиков страховых взносов, использующих труд инвалидов (только взносы в ПФРФ в размере 14 %).

Кроме того, для части этих категорий плательщиков предусматривается постепенное повышение тарифов страховых взносов в течение 2011-2014 годов: в ПФРФ в 2011-2011 годах - до 16 %, в 2013-2014 годах - до 21 %; в ФСС - до 1,9 % и 2,4 %; в ФФОМС - до 1,1 % и 1,6 %; в ТФОМС - до 1,2 % и 2,1 % соответственно. Предусматривается также компенсация выпадающих в 2011-2014 годах доходов бюджетов внебюджетных фондов в связи с установлением пониженных тарифов страховых взносов за счет трансфертов из федерального бюджета. В 2010 году такая компенсация предусматривается только в отношении бюджета ПФР. Приведем тарифы на следующие периоды в таблице 9 для предприятий общей системы налогообложения и спецрежимах.

Таблица 9 – Размеры тарифов страховых взносов на 2009 – 2015 гг.

| Фонд | Организация | 2009-2010, % | 2011-2012,% | 2013-2014,% | 2015,% |

| ПФР | на обычной системе налогообложения | 20 | 26 | 26 | |

| на спецрежимах | 14 | 16 | 21 | ||

| ФСС | на обычной системе налогообложения | 2,9 | 2,9 | ||

| на спецрежимах | - | 1,9 | 2,4 | ||

| ФФОМС | на обычной системе налогообложения | 1,1 | 2,1 | 2,1 | |

| на спецрежимах | - | 1,1 | 1,6 | ||

| ТФОМС | на обычной системе налогообложения | 2 | 3 | 3 | |

| на спецрежимах | - | 1,2 | 2,1 | ||

| Итого | на обычной системе налогообложения | 26 | 34 | 34 | |

| на спецрежимах | 14 | 20,2 | 27,1 | ||

Из таблицы видно, что Федеральный закон № 212-ФЗ направлен на пополнение средств ПФРФ и ФОМС [17, с.88].

Проанализируем выплаты ОАО «ТАИФ-НК» до 2015 года, учитывая что средний фонд заработной платы и численность работников будет оставаться такой как в 2009 году, приведем все данные в таблице 10.

Таблица 10 – Сумма выплат страховых взносов ОАО «ТАИФ-НК» на 2009-2015 гг.

| Фонд | 2009-2010, тыс. руб. | 2011-2012., тыс. руб. | 2013-2014., тыс. руб. | 2015, тыс. руб. |

| ПФР | 158175 | 205628 | 205628 | 205628 |

| ФСС | 26093 | 26093 | 26093 | 26093 |

| ФФОМС | 9897 | 18895 | 18895 | 18895 |

| ТФОМС | 17995 | 26993 | 26993 | 26993 |

| Итого | 212160 | 277609 | 277609 | 277609 |

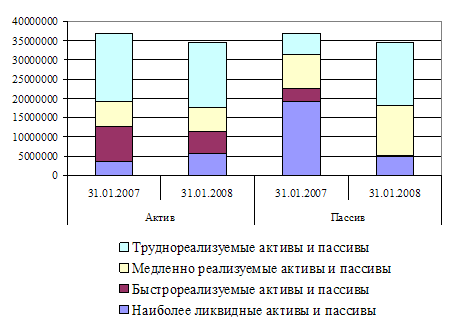

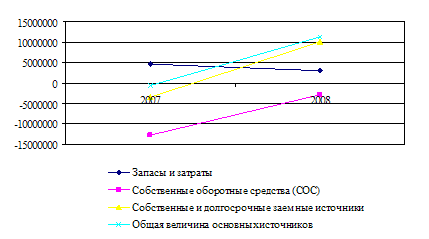

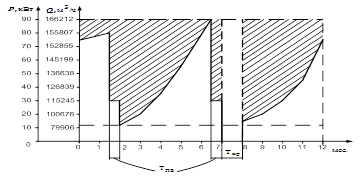

Полученные данные отобразим графически (рисунок 11).

Как видно из приведенных данных в 2010 году налоговые платежи в части ЕСН, то есть страховых взносов даже уменьшаться на 10 % по сравнению с 2009 годом. Данное понижение связано с тем что в Пенсионный Фонд база для начисления страховых взносов на каждое физическое лицо устанавливается в сумме, не превышающей 415 тыс. рублей нарастающим итогом с начала расчетного периода. С сумм выплат, превышающих 415 тыс. рублей, страховые взносы не взимаются. А в 2011 году по сравнению с 2010 годом возрастут на 30,8 %. Очевидно, что это, наряду с кризисными явлениями в экономике, вынудит предприятие искать способы компенсировать возрастающие налоговые платежи. А в следствии возрастании налоговых платежей увеличению налоговой нагрузки.

Рисунок 11 – Динамика суммы выплат страховых взносов ОАО «ТАИФ-НК»

К недостаткам данного закона можно отнести:

а) С 2010 года будет отменена регрессивная шкала ставок, и с 2011 года повышаются тарифы страховых взносов по сравнению со ставками ЕСН с 26 % до 34 %. С 2011 года предприятия на упрощенной системе налогообложения, плательщики единого налога на вменённый доход, резиденты технико-внедренческой особой экономической зоны и общественные организации инвалидов начнут платить взносы в ФСС и ФОМС. Для организаций, применяющих спецрежимы, начиная с 2011 года увеличатся ставки зарплатных налогов с 14 % до 24 %, почти в два раза. С 2015 года тарифы страховых взносов для всех категорий страхователей будут одинаковыми и общая их ставка составит 34 %.

б) С 2010 года существенно увеличится налоговая база по страховым взносам. Выплаты в пользу сотрудников, учитываемые в составе затрат по налогу на прибыль, осуществленные за счет собственных средств организации, будут облагаться взносами, если эти выплаты не включены в состав необлагаемых по Закону № 212-ФЗ. Ввиду такого явного двойного налогообложения социальных выплат (неучет затрат в налоговом учете по налогу на прибыль и начисление зарплатных налогов), большинство налогоплательщиков будут вынуждены сократить, либо полностью отменить социальные пакеты для сотрудников.

в) Предприниматели, главы крестьянских хозяйств, нотариусы, адвокаты будут уплачивать фиксированные платежи за себя не только в ПФРФ, но и в ФОМС.

г) Взносы не будут считаться уплаченными, если в платежке указан неверный код бюджетной классификации, соответственно, пеней в такой ситуации не избежать. Отметим, что сейчас ошибка в коде бюджетной классификации по ЕСН фактически не влечет начисления пеней. Кроме того, станет невозможен зачет взносов, излишне уплаченных в один внебюджетный фонд, в счет погашения недоимки, подлежащей уплате в другой внебюджетный фонд, в рамках ЕСН это было возможно.

д) Дополнительно в ПФРФ и ФСС нужно будет письменно сообщать о закрытии и открытии расчетных счетов, о создании и закрытии обособленных подразделений, а также о реорганизации и ликвидации предприятия.

е) За 2010 год сведения по персонифицированному учету придется представлять в ПФРФ дважды: за полугодие 2010 год — до 1 августа, за 2010 год — до 1 февраля 2011 год. Начиная с 2011 года, эти сведения нужно будет представлять уже ежеквартально.

ж) С 2010 года все, у кого среднесписочная численность работников и иных физических лиц, получивших выплаты и иные вознаграждения, облагаемые страховыми взносами, за предшествующий год составит более 100 человек, а с 2011 года — более 50 человек, будут обязаны подавать отчетность в ПФРФ и ФСС в электронной форме с электронной цифровой подписью.

К достоинствам отмены ЕСН относятся:

а) Объем отчетности для работодателей на общем режиме налогообложения уменьшится, а штрафы за ее непредставление изменятся.

б) В перечень не облагаемых взносами сумм добавятся следующие выплаты:

1) суммы пенсионных взносов по договорам негосударственного пенсионного обеспечения работника. Таким образом, снимется давний спор о необходимости уплаты ЕСН с этих сумм;

2) платежи по договорам на оказание медицинских услуг работникам, заключаемым на срок не менее года с медучреждениями, имеющими лицензии.

в) Спецрежимники смогут на сумму страховых взносов:

1) предприятия применяющие упрощенную систему налогообложения с объектом налогообложения «доходы минус расходы» и плательщики единого сельско-хозяйственного налога — увеличить расходы при расчете налоговой базы;

2) предприятия применяющие упрощенную систему налогообложения с объектом налогообложения «доходы» и плательщики единого налога на вменённый доход — уменьшить налог, уплачиваемый в связи с применением спецрежима, на все 34 % страховых взносов. Причем сохранится и ограничение — налог не может быть уменьшен более чем на 50 %;

г) предприятия применяющие упрощенную систему налогообложения на патенте — уменьшить стоимость патента не более чем на 2/3 его стоимости.

д) ПФРФ и ФСС не смогут в отличие от налоговых органов блокировать расчетные счета страхователей.

Похожие работы

... как с проблемами инвестирования обновления фондов, так и с процессами глобализации, позиционированием России в мировой экономической системе. 3.2 Мероприятия, направленные на повышение эффективности использования основных фондов ОАО «ТАИФ-НК» Очевидно, что любое предприятие должно стремиться к повышению эффективности использования своих основных производственных фондов. Это является ...

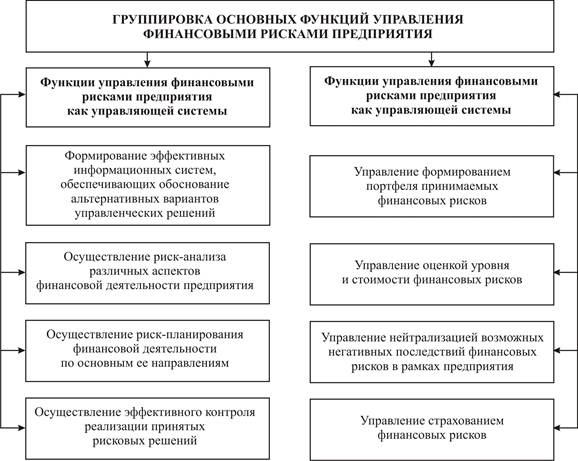

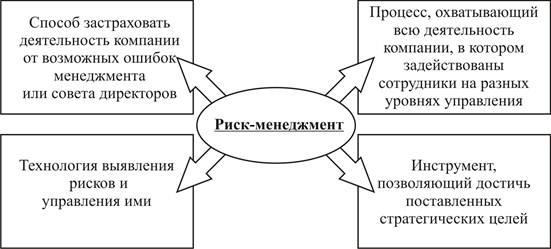

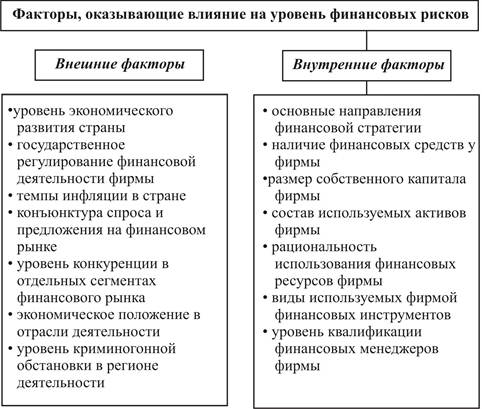

... а именно: оценку рисков по контрольным точкам финансово-хозяйственной деятельности. Использование данного метода, а также результаты качественного анализа позволяют проводить комплексную оценку рисков финансово-хозяйственной деятельности предприятий. Количественная оценка рисков проводится на основе данных, полученных при качественной их оценке, то есть оцениваться будут только те риски, которые ...

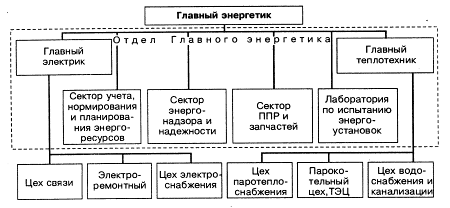

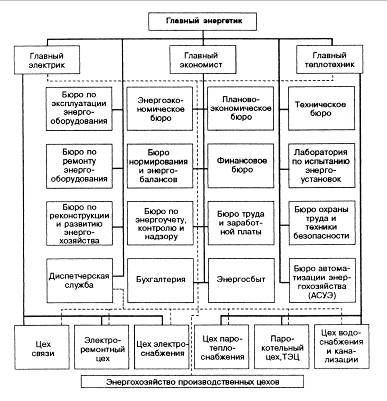

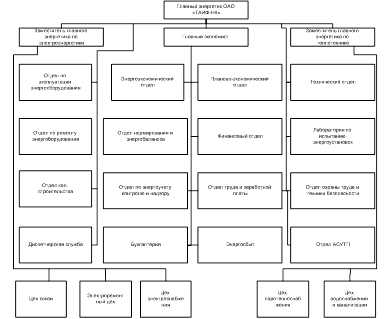

... структуры материально-технического снабжения энергохозяйства. - Организация структуры экономической работы в энергохозяйстве. - Организация структуры развития производства энергетики. Эффективность работы энергетического хозяйства предприятия во многом зависит от степени совершенства организационной структуры управления энергослужбой. Качество организационной структуры (оргструктуры) ...

... 5-й класс (10–0 баллов) — это организации с кризисным финансовым состоянием. Они неплатежеспособны и абсолютно неустойчивы с финансовой точки зрения. Такие организации убыточны [37, c. 24]. Существует понятие степени риска деятельности предприятия в целом. Степень риска деятельности предприятия зависит от соотношения его выручки от реализации и прибыли, а также от соотношения общей суммы прибыли ...

0 комментариев