Навигация

Основи фінансового інвестування

Міністерство освіти і науки України

Національний університет харчових технологій

Кафедра менеджменту

зовнішньоекономічної діяльності

Контрольна робота

з дисципліни: “Міжнародний фінансово–інвестиційний менеджмент”

Основи фінансового інвестування

Виконала:

студентка 6 курсу

(з.ф.н.) спеціальність МЗЕД

Чалій Олена

Перевірив:

Викладач

Стахурська Світлана Валеріївна

Київ – 2009

Зміст

1. Особливості та форми здійснення фінансових інвестицій

2. Міжнародна діяльність на ринку фінансових інвестицій: інвестування у звичайні акції

Задача 1

Задача 2

Список використаної літератури

1. Особливості та форми здійснення фінансових інвестицій

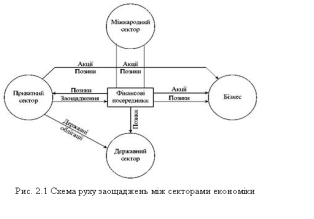

Визначення терміна "фінансові інвестиції" наведено в Положенні (стандарті) 2 "Баланс" - це активи, які утримуються підприємством з метою збільшення прибутку (відсотків, дивідендів тощо), зростання вартості капіталу або інших вигод для інвестора. До фінансових інвестицій, зокрема, відносяться: внески до статутних фондів підприємств (інших, ніж акціонерні товариства), акції, облігації (державні, інших підприємств) тощо.

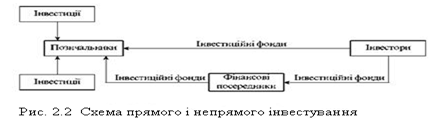

Усі фінансові інвестиції поділяються на дві групи: поточні та довгострокові.

Поточні фінансові інвестиції - це інвестиції, що легко реалізуються та призначаються для утримання протягом терміну, що не перевищує одного року.

Довгострокові фінансові інвестиції - це інвестиції, які не можуть бути класифіковані як поточні.

При класифікації фінансових інвестицій на поточні чи довгострокові слід мати на увазі один суттєвий момент, який особливо характерний для українських реалій нині.

Маємо на увазі випадок, коли фінансову інвестицію передбачається утримувати на підприємстві протягом терміну, що не перевищує 12 місяців, але її не можна легко реалізувати. У такому разі її слід класифікувати як довгострокову фінансову інвестицію та відображати у складі необоротних активів балансу.

Для розгляду питань, пов'язаних з оцінкою та відображенням у фінансовій звітності фінансових інвестицій, слід визначитись також із такими спеціальними термінами:

- амортизована собівартість фінансової інвестиції - собівартість фінансової інвестиції з урахуванням часткового її списання внаслідок зменшення корисності, яка збільшена (зменшена) на суму накопиченої амортизації дисконту (премії) (пункт 3 Положення (стандарту) 12);

- асоційоване підприємство - підприємство, в якому інвестору належить блокувальний (понад 25 відсотків) пакет акцій (голосів) і яке не є дочірнім або спільним підприємством інвестора (пункт 4 Положення (стандарту) 3);

- дивіденди - частина чистого прибутку, розподілена між учасниками (власниками) відповідно до частки їх участі у власному капіталі підприємства (пункт 4 Положення (стандарту) 15);

- еквіваленти грошових коштів - короткострокові високоліквідні фінансові інвестиції, які вільно конвертуються у певні суми грошових коштів з незначним ризиком зміни їх вартості (пункт 4 Положення (стандарту) 4);

- ефективна ставка відсотка - ставка відсотка, що визначається діленням суми річного відсотка та дисконту (або різниці річного відсотка та премії) на середню величину собівартості інвестиції (або зобов'язання) та вартості її погашення (пункт 3 Положення (стандарту) 12);

- контрольні учасники - учасники спільної діяльності зі створенням юридичної особи (спільного підприємства), які контролюють її діяльність (пункт 3 Положення (стандарту) 12);

- метод ефективної ставки відсотка - метод нарахування амортизації дисконту або премії, за яким сума амортизації визначається як різниця між доходом за фіксованою ставкою відсотка і добутком ефективної ставки та амортизованої вартості на початок періоду, за який нараховується відсоток (пункт 3 Положення (стандарту) 12);

- метод участі в капіталі - метод обліку інвестицій, згідно з яким балансова вартість інвестицій відповідно збільшується або зменшується на суму збільшення або зменшення частки інвестора у власному капіталі об'єкта інвестування (пункт 4 Положення (стандарту) 3);

- пов'язані сторони - підприємства, стосунки між якими обумовлюють можливість однієї сторони контролювати іншу або суттєво впливати на прийняття фінансових і оперативних рішень іншою стороною (пункт 4 Положення (стандарту) 2);

- проценти - плата за використання грошових коштів, їх еквівалентів або сум, що заборговані підприємству (пункт 4 Положення (стандарту) 15);

- ринкова вартість фінансової інвестиції - сума, яку можна отримати від продажу фінансової інвестиції на активному ринку (пункт 3 Положення (стандарту) 12);

- роялті - платежі за використання нематеріальних активів підприємства (патентів, торговельних марок, авторського права, програмних продуктів тощо) (пункт 4 Положення (стандарту) 15);

- спільна діяльність - господарська діяльність зі створенням або без створення юридичної особи, яка є об'єктом спільного контролю двох або більше сторін відповідно до письмової угоди між ними (пункт 3 Положення (стандарту) 12);

- спільний контроль - розподіл контролю за господарською діяльністю відповідно до угоди про ведення спільної діяльності (пункт 3 Положення (стандарту) 12);

- справедлива вартість - сума, за якою може бути здійснений обмін активу або оплата зобов'язання в результаті операції між обізнаними, зацікавленими та незалежними сторонами (пункт 4 Положення (стандарту) 19);

- суттєвий вплив - повноваження брати участь у прийнятті рішень з фінансової, господарської та комерційної політики об'єкта інвестування без контролювання цієї політики (пункт 3 Положення (стандарту) 12).

Форми фінансових інвестиційФункціональна спрямованість операційної діяльності підприємств, що не є інституціональними інвесторами, визначає в якості пріоритетної форми здійснення реальних інвестицій. Однак на окремих етапах розвитку підприємства виправдане здійснення й фінансових інвестицій. Така спрямованість інвестицій може бути викликана необхідністю ефективного використання інвестиційних ресурсів, сформованих до початку здійснення реального інвестування за відібраними інвестиційними проектами; у випадках. Коли кон’юнктура фінансового ринку дозволяє одержати значно більший рівень прибутку на вкладений капітал, аніж операційна діяльність на «затухаючих» товарних ринках; за наявності тимчасово вільних грошових активів, пов’язаних із сезонною діяльністю підприємства; у випадках наміченого «захоплення» інших підприємств у переддень галузевої, товарної або регіональної диверсифікації своєї діяльності шляхом вкладення капіталу в їх статутні фонди (або придбання відчутного пакета їх акцій) та в низці інших випадків.

Тому фінансові інвестиції розглядаються як активна форма ефективного використання тимчасово вільного капіталу або як інструмент реалізації стратегічних цілей, пов’язаних із диверсифікацією операційної діяльності підприємства.

Здійснення фінансових інвестицій характеризується низкою особливостей, основними з яких є:

1. Фінансові інвестиції є незалежним видом господарської діяльності для підприємств реального сектора економіки.

2. Фінансові інвестиції є основним засобом здійснення підприємством зовнішнього інвестування.

3. У системі сукупних інвестиційних потреб підприємств реального сектора економіки фінансові інвестиції формують інвестиційні потреби другого рівня (другої черги).

4. Стратегічні фінансові інвестиції підприємства дозволяють йому реалізувати окремі стратегічні цілі свого розвитку більш швидким і дешевим шляхом.

5. Портфельні фінансові інвестиції використовуються підприємствами реального сектора економіка в основному в двох цілях: отримання додаткового інвестиційного доходу в процесі використання вільних грошових активів та їх проти інфляційного захисту.

6. Фінансові інвестиції надають підприємству найбільш широкий діапазон вибору інструментів інвестування за шкалою «доходність-ризик».

7. Фінансові інвестиції надають підприємству достатньо широкий діапазон вибору інструментів інвестування й за шкалою «доходність-ліквідність».

8. Процес обґрунтування управлінських рішень, пов’язаних зі здійсненням фінансових інвестицій, є більш простим і менш трудомістким.

9. Висока схильність до коливань кон’юнктури фінансового ринку в порівнянні з товарним визначає необхідність здійснення більш активного моніторингу в процесі фінансового інвестування.

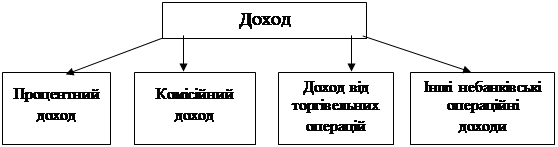

Фінансове інвестування здійснюється підприємством у наступних основних формах: З урахуванням особливостей і форм фінансового інвестування організується управління ними на підприємстві. При достатньо високій періодичності здійснення фінансових інвестицій на підприємстві розробляється спеціальна політика такого управління.

Таблиця 1. Основні форми фінансового інвестування, що здійснюються підприємством

| № п/п | Форма | Зміст |

| 1. | Вкладення капіталу в статутні фонди спільних підприємств | Ця форма фінансового інвестування має найбільш тісний зв’язок з операційною діяльністю підприємства. За своїм змістом ця форма багато в чому підміняє реальне інвестування, являючись при цьому менш капіталомісткою і більш оперативною. Пріоритетною метою цієї форми інвестування є не стільки одержання високого інвестиційного прибутку, скільки встановлення форм фінансового впливу на підприємства для забезпечення стабільного формування свого операційного прибутку. |

| 2. | Вкладення капіталу в доходні види грошових інструментів | Ця форма фінансового інвестування спрямована перш за все на ефективне використання тимчасово вільних грошових активів підприємства. Основним видом грошових інструментів інвестування є депозитний внесок у комерційних банках. Як правило, ця форма використовується для короткострокового інвестування капіталу й головною її метою є генерування інвестиційного прибутку. |

| 3. | Вкладення капіталу в доходні види фондових інструментів | Ця форма фінансових інвестицій є найбільш масовою і перспективною. Вона характеризується вкладенням капіталу в різні види цінних паперів, які вільно обертаються на фондовому ринку (так звані «ринкові цінні папери»). Основною метою цієї форми фінансового інвестування також є генерування інвестиційного прибутку, хоча в окремих випадках вона може бути використана для встановлення форм фінансового впливу на окремі компанії при рішенні стратегічних задач (шляхом придбання контрольного або досить вагомого пакета акцій). |

Похожие работы

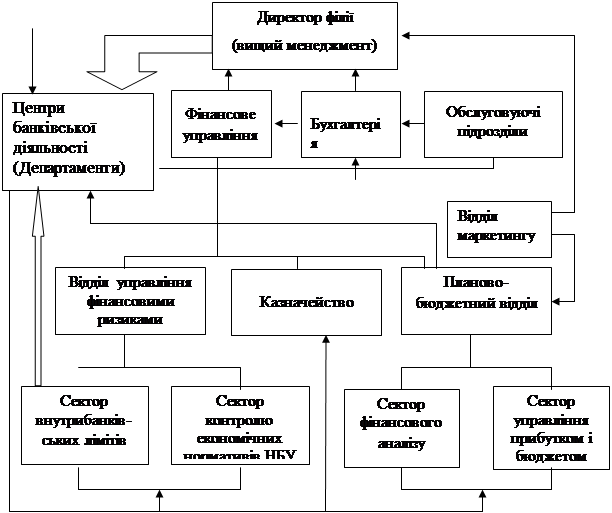

... достовірними звітність і моніторинг їхньої діяльності, скоротити документообіг і збільшити швидкість обміну інформацією між усіма структурними підрозділами комерційного банку. Вивчення теоретичних положень фінансового управління діяльності комерційних банків дозволяє зробити наступні висновки: Комерційний банк виступає суб'єктом комерційної діяльності. Ефективне функціонування комерційного банку ...

... при створенні підприємств, а у процесі їх діяльності - у формуванні відповідних джерел грошових коштів. Статутний капітал є основною частиною власного капіталу та основним джерелом власних фінансових ресурсів підприємства. За рахунок його коштів формуються основні фонди і оборотні активи підприємства. Отже, власний капітал - це власні джерела фінансування підприємства, які без визначення терміну ...

... Однією з причин виникнення кризової ситуації на багатьох українських підприємствах є низький рівень менеджменту. Саме некваліфіковані та помилкові дії керівництва привели велику кількість суб’єктів господарювання на межу банкрутства. Істотним фактором, який зумовлює прийняття неправильних управлінських рішень, є відсутність на вітчизняних підприємствах ефективної системи контролінгу. Поняття « ...

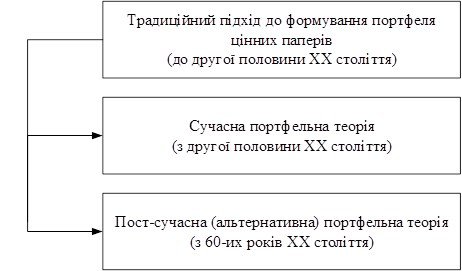

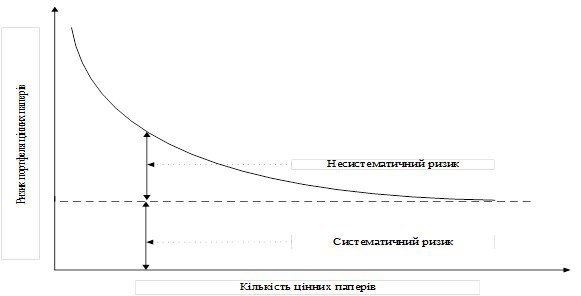

... паперів у певний час неефективний, застосування такого методу замість бажаного позитивного результату може завдати суттєвих збитків. 1.3. Портфельна теорія в якості основи для формування портфеля цінних паперів інвестиційної компанії У другій половині XX ст. в економіці розвинутих країн відбулися значні зміни, що було зумовлено пожвавленням інвестиційних процесів. Під впливом глобалізації сукупні ...

0 комментариев