Навигация

Небанковские финансовые посредники

План

Введение.

1. Финансовое посредничество.

Роль специализированных небанковских институтов в накоплении и мобилизации капитала.

Приведение активов и долговых обязательств в соответствии с потребностями клиентов.

Виды рисков и их уменьшение.

Снижение издержек обращения.

Ключевая функция посредников.

2. Ссудо-сберегательные институты.

Ссудо-сберегательные ассоциации. ( на примере США )

Специфика рынка ссудо-сберегательных услуг.

3. Взаимные фонды денежного рынка .

Выводы.

Список используемой литературы .

Введение.

К финансовым посредникам относятся, например, коммерческие и сберегательные банки, кредитные союзы, пенсионные фонды и компании, занимающиеся страхованием жизни. Причиной появления финансовых посредников на рынке явились недостатки прямого финансирования. Напомним, что для осуществления прямого финансирования заемщика должна выпустить ценную бумагу, номинал, срок погашения и другие характеристики которой точно соответствовали бы запросам кредитора. До тех пор пока не произойдет обоюдного удовлетворения требований сторон, перемещения средств между ними не произойдет.

Задачей финансовых посредников и является преодоление подобных затруднений во взаимодействии между кредитором и заемщиком. Они покупают у заемщика прямые требования и преобразуют их в непрямые, имеющие другие характеристики (срок погашения, номинал), которые и продают затем кредиторы. Процесс такой трансформации носит название посредничества. Фирмы, специализирующиеся на этом виде деятельности, называются финансовыми посредниками или финансовыми институтами.

Росту влияния специализированных небанковских учреждений способствовали три основные причины: рост доходов населения в развитых странах; активное развитие рынка ценных бумаг; оказание этими .учреждениями специальных услуг, которые не могли предоставлять банки. Кроме того, ряд специализированных небанковских учреждений (страховые компании, пенсионные фонды) в отличие от банков могут аккумулировать денежные сбережения на довольно длительные сроки и, следовательно, делать долгосрочные инвестиции.

1. Финансовое посредничество.

1.1. Роль специализированных небанковских институтов в накоплении и мобилизации капитала.

В последние годы на национальных рынках ссудных капиталов развитых стран важную роль стали выполнять специализированные небанковские кредитно-финансовые институты, которые заняли видное место в накоплении и мобилизации денежного капитала. К числу этих учреждений следует отнести страховые компании, пенсионные фонды, ссудо-сберегательные ассоциации, строительные общества (Великобритания), инвестиционные и финансовые компании, благотворительные фонды, кредитные союзы. Эти институты существенно потеснили банки в аккумуляции сбережений населения и стали важными поставщиками ссудного капитала.

Росту влияния специализированных небанковских учреждений способствовали три основные причины: рост доходов населения в развитых странах; активное развитие рынка ценных бумаг; оказание этими .учреждениями специальных услуг, которые не могли предоставлять банки. Кроме того, ряд специализированных небанковских учреждений (страховые компании, пенсионные фонды) в отличие от банков могут аккумулировать денежные сбережения на довольно длительные сроки и, следовательно, делать долгосрочные инвестиции.

Основные формы деятельности этих учреждений на рынке ссудных капиталов сводятся к аккумуляции сбережений населения, предоставлению кредитов через облигационные займы корпорациям и государству, мобилизации капитала через все виды акций, предоставлению ипотечных и потребительских кредитов, а также кредитной взаимопомощи.

Указанные институты остро конкурируют между собой как за привлечение денежных сбережений, так и в сфере кредитных операций.

Страховые компании конкурируют с пенсионными фондами за привлечение пенсионных сбережений и вложение их в акции. Ссудо-сберегательные ассоциации ведут борьбу со страховыми компаниями в сфере ипотечного кредита и вложений ,в недвижимость, а также в области инвестирования в государственные ценные бумаги. Финансовые компании соперничают со страховыми компаниями в сфере потребительского кредита. Инвестиционные и страховые компании, пенсионные фонды конкурируют между собой за вложения в акции. Кроме того, все виды этих учреждений конкурируют с коммерческими и сберегательными банками за привлечение сбережений всех слоев населения. При этом необходимо отметить, что конкуренция как между специализированными небанковскими учреждениями, так и между ними и банками носит неценовой характер. Это объясняется прежде всего спецификой пассивных операций каждого вида кредитно-финансовых учреждений. Например, в банковском деле действует процентная ставка по вкладам (депозитам) и предоставляемым кредитам, в страховом деле - страховой тариф, который определяет размер страховой премии и страхового возмещения, у инвестиционных компаний — курсовая разница выпускаемых и приобретаемых ими акций. Поэтому неценовая конкуренция определяется в первую очередь несопоставимостью операций и ценами за них. Сопоставимость возможна лишь при инвестировании в однородные, одинаковые по своей природе объекты. В данном случае можно говорить о сопоставимости вложений в государственные ценные бумаги и некоторые виды акций, а также в ипотечный и потребительский кредиты.

Небанковские кредитно-финансовые институты занимают видное место на рынке ссудных капиталов, а также его важной части - кредитной системе развитых западных стран. Об этом свидетельствует их деятельность во второй половине XX в. Эти институты привлекают огромные долгосрочные денежные ресурсы населения, корпоративного сектора и государства и мобилизуют их в виде инвестиций в экономике.

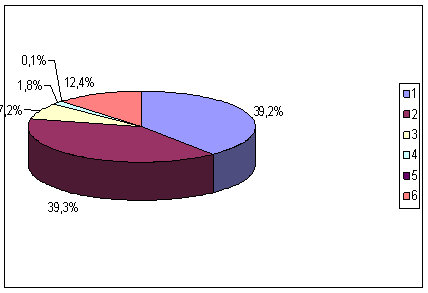

О возросшем значении небанковских институтов свидетельствуют увеличение их доли в общих активах кредитных систем и снижение доли банковского сектора. С 30-х годов XX в. доля небанковских институтов в активах кредитных систем выросла с 30 до почти 60% за счет снижения доли банковских институтов (главным образом коммерческих и сберегательных банков).

Тенденция увеличения доли небанковских институтов в накоплении и мобилизации денежного капитала и снижение доли банковских институтов. Это, однако, не означает уменьшения абсолютных накоплений банковской системы.

В отличие от банковских институтов небанковские выполняют и осуществляют важную социальную функцию, особенно это касается страховых компаний, пенсионных фондов, которые формируют в национальных рамках страховой фонд для физических и юридических лиц. Кроме того, такие небанковские институты, как ссудо-сберегательные ассоциации, финансовые компании и кредитные союзы, также удовлетворяют социальные запросы общества, осуществляя кредитование жилищного строительства и конечного потребления населения.

Еще одним преимуществом перед банками обладают небанковские кредитно-финансовые институты. Прежде всего речь идет о большей устойчивости в условиях конъюнктурных колебаний (кризисы, депрессия, инфляция, валютные и биржевые потрясения).

Похожие работы

... своего имущества, которое переходит в собственность финансовой компании [2, с. 451]. ЗАКЛЮЧЕНИЕ Одним из списка актуальных вопросов развития экономики Республики Беларусь является деятельность небанковских финансово-кредитных организаций. Т.к. их функционирование является важным показателем социально-экономического развития общества и говорит о выходе экономики Беларуси на новый урове

... (вступил в действие 25 октября 2000 года), а также ряд постановлений Национального Банка Республики Беларусь, затрагивающих основные виды деятельности небанковских финансовых организаций. К основным документам можно отнести: - Инструкция о нормативах безопасного функционирования для банков и небанковских кредитно-финансовых организаций, утвержденная постановлением Правления Национального банка ...

... : привести отечественное законодательство в соответствие с международными стандартами раскрытия информации, внедрить комплексную систему сбора информации об участниках финансового рынка. Для анализа современного состояния финансового рынка в Украине необходимо проанализировать деятельность отдельных его частей. Банковский сектор является наибольшей частью финансового рынка Украины с активами, ...

... время в США, Японии и Великобритании. Приведенное деление на универсальные и сегментированные финансовые системы в современных условиях все же не носит абсолютного характера. Во-первых, каждая национальная финансовая система проходит несколько этапов в своем развитии, тяготея в той или иной мере к универсальному или сегментированному образцу. Как будет показано ниже, это было характерно для ...

0 комментариев