Навигация

Бухгалтерский учет по НДС

6. Бухгалтерский учет по НДС

Для ведения бухгалтерского учета по НДС используется следующий порядок. Для отражения операций по НДС предназначаются счет 19 “НДС по приобретенным ценностям” и счет 68 “Расчеты с бюджетом”, а также субсчет “Расчеты по НДС”. По дебету счета 19 (по соответствующим субсчетам) отражают суммы НДС, зафиксированные в документах, полученных от поставщиков, в корреспонденции с кредитом счетов 60 “Расчеты с поставщиками и подрядчиками” и 76 “Расчеты с разными дебиторами и кредиторами”.

Суммы НДС, подлежащие возмещению (вычету) списываются с кредита счета 19 “НДС по приобретенным ценностям” (соответствующих субсчетов) в дебет счета 68, субсчет “Расчеты с бюджетом по НДС”. При этом организации обязаны вести раздельный учет сумм налога по оплаченным приобретенным материальным ресурсам и неоплаченным.

Сумма НДС, полученная от покупателей по реализованной продукции, работам, услугам, товарам, материальным ценностям; по полученным авансам; по средствам от других предприятий, доходам от передачи во временное пользование финансовых ресурсов, средства от взимания штрафов, пеней, неустоек за нарушение договорных обязательств; начисления по строительно-монтажным работам, выполняемым подрядчиком или хозяйственным способом, отражается по кредиту счета 68 “Расчеты с бюджетом” в корреспонденции со счетами 08 “Капитальные вложения”, 46 “Реализация продукции (работ, ус - луг)”, 47 “Реализация и прочее выбытие основных средств”, 48 “Реализация прочих активов”, 62 “Расчеты с покупателями и заказчиками”,64 “Расчеты по авансам полученным”, 80 “Прибыли и убытки”.

При получении предварительной оплаты (авансов) сумма, указанная в расчетных документах, отражается по дебету счетов учета денежных средств и кредиту счета 64 “Расчеты по авансам полученным”. Одновременно сумма налога, исчисленная по установленной ставке, должна быть отражена по дебету счета 64 и кредиту счета 68, субсчет “Расчеты по НДС”.

При отгрузке товаров на сумму ранее учтенного налога делается обратная запись (дебет счета 68 и кредит счета 64, а затем в установленном порядке отражают все операции, связанные с реализацией продукции, работ, услуг).

После определения дебетового и кредитового оборотов по счету 68, субсчет “Расчеты по НДС”, необходимо исчислить конечное сальдо по нему. Кредитовое сальдо по счету 68 “Расчеты с бюджетом”, субсчет “Расчеты по НДС”, перечисляется в бюджет и отражается в учете по дебету счета 68 (соответствующего субсчета) в корреспонденции с кредитом счета 51 “Расчетный счет”. Во всех журналах, ведомостях и регистрах бухгалтерского учета по заготовке материальных ценностей, реализации продукции (работ, услуг) и других активов сумма налога выделяется в отдельную графу.

ЗАКЛЮЧЕНИЕ

Начиная с 60-х годов в развитых странах налоговая система становится важнейшим средством государственного воздействия на экономику. И это не случайное явление, так как налоговые мероприятия позволяют перераспределить в государственный бюджет возрастающую долю национального дохода и тем самым использовать их как средство стимулирования экономических процессов.

Налоги, участвуя в процессе перераспределения новой стоимости, выступают частью единого процесса воспроизводства. Налоговая система включает различные виды налогов. Одним из важнейших косвенных налогов является налог на добавленную стоимость (НДС). Его доля в федеральном бюджете составляет более 50 % общих централизованных финансовых ресурсов, формируемых за счет налогов и платежей.

Происходящий в настоящее время процесс накопления теоретических и практических знаний в сфере действия налога на добавленную стоимость, многогранность и широта взаимоотношений хозяйствующих субъектов объективным образом способствует лучшему пониманию вопросов, связанных с правильностью исчисления и уплаты НДС в бюджет.

Обоюдная заинтересованность государства в лице налоговых органов, с одной стороны, и налогоплательщиков, с другой, в сбалансированном и объективном понимании отношений и обязательств, регулируемых налогом на добавленную стоимость, объясняется высокой финансово-бюджетной значимостью этого налога.

Финансовое здоровье налоговой системы во многом зависит не от высоких ставок налогов, а от стабильной работы предприятий, организаций и учреждений, что положительно скажется на поступлении налоговых платежей в бюджет.

СПИСОК ЛИТЕРАТУРЫ

1. Закон РФ от 06.12.91 г. № 1992-1 “О налоге на добавленную стоимость”.

2. Закон РФ от 02.01.2000 г. № 36-ФЗ “О внесении изменений в Закон РФ “ О налоге на добавленную стоимость”

3. Инструкция Госналогслужбы РФ от 11.10.95 г. № 39 “О порядке исчисления и уплаты налога на добавленную стоимость”

4. Налоговый кодекс Российской Федерации. Ч.1. - Спб.: Издательство Торговый Дом “Герда”, 1999.

5. Постановление Правительства РФ от 29.07.96 г. № 914 “Об утверждении порядка ведения журналов учета счетов-фактур при расчетах по налогу на добавленную стоимость”.

6. Письмо Минфина РФ от 12.11.96 г. № 96 “О порядке отражения в бухгалтерском учете отдельных операций, связанных с налогом на добавленную стоимость и акцизами ”.

7. Галанина Е.Н. Бухгалтер и налоги – М.: "Финансы и статистика", 1998.

8. Минаев Б.А. Налог на добавленную стоимость. - М.: Налоговый вестник, 1998.

9. Налоги: Учебное пособие для ВУЗов/Под ред. Д.Г.Черника.- М.: Финансы и статистика, 1999.

10. Налог на добавленную стоимость: Словарь-справочник по налогообложению/Сост. Н.В.Дергилева, Н.В.Хрисанова. - М.: ФИЛИНЪ, 1996.

11. Николаева Г.А., Блицау Л.П. Бухгалтерский учет в торговле. - М.: “ПРИОР”, 1998.

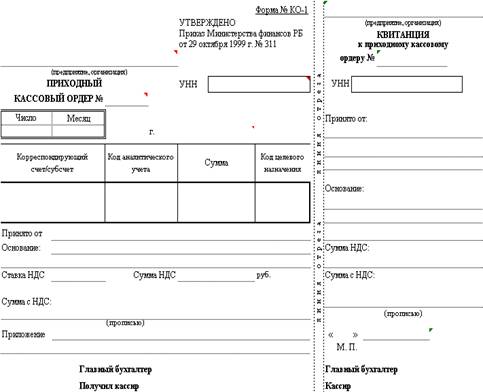

Приложение 1

Штамп предприятия

(организации)

В Инспекцию МНС России № _____________________

по ____________________________________________

_______________________________________________

(полное наименование предприятия, организации)

_______________________________________________

(адрес)

| ИНН/КПП | / |

Фамилия ответственного лица

(исполнителя) _______________________________

Тел. _______________________________________

Расчет (налоговая декларация)

по налогу на добавленную стоимость

за ______III_________________ 200_ г.

(месяц, квартал)

(руб.)

| № | Показатели | Оборот | Ставка | Сумма |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Сумма НДС по приобретенным (оприходованным) ценностям, отражаемая | 12536 | 20 | 2507 |

| la | Сумма НДС по оприходованным оплаченным ценностям, подлежащая списанию | 12536 | 20 | 2507 |

| 1) по приобретенным материальным ресурсам, МБП, выполненным работам, | ´ | ´ | 397 | |

| 2) по нематериальным активам, принятым на учет с 01.01.93, в т. ч. подлежащие | ´ | ´ | ||

| 3) НДС по основным средствам, введенным в эксплуатацию (принятым | ´ | ´ | ||

| 4) _Аренда_______________________________________________________________ | 10551 | 20 | 2110 | |

| 2 | НДС, уплаченный таможенным органам предприятиями и организациями, | ´ | ´ | |

| 3 | Стоимость реализуемых товаров (работ, услуг), облагаемых НДС, включая | ´ | ´ | |

| в том числе: | 20700 | 20 | ||

| 4 | Сумма НДС, подлежащая внесению в бюджет по авансам и предоплатам, | |||

| № | Показатели | Оборот | Ставка | Сумма |

| 1 | 2 | 3 | 4 | 5 |

| 5 | Исключается сумма НДС, исчисленная с авансов и предоплат, засчитываемая | |||

| 6 | Сумма НДС за отчетный период, подлежащая: | ´ | ´ | |

| 2) зачету или возмещению из бюджета (стр. 1а + стр. 2 + стр. 5) — (стр. 3 + стр. 4) | ´ | ´ | ||

| 7 | Суммы НДС, внесенные в бюджет в отчетном периоде в счет предстоящих |

|

| |

| 7а | по декадным (авансовым платежам в размере 1/2 от суммы НДС по последнему | ´ | ´ | |

| 8 | Сумма доплаты по настоящему расчету (стр. 6.1 – стр. 7) | ´ | ´ | 1633 |

| 9 | Подлежит зачету (возмещению) | ´ | ´ | |

| 10 | Стоимость реализованных товаров (работ, услуг), | ´ | ´ |

"_16_"____октября__________________ 2000 г.

(дата высылки расчета)

Руководитель ____Иванов__________________________________ Главный бухгалтер _Сидоров____________________________

(подпись) (подпись)

Отметки и замечания инспектора

В результате предварительной камеральной проверки внесены следующие исправления:

________________________________________________________________________________________________________________________

________________________________________________________________________________________________________________________

"__" _________________________ 2000 г. Инспектор _________________

(дата предварительной проверки) (подпись)

Справка инспектора по учету

По настоящему расчету в лицевом счете плательщика начислено:

________________________________________________________________________________________________________________________

"___" __________________ 2000 г.

(дата проводки)

Приложение 2

Счет-фактура №_______________ от ___________________ (1)

Поставщик: (2)

Адрес: (2а) Покупатель_______________________________________________________ (6)

Телефон: (2б) Адрес____________________________________________________________ (6а)

Идентификационный номер поставщика (ИНН): (2в) Телефон _________________________________________________________ (6б)

Грузоотправитель и его адрес: (3) Идентификационный номер покупателя (ИНН) ________________________ (6в)

Грузополучатель и его адрес: ____________________________________

______________________________________________________________ (4) Дополнение (условия оплаты по договору (контракту), способ отправления

и т.п.) _____________________________________________________________ (7)

К платежно-расчетному документу № _____________ от _____________ (5)

| Наим. товара | страна проис-хожде-ния | Номер грузовой таможен-ной деклара-ции | Ед.изм. | Кол-во | Цена | В т.ч. акциз | Сумма | В т.ч. акциз | Ставка НДС | Сумма НДС | Всего с НДС |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| Всего к оплате (8) | |||||||||||

Руководитель организации (предприятия) Гл. бухгалтер

М.П.

Выдал

(подпись ответственного лица от поставщика)

Примечание. Без печати недействительно.

Первый экземпляр (оригинал) - покупателю.

Второй экземпляр (копия) - продавцу.

Похожие работы

... условием непрерывности производства. Но известно, что любое предприятие производит с целью получения финансового результата, а именно с целью получения прибыли. Отсюда вытекает, что экономическая сущность оборотных активов заключается в создании новой стоимости или в конце каждого оборота оборотные активы должны увеличиваться на величину прибавочного продукта. Чем быстрее оборотные активы ...

... от государства. · Существования государственной власти, выполняющей особые функции · Наличие у государственной власти особых структур экономического контроля и принуждения. Налоговое регулирование – деятельность государства по установлению, изменению и отменению налогов и сборов, а также корректировки существенных условий налогообложения. При этом налоговое регулирование является налоговой ...

... yсyгyбляет экономический кризис. Поэтомy я считаю, что для выхода из кризисного состояния необходимо наладить налоговyю системy, что позволит предприятиям работать в нормальных yсловиях. НАЛОГИ И НАЛОГОВАЯ СИСТЕМА В СОВРЕМЕННОЙ РОССИИ ВИДЫ НАЛОГОВ И ПЛАТЕЖЕЙ. Из числа других федеральных налогов устойчивы- ми темпами в прошлом году поступал подоходный налог с физических ...

... политики государства. 5) Социальная – поддержание социального равновесия путем уменьшения неравенства в реальных доходах отдельных групп населения. Итак, функции налогов выявляют их социально-экономическую сущность, выражающуюся в принудительном изъятии определенной части доходов у предприятий и населения, имеющих объекты налогообложения. Каждая функция отражает определенную сторону налоговых и ...

0 комментариев