Навигация

Методы оценки налоговой нагрузки (налогового бремени) на предприятие

1.4 Методы оценки налоговой нагрузки (налогового бремени) на предприятие

Право налогоплательщика принимать меры, направленные на правомерное уменьшение своих налоговых обязательств, основано на праве всех субъектов права защищать свои охраняемые законом права (в первую очередь, право собственности) любыми не запрещенными законом способами. Согласно ст. 209.2 ГК РФ собственник вправе по своему усмотрению совершать в отношения принадлежащего ему имущества любые действия, не противоречащие закону и иным правовым актам и не нарушающие права и охраняемые законом интересы других лиц. Поскольку налог – это ничто иное, как безвозмездное изъятие в доход государства определенной части имущества налогоплательщика, естественно, что налогоплательщик вправе избрать способ уплаты налогов, позволяющий уменьшить «ущерб», причиненный ему взиманием налогов, воспользовавшись для этих целей всеми допустимыми законом способами. Данное положение особенно важно в связи с действующей в налоговом праве «презумпцией облагаемости» налогоплательщика, что выражается в обложении государством налогами всех доходов, за исключением прямо перечисленных в законе. Ст. 12 Закона «Об основах налоговой системы в Российской Федерации» предусматривает, что «налогоплательщик имеет право пользоваться льготами по уплате налогов на основаниях и в порядке, установленном законодательными актами». Уклониться от налогообложения можно как легальными методами, так и при помощи незаконных операций. Избежание налогов – легальный путь уменьшения налоговых обязательств, основанный на использовании законодательно предоставленных возможностей в области налогового законодательства, путем изменения своей деятельности. Уклонение от уплаты налогов – нелегальный путь уменьшения налоговых обязательств, основанный на уголовно наказуемом сознательном использовании методов сокрытия учета доходов и имущества от налоговых органов, а также искажения бухгалтерской и налоговой отчетности. Необходимость налогового планирования изначально определена современным налоговым законодательством, изначально предусматривающее различные налоговые режимы, в зависимости от статуса налогоплательщика, направлений и результатов его финансово-хозяйственной деятельности, места регистрации и организационной структуры организации налогоплательщика. Налоговое планирование заключается в разработке и внедрении различных законных схем снижения налоговых отчислений, за счет применения методов стратегического планирования финансово-хозяйственной деятельности предприятия. Под налоговым планированием понимаются способы выбора «оптимального» сочетания построения правовых форм отношений и возможных вариантов их интерпретации в рамках действующего налогового законодательства. Налоговое планирование можно определить, как выбор между различными вариантами методов осуществления деятельности и размещения активов, направленный на достижение возможно более низкого уровня возникающих при этом налоговых обязательств. Очевидно, что в идеале такое планирование должно быть перспективным, поскольку многие решения, принимаемые в рамках проведения сделок особенно при проведении крупных инвестиционных программ, весьма дорогостоящи, и их «компенсация» может повлечь за собой крупные финансовые потери. Поэтому налоговое планирование должно основываться не только на изучении текстов действующих налоговых законов и инструкций, но и на общей принципиальной позиции, занимаемой налоговыми органами по тем или иным вопросам, проектах налоговых законов, направлениях и содержании готовящихся налоговых реформ, а также на анализе направлений налоговой политики, проводимой правительством. Информацию по этим вопросам можно получить из материалов, публикуемых в прессе, отчетов о заседании Государственной Думы и местных органов управления, электронных правовых информационных систем и т.д. Эффективность налогового планирования всегда следует соотносить с затратами на его проведение. Следует также соотносить цели налогового планирования со стратегическими (коммерческими) приоритетами организации. Необходимость и объем налогового планирования напрямую связан с тяжестью налогового бремени в той или иной налоговой юрисдикции. [19].

НБ = НН / ОРП х 100%, (1)

где НБ – налоговое бремя.

НН – налоги, начисленные за отчетный период.

ОРП – объем реализованной продукции.

Налоговое бремя – это мера, степень, уровень экономических ограничений, создаваемых отчислением средств на уплату налогов, отвлечением их от других возможных направлений использования. Распределение налогового бремени между налогоплательщиками опирается на два принципа:

- увязка налога с получаемыми за счет него благами, например, дорожный налог платят владельцы транспортных средств. Такой подход весьма ограничен, так как отдельные виды государственных расходов (скажем, пособие по безработице) невозможно переложить на пользователей;

- принцип платежеспособности, согласно которому чем выше доходы лица, чем больше у него способность платить, тем более высоким должен быть налог, которым облагается лицо.

В широком смысле слова, налоговое бремя – это бремя, налагаемое любым платежом [20].

На уровне предприятия налоговое бремя может быть определено как:

- отношение суммы выплаченных (начисленных) налогов и сборов к сумме выручки-нетто, операционных и внереализационных доходов предприятия. Этот показатель рассчитывается по данным обязательной бухгалтерской отчетности (формы №1, 2, 4) и определяет сопоставимую эффективность налогообложения на предприятии. Недостатком данного показателя является структурная несопоставимость его базы расчета с соответствующим расчетом на макроуровне;

- отношение суммы выплаченных (начисленных) налогов и сборов к сумме добавленной стоимости. Данный показатель структурно сопоставим с показателями налогового бремени по экономике в целом. Его расчет возможен несмотря на отсутствие прямых данных о произведенной предприятием добавленной стоимости в обязательной отчетности [19]. Рассмотрим основные показатели налогового бремени:

1. Налоговое бремя по налогам из прибыли (налог на имущество):

НБ = НП: П от продаж х 100%, (2)

где НБ – налоговое бремя, %;

НП – налог на прибыль, тыс. р.;

П от продаж – прибыль от продаж, тыс. р.

2. Налоговое бремя по налогам на прибыль:

НБ = НП: П до н/о х 100%, (3)

где НБ – налоговое бремя, %;

НП – налог на прибыль, тыс. р.;

П до н/о – прибыль до налогообложения, тыс. р.

3. Коэффициент эффективности налогообложения (Э):

Э = чистая прибыль: сумма налогов х 100% (4)

4. Эффективная ставка налогообложения (С):

С = Н: Н база х 100%, (5)

где Н – общая сумма налогов, тыс. р.,

Н база – налоговая база, тыс. р.

Налоговое бремя характеризует степень тяжести налогообложения для экономики предприятия в целом по группе налогов или по отдельному налогу. Рассматривая состав источников средств для уплаты налогов, необходимо, прежде всего, отметить их возможное несовпадение с налогооблагаемой базой (например, по имущественным налогам). Источником уплаты может быть только доход предприятия в его различных формах, а именно:

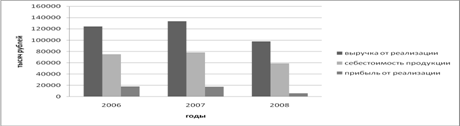

5. выручка от реализации продукции (работ, услуг) – для НДС и акцизов;

6. себестоимость продукции с последующим покрытием расходов из выручки от реализации – для земельного и социального налогов;

7. прибыль предприятия в процессе ее формирования – для налога на имущество и налогов с оборота;

8. прибыль предприятия в процессе ее распределения – для налога на прибыль;

9. чистая прибыль предприятия – для экономических санкций, вносимых в бюджет, некоторых местных налогов и лицензионных сборов [21, 85–93].

Совокупная налоговая нагрузка предприятия – это отношение всех начисленных налоговых платежей к выручке от продажи товаров (работ, услуг) за отчетный период, включая доходы от прочих поступлений.

ННорн = НП / (В + ВД) х 100%, (6)

где ННорн – налоговая нагрузка на предприятие при применении общего режима налогообложения;

НП – общая сумма всех начисленных налогов;

В – доходы от реализации товаров (работ, услуг) и имущественных прав;

ВД – внереализационные доходы.

Чтобы грамотно экономить на налогах, необходимо учитывать не только результат применения отдельной схемы оптимизации, но и изменение налоговой нагрузки в целом по организации. Существует простой, но действенный метод, позволяющий оценить результаты налогового планирования.

Зачастую руководителя не интересует, какую гениальную схему налоговой оптимизации придумал финансовый директор или главбух. Важен общий результат: компания стала платить меньше налогов (причем не важно каких) или больше. Чтобы оценить изменение налогового бремени в целом по компании, можно воспользоваться коэффициентом эффективности налогового планирования (К). Для его расчета (в процентах) используется следующая формула:

К = Сумма налогов / Выручка без НДС x 100 (7)

Если сравнить коэффициент с эталоном, то результат расчета должен составлять 20–25% и держаться в этих пределах в течение нескольких периодов, например месяцев. В этом случае систему налогового планирования можно назвать эффективной и не нуждающейся в корректировке.

Показатель менее 20% означает, что компания очень активно использует способы, позволяющие меньше платить в бюджет. Это может привлечь внимание инспекторов, которые не пренебрегают анализом налоговой нагрузки компаний.

Если коэффициент эффективности составил более 25%, то можно сделать вывод о том, что в компании не развито налоговое планирование.

В итоге, можно сделать вывод, о том, что, для более качественного анализа необходимо исключить из расчета колебания выручки. Компании следует разделить все налоги на те, которые зависят от выручки, и независимые. К постоянным платежам можно отнести налог на имущество, ЕСН, взносы в ПФР, к переменным – налог на прибыль и НДС. Далее следует рассчитать коэффициент по постоянным и переменным налогам отдельно. Коэффициент эффективности налогового планирования поможет оценить изменение налогового бремени компании [23].

Похожие работы

... незавершенного производства, готовой продукции, товаров отгруженных и порядок определения сумм приходящихся на них прямых расходов. ГЛАВА 2. ДЕЙСТВУЮЩАЯ СИСТЕМА ФОРМИРОВАНИЯ НАЛОГОВОЙ БАЗЫ ПО НАЛОГУ НА ПРИБЫЛЬ И ПУТИ СОВЕРШЕНСТВОВАНИЯ 2.1 Несоответствие бухгалтерского и налогового учета Существующие расхождения между бухгалтерским и налоговым учетом создают ситуацию, когда отражаемые в ...

... оплаты, то основанное на моменте поставки зачетное начисление и оплата НДС рассматривается как более соответствующая принципу обложения текущего потребления. Во-вторых, при методе поставок облегчается работа налоговых служб по взиманию НДС, поскольку установление факта и момента поставки носит более простой характер, чем установление факта и момента совершения платежа. При этом надо отметить, что ...

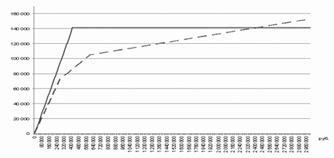

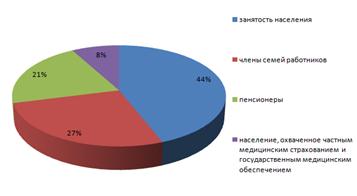

... -м эта сумма возрастет до 1,47 трлн руб. (дефицит 585 млрд руб.), в 2015-м — до 2,01 трлн руб. (926 млрд руб.), в 2020-м — до 3,9 трлн руб. (2,4 трлн руб.). 2.3 Особенности исчисления и уплаты страховых взносов во внебюджетные фонды С 1 января 2010 года действует новый порядок уплаты страховых взносов в ПФР, ФСС, ФФОМС и ТФОМС, регулирует который Федеральный закон от 24 июля 2009 года N ...

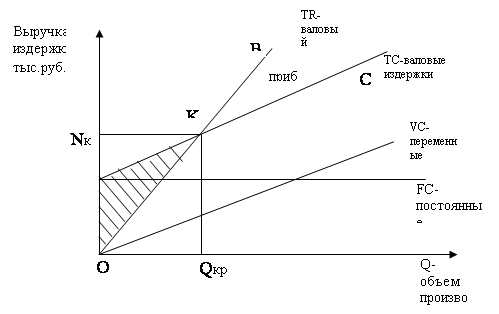

... Внереализационные доходы (убытки) Выручка Себестоимость (-) Балансовая прибыль Корректировка прибыли (-) Налогооблагаемая прибыль Не облагаемая налогом прибыль Налог на прибыль (-) Рисунок 2 – Формирование чистой прибыли коммерческого предприятия На практике для предприятия, функционирующего на рынке, необходимо знать не только, что оно получит прибыль, но и когда оно ее ...

0 комментариев