Навигация

Виды налогов и сборов

1.2 Виды налогов и сборов

Основополагающим документом законодательства Российской Федерации о налогах и сборах является Налоговый кодекс РФ. Ему должны соответствовать федеральные законы о налогах и сборах, а также соответствующие законы субъектов Федерации и законодательные акты органов местного самоуправления. Налоговый кодекс состоит из двух частей. Часть первая Кодекса принята в июле 1998 г. и начала вводиться с 1 января 1999 г. Что касается части второй, то четыре ее главы приняты в августе 2000 г. и введены с 1 января 2001 г.

Налоговый кодекс определяет правовое положение налогоплательщиков, налоговых органов, налоговых агентов, учреждений и других участников налоговых отношений. Налоговый кодекс устанавливает основные положения по определению объектов налогообложения, исполнению налоговых обязательств, обеспечению мер по их выполнению, ведению учета поступающих финансовых ресурсов, привлечению налогоплательщиков к ответственности за налоговые правонарушения и обжалованию действий должностных лиц налоговых органов. Практически речь идет о формировании новой для нашей страны отрасли права - налогового права с глубокой проработкой всех элементов, с учетом мирового и накопленного за последние годы отечественного опыта, также специфики развития национальной экономики.

Налоговым кодексом РФ создается единая комплексная система налогов в стране, определяются функции, полномочия и ответственность всех уровней власти в проведении налоговой политики.

Введением части первой Налогового кодекса был сделан крупный шаг к стабилизации налоговой системы, положено начало упорядочению отношений между налогоплательщиком и государством в лице налоговых органов. Устранена такая негативная практика, как введение налоговых изменений путем принятия законов, имеющих обратную силу.

Стабилизация налоговой системы сказывается и в том, что устанавливается четкая кодификация налогов, а нормы и положения, регулирующие налогообложение, приводятся в единую упорядоченную систему, которая существенно упрощается за счет отмены множества подзаконных актов, зачастую противоречащих друг другу. После принятия всех глав части второй Налогового кодекса уменьшится общее количество видов налогов, которые могут быть введены на территории Российской Федерации [17].

Часть первая Налогового кодекса РФ включает в себя семь разделов.

Раздел 1 состоит из общих положений, характеризующих законодательство о налогах и сборах и устанавливающих систему налогов и сборов России. Предлагаемая Кодексом система сохраняет трехзвенность, обеспечивая доходами все уровни управления, и исходит из действующей в настоящее время налоговой системы. То есть предлагается путь не революционного, а эволюционного развития. Тем не менее изменений довольно много, особенно в сфере местных налогов и сборов.

В разделе II речь идет о налогоплательщиках и налоговых агентах, об их правах и обязанностях, о представительстве в налоговых отношениях.

В разделе III перечислены налоговые органы и близкие к ним органы государственной власти, изложены их права, полномочия и обязанности.

Разделом IV устанавливаются общие правила исполнения обязанности по уплате налогов и сборов.

Раздел V определяет порядок оформления и сдачи налогоплательщиком налоговой декларации, а также формы, методы и способы проведения налогового контроля.

Особое место занимает раздел VI, где классифицируются налоговые правонарушения и определяется ответственность за их совершение. Такая классификация по сути дела осуществлена впервые в российском налоговом законодательстве. Что особенно важно, выделены виды налоговых правонарушений, за которые прямую ответственность несут банки и небанковские кредитные организации. До введения Кодекса ответственность банков и их руководителей за своевременное и полное поступление налоговых платежей в бюджет была чисто номинальной.

Раздел VII устанавливает порядок обжалования актов налоговых органов и действий их должностных лиц.

Законодательство Российской Федерации о налогах и сборах состоит из Налогового кодекса РФ и принятых в соответствии с ним федеральных законов о налогах и сборах. Законодательство субъектов Российской Федерации о налогах и сборах состоит из законов и иных нормативно-правовых актов о налогах и сборах субъектов Федерации, принятых в соответствии с Налоговым кодексом РФ. Нормативные правовые акты органов местного самоуправления о местных налогах и сборах принимаются представительными органами местного самоуправления в соответствии с Налоговым кодексом.

Законодательство о налогах и сборах регулирует властные отношения по установлению и взиманию налогов и сборов, в том числе отношения, возникающие в процессе налогового контроля.

Основной постулат налогового законодательства состоит в том, что каждое лицо должно уплачивать законно установленные налоги и сборы. В этой фразе следует обратить особое внимание на слова «законно установленные». Налоговый кодекс четко говорит, что ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи, обладающие признаками налогов или сборов, не предусмотренные Кодексом либо установленные в ином порядке, чем это установлено Кодексом. Данное положение завершило длительную дискуссию о том, каким должен быть перечень региональных и местных налогов - закрытым или рекомендательным, с правами субъектов Федерации и местных органов представительной власти вводить свои дополнительныё налоги и сборы. Такой механизм действовал в российском законодательстве в 1994-1996 гг., в результате за три года количество видов налогов возросло в три раза. Закрытый список региональных и местных налогов и сборов защищает налогоплательщиков от попыток поправить доходную часть соответствующих бюджетов местным налоговым законотворчеством.

Налоговый кодекс устанавливает, что все неустранимые сомнения, противоречия и неясности актов законодательства толкуются в пользу налогоплательщика. То есть налоговое законодательство обеспечивает защиту прав налогоплательщика посредством применения одного из важных принципов юриспруденции презумпции невиновности. До этого в практике правоотношений налоговых органов и налогоплательщиков действовала скорее «презумпция виновности» [19, с.70].

В раздел 1 Налогового кодекса введена ст. 5 о действии актов законодательства о налогах и сборах во времени.

Кодексом определены специальные налоговые режимы, т.е. особый порядок исчисления и уплаты налогов и сборов в течение определенного периода. К специальным налоговым режимам относятся: упрощенная система налогообложения субъектов малого предпринимательства, система налогообложения в свободных экономических зонах, система налогообложения в закрытых административно-территориальных образованиях, система налогообложения при выполнении договоров концессии и соглашений о разделе продукции.

Налоговый кодекс подтверждает приоритет международных договоров Российской Федерации в области налогообложения перед налоговым законодательством.

Рассмотрим ст. 13 Налогового кодекса «Федеральные налоги и сборы». В 2009 году в России предусмотрены ниже перечисленные налоги и сборы:

- налог на добавленную стоимость;

- акцизы;

- налог на доходы физических лиц;

- единый социальный налог;

- налог на прибыль организаций;

- налог на добычу полезных ископаемых;

- водный налог;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- государственная пошлина.

К числу региональных налогов (ст. 14 НК) относятся:

- налог на имущество организаций;

- налог на игорный бизнес;

- транспортный налог;

Кодекс определяет, что налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых возложена обязанность уплачивать соответственно налоги и сборы. Новым является положение, что филиалы и иные обособленные подразделения российских организаций исполняют обязанности этих организаций по уплате налогов и сборов по месту нахождения филиалов и обособленных подразделений.

Налоговыми агентами признаются лица, на которые возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в бюджет или внебюджетный фонд налогов. Это происходит, например, в случаях, когда налог взимается у источника выплаты.

В разделе VI Налогового кодекса определяются налоговые правонарушения и устанавливается ответственность за их совершение.

Кодекс определяет обстоятельства, исключающие привлечение лица к ответственности за совершение налогового правонарушения, исключающие вину лица в совершении налогового правонарушения, а также смягчающие и отягчающие обстоятельства.

Мерой ответственности служит налоговая санкция в виде денежных штрафов. Налоговые санкции взыскиваются только в судебном порядке.

Заключительный раздел VII части первой Налогового кодекса РФ определяет порядок обжалования актов налоговых органов и действий или бездействия их должностных лиц. Жалоба может быть подана в вышестоящий налоговый орган или в суд. Организации и индивидуальные предприниматели обращаются в арбитражный суд; физические лица, не являющиеся предпринимателями, - в суд общей юрисдикции.

В вышестоящем налоговом органе жалоба налогоплательщика рассматривается в срок не позднее одного месяца со дня ее получения. При этом вышестоящий налоговый орган вправе: оставить жалобу без удовлетворения, отменить решение налогового органа, отменить акт налогового органа и назначить новую проверку, изменить решение или вынести новое решение.

5 августа 2000 г. принят Федеральный закон РФ №118-ФЗ «О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах». В соответствии с этим Законом с 1 января 2001 г. введены в действие четыре главы части второй Налогового кодекса РФ: глава 21 «Налог на добавленную стоимость», глава 22 «Акцизы, глава 23 «Налог на доходы физических лиц» и глава 24 «Единый социальный налог (взнос)». Для отдельных положений указанных налогов установлены сроки ввода в действие не с 1 января, а иные, что оговаривается Законом.

Глава 21 уточняет ряд положений исчисления и уплаты налога на добавленную стоимость, устраняя имеющиеся пробелы в его правовом регулировании. Так, в состав налогоплательщиков включаются индивидуальные предприниматели без образования юридического лица, четко определяются место реализации товаров и место реализации услуг. В объекты налогообложения вводится выполнение строительно-монтажных работ для собственного потребления и т.д.

В главу 22 введен ряд новшеств, прежде всего связанных с исчислением и уплатой акцизов на алкогольную продукцию. Увеличены ставки акцизов на нефтепродукты, табачные изделия, алкоголесодержащую продукцию.

Главой 23 подоходный налог с физических лиц заменен налогом на доходы физических лиц. Это не просто смена наименования. Доходы классифицируются на трудовые и не связанные с трудовой деятельностью. Трудовые доходы независимо от величины облагаются по единой ставке - 13%. для других доходов действуют ставки 30 и 35%. Упорядочены налоговые льготы и вычеты.

Глава 24 вводит единый социальный налог, которым заменяются отчисления в государственные социальные внебюджетные фонды.

Впоследствии глава 25 заменила налог на прибыль предприятий и организаций налогом на прибыль организаций. И это отнюдь не просто уточнение названия. Налог на прибыль подвергся кардинальным изменениям с точки зрения его исчисления и определения самого понятия прибыли.

Глава 26 регулирует различные налоги и налоговые режимы. Прежде всего речь идет о налоге на добычу полезных ископаемых. С 1 января 2002 г. он введен вместо отчислений на воспроизводство минерально-сырьевой базы, платежей за пользование недрами и акцизов на добычу полезных ископаемых. Главой 26.1 вводится единый сельскохозяйственный налог как особый режим налогообложения сельскохозяйственных товаропроизводителей. Глава 26.2 предусматривает еще один особый налоговый режим - упрощенную систему налогообложения для малого бизнеса. Глава 26.3 определяет единый налог на вмененный доход для отдельных видов деятельности [3, с.112].

Похожие работы

... 70 – Кредит 69-2. Поступление наличных денег в кассу от работников СМП в частичную оплату стоимости льготных путевок отражают записью: Дебет 50 – Кредит 69. Бухгалтерией СМП при учете расчетов с внебюджетными социальными фондами могут быть сделаны также следующие проводки: Дебет 51 – Кредит 69: возврат излишне перечисленных сумм от ФСС РФ (69.1), ПФР (69.2), ФОМС (69.3), ГФЗН (69.4); Дебет ...

... заблаговременно. 2. Актуальные проблемы развития банковской системы России в связи с мировым финансовым кризисом и роль ЦБ РФ в его преодолении 2.1 Денежно-кредитная политика Банка России в условиях рыночной экономики банкнотный эмиссия банковский кризис Сегодня центральные банки предпринимают неординарные эксперименты с денежно-кредитными инструментами и пытаются вытянуть экономику из ...

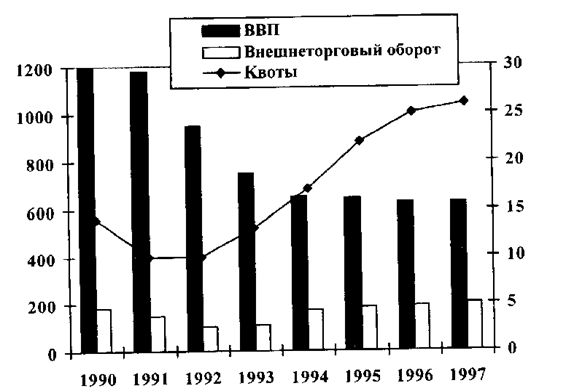

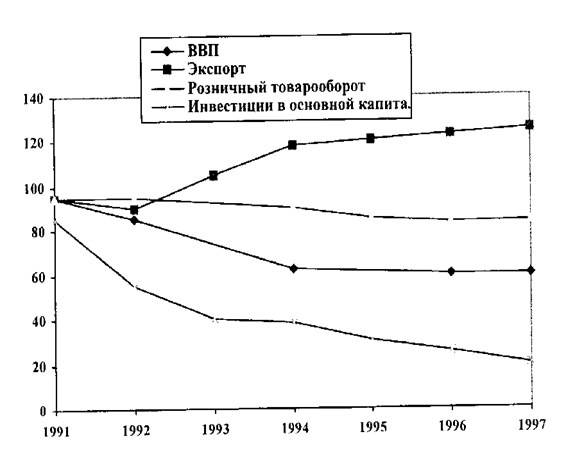

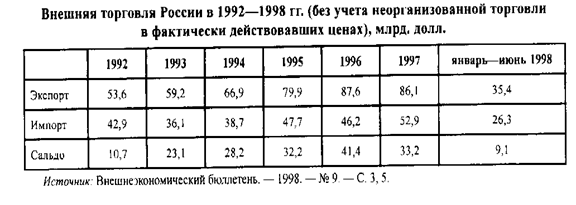

... , но данный процесс может растянуться на многие годы. Поэтому представляется целесообразным на текущем этапе реформирования российской экономики использовать меры государственного регулирования. В условиях растущей интеграции национальных экономик в мировое хозяйство и усиления их открытости значение регулирующих функций национального государства во внешнеэкономической жизни страны возрастает. ...

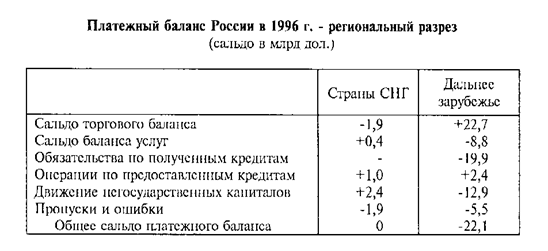

... в относительно уравновешенном состоянии. В свою очередь, равновесие платежей и расчетов способствует стабилизации курса рубля по отношению к национальным валютам стран СНГ. ГЛАВА II ФИНАНСОВО-КРЕДИТНЫЕ СВЯЗИ ПРОМЫШЛЕННЫХ ПРЕДПРИЯТИЙ УГОЛЬНОЙ ПРОМЫШЛЕННОСТИ РОССИИ С УКРАИНОЙ 2.1 ОБЩАЯ ОЦЕНКА ЭКОНОМИЧЕСКОЙ СИТУАЦИИ В УКРАИНЕ Пocлe распада в 1991 г. СССР Украина начала проводить экономические ...

0 комментариев