Навигация

Методы исчисления налогов с юридических лиц

Содержание

Введение

1 Теоретическая часть

1.1 Сущность и значение налога

1.2 Функции налога

1.3 Элементы налогообложения юридических лиц

1.4 Принципы и методы налогообложения юридических лиц

1.5 Методы и способы налогообложения юридических лиц

1.6 Методика расчета косвенных налогов (уплата в момент расходования) с юридических лиц

1.6.1 Налог на добавленную стоимость (НДС)

1.6.2 Акцизы

1.7 Методика расчета прямых налогов с юридических лиц

1.7.1 Налог на прибыль предприятия

1.7.2 Налог на имущество организаций

1.7.3 Транспортный налог

1.7.4 Земельный налог

1.8 Исчисление налога при выполнении обязательств юридическим лицом налогового агента

1.9 Налоговый механизм

2 Практическая часть

2.1 Краткая характеристика предприятия ООО «Техснаб»

2.2 Анализ основных показателей деятельности ООО «Техснаб»

2.3 Расчет основных налогов, уплачиваемых ООО «Техснаб»

2.4Совершенствование российской налоговой системы в налогообложении юридических лиц

Заключение

Список литературы

Введение

Формирование правильной законодательной базы налогообложения юридических лиц – основополагающая задача фискальных органов. Так как основным потоком средств для пополнения федерального бюджета как раз и являются взимаемые налоги с юридических лиц.

В отношении юридических лиц применяют такие налоги как налог на прибыль, НДС, акцизы, налог на имущество организаций, земельный налог, налог на добычу полезных ископаемых, водный налог, государственная пошлина, транспортный налог, сбор за пользование объектами животного мира и за пользование объектами водных биологических ресурсов.

Существуют особенности налогообложения юридических лиц, которые заключаются в следующем:

постановка на учет в налоговых органах предполагает обязанность по уплате налогов и сборов;

предприятие самостоятельно исчисляет и уплачивает налоги;

Предпринимательская деятельность юридических лиц, определение которой дает гражданское законодательство, основывается на осуществлении самостоятельной, проводимой на свой риск деятельности, направленной на систематическое получение прибыли. Прибыль же определяется разностью притока и оттока денежных средств (и иных материальных благ). К последнему (оттоку), с экономической точки зрения, относятся фискальные платежи.

Таким образом, стремление к максимизации конечного финансового результата предпринимательской деятельности юридических лиц включает в том числе задачу оптимизации или планирования размера налоговых платежей государству.

Выбор оптимального сочетания (построения) форм правоотношений, а также возможных вариантов их соотношения в рамках действующего законодательства о налогах и сборах с целью направленного воздействия на элементы налогообложения юридических лиц и предопределения размера налоговых обязательств и определяет, на мой взгляд, сущность налогообложения юридических лиц.

Соответственно, под налогообложением юридических лиц может подразумеваться процесс предопределения и формирования размера налоговых обязательств юридических лиц, осуществляемый посредством выбора оптимального сочетания (построения) различных вариантов осуществления предпринимательской деятельности и размещения активов, направленный на достижение как можно более низкого уровня возникающих при этом налоговых обязательств налогообложения юридических лиц.

Целью написания данной работы является исследование основных методов налогообложения юридических лиц в Российской Федерации.

Основными задачами написания работы являются:

раскрыть особенности налогообложения юридических лиц;

рассмотреть систему налогообложения юридических лиц, применяемую в РФ;

проанализировать методику расчетов налогов, взимаемых с юридических лиц на примере налога на прибыль организаций;

определить порядок уплаты налогов и сборов и взаимоотношения с контролирующим налоговым органом.

Объектом исследования является системы налогообложения, применяемые предприятиями и организациями в РФ.

Предметом является виды налогов, взимаемые с юридических лиц на примере предприятия ООО «Техснаб».

1. Теоретическая часть

1.1 Сущность и значение налога

Согласно действующему законодательству, доходы бюджетов формируются за счёт налоговых и неналоговых видов доходов, а так же за счёт безвозмездных и безвозвратных перечислений.

Однако в настоящее время многие исследователи отмечают, что налоговым поступлениям принадлежит важнейшая роль в формировании бюджетов всех уровней. В связи с этим, уяснение понятия, признаков и классификации налогов приобретает всё большее не только теоретическое, но и практическое значение.

Налоговый кодекс РФ определяет принципы построения налоговой системы, взимания налогов, сборов, пошлин и других платежей, а также права, обязанности и ответственность налогоплательщиков и налоговых органов.

В широком смысле под налогами понимаются обязательные платежи в бюджет, осуществляемые юридическими и физическими лицами.

Все налоги содержат следующие элементы:

- объект налога – это имущество или доход, подлежащие обложению;

- субъект налога – это налогоплательщик, т.е. физическое или юридическое лицо;

- источник налога – т.е. доход, из которого выплачивается налог;

- ставка налога – величина налога с единицы объекта налога;

- налоговая льгота – полное или частичное освобождение плательщика от налога.

Похожие работы

... ) различных вариантов осуществления предпринимательской деятельности и размещения активов, направленный на достижение как можно более низкого уровня возникающих при этом налоговых обязательств налогообложения юридических лиц. Список литературы 1. Налоговый кодекс Российской Федерации. Части I и II. - М.: ИНФРА-М, 2005. - 640 с. 2. Гражданский кодекс РФ: Официальный текст. - М., 2005 3. ...

... . На данной системе находятся все юридические лица, которые не избрали другую систему налогообложения, или для которых установлены ограничения относительно выбора той или другой системы налогообложение. Юридические лица, которые находятся на общей системе, платят такие основные налоги, сборы и другие обязательные платежи: · налог на прибыль предприятий (ставка 25% от базы налогообложения); · ...

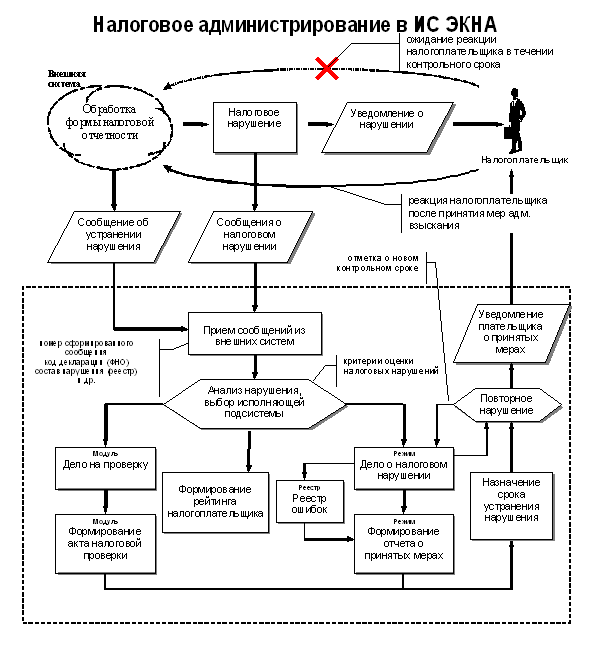

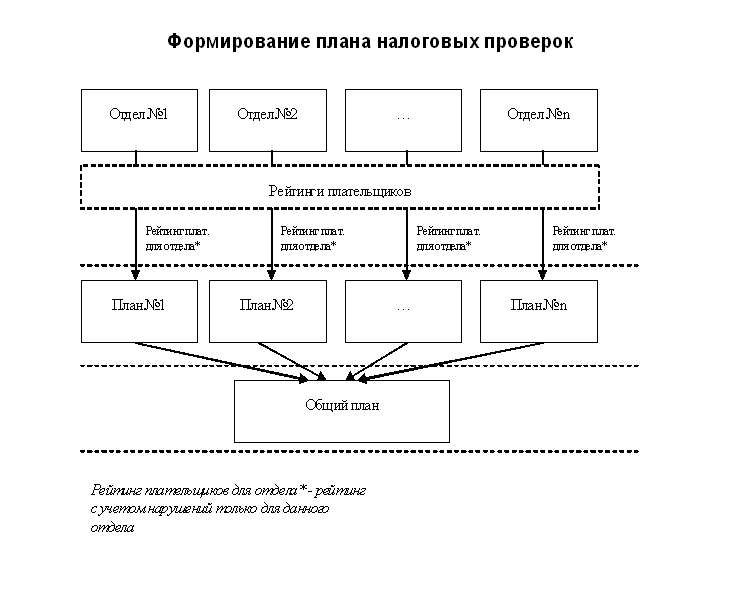

... заявлений на сумму – 176593,7 тысяч тенге. 2.3 Анализ деятельности Налогового управления по Сарыаркинскому району, при осуществление тематических проверок юридических лиц При выявление недоимки налоговый орган решает вопрос о проведение налоговой проверки. Согласно налоговому законодательству налоговые комитеты имеет право на осуществление различных видов налоговых проверок, в частности, ...

... качестве наиболее серьезной из всех налоговых мер, принятых при рассмотрении бюджета на 2000г. в Государственной Думе. Уменьшается по сравнению с 1999г. в доходах Федерального бюджета сумма подоходного налога с физических лиц. Его величина определяется в сумме 23,9 млрд. руб. [См. Таблицу 4]. В соответствии с принятым согласительной комиссией по рассмотрению проекта бюджета на 2000г. решением, ...

0 комментариев