Навигация

Ставки единого социального налога

6. Ставки единого социального налога

Ставки единого социального налога, учитывая целевой характер их использования, предусматривают распределение по соответствующим социальным фондам.

Для основной категории налогоплательщиков-работодателей за исключением организаций, занятых в производстве сельскохозяйственной продукции применяются следующие ставки налога (табл. 1).

Таблица 1

| СТАВКИ ЕДИНОГО СОЦИАЛЬНОГО НАЛОГА ДЛЯ ЛИЦ, ПРОИЗВОДЯЩИХ ВЫПЛАТЫ ФИЗИЧЕСКИМ ЛИЦАМ |

| ||||

| Налоговая база на каждого отдельного работника нарастающим итогом с начала года | В пенсионный фонд | В Фонд социального страхования | В Фонд обязательного медицинского страхования | Итого | |

| федеральные | территориальные | ||||

| До 280 000 руб. | 20,0 % | 2,9 % | 1,1 % | 2% | 26% |

| От 280 001 руб. до 600 000 руб. | 56 000 руб.+ + 7,9 % с суммы, превышающей 280 000 руб. | 8120 руб.+ + 1,0% с суммы, превышающей 280 000 руб. | 3080 руб.+ + 0,6 % с суммы, превышающей 280 000 руб. | 5600 руб.+ + 0,5 % с суммы, превышающей 280 000 руб. | 7280 руб. + +10% с суммы, превышающей 280 000 руб. |

| Свыше 600 000 руб. | 81280 руб.+ + 2,0 % с суммы, превышающей 600 000 руб. | 11320 руб. | 5 000 руб. | 7200 руб. | 104800 руб.+2,0 % с суммы, превышающей 600 000 руб. |

7. Налоговый период

По данному налогу налоговый период определен в один календарный год.

Отчетный период — квартал, полугодие, 9 месяцев, год.

8. Налоговые льготы

Российское налоговое законодательство установило также отельные налоговые льготы по единому социальному налогу.

Одной из важнейших льгот является стимулирование использования труда инвалидов. В связи с этим от уплаты налога освобождаются организации любых организационно-правовых форм — с сумм доходов, не превышающих 100 000 руб. в течение календарного года, начисленных работникам, являющимся инвалидами I, II и III групп.

В этих же целях освобождаются от налогообложения суммы доходов, не превышающие 100 000 руб. в течение налогового периода на каждого отдельного работника, у следующих категорий работодателей.

Во-первых, у общественных организаций инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80 %, и их структурных подразделений.

Во-вторых, у организаций, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, и в которых среднесписочная численность инвалидов составляет не менее 50 %, а доля заработной платы инвалидов в фонде оплаты труда составляет не менее 25 %.

И, в-третьих, учреждения, созданные для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных Целей, а также для оказания правовой и иной помощи инвалидам, Детям-инвалидам и их родителям, единственными собственниками имущества которых являются указанные общественные организации инвалидов.

Вместе с тем, указанные льготы не распространяются на организации, занимающиеся производством или реализацией подакцизных товаров, минерального сырья, других полезных ископаемых, а также ряда других товаров в соответствии с перечнем который утверждается Российским Правительством по представлению общероссийских общественных организаций инвалидов.

Кроме перечисленных льгот, законодательство установило льготу для налогоплательщиков-предпринимателей, являющихся инвалидами I, II и III групп, в части освобождения от налогообложения их доходов от предпринимательской и другой профессиональной деятельности в размере, не превышающем 100 000 руб. в течение налогового периода.

Одновременно с этим, налогоплательщики-предприниматели — инвалиды освобождаются от уплаты налога в части сумм налога, зачисляемого в Фонд социального страхования.

В случаях, если в соответствии с законодательством Российской Федерации иностранные граждане и лица без гражданства, осуществляющие на российской территории деятельность в качестве индивидуальных предпринимателей, не обладают правом на государственное пенсионное, социальное обеспечение, медицинскую помощь за счет средств российского Пенсионного фонда, Фонда социального страхования, фондов обязательного медицинского страхования, то они освобождаются от уплаты налога в части, зачисляемой в соответствующие фонды.

Похожие работы

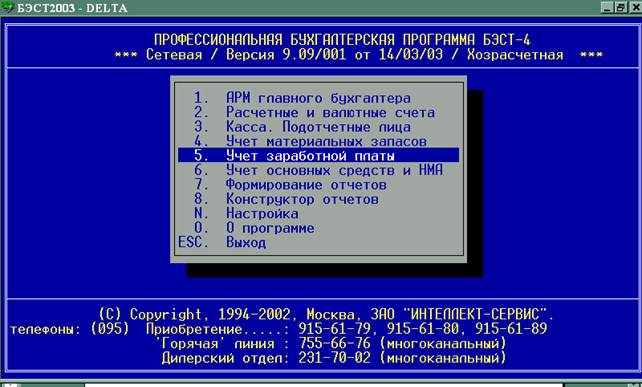

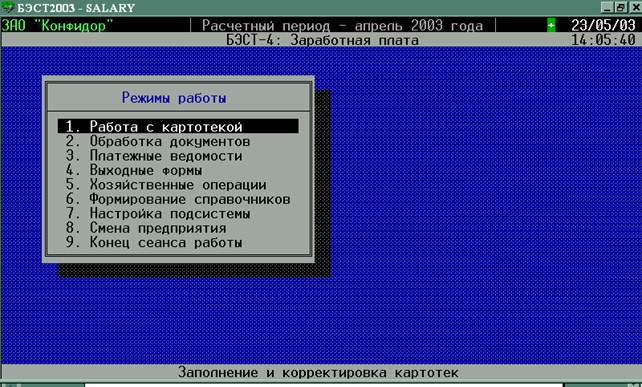

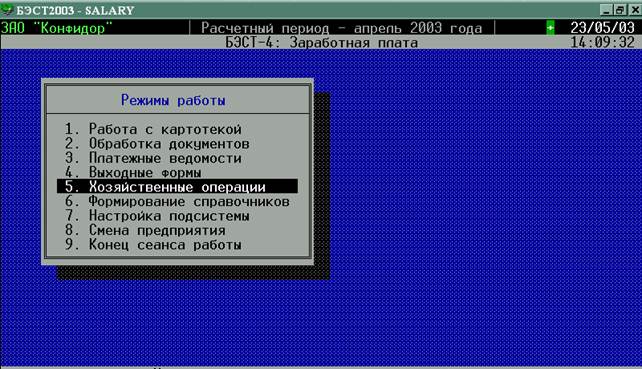

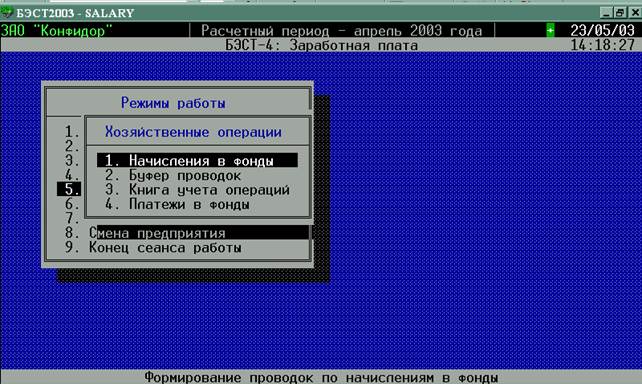

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

... социальными фондами. Эта функция принадлежит государству и полностью им контролируется. Налогоплательщики поэтому не могут нести ответственности за правильность исчисления, полноту и своевременность распределения единого социального налога между фондами, а только лишь за правильность исчисления, полноту и своевременность уплаты самого налога. Указанная проблема возникла по той причине, что глава ...

... страховых взносов на обязательное пенсионное страхование (авансовых платежей по страховым взносам) представляются налогоплательщиком в налоговый орган одновременно с представлением расчетов и (или) налоговой декларации по налогу. 10.Социальная защита населения. 10.1.Взносы в Пенсионный фонд РФ. Одним из компонентов социальной защиты населения выступают взносы в Пенсионный фонд ...

... предпринимателям. Однако, по нашему мнению, выплаты физических лиц по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, осуществляемые в пользу индивидуальных предпринимателей не должны облагаться единым социальным налогом. Иначе, возникнет двойное налогообложение, поскольку индивидуальные предприниматели самостоятельно уплачивают единый ...

0 комментариев