Навигация

Реферат по предмету «НАЛОГИ»

на тему «ЕДИНЫЙ СОЦИАЛЬНЫЙ НАЛОГ »

Москва

2008

1. Роль и значение ЕСН

ЕСН появился в 2002 году, предыдущие отчисления носили не налоговый характер. Фонды (пенсионные и фонд занятости) формировались за счет обязательных отчислений по нормативам работодателями. Тогда руководство могло самостоятельно выбирать банк для зачисления платежей, теперь казначейство регулирует этот процесс. Налоговые службы осуществляют контроль за правильностью зачисления взносов. После ввода ЕСН проверки могут осуществлять налоговые инспекции. Был упразднен фонд занятости. Государство стремилось увеличить число налогоплательщиков и снизить платежи. Однако число платежей сейчас 7. Плюсом является то, что налогоплательщики сдают отчетность в налог. инспекцию. Исключение – фонд социального страхования ( налогоплательщики сдают отчетность туда сами, но в связи с заинтересованностью по выплатам по беременности и другим причинам).

Доходы от ЕСН – 13-15% от всех налогов в бюджет.

2. Экономическое содержание

Основное предназначение этого налога состоит в том, чтобы обеспечить мобилизацию средств для реализации права граждан России на государственное пенсионное и социальное обеспечение и медицинскую помощь. Единый социальный налог введен в действие с 1 января 2001 г. и заменил собой действовавшие ранее отчисления в три государственных внебюджетных социальных фонда: Пенсионный, Фонд социального страхования и фонды обязательного медицинского страхования. При этом следует отметить, что замена отчислений на единый социальный налог не отменила целевого назначения налога.

Законодательная база - Налоговый кодекс РФ, часть 2, глава 24.

3. Налогоплательщики

Определение налогоплательщиков единого социального налога имеет особо важное значение, поскольку в отличие от большинства других видов налогов ставки уплаты этого налога в значительной мере зависят от категорий налогоплательщиков.

В первую очередь, налогоплательщиками этого налога являют работодатели, которые производят выплаты наемным работника. В их число входят организации, индивидуальные предприниматели, крестьянские (фермерские) хозяйства. В дальнейшем эта группа будет именоваться как налогоплательщики-работодатели.

Ко второй категории относятся индивидуальные предприниматели, родовые, семейные общины малочисленных народов Севера занимающиеся традиционными отраслями хозяйствования, крестьянские (фермерские) хозяйства, а также адвокаты. В отличие от первой группы, входящие во вторую группу выступают таковыми как индивидуальные получатели доходов от предпринимательской или другой профессиональной деятельности без выплаты заработной платы наемным работникам. В дальнейшем они будут именоваться как налогоплательщики-предприниматели.

На практике нередки случаи, когда один и тот же налогоплательщик одновременно может относиться сразу к обеим категориям налогоплательщиков. В этом случае он является отдельным налогоплательщиком по каждому отдельно взятому основанию.

Одновременно с этим организации и индивидуальные предприниматели, переведенные в соответствии с действующим законодательством на уплату налога на вмененный доход для определенных видов деятельности, не являются налогоплательщиками единого социального налога в части доходов, которые они получают от осуществления этих видов деятельности.

Наглядно виды налогоплательщиков ЕСН отображены на рис. 9.

4. Объект налогообложения

Для налогоплательщиков-работодателей объектом налогообложения определены начисляемые им выплаты, вознаграждения и другие доходы, в том числе вознаграждения по договорам гражданско-правового характера, связанные с выполнением работ или оказанием услуг, и по авторским и лицензионным договорам, а также выплаты в виде материальной помощи и иные безвозмездные выплаты

Вместе с тем следует отметить, что все перечисленные выше выплаты, доходы и вознаграждения могут и не являться объектом налогообложения, если они произведены из прибыли, остающейся в распоряжении организации. Эту особенность следует учитывать при формировании налоговой базы по ЕСН.

Объектом обложения для налогоплательщиков-предпринимателей являются доходы от предпринимательской или другой профессиональной деятельности за вычетом расходов, связанных с их извлечением. Индивидуальные предприниматели, применяют упрощенную систему налогообложения или уплачивающие единый налог на вмененный доход, единый сельскохозяйственный налог освобождены от уплаты ЕСН, за исключением пенсионных взносов, направляемых на страховую и накопительную часть пенсии.

5. Налоговая база

Исходя из установленного законодательством объекта обложения, соответственно определяется и налоговая база. Для налогоплательщиков-работодателей, налоговую базу формируют:

- любые вознаграждения и выплаты, осуществляемые в соответствии с трудовым законодательством наемным работникам;

- вознаграждения по договорам гражданско-правового характера, предметом которых является выполнение работ (оказание услуг);

- вознаграждения по авторским и лицензионным договорам;

- выплаты в виде материальной помощи или иные безвозмездные выплаты.

При определении налоговой базы учитываются любые доходы, начисленные работодателями работникам в денежной или натуральной формах, в виде предоставленных работникам материальных, социальных или других благ или в виде иной материальной выгоды, за исключением не подлежащих обложению доходов, перечень которых будет рассмотрен отдельно.

Налогоплательщики-работодатели при исчислении единого социального налога должны определять налоговую базу отдельно по каждому работнику в течение всего налогового периода с начала Налогового периода по истечении каждого месяца нарастающим итогом.

Налоговая база налогоплательщиков-предпринимателей определяется как сумма доходов, являющихся объектом обложения, которые ими получены за налоговый период как в денежной, так и в натуральной форме от предпринимательской или другой профессиональной деятельности в России за вычетом расходов, связанных с их извлечением.

Перечень, порядок применения и размеры этих вычетов полностью совпадают с перечнем, порядком и размером профессиональных налоговых вычетов, осуществляемых при исчислении налога на доходы физических лиц.

Доходы, полученные работниками в натуральной форме в виде товаров, работ или услуг должны быть учтены в составе налогооблагаемых доходов в стоимостном выражении. Их стоимость определяется на день получения данных доходов по ст. 40 НК РФ исходя из их рыночных цен или тарифов. При этом в стоимость товаров, работ и услуг должна быть включена соответствующая сумма налога на добавленную стоимость, налога с продаж, а для подакцизных товаров — и соответствующая сумма акцизов.

Похожие работы

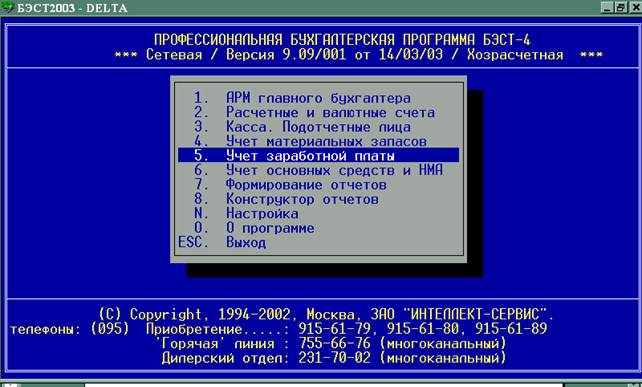

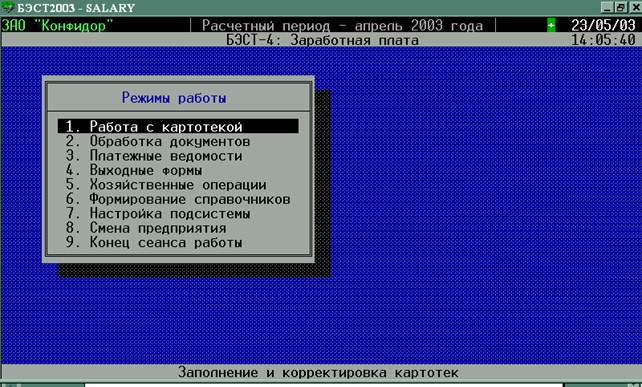

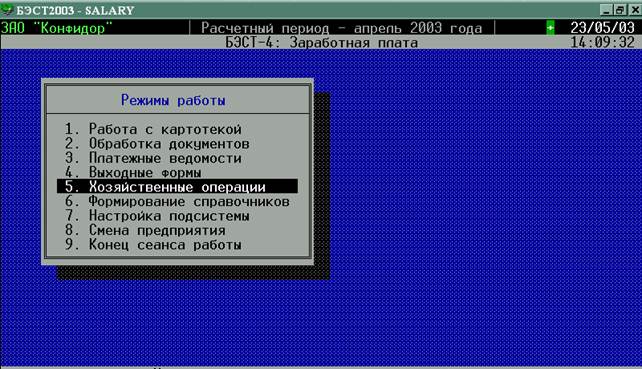

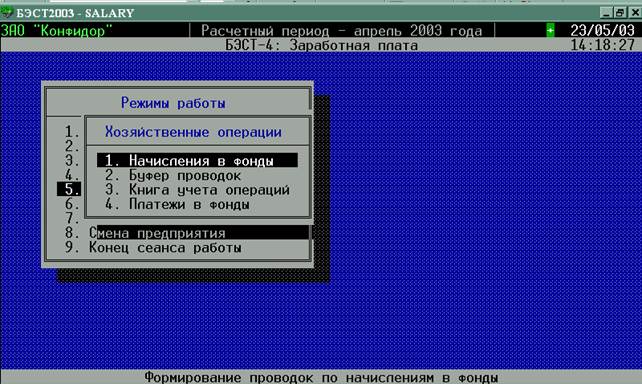

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

... социальными фондами. Эта функция принадлежит государству и полностью им контролируется. Налогоплательщики поэтому не могут нести ответственности за правильность исчисления, полноту и своевременность распределения единого социального налога между фондами, а только лишь за правильность исчисления, полноту и своевременность уплаты самого налога. Указанная проблема возникла по той причине, что глава ...

... страховых взносов на обязательное пенсионное страхование (авансовых платежей по страховым взносам) представляются налогоплательщиком в налоговый орган одновременно с представлением расчетов и (или) налоговой декларации по налогу. 10.Социальная защита населения. 10.1.Взносы в Пенсионный фонд РФ. Одним из компонентов социальной защиты населения выступают взносы в Пенсионный фонд ...

... предпринимателям. Однако, по нашему мнению, выплаты физических лиц по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, осуществляемые в пользу индивидуальных предпринимателей не должны облагаться единым социальным налогом. Иначе, возникнет двойное налогообложение, поскольку индивидуальные предприниматели самостоятельно уплачивают единый ...

0 комментариев