Навигация

Расчет налоговой нагрузки

3.2 Расчет налоговой нагрузки

Различие методик определения уровня налоговой нагрузки проявляется в основном в использовании того или иного количества налогов, включаемых в расчет налоговой нагрузки, а также в способе определения интегрального показателя, с которым сравнивается общая сумма налогов за расчетный период. Основная идея каждой методики проявляется в том, чтобы сделать интегральный показатель налоговой нагрузки экономического субъекта универсальным, позволяющим сравнивать уровень налогообложения в различных отраслях народного хозяйства.

Проведем расчет налоговой нагрузки по ООО «ОптХозТорг» используя три метода: методику Департамента налоговой политики Министерства финансов РФ, методику М. И. Крейниной и методику Е. А. Кировой.

В соответствии с методикой, разработанной специалистами Департамента налоговой политики Министерства Финансов Российской Федерации, предлагается оценивать тяжесть налогового бремени отношением всех уплачиваемых налогов к выручке от реализации продукции (работ, услуг) включая выручку от прочей реализации:

НБ = (Нобщ/Вобщ)·100 %,

где НБ - налоговое бремя; Нобщ - общая сумма налогов; Вобщ - общая сумма выручки от реализации.

Расчеты оформим в таблице 4.

Таблица 4 - Расчет налоговой нагрузки по методике Департамента налоговой политики Министерства финансов РФ

| Наименование показателя | 1-й кв. | 2-й кв. | 3-й кв. | 4-й кв. |

| 1. Выручка, тыс. руб. | 1845 | 1784 | 1947 | 2215 |

| 2. Общая сумма налогов, тыс. руб. | 80 | 80 | 81 | 87 |

| 3. Налоговое бремя, % | 4,34 | 4,48 | 4,16 | 3,93 |

Показатель налогового бремени, рассчитанный в соответствии с этой формулой, позволяет определить долю налогов в выручке от реализации, однако он не характеризует влияние налогов на финансовое состояние экономического субъекта, поскольку не учитывает отношение каждого налога к выручке от реализации.

Методика определения налоговой нагрузки, разработанная М. Н. Крейниной, заключается в сопоставлении налога и источника его уплаты. Каждая группа налогов в зависимости от источника, за счет которого уплачиваются налоги, имеет свой критерий оценки тяжести налогового бремени. Для проведения расчетов по этой методике используют формулу:

НБ = (В - Ср - ПЧ)/(В - Ср) х 100 %,

где НБ - налоговое бремя; В - выручка от реализации; Ср - затраты на производство реализованной продукции (работ, услуг) за вычетом косвенных налогов; Пч - фактическая прибыль, остающаяся после уплаты налогов в распоряжении экономического субъекта.

Расчеты оформим в таблице 5.

Таблица 5 - Расчет налоговой нагрузки по методике, разработанной М. Н. Крейниной

| Наименование показателя | 1-й кв. | 2-й кв. | 3-й кв. | 4-й кв. |

| 1. Выручка, тыс. руб. | 1845 | 1784 | 1947 | 2215 |

| 2. Затраты на производство реализованной продукции за вычетом косвенных налогов, тыс. руб. | 1690 | 1445 | 1763 | 1841 |

| 3 Прибыль, остающаяся после уплаты налогов, тыс. руб. | 12 | 8 | 9 | 14 |

| 4 Налоговое бремя, % [(стр.1-стр.2-стр.3)/(стр.1-стр.2)·100] | 92,26 | 97,64 | 95,11 | 96,26 |

Интегральным показателем в данной методике выступает прибыль экономического субъекта, к которой приводится сумма всех налогов. Данные формулы показывают во сколько раз суммарная величина уплаченных налогов отличается от прибыли. Данная методика представляется действенным средством анализа воздействия прямых налогов на финансовое состояние экономического субъекта. При таком подходе недооценивается влияние косвенных налогов на финансовое состояние экономического субъекта. Поэтому применение этой методики должно обязательно происходить в сочетании с оценкой влияния косвенных налогов на налоговую нагрузку экономического субъекта.

Методика разработана доктором экономических наук Е. А. Кировой, которая считает, что некорректно применять такой показатель, как выручка от реализации в качестве базы для исчисления налоговой нагрузки на экономический субъект. Автор методики предлагает различать два показателя, характеризующих налоговую нагрузку экономического субъекта: абсолютный и относительный. Абсолютная налоговая нагрузка- это налоги и сборы, подлежащие перечислению в бюджет, т. е. абсолютная величина налоговых обязательств перед бюджетом. Абсолютный показатель налоговой нагрузки не отражает напряженности налоговых обязательств экономического субъекта, поэтому дополнительно рассчитывается показатель относительной налоговой нагрузки. Относительная налоговая нагрузка экономического субъекта - это отношение абсолютной налоговой нагрузки к вновь созданной стоимости, т. е. доля налогов с учетом недоимки и пеней во вновь созданной стоимости. Источником уплаты налоговых платежей (как и в предыдущих методиках) является добавленная стоимость-стоимость товаров, работ и услуг за вычетом промежуточного потребления. Вновь созданная стоимость рассчитывается по следующим формулам:

ВСС = ОТ + СО + П,

где ВСС - вновь созданная стоимость; ОТ - оплата труда; СО - отчисления на социальные нужды; П -прибыль с учетом налоговых платежей; НП - налоговые платежи.

Относительная налоговая нагрузка рассчитывается по формуле:

Дн = (НП + СО)/ВСС·100 %,

где Дн - относительная налоговая нагрузка.

Расчеты оформим в таблице 6.

Таблица 6 - Расчет налоговой нагрузки по методике, разработанной Е. А. Кировой

| Наименование показателя | 1-й кв. | 2-й кв. | 3-й кв. | 4-й кв. |

| 1. Оплата труда, тыс. руб. | 41,15 | 42,41 | 39,05 | 45,18 |

| 2. Отчисления на социальные нужды, тыс. руб. | 8,10 | 11,03 | 10,15 | 11,75 |

| 3. Прибыль с учетом налоговых платежей, тыс. руб. | 17 | 15 | 19 | 21 |

| 4. Вновь созданная стоимость, тыс. руб. (стр. 1+стр.2+стр.3) | 66,25 | 68,44 | 68,20 | 77,93 |

| 5. Налоговые платежи, тыс. руб. | 80 | 80 | 81 | 87 |

| 6. Относительная налоговая нагрузка, % [(стр.5+стр.2):стр.4·100] | 133,0 | 133,0 | 133,6 | 126,7 |

Достоинством данной методики является то, что она позволяет сравнивать конкретную налоговую нагрузку на конкретные экономические субъекты вне зависимости от их отраслевой принадлежности, поскольку налоговые платежи соотносятся именно с вновь созданной стоимостью, налоговое бремя оценивается относительно источника уплаты налогов. Однако эта методика не учитывает влияние таких показателей, как фондоемкость, трудоемкость, рентабельность, оборачиваемость оборотных активов и не позволяет прогнозировать изменение деловой активности экономического субъекта в зависимости от изменения количества налогов, налоговых ставок и льгот.

В следующей таблице 7 проведем расчет динамики коэффициента эффективности К1.

Таблица 7 - Динамика коэффициента эффективности К1

| № п/п | Наименование показателя | 1-й кв. | 2-й кв. | 3-й кв. | 4-й кв. |

| 1. | Выручка, тыс. руб. | 4216 | 3845 | 4076 | 4380 |

| 2. | Налоги, тыс. руб. (стр.3+стр.4) | 271 | 284 | 288 | 296 |

| 3. | - постоянные налоговые платежи, тыс. руб. | 187 | 188 | 192 | 191 |

| 4. | - переменные налоговые платежи, тыс. руб. | 84 | 96 | 96 | 105 |

| 5. | Коэффициент общий (стр.2 : стр. 1 х 100) | 6,43 | 7,39 | 7,07 | 6,76 |

| 6. | Коэффициент по постоянным платежам (стр. 3: стр.1 х100) | 4,44 | 4,89 | 4,71 | 4,36 |

| 7. | Коэффициент по переменным платежам (стр. 4 : стр.1 х 100) | 1,99 | 2,50 | 2,36 | 2,40 |

![]() , где

, где

![]() -общая сумма начисленных налоговых платежей, за исключением НДФЛ начисленного налоговыми агентами;

-общая сумма начисленных налоговых платежей, за исключением НДФЛ начисленного налоговыми агентами;

![]() -сумма выручки брутто (Оборот по Кт счета 90/1 «Продажи»).

-сумма выручки брутто (Оборот по Кт счета 90/1 «Продажи»).

Постоянные налоговые платежи включает отчисления в Пенсионный фонд и налог на имущество, а переменные – НДС, налог на прибыль.

Таким образом, общий коэффициент эффективности по кварталам отчетного года имеет значения от 6,43 до 7,39%

Изучение действующего в ООО «ОптХозТорг» порядка налогового учета, показало, что в целом организация осуществляла расчет и уплату ЕСН в соответствии с Налоговым кодексом РФ.

Заключение

Единым социальным налогом установлен единый порядок исчисления и налоговой базы по платежам в социальные формы. В курсовой работы был изучен порядок расчета и уплату Единого социального налога в соответствии с действующим законодательством. Объектом исследования курсовой работы является общество с ограниченной ответственностью «ОптХозТорг».

При проверке порядка исчисления и уплаты Единого социального налога организацией установлено: ставки налогов и платежей применяются верно, налоговые декларации и расчеты по авансовым платежам сдаются в Межрайонную инспекцию № 4 в установленные законодательством сроки. Однако, выявлены следующие нарушения в части расчета налоговой базы:

- в нарушение ст. 237 Налогового кодекса Российской Федерации налоговая база по единому социальному налогу была занижена на 16520 руб. на сумму путевки, которой премировали начальника коммерческого отдела

При проверке установлено, что ставки налогов и платежей применяются верно. При определении налоговой базы учитываются любые выплаты и вознаграждения вне зависимости от формы, в которой осуществляются данные платежи. Недоплата налога составила 4295,2 руб.

- в нарушение п. 1 ст. 238 Налогового кодекса Российской Федерации налоговая база по единому социальному налогу была завышена на сумму 20000 руб., направленную на получение главным бухгалтером высшего образования. В соответствии с пп.2 п.1 ст. 238 Налогового кодекса Российской Федерации не подлежат обложению единым социальным налогом суммы, являющиеся возмещением расходов на повышение профессионального уровня работников. Переплата налога составила 5200 руб.

В связи этим бухгалтеру организации необходимо рекомендовать:

- при определении налоговой базы учитывать любые выплаты и вознаграждения вне зависимости от формы, в которой осуществляются данные платежи на основании ст. 237 Налогового кодекса Российской Федерации;

- не облагать ЕСН суммы, являющиеся возмещением расходов на повышение профессионального уровня работников на основании п. 1 ст. 238 Налогового кодекса Российской Федерации.

Библиографический список

1. Гражданский кодекс Российской Федерации : в 3 ч. - М. : Юрайт-М, 2008. -462с.

2. Налоговый кодекс РФ. - В 2 Ч.; Ч. 1, 2: сер. Кодексы Российской Федерации; по сост. на 15 ноября 2008 г. - Омега Л., 2008. - 720 с

3. О внесении изменений в отдельные законодательные акты Российской Федерации в связи с совершенствованием государственного управления в области таможенного дела: федер. закон от 26.06.2008 № 103-ФЗ /http://base consultant.ru/.

4. О внесении изменений в Федеральный закон "О концессионных соглашениях" и отдельные законодательные акты Российской Федерации» федер. закон от 30.06.2008 № 108-ФЗ /http://base consultant.ru/.

5. О внесении изменений в главы 21, 23, 24, 25 и 26 части второй Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации о налогах и сборах: федер. закон от 22.07.2008 № 158-ФЗ /http://base consultant.ru/.

6. Положение по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98: утв. приказом Министерства финансов РФ от 09 декабря 1998г. №60Н // Экономика и жизнь. - 1999. - №3. - С.24.

7. Положение по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008: утв. приказом Министерства финансов РФ 05.10.2008 № 106н // Бюллетень нормативных актов федеральных органов исполнительной власти. - 2008. - №44.

8. Об утверждении форм документов, используемых налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах: приказ МНС РФ от 31.05.2007 № ММ-3-06/338@ // Бюллетень нормативных актов федеральных органов исполнительной власти. – 2007. - № 34.

9. Андреев, И. М. практика применения специальных налоговых режимов И. М. Андреев // Налоговый вестник. – 2007. - № 2. - С.89-94.

10. Акинин, П.В. Налоги и налогообложение: учеб. пособие / П.В. Акинин, Е.Ю. Жидкова. – М.: Эксмо, 2008. – 496 с.

11. Глебова, О. П.Налоговая учетная политика на 2008 год / О. П. Глебова // Российский налоговый курьер. - 2008. - N 1-2. - С.101-109.

12. Джальчинов, Д. Л. Признаки уклонения от уплаты налогов: оценка в арбитражной практике / Д. Л. Джальчинов // Бухгалтерский учет. - 2008. - N 7. - С.56-61.

13. Единый социальный налог (глава 24 НК РФ) // Учет и анализ торговой деятельности. - 2008. - N 1-2. - С.63-64.

14. Комарова, Л. В. ЕСН с выплат работникам / Л. В. Комарова // Российский налоговый курьер. - 2008. - N 5. - С.28-29.

15. Конева, О.В. Основы налогообложения : учеб. пособие / О. В. Конева, Краснояр. гос. торг.- экон.ин-т. - Красноярск, 2007.-102 с.

16. Лермонтов, Ю. М.Обособленные подразделения: вопросы налогообложения / Ю. М. Лермонтов // Бухгалтерский учет. - 2008. - N 1. - С.24-27.

17. Лукаш, Ю.А. Как законно уменьшить налоги фирмы. Плюсы и минусы различных схем ухода от налогов / Ю.А. Лукаш. – 5- е изд., перераб. и доп. – М.: ГРроссМедиа: РОСБУХ, 2008. – 432 с.

18. Миляков, Н. В. Налоги и налогообложение : учеб.-метод. пособие / Н. В. Миляков. - М.: ИНФРА-М, 2006. – 400 с.

19. Молчанов, С.С. Налоги: расчет и оптимизация / С.С. Молчанов. – М.: Эксмо, 2007. – 512 с.

20. Оптимизация и минимизация налогообложения: готовые способы экономии / под ред. С. В. Белоусовой. – М.: Вершина, 2007.-160 с

21. Оформление курсовых и выпускных квалификационных работ. Методические указания для студентов всех форм обучения. Красноярск. – 2007г.

22. Соколов, М. Налоговая нагрузка и ее регулирование / М. Соколов // Экономист. - 2008. - N 3. - С.54-63.

23. Тарасова, В. Ф. Налоги и налогообложение : учеб. пособие по специальности "Финансы и кредит" / В. Ф. Тарасова, Л. Н. Семыкина, Т. В. Сапрыкина. - 3-еизд., перераб. - М. : КноРус, 2007. - 320 с.

24. Шилова, Л. А. Камеральная проверка отчетности по ЕСН и взносам в ПФР / Л. А. Шилова // Российский налоговый курьер. - 2008. - N 1-2. - С.50-53.

Приложения

Приложение А – Налоговый паспорт организации

Приложение Б – Приказ об утверждении учетной политики организации;

Приложение В – Учетная политика ООО «ОптХозТорг» для целей бухгалтерского учета;

Приложение Г – Учетная политика ООО «ОптХозТорг» для целей налогового учета;

Приложение Д – Налоговая декларация по единому социальному налогу.

Похожие работы

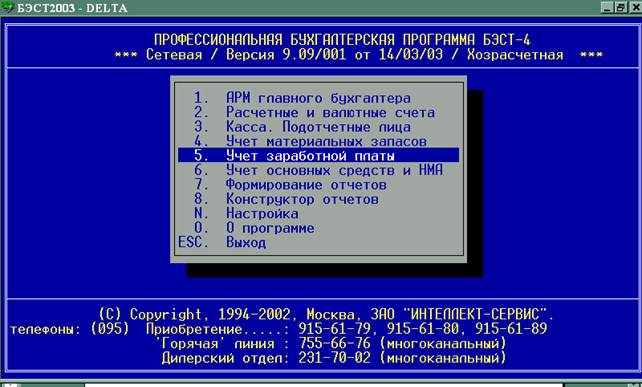

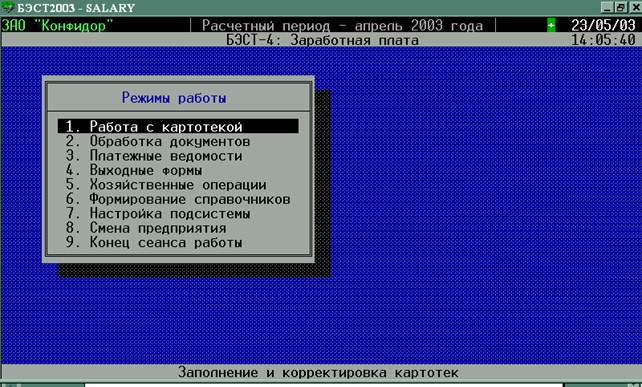

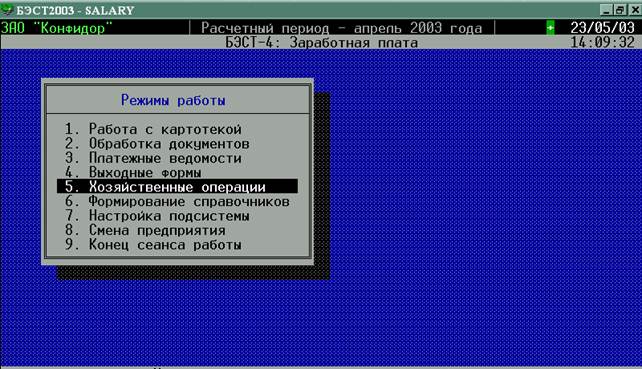

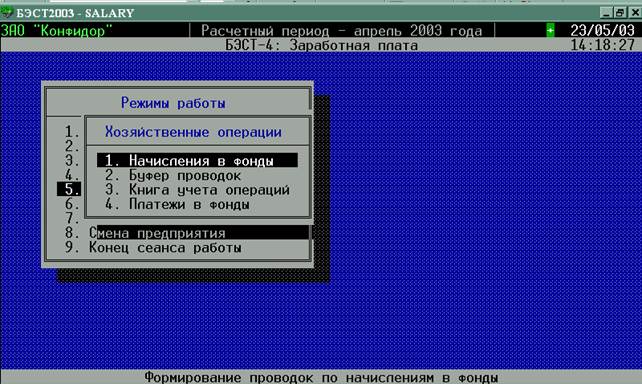

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

... социальными фондами. Эта функция принадлежит государству и полностью им контролируется. Налогоплательщики поэтому не могут нести ответственности за правильность исчисления, полноту и своевременность распределения единого социального налога между фондами, а только лишь за правильность исчисления, полноту и своевременность уплаты самого налога. Указанная проблема возникла по той причине, что глава ...

... страховых взносов на обязательное пенсионное страхование (авансовых платежей по страховым взносам) представляются налогоплательщиком в налоговый орган одновременно с представлением расчетов и (или) налоговой декларации по налогу. 10.Социальная защита населения. 10.1.Взносы в Пенсионный фонд РФ. Одним из компонентов социальной защиты населения выступают взносы в Пенсионный фонд ...

... предпринимателям. Однако, по нашему мнению, выплаты физических лиц по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, осуществляемые в пользу индивидуальных предпринимателей не должны облагаться единым социальным налогом. Иначе, возникнет двойное налогообложение, поскольку индивидуальные предприниматели самостоятельно уплачивают единый ...

0 комментариев