Навигация

Методика налоговой проверки

2.2 Методика налоговой проверки

В процессе проведения проверки сотрудники налоговой инспекции на основе, имеющейся в инспекции информации о деятельности налогоплательщика, данных из предоставленных им документов, материалов, полученных в ходе проверочных действий:

- анализируют всю имеющуюся информацию о деятельности проверяемого налогоплательщика;

- выявляют несоответствия в содержании исследуемых документов, факты нарушения порядка ведения бухгалтерского учета, составления налоговых деклараций и анализируют влияние указанных нарушений на формирование налоговой базы;

- формируют доказательственную базу по фактам выявленных налоговых правонарушений;

- производят исчисление сумм не уплаченных налогоплательщиком налогов и пени и формулируют предложения о привлечении налогоплательщика к ответственности за совершение налоговых правонарушений, а также об устранении выявленных нарушений.

Во время проведения у него выездной налоговой проверки налогоплательщик не должен забывать о том, что в соответствии с п. I ст. 23 НК РФ он, в частности, обязан:

- представлять налоговым органам и их должностным лицам в случаях, предусмотренных НК РФ, документы, необходимые для исчисления и уплаты налогов;

- выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей;

- представлять налоговому органу необходимую информацию и документы в случаях и порядке, предусмотренных НК РФ.

Соответственно, невыполнение налогоплательщиком этих обязанностей (отказ от представления документов или дачи пояснений, воспрепятствование доступу проверяющих в помещение или на территорию налогоплательщика и т.п.) само по себе уже свидетельствует о том, что плательщик склонен к нарушениям налогового законодательства.

К основным методам проверки взаимосвязанных документов относятся следующие:

1) встречная проверка — заключается в сопоставлении разных экземпляров одного и того же документа;

2) взаимный контроль — заключается в сопоставлении самых различных документов, прямо или косвенно отражающих проверяемую хозяйственную операцию.

Ситуации эффективного использования метода встречной проверки:

1) когда преступники уничтожили «свой» экземпляр документа, а другие экземпляры сохранились;

2) когда в результате совершения подлога появились расхождения в содержании разных экземпляров одного и того же документа или его частей.

В зависимости от вида установленных признаков подлога могут применяться следующие методы взаимного контроля:

• сквозной анализ документов — позволяющий установить разрыв в «цепочке» документов. Он бывает прямым - при котором проверка осуществляется от источника возникновения изъятия ценностей (совершение налогового преступления) к факту самого преступного действия, и обратным при котором проверка проводится от факта преступного действия к источнику возникновения возможности совершения этого действия;

• комбинированный анализ имеющихся документов — позволяющий установить противоречия в содержании взаимосвязанных документов. Он бывает полным и локальным.

Полный предполагает поэтапный анализ всех связанных друг с другом документов, последовательно отражающих движение ценностей, что позволяет установить несоответствие по всей цепочке документов.

Локальный позволяет установить несоответствие документов в отдельном звене. Данный метод применяется для выявления всего масштаба злоупотреблений, когда установлен конкретный алгоритм несоответствий.

Основными приемами метода взаимного контроля являются:

1. Сопоставление данных документов, отражающих выдачу денежных средств и материальных ценностей, с данными документов, являющихся основными для исчисления и выплаты денежных сумм или выдачи материальных ценностей.

2. Сопоставление данных документов, непосредственно отражающих операцию получения выдач и товарно-материальных ценностей, с данными документов, отражающих совершение других операций, связанных с первой.

3. Проверка соответствия данных учетных регистров данным первичных документов.

4. Сопоставление данных приходно-расходных документов, непосредственно отражающих движение ценностей, с данными других документов, отражающих те же операции, но в других аспектах.

5. Сопоставление бухгалтерских документов с любыми другими небухгалтерскими документами, отражающими отдельную операцию (с картотеками склада, производства, технологическими картами, транспортными документами, пропусками и т.д.).

6. Сопоставление данных бухгалтерского учета с данными управленческого (оперативного) учета.

Проверим правильность расчета налогооблагаемых баз и сумм начисленных налогов в таблице 3.

аблица 3 - Рабочая таблица налогового инспектора проверки правильности налогооблагаемых баз и сумм начисленных налогов ООО «ОптХозТорг» за 2008 год

| Налог | Налогооблагаемая база | Ставка налога, % | Сумма налога | Отклонение (+)-завышение (-)-занижение | |||

| По данным бух. учета предприятия | В соответствии с законодатель- ством | По данным бух. учета предприятия | В соответствии с законодатель-ством | Налого облагаемая база | Сумма налога | ||

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Единый социальный налог из него: | 349447 | 345967 | 26 | 90856 | 89951 | -3480 | -905 |

| Федеральный бюджет | 349447 | 345967 | 20 | 69889 | 69163 | -3480 | -696 |

| Фонд социального страхования | 349447 | 345967 | 2,9 | 10134 | 10033 | -3480 | -101 |

| Федеральный и территориальный фонды ОМС | 349447 349477 | 345967 345967 | 1,1 2,0 | 3844 6989 | 3806 6919 | -3480 -3480 | -38 -70 |

При проверке установлено, что ставки налогов и платежей применяются верно. При определении налоговой базы допущены следующие ошибки:

- в нарушение ст. 237 Налогового кодекса Российской Федерации налоговая база по единому социальному налогу была занижена на 16520 руб. на сумму путевки, которой премировали начальника коммерческого отдела.

При определении налоговой базы учитываются любые выплаты и вознаграждения вне зависимости от формы, в которой осуществляются данные платежи. Недоплата налога составила 4295,2 руб.

- в нарушение п. 1 ст. 238 Налогового кодекса Российской Федерации налоговая база по единому социальному налогу была завышена на сумму 20000 руб., направленную на получение главным бухгалтером высшего образования. В соответствии с пп.2 п.1 ст. 238 Налогового кодекса Российской Федерации не подлежат обложению единым социальным налогом суммы, являющиеся возмещением расходов на повышение профессионального уровня работников. Переплата налога составила 5200 руб.

Таблица 3 - Рабочая таблица аудитора проверки соответствия аналитического и синтетического учета расчетов по социальному страхованию и обеспечению Главной книге

| Наименование | Начислено налога по данным | Перечислено налога по данным | ||||||

| Индивидуальных карточек учета | Накопительной сводной ведомости | Главной книги | Отклонение | Журнала- ордера № 2 | Накопительной сводной ведомости | Главной книги | Отклонение | |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Федеральный бюджет | 69889 | 69889 | 69889 | - | 66300 | 66300 | 66300 | - |

| Фонд социального страхования | 10134 | 10134 | 10134 | - | 8551 | 8551 | 8551 | - |

| Федеральный фонд мед. страхования | 3844 | 3844 | 3844 | - | 2543 | 2543 | 2543 | - |

| Территориальный фонд мед. страхования | 6989 | 6989 | 6989 | - | 4230 | 4230 | 4230 | - |

Таким образом, при проверке порядка исчисления и уплаты Единого социального налога организацией установлено: ставки налогов и платежей применяются верно, налоговые декларации и расчеты по авансовым платежам сдаются в Межрайонную инспекцию № 4 в установленные законодательством сроки.

Глава 3 Обобщение результатов налоговой проверки

Похожие работы

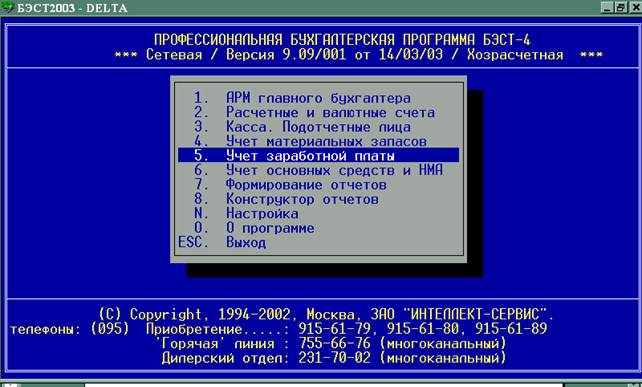

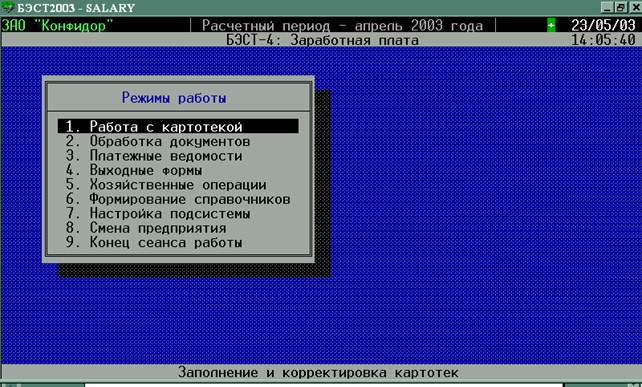

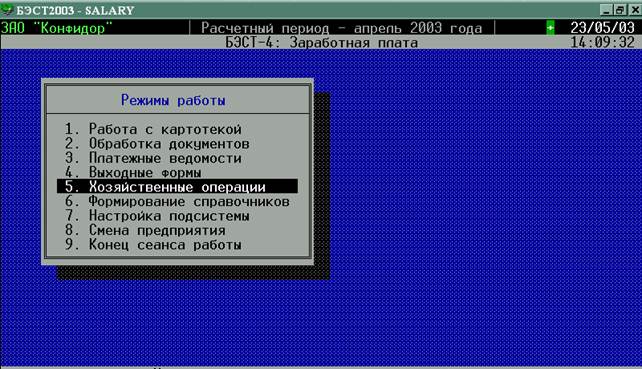

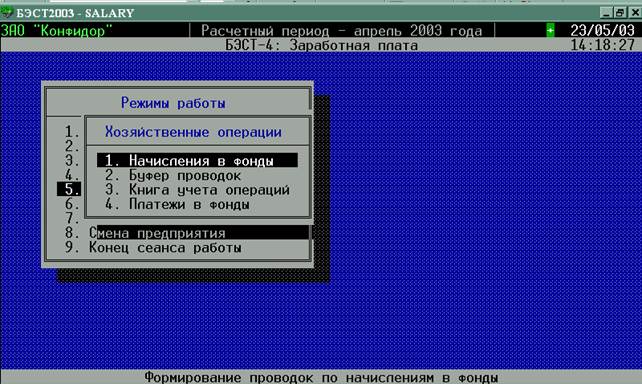

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

... социальными фондами. Эта функция принадлежит государству и полностью им контролируется. Налогоплательщики поэтому не могут нести ответственности за правильность исчисления, полноту и своевременность распределения единого социального налога между фондами, а только лишь за правильность исчисления, полноту и своевременность уплаты самого налога. Указанная проблема возникла по той причине, что глава ...

... страховых взносов на обязательное пенсионное страхование (авансовых платежей по страховым взносам) представляются налогоплательщиком в налоговый орган одновременно с представлением расчетов и (или) налоговой декларации по налогу. 10.Социальная защита населения. 10.1.Взносы в Пенсионный фонд РФ. Одним из компонентов социальной защиты населения выступают взносы в Пенсионный фонд ...

... предпринимателям. Однако, по нашему мнению, выплаты физических лиц по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, осуществляемые в пользу индивидуальных предпринимателей не должны облагаться единым социальным налогом. Иначе, возникнет двойное налогообложение, поскольку индивидуальные предприниматели самостоятельно уплачивают единый ...

0 комментариев