Навигация

Когда страны выкупают долг по рыночной цене, они платят за «усредненный» долг, а избавляются от «предельной» стоимости долга

1. когда страны выкупают долг по рыночной цене, они платят за «усредненный» долг, а избавляются от «предельной» стоимости долга,

2. сопутствующие факторы, используемые суверенными должниками (в отличие от внутреннего долга, когда все они остаются при дефолте), никогда не могут быть полностью покрыты правительством-кредитором. Поэтому для страны-должника меньше смысла выкупать долг, так как она теряет меньше при дефолте. В этом смысле страна-должник даже не компенсирует полную скидку со своего долга на вторичном рынке. Поэтому субсидии, присущие обмену ДНП играют роль только тогда, когда нельзя получить прощения долга или дотации.

Достоинства обменов «долги на проведение природоохранной деятельности»

· Положительное воздействие на состояние окружающей среды и на систему управления окружающей средой.

· Снижение бремени внешнего долга, хотя оно не столь значительно, как при обмене «долги на активы».

· Приток природоохранных инвестиций вследствие предоставления выгодных условий при конверсии приобретенного долга.

· Получение части скидки вторичного рынка долга. Если при обменах «долги на активы» часть скидки вторичного рынка долга, достающаяся правительству страны-должника составляет 10 - 15% номинальной суммы долга, то при проведении обменов ДНП эта скидка может быть значительно выше.

· Инфляция, не значительна, так как приобретение долга у инвестора финансируется за счет относительно небольшой эмиссии национальной валюты.

· ДНП не заменяют приток природоохранных заграничных инвестиций. Так как вложение средств в защиту окружающей среды страны производится безвозмездно, за счет средств природоохранных организаций, то сложно предположить, что эти организации могли бы произвести те же самые инвестиции в том же объеме, если бы у них не было возможности использовать механизм ДНП.

· Конверсия долга не ложится тяжелым бременем на государственный бюджет, так как речь идет о достаточно постепенном процессе.

· Отток капитала из страны отсутствует.

· Проблема неоптимального распределения ресурсов не стоит так остро, как в случае с обменами «долги на активы». Инвестирование дополнительных средств в природоохранную деятельность вряд ли может привести к усилению структурных диспропорций в экономике.

· Возможности спекуляции ограничены ввиду:

- жесткой договоренности о вложении средств в определенные проекты,

- участия в сделке авторитетной природоохранной организации, не преследующей цели извлечения прибыли из данной операции.

Критика обменов «долги на проведение природоохранной деятельности» обычно выглядит таким образом (в прочем все это применимо и к другим видам преобразования долгов):

· Правительство может отрицательно отнестись к перспективе передачи средств национальной неправительственной организации для реализации природоохранных проектов, отобранных, как правило, иностранной природоохранной организацией. Принятие природоохранных мер в соответствии с приоритетами инвестора, а не приоритетами принимающего государства, может восприниматься как вмешательство во внутренние дела государства и как посягательство на его суверенитет в отношении использования природных ресурсов и управления ими. Решение этой проблемы кроется в привлечении представителей правительства или природоохранного ведомства к отбору проектов или к одобрению уже отобранных проектов.

· Обмены ДНП во многом основаны на предпочтениях доноров (это также справедливо для всех видов зарубежной и другой помощи), которые не всегда отвечают интересам, практике и правилам принимающей стороны, иногда мало учитываются вопросы решения локальных экологических проблем и их влияния на здоровье населения.

· Обмены ДНП мало влияют на деятельность коммерческих структур по уменьшению их негативного воздействия на окружающую среду.

· Часто проекты в рамках обменов ДНП недостаточны для решения тех задач, на которые они ориентированы.

В России именно в 2004-2005 гг. созревают условия для проведения обменов "долги на проведение природоохранной деятельности". В проведении таких обменов потенциально заинтересованы все стороны, и Россия, и банки кредиторы, и природоохранные организации. Между тем, специфика российских условий, в частности, отсутствие организованного вторичного рынка внешнего долга, отсутствие опыта проведения подобных операций и операций по выкупу долгов, а также иногда напряженные отношения с международными финансовыми кругами, скажется на проведении первых ДНП. Учитывая сложную российскую экологическую и экономическую обстановку и недостаток средств на финансирование природоохранных мер, обмены ДНП могут стать уникальным и эффективным инструментом, позволяющим получить значительные средства в защиту природы, одновременно уменьшая бремя внешнего долга.

Заключение.

России за 20 лет предстоит выплатить до $ 130 млрд. долга, при условии, что к новым заимствованиям мы прибегать не будем. Это значит, что государственный долг ещё долго будет острой проблемой для России. Что будет в будущем на рынке внешнего и внутреннего долга сейчас, пожалуй, предсказать никто не берётся. Есть, конечно, пессимистические и оптимистические прогнозы, но ответить на вопрос, сможет ли Россия расплатиться с долгами сейчас очень сложно.

На данный момент нашей стране исправно удаётся платить по долгам в основном¸ благодаря удачной мировой конъюнктуре. Но реструктурируя долги, правительство создало так называемые «пиковые годы», сможем ли мы отвечать по обязательствам в эти периоды, если вдруг сырьевые рынки ответят падением котировок? Ответить на все эти вопросы очень сложно. Во-первых, потому что наше государство переживает нелёгкий период в своей истории. Для того чтобы забыть о проблеме долгов, нужно прежде всего переориентировать экономику, снизить зависимость от спекуляции с ценой на нефть.

Известно, что государство способно платить по долгам, если ВВП данной страны растёт на 4-5% в год. Это безболезненный вариант, чем ниже показатель тем «больнее» для страны. Российская экономика последние годы показывает рост в 6-7% ВВП. Что ж будем надеяться, что данная позитивная ситуация закрепиться.

Россия не является страной с экстремально высоким уровнем государственного долга. Однако, ситуация требует постоянного контроля. В целом пора перейти к радикальному улучшению управления государственным долгом. Нужен общий полный мониторинг, включая задолженность банков и по лизингу, ибо неуправляемо растут и заимствования на территории субъектов Федерации. На начало 2004 г. они составляли около 218 млрд. руб., при доле ценных бумаг около 17%. Растут также заимствования муниципалитетов. На обслуживание муниципального долга в 2003 г. направлялось порядка 4 млрд. руб. Правда, их доля в расходах муниципальных бюджетов не превышает 0, 5%. Требуется также существенная корректировка всей политики управления государственным долгом, предусматривающая ужесточение процедур публичного финансового менеджмента. Имеется в виду принятый в бюджетном законодательстве довольно свободный режим лимитирования всех параметров долга, установления сроков заимствований, особенно внутренних. Нужны механизмы ограничения соблазнов правительства, отражаемых в программах внутренних и внешних заимствований. Ныне действующий публичный финансовый менеджмент, связанный с принятием решений по управлению государственным долгом, к сожалению, не отражает стратегические национальные экономические интересы страны.

Опыт последнего десятилетия показал, что использование такого "встроенного стабилизатора", каким считается государственный долг, не подчинено улучшению инвестиционного обеспечения политики активизации качественного, структурного экономического роста и замедляет решение задач восстановления экономики. Самой существенной конструктивной мерой в области государственного долга должно стать использование посильных для экономики заимствований для государственных капитальных вложений непосредственно в производство и в социальный комплекс.

Использование различных программ и инновационных механизмов, позволит правительству в разы сократить долг. Наряду с этим в целях соблюдения международных статистических стандартов и обеспечения аналитической информации, необходимой лицам, ответственным за управление государственным долгом, было бы целесообразно рассмотреть некоторые изменения в бюджетном законодательстве и законодательстве о государственных ценных бумагах. Так, на мой взгляд, целесообразно представлять данные по государственному долгу не только по принципу валют, но и по принципу резидентной принадлежности. Было бы полезно ввести наряду с номинальной оценкой долга его стоимостную оценку на рыночной основе. В целях учета и контроля необходимо отражать просроченную задолженность и просроченные проценты по долгу в качестве отдельной подкатегории соответствующей конкретной категории долга. Важно также проводить отражение долговых обязательств, гарантированных Правительством Российской Федерации, в учете как долг Правительства Российской Федерации только в том случае, когда гарантия приводится в действие и Правительство Российской Федерации как гарант принимает на себя обязанности по обслуживанию долга.

Принятие соответствующих изменений и дополнений действующего законодательства позволит осуществлять достоверный учет состояния государственного долга и операций по его обслуживанию, создать работоспособный механизм управления государственным долгом, повысить эффективность заемной и долговой политики, обеспечить действенный контроль над государственным долгом на основе прозрачности долговой политики для кредиторов и инвесторов, российского общества в целом.

Другой важный вопрос: как распорядиться привлеченными ресурсами. При их использовании на текущее государственное потребление и выплату заработной платы новая добавленная стоимость не создается, т.е. нет основы для возврата кредитов. Она возникает только в том случае, если заемные средства будут вложены в высокодоходные инвестиционные проекты.

Начиная с 2000 года, кредитные рейтинги России неуклонно завоёвывали всё новые и новые высоты. На данный момент вкладывание денег в российские ценные бумаги не сопряжено с теми огромными рисками, существовавшими в пост-девальвационный период. Всё это ведёт к удешевлению российского долга, что благоприятно сказывается на нашей экономике.

В кратчайшие сроки правительству необходимо решить следующие первостепенные задачи:

- поддержание объема государственного долга на экономически безопасном уровне, недопущение переполнения рынка заемными обязательствами государства и резкого колебания их котировки, минимизация стоимости долга для государства,

- обеспечение своевременного исполнения и обслуживания обязательств в полном объеме.

Это позволит избежать нежелательных последствий для российской экономики.

Но не будем забывать, что Россия является также крупнейшим кредитором. Объём задолженности перед Российской Федерацией сопоставим с объёмом её внешнего долга. Но в большинстве своём это просроченная и безнадёжная задолженность. Однако именно эти средства могут стать механизмом регулирования долгом. Списывая или реструктурируя задолженность перед нашими должниками, Россия может ждать ответных позитивных мер в отношении собственного долга. Лишь недавно в конце ноября мы списали 80% задолженности Ирака, но следует напомнить, что все 100% задолженности считались безнадёжными, но теперь оставшиеся 20% Россия может направить на выплату суверенного долга.

В общем и целом произошедшие изменения в области государственного долга носят позитивную окраску. Конечно же, существуют и негативные стороны, но главное, что никто не может отрицать, это реальное сокращение долгов. Ускорение данного процесса, на мой взгляд, позволит в долгосрочной перспективе избавить будущие поколения от наследия кризисных периодов начала 90-х.

Список использованной литературы.

1. Дробозина Л. А. Финансы. Денежное обращение. Кредит. – М.: ЮНИТИ, 1997.

2. Вавилов А. П. Государственный долг. Уроки кризиса и принципы управления. – М.: Терра, 2003.

3. Шохин А. Н. Внешний долг России. - М.: Финстатинформ, 2003.

4. Головачёв Д. И. Государственный долг: теория, российская и мировая практика. – М.: ЮНИТИ, 2003.

5. Бюджетный кодекс Российской Федерации от 30.12.2001 N 194-ФЗ.

6. ФЗ «О восстановлении и защите сбережений граждан Российской Федерации» от 10 мая 1995 г. № 73-ФЗ.

7. ПРЕСС-РЕЛИЗ Правительства Российской Федерации 15 июля 2004 г.

8. № 6-РЗ «О государственном долге Кабардино-Балкарской Республики»

9. Постановление Правительства Российской Федерации от 3 апреля 1996 г. № 395.

10. ФЗ «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг» от 29 июля 1998 г. № 458-ФЗ

11. ФЗ «О единой системе управления государственным долгом Российской Федерации» от 4 марта 1997 г. № 245-ФЗ

12. Бюллетень Счетной палаты Российской Федерации 2000 г. № 12 (36)

13. Вавилов А. П. , Внутренние проблемы внешнего долга // КоммерсантЪ №59, 2000.

14. В неоправданном долгу // Деньги №17, 2000

15. Локтионов Н. Что нам стоит взять взаймы // Государственный финансовый

контроль. 2001. №2. С.7.

16. Илларионов А. Платить или не платить // Вопросы экономики. 2001. №10.

17. Никитин В. Сколько и кому мы все-таки должны // РФ сегодня. 2002. №1.

18. Кабашкин В. Кто и как контролирует долги // РФ сегодня. 2002. №1.

19. Госдолг платежом красен // Валютный спекулянт, сентябрь 2003. стр.16-17

20. А. Селезнёв. Государственный долг: иллюзии и реальность // Экономист №8, 2003. стр.31.

21. Н. Гаврилова. К вопросу о государственном долге // Экономист №9, 2003. стр.25.

22. Э.Х. Махмутова. Долговая политика и использование иностранных инвестиций // Финансы №7, 2003. стр.52

23. Э.Х. Махмутова. Законодательная база управления государственным долгом Российской Федерации // Финансы №5, 2004. стр.20

24. Б.И. Златкис. Что ждать инвестору на рынке внутреннего долга в 2003 году. // Финансы №2, 2003.

25. Серия публикаций Департамента природоохранной политики и экспертизы Российского представительства WWF.

26. politeconomy.ng.ru – Интернет-версия газеты «Независимая газета»

27. Алхимия бюджета // Профиль, 13 октября 2003.

28. Материалы инвестиционной компании Файнэншл Бридж.

29. Материалы аналитической лаборатории "Веди".

30. Материалы Коммерсантъ-Daily.

31. Материалы Института экономики переходного периода.

32. www.minfin.ru – официальный сайт министерства финансов России.

33. www.government.gov.ru – официальный сайт правительства России.

34. www.cbr.ru – официальный сайт Банка России.

35. Rambler-Медиа

36. www.interfax.ru - официальный сайт Интерфакс.

37. www.hf.ru – Хеджевый фонд.

38. www.rcb.ru - РосБизнесКонсалтинг.

39. www.kommersant.ru – Интернет-версия газеты «Коммерсант».

40. www.veb.ru – официальный сайт Внешэкономбанка.

41. www.polit.ru – информационное агентство Полит.ру.

Приложения.

Структура государственного внешнего долга по

состоянию на 01 января 2002 года

(млрд. долларов США)

| Наименование | 01.01.02 |

| Государственный внешний долг Российской Федерации (включая обязательства бывшего Союза ССР, принятые Российской Федерацией) | 130,1 |

| Задолженность странам - участницам Парижского клуба | 42,3 |

| Задолженность странам, не вошедшим в Парижский клуб | 14,8 |

| Коммерческая задолженность | 6,1 |

| Задолженность перед международными финансовыми организациями** | 15,2 |

| МВФ | 7,7 |

| Мировой банк | 7,2 |

| ЕБРР | 0,2 |

| Еврооблигационные займы | 35,3 |

| ОВГВЗ и ОГВЗ | 10,0 |

| Задолженность по кредитам Банка России | 6,4 |

Структура государственного внешнего долга по состоянию на 01 января 2003 года

(млрд.долларов США)

| Наименование | 01.01.03 |

| Государственный внешний долг Российской Федерации (включая обязательства бывшего Союза ССР, принятые Российской Федерацией) | 122,1 |

| Задолженность странам - участницам Парижского клуба | 44,7 |

| Задолженность странам, не вошедшим в Парижский клуб | 7,7 |

| Коммерческая задолженность | 3,4 |

| Задолженность перед международными финансовыми организациями | 13,9 |

| МВФ | 6,5 |

| Мировой банк | 7,0 |

| ЕБРР | 0,3 |

| Еврооблигационные займы | 36,9 |

| ОВГВЗ | 9,3 |

| Задолженность по кредитам Внешэкономбанка , предоставленным за счет средств Банка России | 6,2 |

Структура государственного внешнего долга* по состоянию на 01 января 2004 года

| Наименование | млрд. долларов США | млрд. евро |

| Государственный внешний долг Российской Федерации (включая обязательства бывшего Союза ССР, принятые Российской Федерацией) | 119.7 | 95.7 |

| Задолженность странам - участницам Парижского клуба | 47.7 | 38.2 |

| Задолженность странам, не вошедшим в Парижский клуб | 7.0 | 5.6 |

| Коммерческая задолженность | 3.8 | 3.1 |

| Задолженность перед международными финансовыми организациями | 12.1 | 9.6 |

| МВФ | 5.1 | 4.1 |

| Мировой банк | 6.6 | 5.3 |

| ЕБРР | 0.4 | 0.3 |

| Еврооблигационные займы | 35.7 | 28.5 |

| ОВГВЗ | 7.3 | 5.8 |

| Задолженность по кредитам Внешэкономбанка, предоставленным за счет средств Банка России | 6.2 | 5.0 |

Договорённости с Лондонским клубом кредиторов.

| Год | Поток платежей | Погашение основного долга, % | Погашение основного долга, % | |||

| после пере-оформления | до пере-оформления | PRINs | IANs | Euro2010 | Euro2030 | |

| 2000 | 0,58 | 1,68 | - | - | 9,5 | - |

| 2001 | 0,9 | 2,12 | - | - | - | - |

| 2002 | 1,13 | 2,69 | 1 | 1 | - | - |

| 2003 | 1,13 | 2,98 | 2 | 2 | - | - |

| 2004 | 1,13 | 2,94 | 2 | 2 | - | - |

| 2005 | 1,69 | 3,29 | 3 | 4 | - | - |

| 2006 | 1,68 | 3,62 | 4 | 6 | 20,1 | - |

| 2007 | 1,82 | 3,99 | 4 | 11 | 20,1 | 1 |

| 2008 | 1,99 | 5,1 | 8 | 15 | 20,1 | 1 |

| 2009 | 2,44 | 5,05 | 8 | 17 | 20,1 | 4 |

| 2010 | 2,15 | 5,57 | 12 | 16 | 10,1 | 4,5 |

| 2011 | 2,36 | 5,36 | 15 | 10 | - | 6 |

| 2012 | 2,28 | 4,72 | 13,5 | 10 | - | 6 |

| 2013 | 2,2 | 2,7 | 9 | 2 | - | 6 |

| 2014 | 2,11 | 1,99 | 6,5 | 2 | - | 6 |

| 2015 | 2,03 | 1,78 | 2 | 2 | - | 6 |

| 2016 | 1,95 | 0,6 | 2 | - | - | 6 |

| 2017 | 1,87 | 0,56 | 2 | - | - | 6 |

| 2018 | 1,78 | 0,53 | 2 | - | - | 6 |

| 2019 | 2,07 | 0,5 | 2 | - | - | 8 |

| 2020 | 1,97 | 0,47 | 2 | - | - | 8 |

| 2021 | 1,49 | - | - | - | - | 6 |

| 2022 | 1,4 | - | - | - | - | 6 |

| 2023 | 0,94 | - | - | - | - | 4 |

| 2024 | 0,88 | - | - | - | - | 4 |

| 2025 | 0,27 | - | - | - | - | 1 |

| 2026 | 0,25 | - | - | - | - | 1 |

| 2027 | 0,24 | - | - | - | - | 1 |

| 2028 | 0,22 | -- | - | - | - | 1 |

| 2029 | 0,21 | - | - | - | - | 1 |

| 2030 | 0,1 | - | - | -- | - | 0,5 |

| Итого | 43,27 | 58,24 | 100 | 100 | 100 | 100 |

Департамент международных финансовых отношений,

государственного долга и государственных финансовых активов

Структура и динамика государственного внутреннего долга

(в части государственных ценных бумаг, номинированных в валюте Российской Федерации)

в период с 01.08.04 г. по 31.08.04 г.

(млрд. руб.)

| Виды государственных ценных бумаг | По состоянию на 01.08.04 | Изменение госдолга с 01.08.04 по 31.08.04 | По состоянию на 01.09.04 |

| ГКО | 3,99 | - 3,96 | 0,03 |

| ОФЗ-ПК | 24,10 | 24,10 | |

| ОФЗ-ПД | 50,21 | 50,21 | |

| ОФЗ-ФК | 180,13 | - 11,34 | 168,79 |

| ОФЗ-АД | 444,55 | +4,76 | 449,31 |

| ОГНЗ | 11,50 | 11,50 | |

| Итого | 714,48 | - 10,54 | 703,95 |

Расчетные доли бывших союзных республик в общесоюзных показателях

| Долг/активы 61,3 16,4 4,1 3,9 3,3 1,6 1,6 1,4 1,3 1,1 1,0 0,9 0,8 0,7 0,6 | Национальный доход 61,1 16,2 4,1 4,3 3,3 1,7 1,6 1,4 1,3 1,1 0,8 1,0 0,7 0,7 0,7 |

|

![]()

![]() Россия...............

Россия...............

Украина............

Беларусь............

Казахстан..........

Узбекистан........

Азербайджан....

Грузия................

Литва.................

Молдова...........

Латвия...............

Кыргызстан........

Армения.............

Таджикистан.....

Туркмения.........

Эстония……

Источник: Шохин А. Н. Внешний долг России. - М.: 1997. С. 163.

Относительные цены альтернативных средств платежа по внешнему долгу России в 1992-2030 гг.

[1] А.Г. Саркисянц " Независимая Газета"

[2] по данным министерства финансов США на 18.10.2004.

[3] Никитин В. Сколько и кому мы все-таки должны // РФ сегодня. 2002. №1.

[4] Глава 14 статья 97 Бюджетного Кодекса РФ.

[5] Шохин А. Н. Внешний долг России. - М.: 1997. С. 163

[6] По данным Минфин.

[7] РосБизнесКонсалтинг\\15.06.2003

[8] Кузьменко Антон

Митрофанова Элеонора

Назаренко Борис

Группа независимых экспертов

[9] по данным МВФ.

[10] по данным Rambler-Медиа

[11] Инвестиционная компания Файнэншл Бридж

[12] Рамблер Интернет Холдинг

[13] Алексей Кудрин // “Профиль”

[14] 15.09.2004 | РИА Ореанда

[15] По данным РосБизнесКонсалтинг.

[16] «Ведомости»\\01.11.2004

[17] Илларионов А. Платить или не платить // Вопросы экономики. 2001. №10

[18] Статья 108 Бюджетного Кодекса РФ.

[19] В предложенном анализе использованы данные заседания правительства 15 июля 2004 года и пресс-релиз N 1126 министерства финансов от 15 октября 2004 года.

[20] 35,3 млрд. руб.

[21] ФЗ гарантирует восстановление сбережений населения, хранившихся в Сберегательном банке до 1 января 1992 года.

[22] Использованы данные презентации Минфина о программе государственных внешних заимствований, взятые с Интернет - сайта Министерства финансов.

[23] По градации Standard&Poor's, Moody's Investors Service и Fitch IBCA. Необходимо отметить, что в данном рейтинге за 5 лет Россия поднялась с кредитного рейтинга SD(предпоследнего) до ВВ, занимающего 4-ую строку.

[24] В 90-х годах правительству приходилось до 8 % всех заимствований отчислять на консалтинг.

[25] Российская бизнес-газета 23.12.2003// новости.

[26] Э.Х. Махмутова, старший преподаватель кафедры финансового права Финансовой академии при Правительстве Российской Федерации

[27] Вавилов А.П. «Государственный долг. Уроки кризиса и принципы управления»

[28] Доклад Российско-европейского центра экономической политики (РЕЦЭП)

[29] см. приложения.

[30] Chambers, Jensen, Whitehead, 1996, p.136

Похожие работы

... , покупка эмитированных им государственных эмиссионных ценных бумаг на организованном рынке ценных бумаг осуществляется Национальным Банком Республики Казахстан за счет активов, находящихся в его распоряжении. Погашение и обслуживание государственного долга местного исполнительного органа, покупка эмитированных им государственных эмиссионных ценных бумаг на организованном рынке ценных бумаг ...

... экономических реформ в России. Наконец, следует учитывать, что продолжающийся спад производства усугубляет проблему обслуживания государственного долга, и уменьшения его бремени. 2 ЭКОНОМИЧЕСКИЕ ПОСЛЕДСТВИЯ: МНИМЫЕ ПРОБЛЕМЫ Как государственный долг и его рост влияют на состояние экономики? Может ли рост государственного долга привести страну к банкротству? ...

... деятельности, возможность предприятия быстро окупить вложенные средства. [21, с. 93-94] В ходе выполняемой нами работы был проведен анализ финансового состояния предприятия розничной торговли ОАО «Боровецкое», который заключался в анализе активов и пассивов бухгалтерского баланса организации и коэффициентов финансовой устойчивости, деловой активности и платежеспособности. Были отмечены некоторые ...

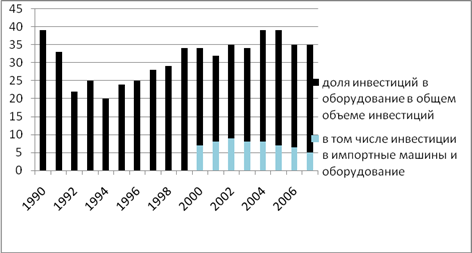

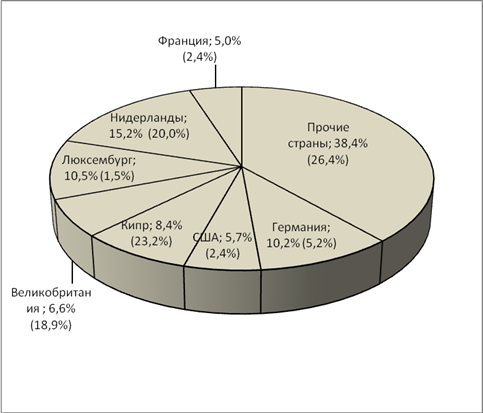

... , что для определения благоприятности инвестиционного климата России в целом, необходимо обратить внимание на регионы и способствовать улучшению инвестиционного регионального климата. 2. Инвестиционный климат в России 2.1 Структура накопления и накопленные проблемы Инвестиционный процесс в рыночном хозяйстве – один из наиболее интересных и сложных объектов исследования. Он хуже всего ...

0 комментариев