Навигация

Долг Внешэкономбанка СССР переоформляется (обменивается с определенным дисконтом) в суверенный долг Российской Федерации в форме еврооблигаций

1. Долг Внешэкономбанка СССР переоформляется (обменивается с определенным дисконтом) в суверенный долг Российской Федерации в форме еврооблигаций.

2. Предметом обмена являются обязательства PRINs и IANs, задолженность бывшего СССР по торговым соглашениям будет переоформляться в соответствии с отдельным предложением при аналогичных условиях.

3. Общая величина задолженности перед Лондонским клубом составляет 31,8 млрд. долл. Эта сумма состоит из 22,2 млрд. задолженности по реструктуризированным кредитам (PRINs), 6,8 млрд. долл. задолженности по процентным облигациям ВЭБ (IANs) и 2,8 млрд задолженности по просроченным процентным платежам (PDI) по PRINs и IANs (включая проценты на проценты), рассчитанной на 31 марта 2000 г.

4. Российская Федерация предлагает обменять обязательства PRINs на 30-летние еврооблигации с дисконтом 37,5% от номинала. Облигации IANs будут также обмениваться на 30-летние еврооблигации, но с дисконтом 33% от номинала. Новые еврооблигации будут иметь переменную величину купона, который будет выплачиваться 2 раза в год, период амортизации - 47 полугодовых купонов после 7 лет льготного периода.

5. Российская Федерация одновременно предлагает обменять требования по просроченным процентам PDI на новые российские еврооблигации (по номиналу, без дисконта), погашаемые в течение 10 лет (6-летний льготный период) и купоном, равным 8,25% годовых. На дату юридического вступления в силу сделки по обмену будет произведен наличный платеж в сумме около 9,5% от номинала (270 млн долл.) этих 10-летних еврооблигаций.

Эффективность обмена. На основании разработанной программой рядом экспертов[8] можно привести следующую таблицу, показывающую эффективное изменение обязательств России перед Лондонским клубом.

| Показатель | По PRINs и IANs | По новым еврооблигациям 2010 г. и 2030 г. | Изменение, % |

| Суммарный объем необходимых платежей (по номиналу, обслуживание и погашение), млрд. долл. | 58,24 | 43,27 | -25,7 |

| Приведенный поток платежей (при ставке дисконтирования 17%), млрд. долл. | 18,18 | 8,98 | -50,6 |

| Дюрация* (при ставке дисконтирования 17%), лет | 6,05 | 7,31 | 20,8 |

| Общий объем обязательств в обращении (по еврооблигациям до выплаты 270 млн долл.) | 31,8 | 21,2 | -33,3 |

| Величина купонных выплат (по еврооблигациям рассчитан | LIBOR+ 0,8125 | 2030 - 5,97 | -13,6 |

| приведенный купон), % годовых | При расчете 7,1625 | 2010 - 9,16 Общий - 6,19 | |

| Расчетная стоимость (агрегирована при ставке дисконтирования 17%), % от номинала | 28,23 | 42,2 | - |

| Рыночная стоимость (агрегирована исходя из цен на конец февраля), % от номинала | 24 | 35,26 | - |

Все вышесказанное, с одной стороны, действительно подтверждает заявления правительства о значительном снижении долговой нагрузки по Лондонскому клубу. График платежей стал более равномерным и выполнимым, ежегодные платежи в период с 2002 до 2022 г. колеблются от 1 до 2,5 млрд долл. Пик платежей приходится на 2009 г. - более 2,7 млрд долл. Это несопоставимо с первоначальным графиком, по которому в 2008-2011 гг. пришлось бы выплачивать более чем по 5 млрд долл.

С другой стороны, необходимо отметить, что при переоформлении не удастся значительно удлинить период заимствований. Можно было бы говорить о большем успехе реструктуризации, если бы основные объемы амортизации долга приходились на более поздние сроки.

До реорганизации долга и его переоформления в российские еврооблигации количество этих ценных бумаг в обращении составляло около 15,5 млрд. долл. по номиналу. После переоформления суммарный объем евробондов увеличится в 2,4 раза и составит более 36,5 млрд. долл. Значительное увеличение объема этих бумаг практически не оказало негативного эффекта на доходность еврооблигаций.

Успешное завершение переговоров российского правительства с МВФ и Всемирным банком в середине июля 1998 г. о предоставлении стабилизационного кредита на сумму $22,6 млрд[9]. в 1998-1999 гг. дало правительству время и средства для реструктуризации государственного долга. Наиболее рациональной стратегией в сложившейся ситуации представлялось сокращение "короткого" и дорогого внутреннего долга за счет увеличения внешнего - значительно менее дорогого и "длинного".

Похожие работы

... , покупка эмитированных им государственных эмиссионных ценных бумаг на организованном рынке ценных бумаг осуществляется Национальным Банком Республики Казахстан за счет активов, находящихся в его распоряжении. Погашение и обслуживание государственного долга местного исполнительного органа, покупка эмитированных им государственных эмиссионных ценных бумаг на организованном рынке ценных бумаг ...

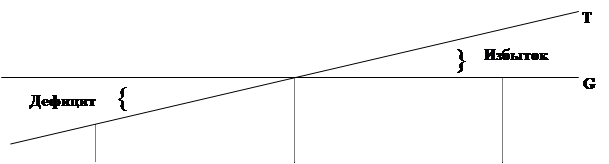

... экономических реформ в России. Наконец, следует учитывать, что продолжающийся спад производства усугубляет проблему обслуживания государственного долга, и уменьшения его бремени. 2 ЭКОНОМИЧЕСКИЕ ПОСЛЕДСТВИЯ: МНИМЫЕ ПРОБЛЕМЫ Как государственный долг и его рост влияют на состояние экономики? Может ли рост государственного долга привести страну к банкротству? ...

... деятельности, возможность предприятия быстро окупить вложенные средства. [21, с. 93-94] В ходе выполняемой нами работы был проведен анализ финансового состояния предприятия розничной торговли ОАО «Боровецкое», который заключался в анализе активов и пассивов бухгалтерского баланса организации и коэффициентов финансовой устойчивости, деловой активности и платежеспособности. Были отмечены некоторые ...

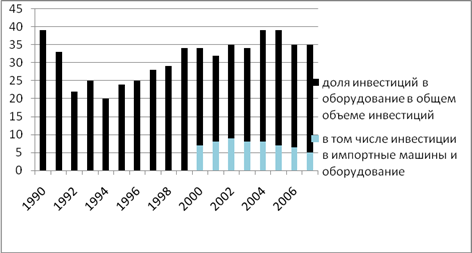

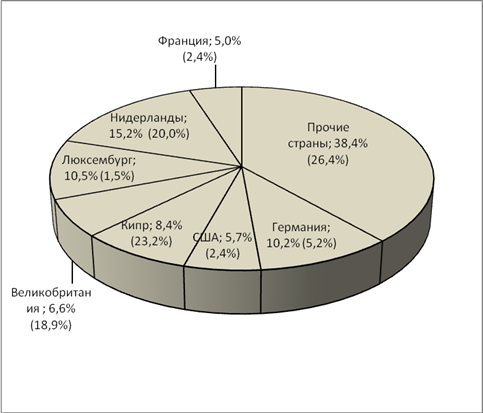

... , что для определения благоприятности инвестиционного климата России в целом, необходимо обратить внимание на регионы и способствовать улучшению инвестиционного регионального климата. 2. Инвестиционный климат в России 2.1 Структура накопления и накопленные проблемы Инвестиционный процесс в рыночном хозяйстве – один из наиболее интересных и сложных объектов исследования. Он хуже всего ...

0 комментариев