Навигация

Международный опыт пенсионного обеспечения

1.3 Международный опыт пенсионного обеспечения

Опыт и практика мирового развития пенсионного обеспечения дают немалые основания для исследования проблем и путей их развития в условиях рыночных реформ, осуществляемых в Казахстане.

В мировой практике выделяются три модели пенсионного обеспечения – государственная, смешанная (государственно-частная) и частная (негосударственная), которые различаются между собой главный образом объемом перераспределяемых пенсионных ресурсов и источниками финансирования пенсионных программ.

Государственная модель покоится на общей и обязательной пенсионной системе, когда размер пенсии пропорционален размеру заработной платы. В этой модели возможно сочетание со слаборазвитой, фрагментарной и добровольной частной системой, охватывающей очень маленькую часть населения. Лишь небольшое число стран руководствуются этой моделью – Бельгия, Люксембург, Португалия, и Испания. Все они испытывают бремя этой системы. В Люксембурге макроэкономическая ситуация более устойчива, а соответствующие показатели ниже, в Португалии государственная система не столь щедра, как в Испании, а в Бельгии выше соотношение между численностью тех, кто осуществляет взносы в систему социального страхования и пенсионерами. Трудности особенно серьёзны для Бельгии, где размер государственного долга и сумм обязательств, взятых государством по пенсионной системе, в 3,3 раза превышают размер ВВП (Внутренний Валовый Продукт).

Государственно-частная модель почти в равной пропорции опирается на доходы государственного и частного сектора. Эту модель приняли многие страны (Германия, Греция, Италия, Голландия, Ирландия, Великобритания и США), но почти все они по мере нарастания демографического давления постепенно увеличивают зависимость от частных пенсий.Так, в США благодаря развитию системы социального обеспечения, основанной на многосторонней ответственности государства, частного сектора, общественных структур и граждан, старость перестала быть синонимом бедности, обреченности в случае болезни, социальной изоляции.

Тем не менее, несмотря на то, что по возрастной структуре населения США находятся в относительно благоприятном положении среди развитых стран, а уровень пенсионной нагрузки там значительно ниже, чем в западноевропейских странах, такое положение сохранится, по официальным оценкам, вплоть до 2011 года, после чего США начнут пожинать демографические плоды «бума старости», и нагрузка пенсионеров на трудоспособных членов общества резко возрастет. Американцы крайне озабочены экономическими последствиями старения населения.Все это заставляет уже сейчас искать пути решения проблем материального и медицинского обеспечения будущих пенсионеров. По официальным оценкам, в первой половине нынешнего столетия расходы по пенсионному и медицинскому обеспечению относительно ВВП увеличатся с 8,6 до 19,3 %. Для сохранения пенсионных выплат на достигнутом уровне потребуются существенные коррективы как доходной, так и расходной части бюджета социального обеспечения. В США уже принято решение о повышении возраста, начиная с которого американцы могут получать полную пенсию,- с 65 до 67 лет. Но происходить это будет постепенно. Сначала возрастная планка выхода на пенсию будет увеличена до 66 лет для тех, кому исполнится 62 в 2005 году, и только в 2020 году она возрастет до 67 лет.

Два других принципиальных направления реформы связаны с реализацией в той или иной степени концентрации приватизации социального обеспечения. Первое предполагает размещение до 40 % активов страховых фондов на рынке недвижимости и создание системы индивидуальных пенсионных счетов при одновременном повышении налогов на социальное обеспечение на 1,6 %. Второе направление предполагает формирование обязательных персональных накопительных счетов и преобразование государственных страховых фондов в инвестиционные. Решающим фактором нагрузки является пенсионный возраст. Именно он определяет соотношение численности пенсионеров и лиц, занятых в народном хозяйстве. В процессе постарения населения пенсионеров возрастает. С целью преодоления чрезмерной для экономики нагрузки в зарубежной практике осуществляются программы постепенного повышения общего пенсионного возраста, даже в тех странах, где он уже на 5-10лет выше

Будущие пенсионные обязательства по всей Европе, например, повысятся, как прогнозируют, на 3-5 % от валового национального продукта, притом, что 10 % ВНП большинство государств ЕС уже сейчас тратит на государственные пенсии. Расход до 15 % ВНП на одни только государственные пенсии – это огромное и, вероятно, неподъемное экономическое бремя.

Подобно большинству других стран Европы, Германия стоит перед лицом 50 процентного увеличения числа пенсионеров в ближайшие 30-50 лет. Если не будет проведена существенная реформа, необходимо будет либо увеличить налоги на 30-60 %, либо резко понизить пенсии. Ни один из этих вариантов не кажется приемлемым или жизнеспособным. Предлагаемые меры особенно трудно осуществить в стране, известной своей щедрой государственной пенсией.

Таким образом, государственное пенсионное обеспечение в этих высокоразвитых странах убеждает, что эта модель устарела и в ХХI веке следует разработать новую модель.

Частная модель - накопительная система, которая охватывает всех работающих по найму, построенная на принципе индивидуального финансирования пенсии каждым работником за счет выплаты определенного процента от заработной платы и инвестиционной прибыли. При этом личные пенсионные счета работников являются их собственностью. Таким образом, частная модель может включать в себя выплаты частного сектора самым нуждающимся пенсионерам, но она практически полностью подчинена обязательной частной системе с комплексной системой норм, при этом размер пенсии зависит от уровня доходов. Пионером негосударственной (частной) пенсионной системы является Чили. Эта модель обычно называется «чилийской системой».

Попытки сослаться на примеры стран Латинской Америки (в том числе и Чили) как на модели, которым должен следовать Казахстан, не состоятельны. Все хвалят «чилийское чудо», но умалчивают о том, какой ценой оно досталось. Пример Чили – это реформа кровавым путем, под дулом автомата, а не социально-экономическими методами. Казахстан как демократическое государство не может (да и нет необходимости) точно копировать «чилийскую реформу». Условия проведения казахстанской и чилийской пенсионных реформ во многом схожи, но имеется целый ряд существенных различий. К схожим условиям относятся страховая природа пенсий в рамках, не реформированных систем, высокий уровень расходов на выплату пенсий и обеспечение финансовой сбалансированности солидарной пенсионной системы, а также бесперспективность попыток улучшения последней. Наиболее существенные различия: пенсионная реформа была начата в период военной диктатуры Пиночета; пенсионное обеспечение Чили при введении накопительных систем не было зрелым. Почти 80 % экономически активного населения в первую очередь крестьянство не было охвачено пенсионным обеспечением. Вследствие этого государственные гарантии по страхованию приобретенных пенсионных прав обошлись государству значительно дешевле. Решению этой задачи, безусловно, способствовало относительно незначительное число пенсионеров: один пенсионер в стране приходился на 12 работающих

Пенсионная реформа в Чили имела и политическое воздействие, во-первых, через инвестиции пенсионных фондов граждане стали совладельцами достаточно большого сектора экономики. Во-вторых, Чили – страна, которая не имеет глубоких традиций демократии, а взаимодействие участников пенсионной системы как равноправных участников, свобода выборов вкладчиков, честная конкуренция между фондами, законодательная защита прав вкладчиков позволяет сделать вывод о том, что миллионы людей включены в процесс демократизации. Таким образом, одной из составляющей Чилийской реформы является присутствие сильной демократии, что во многом обеспечило успех пенсионной реформы в Чили посредством того, что таким образом удалось избежать нерыночных подходов, обеспечивающих приоритет тем или иным отдельным субъектам, чем изобилует Новейшая история экономических и в том числе пенсионных реформ в Казахстане.

Одним из основных принципов накопительной пенсионной системы в Чили являются неограниченные права вкладчика в выборе пенсионного фонда, как на добровольной, так и на обязательной основах. Частное администрирование пенсионных активов и персональных счетов, доверие к способностям управления частного сектора и признание индивидуальных усилий являлись основой накопительной системы Чили. Таким образом, накопительная система пенсионного обеспечения в значительной степени способствовало развитию Чили, как в области социального обеспечения, так и в области экономики. Анализируя достижения Чили в реформировании пенсионной системы, можно сделать вывод, что для дальнейшего повышения роли накопительных пенсионных фондов в экономическом и социальном развитии страны необходимо развитие отечественного рынка капитала.Подводя итог, следует сказать, что при рассмотрении вопросов совершенствования пенсионного обеспечения следует учитывать, что сегодня в мире налицо кризис государственной системы пенсионного обеспечения, а число неработающих постоянно растет, выход иностранным специалистам видится в увеличении либо взносов, либо пенсионного возраста. Так зачем же брать за основу зарубежные модели, которые находятся в кризисном состоянии? Нам нет смысла проходить все, что прошел Запад, так как мы можем этот опыт изучить и творчески использовать.

Похожие работы

... в механическом накоплении вкладов, но и в их разумном инвестировании, что на долгие годы гарантировало бы будущим пенсионерам дивиденды. Суть накопительной пенсионной системы – это инвестиции в реальное производство. Не в ценные бумаги Министерства Финансов Республики Казахстан и даже не в банковские депозиты, а именно в те материальные объекты, которые сами не только не потеряют стоимость, но и ...

... власти, накопительных пенсионных фондов и страховых компаний, а также всех остальных заинтересованных участников рынка негосударственного пенсионного обеспечения должна привести к тому, что в Казахстане наконец-то будет построена эффективная пенсионная система, способная обеспечить нашим гражданам достойный уровень жизни в пенсионном возрасте. 3.2 Совершенствование механизма реализации ...

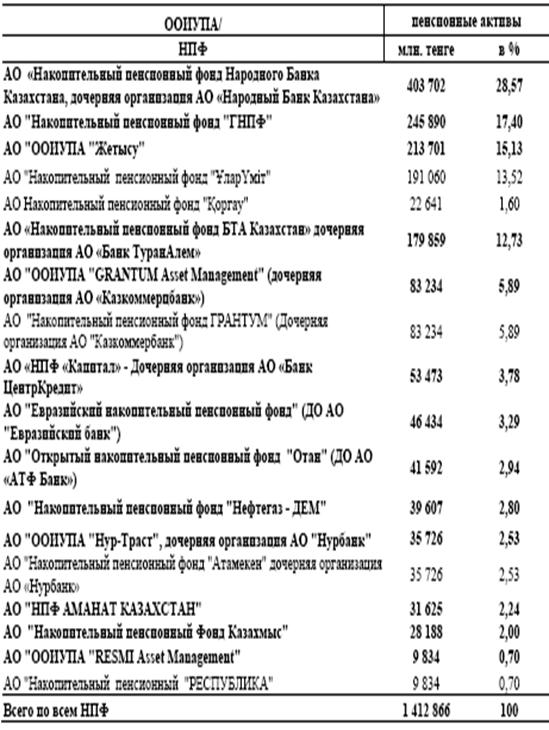

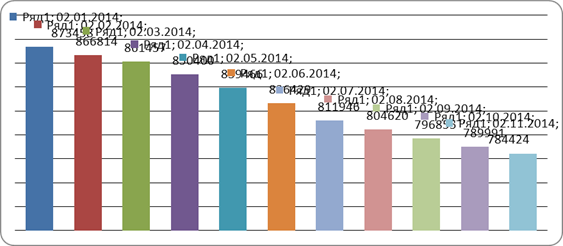

... Рисунок 2. Динамика количества вкладчиков АО НПФ «ГНПФ» по обязательным пенсионным взносам за 11 месяцев 2010 года История АО «НПФ «Атамекен» началась фактически с момента образования накопительной пенсионной системы в Республике Казахстан. Фонд был создан 07 августа 1997 года и начал свою деятельность с 01 января 1998 года. При создании был зарегистрирован как АОЗТ ОНПФ «Народный пенсионный ...

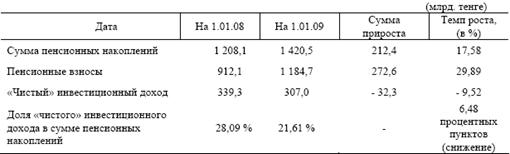

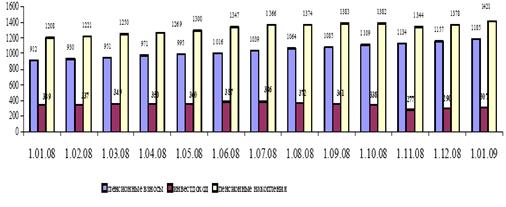

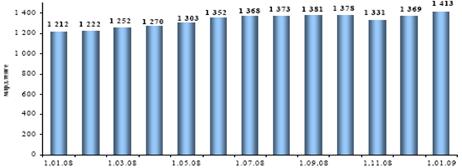

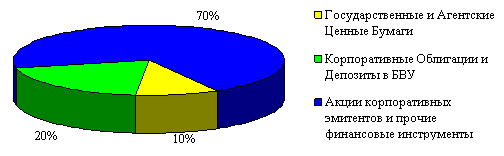

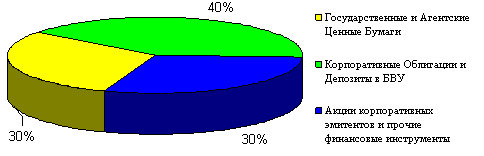

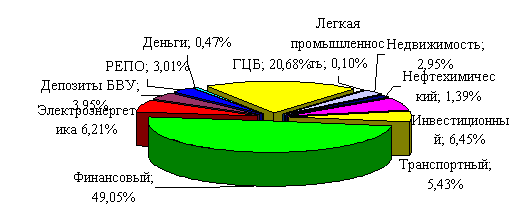

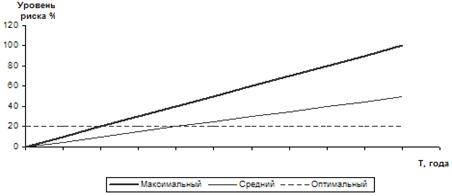

... . По мнению специалистов, если средний коэффициент риска по инвестиционному портфелю фонда превышает 50-60%, это свидетельствует о том, что данный НПФ ведет рискованную игру. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПЕНСИОННОГО РЫНКА РЕСПУБЛИКИ КАЗАХСТАН 3.1 Проблема №1 (текущая): Мировой финансовый кризис и его влияние на пенсионный рынок Казахстана Последствия глобальной турбулентности, ...

0 комментариев