Навигация

Особенности и характеристика внутреннего аудита

3.2 Особенности и характеристика внутреннего аудита

Служба внутреннего аудита может быть организована с целью проведения независимой оценки таких составляющих бизнеса, как качество корпоративного управления, степень управления рисками и прозрачности бизнеса.

Российские стандарты (правила) аудита дают следующее определение сущности внутреннего аудита. Это - организованная на экономическом субъекте в интересах его собственников и регламентированная его внутренними документами система контроля над соблюдением установленного порядка ведения бухгалтерского учета и надежностью функционирования системы внутреннего контроля. К институтам внутреннего контроля согласно Правилу (стандарту) аудиторской деятельности "Изучение и использование работы внутреннего аудита", одобренному Комиссией по аудиторской деятельности при Президенте Российской Федерации 27 апреля 1999 г., Протокол N 3, относятся назначаемые собственниками экономического субъекта ревизоры, ревизионные комиссии, внутренние аудиторы или группы внутренних аудиторов.

В глоссарии терминов международных стандартов аудита внутренний аудит определен как оценочная деятельность, осуществляемая внутри субъекта как услуга, предназначенная для субъекта. В соответствии с Кодексом этики профессиональных бухгалтеров в функции внутреннего аудита входят, в частности, изучение, оценка и мониторинг адекватности и эффективности систем бухгалтерского учета и внутреннего контроля. На наш взгляд, рассматривая сущность внутреннего аудита, его цели, задачи и функции, следует проводить различия применительно к уровням внутреннего аудита, например внутреннего аудита отдельных хозяйствующих субъектов и групп взаимосвязанных организаций (холдингов), что не нашло широкого отражения в современной отечественной литературе. Таблица 1.2 (приложение № 4).

Цели внутреннего аудита можно сформулировать следующим образом:

- обеспечение более эффективного управления организацией и группой взаимосвязанных организаций;

- оперативное выявление текущих проблем в рамках отдельной организации - участника группы и в целом группы взаимосвязанных организаций;

- защита законных интересов организации и ее собственников, в том числе защита общих интересов всех участников группы взаимосвязанных организаций;

- помощь сотрудникам организации в эффективном выполнении ими своих функций;

- оценка эффективности и надежности системы внутреннего контроля.

Внутренний аудит выполняет различные функции, при определении которых также не существует единых мнений.

дает высшему звену управления всей организацией информацию о ее финансово-хозяйственной деятельности;

- повышает эффективность системы внутреннего контроля, препятствующие возникновению нарушений;

- подтверждает достоверность отчетов обособленных структурных подразделений организации.

- анализ внешних факторов и оценка их влияния на деятельность организации;

- консультирование учредителей и сотрудников администрации по вопросам бухгалтерского учета, налогообложения, анализа хозяйственной деятельности, менеджмента и права;

- организация подготовки к проведению внешнего аудита, проверок налоговых и других контрольных органов;

- периодический контроль за финансово-хозяйственной деятельностью;

- проверка правильности составления и условий выполнения хозяйственных договоров;

- оценка экономичности и эффективности операций организации;

- проверка уровня достижения программных целей.

Система внутреннего аудита не может быть полностью отождествлена с внутренним контролем, что вытекает из данных выше определений сущности, целей и функций внутреннего аудита. В то же время система внутреннего контроля может функционировать и без создания органов внутреннего аудита. Внутренний аудит следует рассматривать в качестве:

- части системы внутреннего контроля;

- функции выявления и оценки рисков;

- независимой оценки информационных потоков, в том числе финансовой отчетности (индивидуальной и консолидированной).

При принятии решения об организации и определении функции внутреннего аудита каждый экономический субъект должен учесть влияние таких факторов, как:

- направление и специфика деятельности;

- объемы показателей финансово-экономической деятельности субъекта;

- сложившаяся система управления;

- состояние системы внутреннего контроля.

Функции внутреннего аудитора могут выполнять:

- специальные службы внутреннего контроля;

- отдельные специалисты внутреннего аудита, состоящие в штате организации;

- ревизионные комиссии (ревизоры);

- привлекаемые сторонние организации;

- внешние аудиторы.

Функции внутреннего аудита должны выполняться непосредственно работниками организации, поэтому предложения о том, что внутренним аудитом могут заниматься не только работники организации, но и приглашенные независимые аудиторы, являются ошибочными.

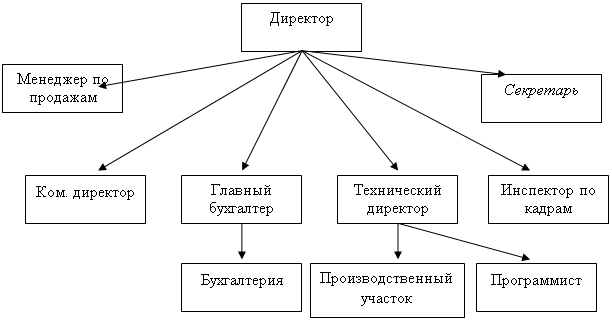

При отсутствии службы внутреннего аудита в организационной структуре хозяйствующего субъекта его функции в области контроля осуществляются главным бухгалтером и работниками бухгалтерии, так как в соответствии с Федеральным законом от 21.11.1996 N 129-ФЗ (в ред. от 23.07.1998) "О бухгалтерском учете" это является их должностными обязанностями.

В настоящее время государство, понимая, что возможность привлечения заемных средств является одним из основных условий развития бизнеса в России, неуклонно снижает ставки рефинансирования, устанавливаемые Банком России. С 14 января 2004 г. ставка рефинансирования снижена до 14 процентов.

Отражение в учете полученных кредитов или займов включает три основных хозяйственных операции:

- получение кредита или займа;

- возврат кредита или займа;

- начисление и уплата процентов за пользование заемными средствами.

По первым двум хозяйственным операциям ошибки и нарушения встречаются реже, чем при отражении в учете процентов по кредитам и займам.

В соответствии с Приказом Минфина РФ № 67н от 22 июля 2003 г. финансовая (бухгалтерская) отчетность состоит из: бухгалтерского баланса (форма № 1); отчета о прибылях и убытках (форма № 2); отчета об изменениях капитала (форма № 3); отчета о движении денежных средств (форма № 4); приложения к бухгалтерскому балансу (форма № 5); пояснительной записки, а также аудиторского заключения, подтверждающего достоверность бухгалтерской отчетности организации, если она в соответствии с федеральными законами подлежит обязательному аудиту.

В бухгалтерскую отчетность должны включаться показатели, необходимые для формирования достоверного и полного представления о финансовом положении организации, финансовых результатах ее деятельности и об изменениях в ее финансовом положении.

Это показатель долгосрочных кредитов и займов (код 510 в бухгалтерском балансе, утв. Приказом Минфина РФ № 67н от 22 июля 2003 г.) и показатель краткосрочных кредитов и займов (код 610 в бухгалтерском балансе, утв. Приказом Минфина РФ № б7н от 22 июля 2003 г.).

Проценты к уплате по кредитам и займам отражаются в Отчете о прибылях и убытках как прочие доходы и расходы.

Сумма «поступления от займов и кредитов, предоставленных другими организациями за отчетный год», «погашения займов и кредитов (без процентов)» характеризует «движение денежных средств по финансовой деятельности» (п. 15 Приказа Минфина РФ № 67н от 22 июля 2003 г.), а «денежные средства, направленные на выплату процентов» — движение денежных средств по текущей деятельности.

В Приложении к бухгалтерскому балансу отражаются остатки на начало и конец отчетного периода в разрезе краткосрочной и долгосрочной кредиторской задолженности по кредитам и займам (раздел «Дебиторская и кредиторская задолженность»).

Несмотря на кажущуюся простоту отражения в учете предприятия полученных им кредитов, при аудиторских проверках выявляется достаточно большое число ошибок и нарушений. Ошибки возникают как при оформлении кредитных отношений, так и при отражении в бухгалтерском и налоговом учете в связи с имеющимися различиями в принципах ведения этих видов учета.

Заключение

В представленной дипломной работе были подробно изучены общая характеристика механизма кредитования, основные виды и принципы, бухгалтерский учет и аудит кредитов, займов и средств целевого финансирования. Проведенное исследование позволяет сделать следующие выводы.

Кредит выступает опорой современной экономики, неотъемлемым элементом экономического развития. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые структуры; как государства, правительства, так и отдельные граждане.

Кредитные отношения в экономике базируются на определенной методологической основе, одним из элементов которой выступают принципы, строго соблюдаемые при практической организации любой операции на рынке ссудных капиталов. Основными принципами кредитования являются возмездность, срочность и возвратность.

В работе рассмотрены понятия кредитов, займов и средств целевого финансирования, их отличительные особенности.

Кредит – это система экономических отношений, возникающая при передаче имущества в денежной или натуральной форме от одних организаций или лиц другим на условиях последующего возврата денежных средств или оплаты стоимости переданного имущества и, как правило, с уплатой процентов за временное пользование переданным имуществом.

Различают банковский кредит и коммерческий кредит (займы).

Банковский кредит – это выданные банком организациям или физическим лицам денежные средства на определенный срок и определенные цели, на возвратной основе и обычно с уплатой процентов.

Коммерческий кредит предоставляется одними организациями другим обычно в виде отсрочки уплаты денежных средств за проданные товары.

Порядок выдачи и погашения кредитов определяется законодательством и составляемыми на его основе кредитными договорами.

Можно выделить следующие этапы кредитного процесса: этап 1 - рассмотрение банком заявки на кредит, этап 2 - оформление кредитного договора, этап 3 - выдача ссуды заемщику. Выдача ссуды заемщику осуществляется согласно Положению № 54-П 4 следующими способами: первый способ – разовым (единовременным) зачислением денежных средств на банковский счет клиента либо выдачей наличных денег заемщику - физическому лицу (разовая ссуда); второй способ – открытием кредитной линии, то есть заключением договора, на основании которого заемщик приобретает право на получение и использование в течение обусловленного срока денежных средств; третий способ предоставления ссуды – овердрафт – кредитование банком счета заемщика (при недостаточности или отсутствии на нем денежных средств) и оплаты расчетных документов со счета заемщика; четвертый способ – участие банка в предоставлении ссуды на синдицированной (консорциальной) основе. Этап 4 - контроль банка за использованием и погашением ссуды (кредитный мониторинг) и выплатой процентов по ней. Заключается он в периодическом анализе кредитного досье заемщика, пересмотре кредитного портфеля банка, оценке состояния ссуд и проведении аудиторских проверок.

В работе предлагается программа кредитования малого бизнеса, сформулированная на основе изучения деятельности ОАО «Первый Республиканский Банк».

Основные преимущества получения кредита по Программе кредитования малого бизнеса:

· кредит может получить Заемщик, не имеющий опыта работы с кредитами и кредитной истории;

· банк гарантирует гибкий подход к анализу действующего бизнеса Заемщика и обеспечению кредита;

· помощь кредитного работника в оформлении финансовых документов;

· выдача кредита производится в течение 5-8 рабочих дней с момента получения полного пакета документов.

В работе представлены основные принципы отражения кредитов и займов в бухгалтерском учете на предприятии.

Для учета операций по получению и погашению кредитов и займов используют пассивный счет 66 «Расчеты по краткосрочным кредитам и займам», 67 « Расчеты по долгосрочным кредитам и займам». Полученные ссуды и займы отражают по кредиту этих счетов, в корреспонденции со счетами по учету денежных средств и расчетов, а погашенные ссуды и займы – по дебету счетов, в корреспонденции со счетами денежных средств.

Под целевым финансированием понимают – финансовые ресурсы на осуществление строго определенных целей. Источниками целевого финансирования являются: научно – исследовательские работы, подготовку кадров, содержание детских учреждений, ассигнования из государственного, регионального или местного бюджета; взносы родителей; средства поступающие от других организаций; средства фондов специального назначения и др.

Средства целевого финансирования расходуются в соответствии с утвержденными сметами.

Для учета средств целевого финансирования используют пассивный счет 86 «Целевое финансирование». Поступление средств отражают по кредиту данного счета, а расходование – по дебету. Аналитический учет по счету 86 ведут по назначению целевых средств и в разрезе источников поступления.

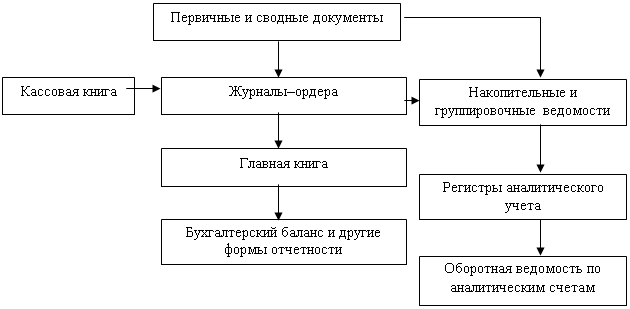

Бухгалтерский учет является основой контроля за экономным использованием финансовых ресурсов и имущества, снижением затрат, повышением доходности и рентабельности операций, приростом капитала, принятием современных мер по избежанию отрицательных явлений в финансово-хозяйственной деятельности.

Организация-заемщик принимает к бухгалтерскому учету задолженность в момент фактической передачи денег или других вещей и отражает ее в составе кредиторской задолженности.

Указанная краткосрочная и (или) долгосрочная задолженность может быть срочной и (или) просроченной:

- краткосрочной задолженностью считается задолженность по полученным займам и кредитам, срок погашения которой согласно условиям договора не превышает 12 месяцев;

- долгосрочной задолженностью считается задолженность по полученным займам и кредитам, срок погашения которой по условиям договора превышает 12 месяцев;

- срочной задолженностью считается задолженность по полученным займам и кредитам, срок погашения которой по условиям договора не наступил или продлен (пролонгирован) в установленном порядке;

- просроченной задолженностью считается задолженность по полученным займам и кредитам с истекшим согласно условиям договора сроком погашения.

Перевод долгосрочной задолженности в краткосрочную оформляют бухгалтерской записью:

Дебет счета 67 «Расчеты пол долгосрочным кредитам и займам» ;

Кредит счета 66 «Расчеты по краткосрочным кредитам и займам»

Начисление процентов по полученным займам и кредитам организация производит в соответствии с порядком, установленным в договоре займа и (или) кредитном договоре. Проценты, дисконт по причитающимся к оплате векселям, облигациям и иным выданным заемным обязательствам учитываются организацией-заемщиком в следующем порядке:

а) по выданным векселям - векселедатель отражает сумму, указанную в векселе как кредиторскую задолженность.

б) по размещенным облигациям - организация-эмитент отражает номинальную стоимость выпущенных и проданных облигаций как кредиторскую задолженность.

В работе рассмотрена аудиторская проверка операций кредитов и займов.

Целью аудита является выражение мнения о достоверности финансовой (бухгалтерской) отчетности аудируемых лиц и соответствии порядка ведения бухгалтерского учета законодательству Российской Федерации. При этом под достоверностью понимается степень точности данных финансовой (бухгалтерской) отчетности, которая позволяет пользователю этой отчетности на основании ее данных делать правильные выводы о результатах хозяйственной деятельности, финансовом и имущественном положении аудируемых лиц и принимать базирующиеся на этих выводах обоснованные решения.

Являясь мощным средством стимулирования развития экономики, кредитование, векселя, займы, облигации и целевой финансирование нуждаются в правильном бухгалтерском учете. Правильный бухгалтерский учет такого вида операций позволяет точнее знать финансовое положение предприятия, эффективность использования заемных средств и методов кредитования.

При рассмотрении учета кредитов и займов видно, как именно должен вестись учет, то есть правильное начисление процентов по кредиту и их выплата. Если учет на предприятии ведется правильно, то таким образом предприятие показывает истинный размер своей задолженности.

Правильность и достоверность учета кредитов и займов позволяет руководителю предприятия принимать правильные решения по изменению объемов и структуры кредитов. Также позволяет анализировать рентабельность полученных средств.

Правильный учет позволяет выбрать наиболее удобный для предприятия вид получения дополнительных денежных средств.

Приложение № 1

Краткосрочный кредитный договор (Примерный образец)

г. _____________________ "_____"_____________20___г.

Коммерческий банк "_________________", именуемый в дальнейшем "Банк", в лице _______________________________, действующего на основании Устава, с одной стороны, и ____________________________, именуемый в дальнейшем "Клиент", в лице _________________________________________________, действующего на основании ___________________________________, с другой стороны, заключили настоящий договор о нижеследующем.

I. Предмет договора

1. Банк предоставляет Клиенту краткосрочный кредит в сумме_____________________________________________________________

(прописью и цифрами)

2. Объектами кредитования являются ______________________________________.

3. Цель кредитования состоит в финансировании затрат Клиента, указанных в п.2 настоящего договора.

4. Для учета полученного Клиентом кредита банк открывает ему ссудный счет Nо. __________________________________________________________________

5. Клиент обязуется принять сумму, указанную в п.1 настоящего договора.

6. В процессе пользования кредитом Клиент обязуется соблюдать принципы кредитования: срочности, возвратности, целевого характера, платности, обеспеченности.

II. Срок договора

7. Срок действия договора составляет с ___________________ по _______________.

8. Банк обязуется предоставить кредит в следующие сроки:

| Сумма (прописью и цифрами) | Дата выдачи кредита |

Под датой выдачи кредита в смысле настоящего договора следует понимать срок, когда соответствующая сумма должна быть списана со счета банка и перечислена на счет Клиента.

9. Клиент обязуется возвратить полученный кредит в следующие сроки:

| Сумма (прописью и цифрами) | Дата погашения кредита |

Под датой погашения кредита в смысле настоящего следует понимать срок, когда соответствующая сумма списана с расчетного счета Клиента и перечислена Банку.

III. Цена договора

10. Клиент обязуется уплатить банку следующее вознаграждение за пользование кредитом:

10.1. В пределах срока пользования кредитом (до наступления обусловленного настоящим договором срока погашения кредита) ___________________________________________________________________ % годовых;

10.2. При нарушении срока возврата кредита _______________________ % годовых за весь период просрочки от обусловленного настоящим договором срока погашения кредита до его фактического возврата.

11. Проценты за пользование кредитом начисляются банком, который предоставляет Клиенту соответствующий расчет.

IY. Порядок расчетов

12. Банк предоставляет Клиенту кредит на условиях, предусмотренных настоящим договором, путем перечисления соответствующей нормы на расчетный счет Клиента в сроки, указанные в п.8 настоящего договора.

13. Клиент обязуется погасить выданный ему кредит в сроки, указанные в п.9 настоящего договора платежными поручениями.

14. Клиент выплачивает банку обусловленные настоящим договором проценты за пользование кредитом платежным поручением на основании расчета банка ежеквартально не позднее 15 числа первого месяца квартала, следующего за расчетным. При просрочке уплаты процентов свыше 10 дней Банк вправе предъявить Клиенту платежное требование-поручение об уплате процентов за соответствующий квартал.

15. В случае образования просроченной задолженности по возврату полученного Клиентом кредита и процентам за пользование им (включая повышенные) суммы, выплачиваемые Клиентом в погашение указанной задолженности, направляются вначале на погашение долга по процентам, а затем засчитываются в счет возврата просроченного кредита.

Y. Контроль банка

16. В процессе кредитования Банк имеет право проверять финансово-хозяйственное положение Клиента, целевое использование кредита и его обеспеченность.

17. Для реализации контрольных прав банка, указанных в п.16 настоящего договора, Клиент обязуется предоставлять Банку следующие документы:

_____________________________________________________________

(ежеквартальный баланс, сведения по дебиторской и кредиторской задолженности).

Клиент обязуется также предоставлять по требованию Банка другие документы, отвечать на вопросы работников Банка, представлять справки и совершать другие действия, необходимые для выяснения Банком обстоятельств, указанных в п.16 настоящего договора.

18, Клиент обязуется допускать работников Банка в служебные, производственные, складские и другие помещения для проведения целевых проверок.

Количество проверок и их сроки определяются Банком и с Клиентом не согласуются.

YI. Обеспечение кредита

19. Кредит, предоставленный по настоящему договору, обеспечивается

_____________________________________________________________

(залогом, поручительством, гарантией)

20. Документ, устанавливающий обеспечение, является приложением к настоящему договору и представляется Клиентом Банку не позднее одной недели с момента подписания настоящего договора.

YII. Ответственность сторон

21. В случае ухудшения финансово-хозяйственного положения Клиента, использования кредита не по целевому назначению, уклонения от банковского контроля, несвоевременного возврата ранее полученного кредита, а также в случаях, если выданный кредит окажется по различным причинам необеспеченным, Банк имеет право приостановить дальнейшую выдачу кредита и/или досрочно взыскать выданную сумму, в том числе путем обращения взыскания на обеспечение.

22. В случае несвоевременной выдачи Банком кредита он уплачивает Клиенту пеню в размере ________________________________ процента за каждый день просрочки.

23. В случае нарушения обязательства, предусмотренного п.20 Банк имеет право отказать в выдаче кредита.

YIII. Другие условия

24. В случае изменения условий формирования кредитных ресурсов, связанных с изменением действующего законодательства, указаниями Центрального банка России (изменением учетных ставок, условий резервирования средств в ЦБ России, обязательных экономических нормативов) Банк может изменить процентную ставку по данному кредитному договору с уведомлением Клиента не менее чем за 10 дней, в течении которых Клиент вправе принять новые условия договора, либо досрочно погасить полученный кредит с уплатой процентов за фактическое время пользования кредитом.

Похожие работы

... . М.: ФБК - Пресс, 2000 год. 29. Лабынцев Н. Стандарты аудиторской деятельности: Учебное пособие. М., 2000 год. 30. Сотникова Л.В. Бухгалтерский учет и аудит кредитов и займов: практическое пособие. М.: «Бухгалтерский учет», 2000 год. 31. Василевич И.П. «Аудиторская проверка учета кредитов и займов» Журнал «Бухгалтерский учет» 18`2000 32. «Методика проверки ...

... 66 "Расчеты по краткосрочным кредитам и займам" и 67 "Расчеты по долгосрочным кредитам и займам". 1.3. Нормативно-правовая база. Основными нормативными документами по учету денежных средств, расчетов и банковского кредита являются: Гражданский кодекс Российской Федерации. Части I-II. Федеральный закон "О бухгалтерском учете" от 21.11.96 г. № 129-ФЗ. Положение по ведению бухгалтерского учета и ...

... 84 Дт 84–2 Кт 84–1. Аналитический учет по счету 84 ведется отдельно по нераспределенной прибыли или непокрытому убытку. По финансовому результату организации в бухгалтерской отчетности составляется форма №2 "Отчет о прибылях и убытках". На ОАО ЧПФ «Букет Чувашии» для учета уставного капитала предназначен счет 80 "Уставный капитал", по Кредиту – образование и увеличение, по Дебету – уменьшение. ...

... обнаружены факты, из которых можно сделать вывод о достаточно высоком уровне системы внутреннего контроля ООО ПКФ «Тема». При аудите кредитов и займов не были обнаружены никакие серьезные нарушения установленного порядка ведения бухгалтерского учета, которые могли бы существенно повлиять на достоверность данных по кредитам и займам, отраженных в бухгалтерской отчетности. Результаты проведенной ...

0 комментариев